高配当株投資って、ETFと個別株のどっちがいいの?

こんな疑問を持っている方、多いのではないでしょうか。

実は、どちらにもメリット・デメリットがあり、目的や投資スタイルによって選び方が変わるんです。

例えば、ETFはリスク分散しやすくて初心者向け。一方、個別株は銘柄選定の妙味や成長性を狙える魅力があります。

本記事では、配当利回りに注目した資産運用をしたい方に向けて、高配当ETFと個別株の違いを徹底比較!

2025年の注目銘柄・最新戦略・税制メリットまで、スマホでもサクッと読めるようにわかりやすく解説します。

高配当ETF vs 個別株投資:どちらが儲かる?徹底比較

高配当ETFと個別株投資、どちらが本当に儲かるのでしょうか?

投資初心者の方はもちろん、すでに配当重視の運用を始めている人も、この選択で悩む場面は多いはずです。

実は、それぞれに特徴と強みがあり、「安定した収入を得たい人」と「大きなリターンを狙いたい人」では最適な選択肢が異なります。

ETFは手軽に分散投資ができるのが魅力。一方、個別株は銘柄ごとの成長性や配当の増加が狙えます。

この章では、仕組みの違いから配当利回り、分散効果、選び方の判断基準までをやさしく解説します。

あなたにぴったりの投資スタイルがきっと見つかりますよ。

1-1: 高配当ETFの仕組みと分散効果を図解解説

実は、高配当ETFって「配当金がもらえる株式パック商品」のようなイメージなんです。

1本のETFを買うだけで、複数の高配当株に自動的に分散投資ができるんですよ!

高配当ETFのポイント:

- 分散効果が高く、1社に依存しない安心設計

- 配当金(分配金)を定期的に受け取れる

- 少額から始められ、初心者でも手が出しやすい

- 自動で銘柄が組み替えられるので管理もカンタン

ここが重要!

ETFは「失敗しにくい配当投資の入門編」としても人気。リスク分散と安定収益のバランスが優れているのが最大の魅力です。

1-2: 個別株の配当狙いメリットと成長性の評価ポイント

個別株って、自分で銘柄を選べる分「投資してる感」が強くて楽しいんですよね。

しかも、うまくいけば高配当+株価上昇の“ダブル収益”も狙えるんです!

個別株投資の評価ポイント:

- 企業の業績が好調なら、増配が期待できる

- 株価が上がればキャピタルゲインも同時にゲット

- 自分の好きな会社・成長企業に投資できる自由度

- 長期保有で信頼関係が築ければ、情報収集も楽に

ここが重要!

個別株は“選ぶ力”がすべて。企業分析が得意な人や、自分の目で選びたい人に向いている投資スタイルです。

1-3: 配当利回り重視ならどちらを選ぶべきか?判断基準

「ETFと個別株、結局どっちが儲かるの?」と聞かれること、よくあります。

でも実は、あなたの投資目的によって答えは変わるんです!

選び方の判断基準:

- リスクを抑えて配当を得たい → ETFが最適

- 企業研究が好き・高いリターンを狙いたい → 個別株が有力

- 投資初心者や忙しい人はETFで安定運用

- 経験者は個別株で「攻めの配当戦略」も◎

つまり、どちらか1つに絞るよりも、両方の良いところを活かすのがベスト。

ETFで土台を作りつつ、個別株でプラスアルファを狙うハイブリッド投資が理想的です!

高配当ETFのメリット・デメリット完全ガイド

高配当ETFって手軽で便利な印象がありますが、実際のところどんなメリット・デメリットがあるのか気になりますよね?

初心者にもやさしく、分散効果や自動運用など魅力はたくさんありますが、見落としがちなコストの存在にも注意が必要です。

たとえば、ETFならではの**「安心感のある分散投資」「定期的な配当」「ほったらかし運用」**が人気の理由。

一方で、信託報酬やスプレッドといった“見えにくいコスト”がパフォーマンスを削ることもあるんです。

この章では、高配当ETFを活用する際に知っておきたい3つの重要ポイントをわかりやすく解説します。

リスクとリターンを正しく理解して、後悔のない投資を始めましょう!

2-1: ETF投資で得られる分散投資の安心感とリスク軽減

実は、ETFの大きな特徴は「リスクを自動で分散してくれる仕組み」にあります。

1本のETFに投資するだけで、複数の銘柄に同時投資している状態になるんです!

分散投資で得られる安心ポイント:

- 特定企業の不調でも全体の影響が小さい

- セクターごとに広く分散されているETFも多い

- 地域・業種・通貨ごとの分散も可能

- 長期で安定した資産形成に向いている

ここが重要!

ETFは“ひとつの銘柄に依存しない”ため、初心者でも安心して高配当戦略を始められる設計になっています。

2-2: 継続的収益を狙う自動運用・再投資のメリット

ETFには「ほったらかしでも稼げる」ような便利な仕組みもあります。

分配金を自動で再投資してくれるタイプのETFを選べば、複利の効果が期待できるんです!

自動運用・再投資のメリット:

- 配当金を自動的に再投資し、資産が雪だるま式に増える

- 投資判断の手間が省ける

- 感情に左右されず、コツコツ運用ができる

- NISAなどの非課税口座と相性が良い

つまり、自動運用タイプのETFを使えば、

「増やす力×時間の力」で長期的に資産を育てられるということですね!

2-3: 信託報酬やスプレッドがもたらすコスト注意点

「ETFはコストが安い」とよく聞きますが、実は見えにくいコストも存在します。

とくに意識しておきたいのが、**信託報酬とスプレッド(買値と売値の差)**です。

注意すべきコスト項目:

- 信託報酬(年率で0.1〜0.5%程度)

- スプレッド(買うときと売るときで価格が違う)

- 売買手数料がかかる場合もある(証券会社による)

- トータルで年率1%以上かかることも珍しくない

ここが重要!

見落としがちなコストも積み重なれば利回りに影響。**「コスト=目に見えないマイナスの利回り」**と考えることが大切です!

個別株投資のメリット・デメリット徹底分析

個別株投資って、自分で銘柄を選ぶワクワク感がありますよね。

でもその反面、「本当にこの銘柄でいいのかな…」と悩んだ経験がある人も多いはず。

実は、個別株投資には**「増配による収益アップ」「株価上昇によるキャピタルゲイン」**といった魅力がある一方で、リスク管理や情報収集の手間も避けて通れません。

特に配当重視の投資では、企業の財務体質や成長性をしっかり見極めることが重要。

戦略的に長期保有すれば、インカムゲインと資産形成の両方を狙えるのが個別株の強みです。

この章では、銘柄選定のポイントから長期戦略、見るべき指標までを初心者にもわかりやすく解説。

自信を持って選べるようになるヒントが満載です!

3-1: 銘柄選定の醍醐味と配当増配戦略

個別株の魅力って、自分で「これだ!」と思う会社を見つけて投資できるところですよね。

特に増配を続ける企業を選べば、配当収入が毎年少しずつ増える可能性も!

銘柄選定の醍醐味と増配のポイント:

- 配当利回りだけでなく、増配の“継続性”がカギ

- 過去5〜10年の配当実績をチェック

- 業界内での立ち位置や競合優位性を確認

- 社長の経営方針やIR情報も参考にする

ここが重要!

増配を狙うなら「配当性向がまだ低い=余力がある企業」が狙い目。選ぶ楽しさと成果が直結するのが個別株の面白さです!

3-2: 長期保有で得る増配恩恵と株価上昇シナリオ

長期で持つと、配当が増えるだけでなく株価の成長も期待できるのが個別株の魅力。

特に成長企業に早めに投資できれば、10年後に資産が2倍・3倍になることも夢ではありません!

長期保有のメリット:

- 増配+株価上昇のダブル恩恵が狙える

- 複利効果が働く

- 株主優待など、長期優遇制度を活用できる銘柄も

- 一時的な下落にも耐えやすいメンタルがつく

つまり、時間を味方につければ、個別株は“資産を育てる最強のツール”になるということですね!

3-3: 企業財務・成長性を見極める主要指標

「いい会社を見つけたいけど、何を見ればいいの?」

そんなときは、基本的な財務指標や成長性の指標を押さえておくと安心です。

チェックすべき主な指標:

- ROE(自己資本利益率)/ROA(総資産利益率)

- 配当性向(配当の安定性を確認)

- 売上・営業利益・純利益の伸び

- 自己資本比率・キャッシュフロー状況

ここが重要!

「数字は苦手…」という方でも、最低限の財務チェックができればリスクを大きく減らせます。

慣れてきたら、IR情報や決算説明資料にも目を通すと投資精度がグッと上がりますよ!

高配当株・ETF選びのチェックポイント

高配当株やETFを選ぶとき、「配当利回りが高ければOK」と思っていませんか?

実は、それだけでは不十分。しっかりとした選定基準を持つことが、安定した配当収入を得るカギになるんです。

注目すべきは、配当利回りの数値だけでなく、その“持続可能性”や企業の財務健全性。

さらに、キャッシュフローやマーケットサイクルを見極めることも、賢い投資判断に欠かせません。

この章では、高配当株やETFを選ぶ際に確認すべき重要な3つのポイントを解説。

「数字の見方がわからない…」という初心者の方でも、今日から使えるチェック基準がわかりますよ!

4-1: 配当利回りランキングで注目すべき数値基準

「配当利回り○%」という数字はつい目を引きますよね。

でも、高すぎる利回りには裏がある場合もあるんです。

見るべき配当利回りの基準:

- 3〜5%が安定した目安(高すぎる=減配リスク)

- 過去数年の配当利回りもチェックして安定性を見る

- 業種平均と比較して「異常に高すぎないか」を確認

- 日本株だけでなく、米国ETFのランキングも参考に◎

ここが重要!

配当利回りは“高ければ良い”ではなく、「無理のない範囲で続けられるか」が本質なんです!

4-2: 財務健全性とキャッシュフロー分析のコツ

「この会社、本当に配当を出し続けられるの?」

そんなときに見るべきが、財務とキャッシュフローの状態です。

注目すべき財務指標:

- 自己資本比率(40%以上あると安心)

- フリーキャッシュフローがプラスかどうか

- 借入金が多すぎないか

- 営業利益と純利益の安定性

ここが重要!

企業がどれだけ稼げていて、その中から無理なく配当が出せているかを判断する視点が欠かせません!

4-3: マーケットサイクルを踏まえた投資タイミング

実は、どんなに良い銘柄でも“いつ買うか”で成果は大きく変わるんです。

配当投資でも、マーケットの流れを意識することでリターンが変わってきます。

チェックすべきタイミングのコツ:

- 金利が上昇局面のときは利回り重視ETFが強い

- 景気後退期はディフェンシブ銘柄が安定しやすい

- 株価が下落したときに拾うと利回りが上昇する

- 決算発表直後は株価が動きやすいタイミング

つまり、「このタイミングなら割安で買えるかも」と考える習慣が、投資効率をグッと高めるんです!

2025年注目!おすすめ高配当銘柄&ETF戦略

2025年、配当重視の投資において**「今どの銘柄やETFに注目すべきか?」**が気になるところですよね。

実は、業種ごとの増配トレンドや市場環境の変化に強い銘柄を押さえることが、安定収益を得るためのカギになるんです。

特にインフレや金利変動が続く今の相場では、**「高利回りETFの組み合わせ」や「業種分散されたポートフォリオ戦略」**が効果的。

一方で、選び方を間違えるとリスクも高まるため、慎重な判断が必要です。

この章では、2025年に注目される高配当銘柄の選定ポイントやETFの活用術をわかりやすく解説します。

長期で安定した配当を狙うなら、今こそ戦略的な組み合わせが重要ですよ!

5-1: 業種別・増配トレンドを狙う投資アイデア

実は、業種によって「増配しやすい傾向」があるんです。

2025年は、安定成長業種+利益余力のある企業を狙うのがカギ!

増配トレンドが強い注目業種:

- 通信・インフラ系(定期収入で安定性◎)

- 金融系(インフレ環境で収益増加しやすい)

- ヘルスケア・生活必需品(景気に左右されにくい)

- 資源・エネルギー(好業績時の一時的高配当に注意)

ここが重要!

業種を分散しながら、**「増配している企業は将来も配当を出す意思がある」**と見ると安心です。

5-2: 高利回りETFの組み合わせで安定収入を確保

ETFを使えば、個別銘柄より手軽に“複数企業”に分散できます。

2025年のように相場が不安定な年は、**高利回りETFを組み合わせて“守りながら稼ぐ”**のがポイント。

おすすめのETF戦略:

- VYM(米国の高配当ETF)+日本版高配当ETFを組み合わせる

- 分配金の支払時期が異なるETFをミックスして毎月収入に

- 信託報酬が低めのETFを中心に選ぶ

- NISA対応ETFで非課税のメリットも活かす

つまり、ETFをうまく組み合わせれば、

手間をかけずに分散・利回り・安定性を同時に確保できるんです!

5-3: 市場環境変化に強いポートフォリオ構築法

インフレや金利、為替変動など、2025年も投資環境は目まぐるしく変わります。

だからこそ、環境変化に強い“バランス型ポートフォリオ”を意識することが大切です。

環境対応型ポートフォリオの考え方:

- 景気敏感株+ディフェンシブ株のバランスを取る

- 為替リスクに備えて円建て・ドル建てを組み合わせる

- 高配当ETF×個別株をミックスして収益源を分散

- 年1〜2回は資産構成を見直す「リバランス」が効果的

ここが重要!

変化の早い時代でも慌てないために、「変化前提で組むポートフォリオ」が投資成功の鍵になります!

短期売買 vs 長期保有:高配当投資の最適戦略

高配当投資と聞くと、「長く持てば安心」と思われがちですが、実は短期売買にもチャンスがあるんです。

とはいえ、自分に合った戦略を見極めないと、利益を逃したり、思わぬリスクを抱えることも。

短期売買では、権利確定日の直前を狙ったインカムゲイン狙いが有効な場合もありますが、株価の変動や税金への配慮が不可欠。

一方、長期保有は配当+複利の力で資産を着実に増やせるのが魅力です。

さらに、NISAやつみたてNISAといった制度を活用すれば、非課税で運用できるメリットも。

この章では、短期・長期それぞれの戦略と税制優遇を活かす方法を詳しく解説します!

6-1: 高配当株の短期トレード手法と注意点

「配当権利確定日前に買って、すぐ売れば得するんじゃ?」

実はこれ、“配当落ち日”に株価が下がる仕組みを理解しておかないと失敗しやすいんです。

短期売買での注意点:

- 配当狙いの直前買いは“配当落ち”後の下落リスクあり

- 権利確定日直後は値動きが不安定になりやすい

- 税金の影響で手取り配当が意外と少なくなることも

- チャートや需給の読みが必要なので中〜上級者向け

ここが重要!

短期トレードで利益を出すには「タイミング」と「スピード感」が不可欠。初心者は無理せず長期目線をおすすめします。

6-2: 長期投資で享受する複利効果と税制優遇

高配当株は、長く持つほど“複利効果”が効いてくるのが最大の魅力。

再投資を繰り返せば、配当金がまた新たな資産を生み出してくれます。

長期保有のメリット:

- 配当再投資で資産が雪だるま式に増える

- 株価の上昇益も同時に狙える

- 長期保有優遇の制度や株主優待がある銘柄も

- 短期売買よりもストレスが少なく、管理もラク

つまり、長期投資は「時間が味方になる投資法」。

資産をじっくり育てたい人にはピッタリの戦略なんです!

6-3: NISA・つみたてNISAを活用した非課税戦略

配当金って、普通は20.315%も税金がかかるんです…。

でも、NISAを使えばこの税金が“まるごと非課税”になるってご存じでしたか?

NISA活用のポイント:

- 一般NISA:年間120万円まで5年間非課税(2024年まで)

- 新NISA制度(2024年以降)はさらに長期&高額対応に

- つみたてNISA:毎年40万円まで20年間非課税

- 配当・売却益どちらも非課税の恩恵あり

ここが重要!

非課税枠を使わないのは“もったいない”。高配当株との相性も抜群なので、まずはNISA口座を活用しましょう!

ETF+個別株の最強ポートフォリオ例

「ETFだけだと物足りないけど、個別株だけだと不安…」そんな方におすすめなのが、ETFと個別株を組み合わせたハイブリッド戦略です。

実はこの方法、安定と成長の“いいとこ取り”ができる最強の資産運用スタイルなんです。

ETFで土台の分散投資を作りつつ、個別株で高いリターンを狙う設計なら、リスクを抑えながら収益チャンスを広げられます。

さらに、資産配分やリバランスのルールを決めておくことで、ブレない運用が可能になります。

この章では、ポートフォリオ構築の考え方・分散モデル・リバランス頻度までを初心者にもやさしく解説。

効率よく利益を出したい方は、必見の内容です!

7-1: 分散効果を高める資産配分比率モデル

「ETFと個別株、どっちをどれくらい持てばいいの?」

そう思ったら、まずはリスク許容度に合わせた配分モデルを考えてみましょう。

おすすめ配分パターン例:

- 初心者:ETF70%+個別株30%(分散重視)

- 中級者:ETF50%+個別株50%(リターン強化)

- 上級者:ETF30%+個別株70%(個別銘柄で攻める)

- 年代別でも配分を変えると◎(例:50代以降はETF多め)

ここが重要!

自分の「投資目的」や「リスク許容度」に合わせて、配分比率を調整することが資産安定のカギです!

7-2: ETFで基盤を固め、個別株でリターンを上乗せ

ETFはリスク分散の“土台”、個別株は収益アップの“エンジン”。

この組み合わせこそが、安定×攻めの両立につながるんです!

効果的な組み合わせ方:

- VYMやHDVなど大型ETFで基礎を安定化

- 増配傾向の個別株を数銘柄追加して上乗せ狙い

- 高配当ETFで毎月収入→個別株に再投資して複利加速

- 為替リスクを分けて、米国ETF+国内株ミックスも◎

つまり、ETFで守り、個別株で攻めることで、

安定しながら収益の伸びも狙える最強バランスが実現します!

7-3: リバランス頻度と評価指標の設定方法

投資は“組んだら終わり”ではありません。

定期的な**「リバランス=調整」**がパフォーマンスを安定させるポイントになります。

リバランス実践のコツ:

- 年に1〜2回は資産配分を見直す

- 各資産クラスの目標比率を超えたら調整

- 評価指標は「トータルリターン」「利回り」「保有比率」など

- 市場変動が大きかった年は多めに見直す

ここが重要!

“放置”は投資の敵。定期的に見直してリスクとリターンのバランスを整えることが、資産を守り育てる近道です!

主要高配当ETFランキング&運用実績比較

高配当ETFを選ぶとき、「結局どれが一番いいの?」って迷いますよね。

そんなときに役立つのが、配当利回りや運用実績の比較データです。

実は、国内外の高配当ETFにはそれぞれ特徴があり、配当利回りだけでなく、トータルリターンやリスク指標(シャープレシオなど)も重要な判断材料になります。

さらに、構成銘柄やセクター比率を見ることで、分散状況や市場の偏りもチェックできるんです。

この章では、2025年最新の高配当ETFランキングTOP5や、運用実績・リスク評価を総合的に解説。

「どのETFを選べば安心か?」が明確になりますよ!

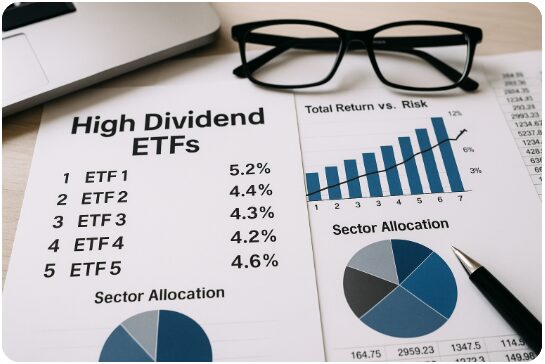

8-1: 国内外の高配当ETF配当利回りランキングTOP5

実は、ETFごとに配当利回りは大きく異なります。

特に米国ETFは利回りが高めで、国内ETFは安定性が強みなんです!

📌【2025年版・注目の高配当ETF TOP5(参考利回り)】

- HDV(米国):約3.7%|財務健全性が高い銘柄中心

- VYM(米国):約3.2%|分散性と安定性に優れる人気ETF

- SPYD(米国):約4.8%|利回りは高いがややリスクあり

- 1478(日本):約3.5%|東証上場の日本版高配当ETF

- 2558(日本):約3.4%|低コスト+分配実績も安定

ここが重要!

利回りが高すぎるETFは、減配や値下がりのリスクもあるため、バランスを見て選びましょう。

8-2: 設定来リターン・シャープレシオで見る実力

利回りが良くても「価格が下がって元本割れ」なんてこと、避けたいですよね。

そこで重要なのが、“リスクを取った分のリターン効率”を表すシャープレシオです。

📌 主なETFの実力比較(※目安)

- HDV:設定来年平均リターン6〜7%/シャープレシオ約0.7〜0.8

- VYM:長期リターンが安定/シャープレシオ高めで堅実

- SPYD:値動きが大きく、シャープレシオはやや低め

- 国内ETF:比較的安定だが上昇力は控えめ傾向

つまり、リターンだけでなく「どれだけ安定して稼げているか?」をチェックすることで

安心して長期保有できるETFを見極められます!

8-3: 構成銘柄・セクター比率から探るリスク管理

ETFは“中身”がとても大事。

構成銘柄や業種の偏りによって、値動きや配当の安定性が変わるって知ってましたか?

📌 構成の見どころ:

- HDV:ヘルスケア・エネルギー・生活必需品が中心で安定感◎

- SPYD:不動産・金融の比率が高く、景気に左右されやすい

- VYM:セクターのバランスが良く、長期安定に向く

- 国内ETF:銀行・通信・インフラ比率が高めで減配リスクは低め

ここが重要!

ETF選びでは「何に投資しているか」をチェック。セクターが偏りすぎているETFはリスク管理の面で注意が必要です!

初心者が避けるべき高配当投資の落とし穴

高配当株やETFは魅力的に見えますが、初心者ほど見落としやすい“落とし穴”が潜んでいるんです。

実際、配当だけに目を奪われて投資判断を誤るケースは少なくありません。

たとえば、レバレッジの効きすぎた商品や特定銘柄への集中投資は、リスクを大きく引き上げる原因に。

また、ネット情報を鵜呑みにしてしまい、信頼性の低いデータで判断してしまうミスもありがちです。

この章では、初心者がやりがちな3つの失敗パターンと、その具体的な回避策を解説します。

「うっかり損した…」を防ぐために、リスク管理の基本をここでしっかり押さえておきましょう!

9-1: 過剰レバレッジ・集中投資リスクの回避策

「もっと早く資産を増やしたい!」という気持ちで、レバレッジや1銘柄集中をしてしまう…。

これ、高配当投資では特に危険なんです。

📌 よくある失敗例:

- レバレッジETFに大きく資金を投じてしまう

- 高利回りの1銘柄だけに集中投資

- 減配や暴落で一気に評価損が拡大

- 値下がり時に焦って売却してしまう

ここが重要!

“守りの投資”である高配当戦略では、分散と低リスクを徹底することが長続きの秘訣です!

9-2: 情報源の信頼性を見極めるリサーチ術

SNSやブログで「この銘柄買って爆益!」と書いてあったから信じた…

でもその情報、本当に信頼できるものでしたか?

📌 正しい情報を得るためのポイント:

- IR情報・決算資料・公式サイトで裏取りする習慣をつける

- 記事の発信者が「実績・資格のある人」かを確認

- SNSやYouTubeは参考程度にとどめる

- 株探・Yahoo!ファイナンス・モーニングスターなど信頼性の高いサイトを活用

つまり、「情報源を精査する力」が、投資の質を決めるということですね!

9-3: 配当カット・減配リスクに備える防御テク

高配当株の最大の怖さは、「突然の減配・無配」じゃないでしょうか?

特に初心者の方は、配当の継続性を見極める“防御策”が必要です。

📌 減配リスクを防ぐ方法:

- 過去5〜10年の配当推移をチェック

- 配当性向が高すぎる企業は避ける(70%超は危険)

- フリーキャッシュフローがマイナス続きの企業は注意

- 業績と連動しやすい業種(資源・景気敏感株)は分散で対応

ここが重要!

配当だけを見ずに、「この企業が将来もちゃんと配当を出せる体力があるか?」を常にチェックする習慣が大切です!

結論

高配当ETFと個別株投資、どちらを選ぶかは目的次第ですが、両者の特徴を理解して組み合わせることで“安定収入と成長性”の両方を手に入れることができます。

ETFは少額で分散投資ができ、信頼性の高い収益源となる一方、個別株は増配戦略や株価上昇による利益が魅力です。

また、配当利回りや財務健全性、マーケット環境をしっかり見極めることで、より安全で効率的な投資が可能に。

特に2025年は、インフレ・金利変動・業種トレンドに合わせた柔軟な戦略が求められます。

もし迷っているなら、まずはETFを中心に据えて投資を始め、慣れてきたら個別株を組み合わせていくのもおすすめです。

NISA・つみたてNISAなどの非課税制度も活用すれば、複利効果をさらに高めることも可能です。

📌 今日からできることは、配当利回りランキングをチェックし、自分の目的に合った商品を比較すること!

投資の第一歩を踏み出すことで、将来の安定した資産形成につながります。

最後まで読んでくださり、ありがとうございました!

コメント