パワー半導体市場が、AI・EV・再エネ分野の急成長とともに世界的に注目を集めています。

特に2025年以降は、データセンターや電気自動車向けの需要が一段と加速すると予測されており、

各国・各企業が生産体制の強化や供給網の確保に動き出しています。

一方で、米中対立や地政学リスク、過剰供給による価格下落など、市場を取り巻くリスク要因も無視できません。

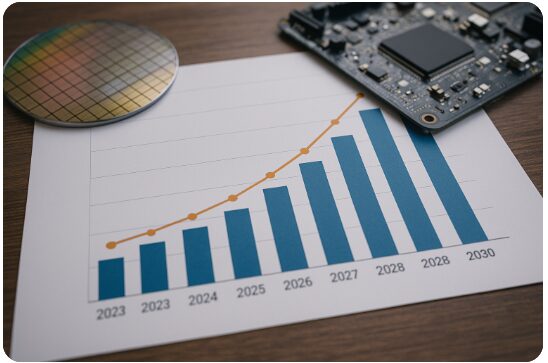

本記事では、2023年〜2030年の成長見通しを踏まえながら、

注目企業・技術トレンド・地域別戦略・政策支援・設備投資の動向までをわかりやすく解説します。

初心者の方でも理解できるように構成していますので、ぜひ最後までご覧ください!

パワー半導体市場の最新動向:2023–2030年の需要予測

パワー半導体市場は、2023年から2030年にかけて年平均成長率(CAGR)6〜8%で拡大が続くと予測されています。

EV・再エネ・データセンターといった成長産業が市場をけん引する一方で、供給不足や価格変動のリスクも注目されています。

特に2023年は、半導体不足の影響が残る中でも車載用・産業用の需要が底堅く推移。

2024年以降は、新工場稼働や政策支援が後押しし、成長スピードが一段と加速する見通しです。

この章では、2023年の市場実績をデータで振り返りつつ、

2024〜2030年にかけての成長シナリオや需要予測をわかりやすく解説します。

業界の今と未来を読み解くための土台となる情報をしっかり押さえておきましょう。

1-1: 2023年のパワー半導体需要と課題をデータで分析

実は、2023年はパワー半導体市場にとって大きな転換期だったんです。

需要の高まりと供給のひっ迫が同時に進み、多くの企業が対応を迫られました。

📌主な動向と課題は以下の通り:

- EV・再生エネルギー向けの需要が前年比で約15〜20%増加

- 世界的なウエハー不足と製造リードタイムの長期化

- 地政学リスクによる輸出規制や物流遅延

ここが重要!

2023年の最大の課題は、「高まる需要に対して、安定供給が追いつかない」という点でした。これが2024年以降の設備投資拡大につながる伏線となっています。

1-2: 2024年市場拡大を牽引する主要ドライバーとは

では、2024年に入って何がパワー半導体市場を押し上げているのでしょうか?

実は、“脱炭素×電動化”の潮流が大きく関係しています。

📌2024年の成長をけん引する主なドライバー:

- EV・HEVの世界販売台数が**前年比+30%**を記録

- データセンターの増加により、高耐圧・高効率パワーICの需要が増加

- 政府補助金による国内製造回帰の加速

ここが重要!

特にSiCやGaNなど次世代半導体素材が注目を集めており、従来のシリコンに比べて性能面で圧倒的に有利なため、今後の成長に不可欠です。

1-3: 2030年に向けた成長シナリオと需要推計

2030年には、パワー半導体市場はどうなっていると思いますか?

実は、市場規模は2023年比で約2.5倍以上になると予測されています。

📌2030年までの成長シナリオのポイント:

- 世界市場は7兆円超えへ(2023年:約2.7兆円)

- 自動車・エネルギー・通信インフラが需要を牽引

- ESG投資との連動で脱炭素対応の必須デバイスに位置づけ

つまり、2030年までの成長は単なるブームではなく、構造的なトレンドということですね!

各企業は今から中長期の投資戦略を見直す必要がある時代に突入しています。

AI・EVが加速するパワー半導体需要の拡大

生成AIの進化とEV市場の成長が、パワー半導体の需要拡大を強力に後押ししています。

特にデータセンターでは、電力効率と処理性能を両立するAIアクセラレータの採用が急拡大。

また、電気自動車(EV/HEV)では、SiC(シリコンカーバイド)やGaN(窒化ガリウム)といった次世代半導体素材が本格導入され始めています。

さらに、工場やプラントで使われる産業用モータ制御分野でもインバータ搭載が進み、パワー半導体の用途が多様化しているのが特徴です。

この章では、AI・EV・産業機器という3大分野における最新トレンドと導入事例をわかりやすく解説します。

「なぜ今、パワー半導体なのか?」が明確になる内容です。

2-1: データセンター向けAIアクセラレータ市場の伸長

実は、AIの進化に伴って、データセンターのパワー半導体需要も急増中なんです。

特に、AIアクセラレータ(GPU・TPUなど)の電力制御にパワー半導体が欠かせません。

📌伸長の背景には次の要因があります:

- ChatGPTなどの生成AIブームによる演算負荷の増大

- データセンター1棟あたりの電力消費が年々増加

- 冷却・電源効率改善のため高性能パワー半導体が必須に

ここが重要!

AI需要は今後も右肩上がりで成長が予想され、パワー半導体はITインフラの心臓部としての地位を確立しつつあります。

2-2: 電気自動車(EV/HEV)におけるSiC・GaNの導入動向

EVの普及に伴い、次世代素材のパワー半導体が注目されています。

その代表が「SiC(炭化ケイ素)」と「GaN(窒化ガリウム)」です。

📌なぜSiC・GaNが選ばれるのか:

- 電力損失が少なく、高効率で走行距離が伸びる

- 小型・軽量化が可能で車体設計の自由度が広がる

- 急速充電や高温環境下でも安定して動作

つまり、EV時代の“エンジン”はもはやパワー半導体ということですね!

2025年以降、主要自動車メーカーは次々にSiC/GaN対応へとシフトしています。

2-3: 産業用モータ制御で拡大するパワー半導体用途

実は、パワー半導体の活用は車やデータセンターだけじゃないんです。

産業用のモータ制御分野でも、導入がどんどん進んでいます。

📌その背景には以下のニーズがあります:

- 製造業のスマートファクトリー化が進行

- モータの高効率・低消費電力化が求められている

- インバータ制御にパワー半導体が不可欠

ここが重要!

工場の機械やエレベーター、冷暖房など、あらゆる産業設備における電力最適化のカギを握っているのが、まさにパワー半導体なのです。

マクロ経済×地政学が示すサプライチェーンリスク

パワー半導体市場の拡大を支える一方で、サプライチェーンのリスクはより複雑化しています。

世界経済の回復ペース、中央銀行の金融政策、資源価格の動向など、マクロ経済の変動が投資判断に影響を与える場面が増えています。

加えて、米中対立や台湾有事リスク、輸出規制といった地政学的リスクも無視できません。

特に半導体製造における特定国依存の構造が、供給網の脆弱性を浮き彫りにしているのが現状です。

この章では、世界経済の動向と投資サイクルの関係性を整理しながら、

供給制約への対応策・リスク管理の最前線を具体的に紹介します。

不確実性が増す時代だからこそ、リスク視点での半導体戦略が重要です。

3-1: 世界景気回復と半導体投資サイクルの関係

「半導体って景気と連動するの?」と思われがちですが、

実は、世界景気の回復がパワー半導体の投資にも大きく影響しているんです。

📌投資サイクルの特徴は以下の通り:

- 世界経済が好調なときほど設備投資が拡大

- インフレ局面では省エネ製品向け需要が増加

- 景気後退時には価格競争と在庫調整が発生

つまり、景気の波がパワー半導体の需給を左右するということですね!

2025年以降は、脱炭素と再エネ分野での持続的投資が追い風になると見られています。

3-2: 米中対立が半導体供給網に与える影響

地政学的なリスクも見逃せません。

特に米中対立は、パワー半導体のサプライチェーン全体に大きな影響を与えています。

📌具体的な影響例を紹介:

- アメリカによる先端半導体の輸出規制

- 中国企業の独自サプライチェーン構築への動き

- TSMCやSamsungなどへの国策支援の集中

ここが重要!

今後は、“どこで作るか”が品質と供給の安定性を決定づける時代に突入しています。

日本企業にとっても、調達戦略の見直しは急務です。

3-3: 供給ボトルネックへの対応策とリスク管理

2021年〜2023年の半導体不足を受け、

企業は供給リスクへの備えを本格化させています。

📌主な対応策としては:

- 国内・地域内でのサプライチェーン再構築

- 複数のサプライヤーとの契約によるリスク分散

- 在庫管理システムの自動化・見える化

つまり、今後は“作れば売れる”時代ではなく、

“安定して作り続ける”企業こそが勝ち残る時代になるということですね。

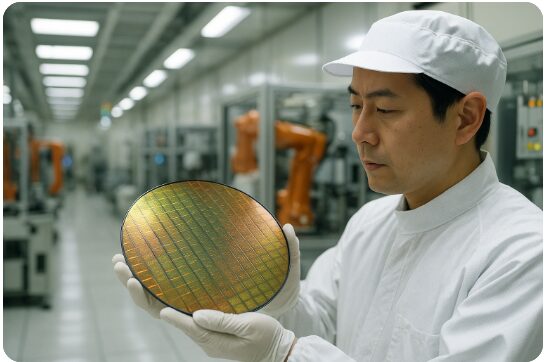

日本企業の強みと課題:国内パワー半導体産業の現状

日本のパワー半導体産業は、素材・加工・品質管理の分野で世界トップクラスの技術力を誇ります。

特に車載用や産業機器向けでは、信頼性の高さと安定供給力が競争力の源泉となっています。

一方で、設備投資や人材確保、生産能力の増強においては海外勢に比べて後れをとる場面も多く、構造的な課題も山積です。

さらに、コスト競争や地政学リスクへの対応も急務となっています。

この章では、国内主要メーカーの技術的な強みや差別化ポイントに加え、

2024年以降の政策支援・キャパシティ強化の現状と課題を徹底解説します。

“技術はあるが量が足りない”日本企業がどう勝ち残るか。そのヒントがここにあります。

4-1: 国内主要メーカーの技術優位性と成長戦略

実は、日本のパワー半導体メーカーは、技術力では世界でもトップクラスなんです。特に制御精度や耐久性に優れた製品が多く、産業用や車載用途で高い評価を受けています。

📌注目すべき国内主要メーカーと特徴:

- ローム(ROHM):SiCパワー半導体で先行、高効率化に強み

- ルネサス:車載向けSoCとの連携で差別化

- 東芝:産業機器用IGBTやMOSFETの安定供給力

ここが重要! 日本企業は「品質第一」の思想で、海外とは異なるポジショニングを確立しています。今後の成長戦略としては、次世代素材への対応・自動車産業との連携強化がカギとなりそうです。

4-2: 政策支援が後押しする2024年の市場見通し

実は、2024年は日本政府の本格的な半導体支援元年ともいえるタイミング。補助金・税制優遇・研究支援が一体となって、パワー半導体企業を後押ししています。

📌主な政策支援のポイント:

- 経産省の半導体戦略(LSTC・RAPID支援)

- 工場建設や設備更新への補助金交付

- 人材育成・大学連携による研究加速支援

つまり、政府の支援によって“攻めの投資”が加速しているということですね。 この波に乗れるかどうかが、今後の市場拡大を左右するカギです。

4-3: キャパシティ拡大に向けた生産能力強化の課題

実は、多くの日本メーカーが直面しているのが生産能力の不足なんです。海外の大手ファウンドリと比べると、製造設備の規模や効率面でまだ課題が残っています。

📌主な課題と対応の方向性:

- 工場建設までに時間とコストがかかる

- 熟練人材の確保が地域によって困難

- 海外顧客の大口需要に柔軟に応えられない

ここが重要! 今後の市場拡大を逃さないためには、国内外のパートナーと連携しながら生産体制を強化する視点が求められます。

グローバル市場で勝ち抜く海外プレイヤーと連携機会

パワー半導体の需要が世界規模で拡大する中、海外プレイヤーとの連携は日本企業にとって重要な成長戦略となっています。

特に台湾や韓国のファウンドリ企業は、製造スピードとコスト効率で世界をリードしており、提携ニーズが急増しています。

また、欧州ではグリーンエネルギーやEVシフトに対応する量産投資が進んでおり、日本企業との協業機会も拡大中。

加えて、新興アジア(インド・ベトナム・マレーシアなど)でも電力インフラ・工業化ニーズを背景に、半導体需要が加速しています。

この章では、主要地域ごとの動向と日本企業が狙うべき戦略的パートナーシップの可能性を詳しく解説します。

“グローバル競争”の中で日本企業が勝ち残る鍵を読み解きましょう。

5-1: 台湾・韓国のファウンドリ動向と提携先

パワー半導体製造で欠かせない存在となっているのが、台湾や韓国のファウンドリ企業です。彼らの動向をつかむことは、今後の国際競争力強化にも直結します。

📌注目の企業と提携事例:

- TSMC(台湾):自動車・産業用途のSiC開発に注力

- Samsung(韓国):AI向けSoC量産とSi製品の両輪戦略

- 日本企業との協業例:ソニー・ルネサス・トヨタ系との連携が進行中

**つまり、日本企業も“作る力”を外部と補完し合うことで、**世界市場でのスピード勝負に勝つための基盤を築いているということですね。

5-2: 欧州市場の量産計画と日本勢の競争力

実は、欧州でもパワー半導体の量産体制が本格化しています。特に再エネやEVを国家戦略に掲げるドイツ・フランスでは、地産地消型の製造網が急ピッチで整備中です。

📌欧州の注目動向:

- Infineon:ドレスデンの新工場建設が進行中

- STマイクロ:SiC製品のフルラインナップ化

- EU主導のCHIPS法支援で官民投資が加速

ここが重要! 日本企業が欧州で競争力を維持するには、現地法人・販売網・研究開発拠点の三位一体での展開が不可欠です。

5-3: 新興アジアで拡大する半導体需要の最新トレンド

実は、新興アジア(インド・ベトナム・マレーシアなど)では急速に半導体需要が高まっているんです。特に5Gや電動モビリティの普及がその背景にあります。

📌新興アジアの注目点:

- インド:TATAグループが半導体製造に本格参入

- ベトナム:Samsung・Intelなど外資勢が続々と投資

- マレーシア:ASEANのハブとして存在感アップ

つまり、新興アジアとの連携は“単なる製造拠点”を超えた戦略的意味を持つ時代に突入しているということです。

需要急増を支える生産革新と設備投資トレンド

パワー半導体市場の拡大を支えるには、安定供給を実現するための生産革新と設備投資の強化が不可欠です。

特に2024〜2025年にかけては、世界中の半導体メーカーが新工場建設や設備拡張に巨額投資を行っており、

最先端技術の導入が競争力を左右する時代に入っています。

中でも注目されているのが、EUV(極端紫外線)リソグラフィーの導入による微細加工の高速化と歩留まり改善。

これにより、省電力・高効率なパワー半導体の大量生産が現実化しつつあります。

この章では、最新設備動向やメーカーごとの投資戦略、2025年以降の生産能力見通しを整理しながら、

“供給力の差”が市場シェアを左右する未来の全体像を明らかにします。

6-1: EUVリソグラフィー導入による生産効率化

実は、次世代半導体製造には「EUVリソグラフィー」という最新技術がカギを握っているんです。

📌 EUV導入の注目ポイント:

- 極端紫外線(EUV)による微細加工が可能

- 量産性が高く、歩留まりの改善にも貢献

- チップの小型化と高性能化を同時に実現

ここが重要! 先進的なEUV設備を導入することで、長期的な製造コスト削減と生産効率の大幅向上が期待されています。

6-2: 世界主要メーカーの設備投資動向と市場反応

半導体メーカー各社は、需要急増に対応するため過去最大規模の設備投資を実行中です。

📌 主要企業の動き:

- TSMCは数兆円規模の設備増強を発表

- サムスンは国内外の工場新設を加速

- インテルも米国内製造強化に注力

つまり、各社が将来の供給不足に備え、生産体制の強化に本気で取り組んでいるということですね!

6-3: 2025年以降の生産能力見通しと対応戦略

2025年以降は、半導体の需要が供給能力を大きく上回る可能性があります。

📌 今後の対応戦略:

- 国内外での新工場建設と稼働計画

- 人材育成と技術者確保の強化

- 自動化・AI導入による効率化

ここが重要! 先を見越した生産戦略を持つ企業こそが、次の成長ステージを勝ち取ると言えるでしょう。

メモリ市場の過剰供給と価格動向

2023年以降、世界のメモリ市場は供給過多による価格下落と在庫調整の影響を強く受けています。

特にDRAMやNANDフラッシュなど主要メモリ製品は、出荷量は横ばいでも価格下落が続き、企業の収益性を圧迫しているのが現状です。

その一方で、AIサーバーや高性能PCの需要増により、2025年にかけてメモリ需要は再び回復軌道に乗るとの予測もあります。

重要なのは、短期の価格変動にとらわれず、中長期の需要シナリオを見極めることです。

この章では、前年比売上の推移・収益性リスク・今後の需要予測を基に、

メモリ市場が今どこにいるのか、そしてどこへ向かうのかをわかりやすく整理していきます。

7-1: メモリ製品売上高前年比の分析

実は、2023年のメモリ市場は前年比で大きく落ち込んだんです。

📌 主な要因:

- スマホ・PC需要の減少

- 在庫調整の影響

- 単価の下落

ここが重要! 売上高の減少は短期的な調整期とも捉えられますが、構造的な需要変化も見逃せません。

7-2: 過剰供給が市況に与える収益性低下リスク

供給が需要を上回ると、どうなると思いますか?

そうです、価格が下がり、利益率が悪化するんです。

📌 リスクの内容:

- 利幅の縮小による赤字転落

- 投資計画の見直し

- 生産調整による雇用不安

つまり、価格競争に巻き込まれないような製品差別化が今後のカギになるということですね!

7-3: スマホ・PC向けメモリ需要予測の最新データ

2025年以降のメモリ需要、どうなると思いますか? 実は、回復基調にあるんです。

📌 回復要因:

- 生成AIやAR/VR向けの新製品需要

- ノートPC・スマホの買い替えサイクル

- クラウド需要の拡大

ここが重要! 足元では調整局面でも、中長期的には再び成長が見込まれており、投資機会は十分あるといえます。

注目企業9選:パワー半導体で市場をリードするリーディングカンパニー

グローバルなパワー半導体市場では、一歩先を行く技術力と供給力を持つリーディングカンパニーが競争をけん引しています。

特にヨーロッパのインフィニオン(Infineon)やSTマイクロエレクトロニクス(STMicroelectronics)は、

車載用・産業用の両分野で高シェアを維持し続けるトップ企業です。

また、日本のルネサスエレクトロニクスも近年グローバル提携を進め、製品ポートフォリオと販売チャネルを拡大中。

さらに、GaN SystemsやSilicon Labsなどの新興企業が台頭し、革新的な材料と回路設計で急成長を遂げています。

この章では、主要メーカーと注目スタートアップを含めた世界の有力9社を取り上げ、強み・戦略・市場ポジションを解説します。

競合比較や投資検討にも役立つ最新の企業情報を網羅します!

8-1: インフィニオン&STマイクロの技術優位性

実は、パワー半導体分野で世界をリードしているのが**インフィニオン(独)とSTマイクロ(仏伊)**なんです。

この2社は、自動車や産業機器向けに最適化された製品開発で圧倒的な技術力を誇ります。

📌注目すべき技術優位性:

- インフィニオン:SiC(炭化ケイ素)技術で高効率なEV向けインバータを開発

- STマイクロ:GaN(窒化ガリウム)で小型化と高速スイッチングを両立

- 高耐圧・低損失・長寿命のパワーデバイス製造ノウハウが豊富

ここが重要!

車載品質やエネルギー変換効率を求める市場で、両社の製品は「選ばれる理由」がしっかりあるということです。

8-2: ルネサスの成長戦略とグローバル提携

「ルネサスって国内メーカーだけど、世界で戦えてるの?」と思う方も多いですよね。

実は近年、グローバル企業とのM&A・提携を通じて急速に存在感を増しているんです。

📌ルネサスの注目ポイント:

- Dialog社(英)買収で電源制御分野を強化

- パナソニック・TSMCと共同でSiC事業に進出

- EV、ADAS向けSoCの性能が世界基準に達している

ここが重要!

ルネサスは単なる国内リーダーではなく、世界市場を見据えた“攻めの経営”にシフトしているのが特徴です。

8-3: GaN Systems・Silicon Labsなど新興勢の革新動向

「パワー半導体って大手だけの世界でしょ?」

実は今、新興企業の技術革新が大手を脅かす存在になってきているんです。

📌注目の新興企業:

- GaN Systems(加):超小型・高速応答のGaNデバイスで話題に

- Silicon Labs(米):低消費電力でIoT向け電源制御に強み

- Navitas・TransphormなどもGaN高速充電器で急成長中

ここが重要!

「次世代エネルギー社会」にフィットした製品を出せる新興勢力が、業界構造を大きく塗り替えようとしています。

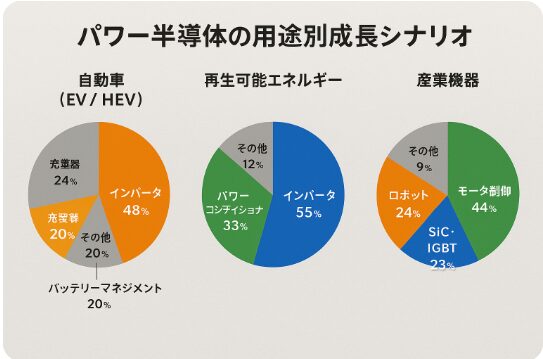

用途別市場拡大シナリオ:自動車・再生エネ・産業機器

パワー半導体の成長を支えるのは、明確な用途別の拡大シナリオです。

特に注目されているのが、自動車(EV/HEV)、再生可能エネルギー、そして産業機器の3分野。

いずれも脱炭素・省エネのグローバルトレンドを背景に、需要が急拡大しています。

自動車分野では、電動化に伴いインバータ・充電器・バッテリーマネジメントなどに搭載が進行中。

太陽光・風力を中心とした再エネ分野では、インバータとパワーコンディショナが普及拡大しています。

さらに、産業用ロボットやモータ制御では、高効率・高耐久性が求められ、SiCやIGBTが導入加速中です。

この章では、用途別に市場シェア予測・成長因子・活用事例をわかりやすく整理します。

どの分野に注目すべきか、明確な指針が得られる内容です!

9-1: 自動車用パワー半導体需要シェア予測

電気自動車(EV)やハイブリッド車(HEV)の普及が進む中で、自動車用パワー半導体の需要が急上昇しています。

📌注目データと予測:

- 2023年時点で全パワー半導体の約40%が車載向け

- 2030年には50%超えが確実視されている

- 特にSiCの採用がEV向けインバータで加速中

ここが重要!

自動車業界は今後10年、パワー半導体市場の成長を牽引する最大の原動力になるということです。

9-2: 再生可能エネルギーインバータ市場の成長要因

再エネが普及する中、実はインバータに使われるパワー半導体の需要が急増しているんです。

特に太陽光や風力発電の効率化に欠かせない存在です。

📌成長のポイント:

- PVインバータにSiC・IGBTが多用されている

- 脱炭素政策により2025年以降も設備投資が増加

- スマートグリッドとの統合需要も拡大中

ここが重要!

再エネ領域は、環境貢献×電力効率化というダブルのインパクトで、今後の主戦場になりそうです。

9-3: 産業ロボット・モータ制御における活用事例

「工場の省エネってどうやって進めるの?」

実は、産業用ロボットやモータの制御にもパワー半導体が深く関わっているんです。

📌注目の活用事例:

- 三菱電機・安川電機などが高効率IGBTモジュールを採用

- スマートファクトリー化により需要は右肩上がり

- 精密制御と高周波スイッチングの両立が必要

ここが重要!

「モノづくりの現場」を支えるためには、高性能な電力制御技術=パワー半導体が必須というわけです。

結論

パワー半導体市場は2025年以降、AIやEVの急成長を背景に、かつてない規模で拡大していくと予測されています。

この記事では、需要予測・技術動向・リスク管理・注目企業・活用分野までを包括的に解説しました。

特に注目すべきは、SiC・GaNといった次世代材料の台頭や、自動車・再エネ・産業分野での応用拡大です。

また、地政学リスクや供給制約といった外部要因への理解も、ビジネス戦略に欠かせません。

「今どの企業が強く、どの分野が伸びるのか?」を正しく把握すれば、投資や事業展開に大きな差が生まれます。

本記事で紹介した企業や市場動向を参考に、自社の方向性やポートフォリオの再構築を検討してみてください。

そして何より重要なのは、日々変化する半導体市場の最新情報を継続的にチェックする姿勢です。

この知識が、今後のビジネス判断に必ず役立つはずです。

最後まで読んでくださり、ありがとうございました!

今後も注目すべきテクノロジーの動向を、わかりやすくお届けしていきます。

コメント