「親が亡くなったあと、実家ってどうすればいいんだろう?」

そう感じている方は、実はとても多いんです。

少子高齢化が進む中、親の家が空き家になるケースは年々増加しています。空き家は「使わなければ問題ない」と思われがちですが、実際には固定資産税の増加、近隣トラブル、資産価値の下落、さらには損害賠償リスクまで発展することもあります。

さらに2025年現在、相続登記の義務化や改正空家法など、知らないと損をする制度変更も次々に進んでいます。

つまり、「そのうち考えよう」は通用しない時代になっている、ということですね。

この記事では、

相続直後にやるべき手続きから、売却・賃貸・相続放棄までの選択肢を、初心者の方にも分かる言葉で整理します。

兄弟トラブルを防ぐポイントや、税金で損しないための特例も一気に確認できます。

「何から考えればいいか分からない…」

そんな不安を、ここで一つずつ解消していきましょう。

- 親の家が空き家になると何が危険?固定資産税・近隣トラブル・資産価値下落のリスク

- 実家相続の全体像:死亡後の手続き・期限・必要書類を最短で理解する

- 名義変更が最優先:相続登記・相続人申告登記・共有名義の整理を攻略する

- 売却するなら:実家(空き家)売却の流れ・査定・解体判断・高く売るコツ

- 賃貸に出すなら:空き家活用(賃貸)の収支シミュレーションと管理の落とし穴

- 手放したい人の選択肢:相続放棄・限定承認・相続土地国庫帰属制度を比較する

- 税金で損しない:相続税の基礎と空き家売却の特例(3000万円控除)まで一気に整理

- 2025年最新の制度変更:相続登記義務化・改正空家法・住所変更登記義務化のポイント

- 兄弟トラブルを防ぐ準備:遺産分割協議・遺言書・専門家活用で「揉めない相続」にする

- 結論

親の家が空き家になると何が危険?固定資産税・近隣トラブル・資産価値下落のリスク

「親の家は空いているけど、今すぐ困っていないから大丈夫」

実は、この考え方が一番リスクが高いんです。

親の家が空き家になると、まず直面しやすいのが固定資産税の問題。

2024年の改正空家法により、管理が不十分な空き家は「管理不全空家」に指定され、住宅用地特例が外れて税金が最大6倍になる可能性があります。知らないうちに税負担だけが増えるケースも珍しくありません。

さらに、空き家は近隣トラブルの火種にもなりがちです。

雑草の繁茂、外壁の剥落、倒壊リスク、不法侵入や放火など、所有者の責任が問われ、損害賠償に発展する可能性もあります。

加えて、実家が遠方にある場合は、草刈り・通水・修繕といった管理コストと時間コストが想像以上に重くのしかかります。

「とりあえず放置」は、結果的にお金も手間も失う選択になりやすいんですね。

この章では、空き家を放置した場合に起こり得る現実的なリスクを整理し、早めに対策を考える重要性を分かりやすく解説します。

1-1. 放置で固定資産税が上がる?「管理不全空家・特定空家」と住宅用地特例の注意点

実は、空き家でも**「住宅があるだけ」で税金が安くなる特例**が使われています。

これが「住宅用地特例」です。

しかし、管理が不十分だと話は変わります。

管理不全空家・特定空家に指定されると起きること:

- 雑草や老朽化で自治体から指導・勧告

- 改善されないと住宅用地特例が解除

- 固定資産税が最大6倍になる可能性

特に2024年の改正空家法以降、

「まだ住める家」でも管理状況次第で指定対象になります。

つまり、

空き家=税金が安いとは限らないということですね。

ここが重要!

「誰も住んでいない家」ほど、定期的な管理が税金対策になる時代です。

1-2. 近隣クレーム・倒壊・火災・不法侵入…空き家が招く損害賠償リスクの全体像

空き家で意外と多いのが、近隣トラブルから始まる問題です。

例えば、

- 外壁や屋根の落下でケガ

- 老朽化による倒壊

- 不法侵入・放火

- 害虫・悪臭によるクレーム

これらが起きた場合、

「使っていない」ことは免責理由になりません。

法律上は、

所有者=管理責任者です。

つまり、

事故や被害が出れば、損害賠償を求められる可能性があります。

「空き家だから関係ない」

実は逆で、空き家だからこそ責任が重くなるんですね。

ここが重要!

空き家は資産であると同時に、管理を怠るとリスク資産になります。

1-3. 遠方相続の落とし穴:管理コスト(草木・通水・修繕)と“時間コスト”の現実

実家が遠方にある場合、

多くの人が想像以上に苦労するのが維持コストです。

空き家を維持するために必要なこと:

- 定期的な草刈り

- 水道の通水

- 雨漏り・設備の点検

- 近隣や自治体からの連絡対応

これを業者に任せると、

年間数万円〜十数万円かかることもあります。

自分で対応する場合でも、

- 移動時間

- 交通費

- 精神的な負担

といった見えないコストが積み重なります。

つまり、

「放置=何もしない」ではなく、

「放置=コストが増え続ける」ということですね。

ここが重要!

空き家は、お金だけでなく時間と労力も消費する資産です。

実家相続の全体像:死亡後の手続き・期限・必要書類を最短で理解する

「親が亡くなったあと、手続きがたくさんあって何から始めればいいの?」

実家相続で、多くの人が最初につまずくポイントですよね。

相続は、感情の整理が追いつかない中でも、期限付きの手続きが次々に発生します。

相続人の確定、財産の調査、不動産や預金だけでなく借金などの負債確認も必要です。ここを曖昧にしたまま進めると、後から大きなトラブルになりかねません。

さらに2024年からは相続登記が義務化され、「そのうちやろう」が通用しなくなりました。

相続税の申告期限(原則10か月)や、相続放棄の期限(原則3か月)など、知らないと詰む締切も意外と多いんです。

また、戸籍の収集や遺産分割協議書、固定資産評価証明書など、必要書類の多さに圧倒される方も少なくありません。

この章では、実家相続の全体像を整理しながら、「まず何をすべきか」「いつまでに何が必要か」を最短ルートで理解できるよう、分かりやすく解説していきます。

2-1. まず何から?相続人の確定・財産調査(不動産・預金・負債)の進め方

相続が発生したら、最初にやるべきことはとてもシンプルです。

「誰が相続人で、何を相続するのか」を確定させることです。

最初のステップはこの3つ:

- 相続人の確定(戸籍をたどる)

- 財産の洗い出し(不動産・預金・保険)

- 負債の確認(ローン・借金・保証債務)

特に注意したいのが負債の見落とし。

借金が後から見つかると、相続放棄ができなくなるケースもあります。

つまり、

プラスの財産とマイナスの財産を必ずセットで確認する、ということですね。

ここが重要!

相続は「もらう話」ではなく、引き継ぐ話です。

2-2. 必要書類チェックリスト:戸籍・遺産分割協議書・固定資産評価証明書の集め方

相続手続きで多くの人がつまずくのが、書類の多さです。

ですが、集めるものは大きく分けると限られています。

主な必要書類はこちら:

- 被相続人の出生から死亡までの戸籍

- 相続人全員の戸籍・住民票

- 固定資産評価証明書

- 遺産分割協議書(話し合いが必要な場合)

戸籍は本籍地ごとに請求が必要で、

時間がかかりやすいポイントでもあります。

最近は「戸籍の広域交付制度」により、

本籍地以外の役所でも取得できるようになり、以前より楽になりました。

ここが重要!

書類集めは早く動くほど、後工程が一気に楽になります。

2-3. 期限で詰む前に:相続登記義務化・相続税申告・相続放棄の“締切”まとめ

相続手続きで最も怖いのが、期限切れです。

実は、相続には複数の「戻れない締切」があります。

代表的な期限はこちら:

- 相続放棄:原則3か月以内

- 相続税申告:原則10か月以内

- 相続登記:期限内に申請が必要(義務化)

特に相続放棄は、

家の管理や預金の引き出しをすると放棄できなくなる点に注意が必要です。

つまり、

期限を知ってから動くのでは遅いということですね。

ここが重要!

相続は「期限管理」ができる人ほど、損をしにくいです。

名義変更が最優先:相続登記・相続人申告登記・共有名義の整理を攻略する

「相続の話し合いは終わったから、名義変更は後でいいかな…」

実は、この判断が一番トラブルを招きやすいポイントなんです。

不動産の相続では、何よりも先に考えるべきなのが名義変更(相続登記)。

2024年4月から相続登記は義務化され、正当な理由なく放置すると過料の対象になる可能性があります。つまり、「決まってから動く」では遅いケースもある、ということですね。

とはいえ、相続人同士で話がまとまらない、共有のままどうするか決めきれない…

そんな場面も少なくありません。そこで登場するのが相続人申告登記。

これは「まだ決まっていない」状態でも義務違反を回避できる制度ですが、万能ではない点も理解しておく必要があります。

さらに注意したいのが共有名義のリスク。

管理費の負担、修繕の判断、売却時の同意など、時間が経つほど揉めやすくなります。

この章では、相続登記を軸に、今すぐやるべきこと・先送りしてはいけないことを整理し、名義問題をスムーズに解決する考え方を分かりやすく解説します。

3-1. 相続登記の手続き手順:登録免許税・司法書士費用・自分でやる場合の注意点

相続登記とは、

不動産の名義を相続人へ変更する手続きのことです。

基本的な流れは以下の通り:

- 必要書類をそろえる

- 登記申請書を作成

- 法務局へ申請

費用の目安:

- 登録免許税:固定資産評価額×0.4%

- 司法書士に依頼すると5〜10万円前後

自分で申請することも可能ですが、

書類不備で差し戻されるケースも少なくありません。

ここが重要!

時間と正確性を優先するなら、専門家活用も現実的な選択です。

3-2. まだ決まらないときの回避策:相続人申告登記の使いどころとメリット・限界

「誰が相続するか、まだ決まらない…」

そんなケースも多いですよね。

そこで使えるのが相続人申告登記です。

これは、相続人であることだけを先に登記する制度です。

メリット:

- 相続登記義務違反を回避できる

- 話し合い中でも申請可能

ただし、

- 売却はできない

- 根本解決にはならない

という限界もあります。

ここが重要!

相続人申告登記は、「一時しのぎ」の制度です。

3-3. 共有名義は揉めやすい:持分・管理費・売却同意の壁と「共有解消」3つの解決策

実家相続で特にトラブルになりやすいのが、共有名義です。

共有名義で起きやすい問題:

- 管理費や修繕費の負担割合

- 誰が使うか決まらない

- 売却には全員の同意が必要

時間が経つほど、

相続人が増えて話がまとまらなくなるリスクも高まります。

主な共有解消の方法は3つ:

- 単独相続にして代償金を払う

- 売却して現金で分ける

- 持分を買い取る

ここが重要!

共有名義は「とりあえず」で選ぶと、将来の火種になります。

売却するなら:実家(空き家)売却の流れ・査定・解体判断・高く売るコツ

「実家はもう使わないし、売却したほうがいいのかな?」

相続後、こう考える方はとても多いですよね。

実は、空き家の売却は流れと判断順を間違えると大きく損をしやすい分野です。

最初につまずきやすいのが不動産査定。査定額は会社ごとに差があり、媒介契約の選び方次第で売却スピードや価格が大きく変わることもあります。

また、築年数が古い場合に悩むのが解体するか、リフォームするかの判断。

立地や再建築の可否によっては、解体費用をかけたほうが逆に手取りが減るケースもあり、「とりあえず解体」は危険です。

さらに重要なのが売るタイミング。

譲渡所得税や空き家の3,000万円特別控除など、期限付きの特例を逃すと税金が一気に増える可能性があります。つまり、売却は「思い立ったとき」ではなく、制度から逆算することが大切なんですね。

この章では、実家・空き家を売却する際の基本の流れから、高く・安全に売るための考え方まで、初心者にも分かりやすく整理して解説します。

4-1. 失敗しない不動産査定:一括査定の使い方、媒介契約(専任・一般)の選び方

売却の第一歩は、相場を知ることです。

ここで役立つのが不動産の一括査定。

一括査定を使うメリット:

- 複数社の価格を比較できる

- 業者ごとの得意・不得意が分かる

- 相場感が一気につかめる

次に重要なのが媒介契約の選び方です。

主な契約タイプ:

- 専任媒介:1社に任せる/報告義務あり

- 一般媒介:複数社に依頼可能

「高く売りたい」なら一般媒介、

「早く確実に売りたい」なら専任媒介、という考え方が基本です。

ここが重要!

最初から1社に決めず、比較してから選ぶことが失敗回避のコツです。

4-2. 解体 or リフォーム?判断基準(築年数・立地・再建築可否)と費用の見積もり方

築年数が古い実家では、

「解体したほうがいい?」「直して売る?」と迷いますよね。

判断の軸はこの3つです:

- 立地(駅距離・需要)

- 築年数・建物状態

- 再建築可能かどうか

注意点として、

解体=高く売れるとは限りません。

解体費用は木造でも100〜200万円以上かかることが多く、

買主が「古家付き土地」を好むケースもあります。

ここが重要!

解体・リフォームは、不動産会社と相談してから決断するのが鉄則です。

4-3. いつ売るべき?税金(譲渡所得)と特例の期限から逆算する“売却タイミング”

売却で見落とされがちなのが、税金のタイミングです。

ポイントは主に2つ:

- 譲渡所得税(保有期間で税率が変わる)

- 空き家の3,000万円特別控除の期限

特例には、

- 相続からの期限

- 建物要件

など細かい条件があります。

「とりあえず売る」ではなく、

制度から逆算して売ることで、手取りが大きく変わります。

ここが重要!

売却は「価格」よりも、タイミングで差がつくことがあります。

賃貸に出すなら:空き家活用(賃貸)の収支シミュレーションと管理の落とし穴

「売るのはもったいないし、賃貸に出せば収入になるかも?」

空き家を前に、こう考える方はとても多いですよね。

確かに賃貸は、うまくいけば毎月の家賃収入を生む選択肢になります。

ただし実際には、立地や間取りによって向き・不向きがはっきり分かれるのが現実です。駅からの距離、築年数、設備水準によっては、思ったように借り手がつかないことも珍しくありません。

さらに見落とされがちなのが初期費用と管理コスト。

修繕費や設備更新にまとまったお金がかかり、管理会社との契約内容次第では、家賃が入っても手元に残らないケースもあります。特にサブリース契約は、仕組みを理解せずに選ぶと後悔しやすいポイントです。

加えて、空室リスクや家賃下落、突発的な修繕など、長期運用ならではの赤字化リスクも避けて通れません。

「家賃が入る=安心」とは限らない、ということですね。

この章では、空き家を賃貸に出す前に知っておきたい収支シミュレーションの考え方と、失敗しやすい落とし穴を分かりやすく整理して解説します。

5-1. 賃貸向きか診断:需要(駅距離・間取り)/初期費用(修繕・設備)/想定家賃

賃貸に向いているかは、感覚では判断できません。

見るべきポイントは次の3つです。

- 需要:駅距離・周辺環境・間取り

- 初期費用:修繕・設備更新

- 想定家賃:周辺相場と比較

特に築古物件は、

思った以上に初期費用がかかることがあります。

ここが重要!

「家賃が入るか」ではなく、

「黒字になるか」で判断しましょう。

5-2. 管理会社選びで差が出る:管理委託・サブリースの注意点と契約チェック項目

賃貸運用では、管理会社の選び方が結果を左右します。

主な管理方法:

- 管理委託:実費型・柔軟

- サブリース:家賃保証だが条件に注意

サブリースは安心に見えますが、

- 家賃減額条項

- 解約条件

を理解せず契約すると、後悔しやすいです。

ここが重要!

「保証」という言葉だけで判断しないことが大切です。

5-3. 空室・修繕・家賃下落に備える:長期運用の“赤字化ポイント”と対策

賃貸で避けて通れないのが、長期リスクです。

代表的な赤字要因:

- 空室期間の長期化

- 突発的な修繕

- 家賃相場の下落

これらを前提に、

余裕を持った収支シミュレーションが必要になります。

ここが重要!

賃貸は「収入源」ではなく、事業として考えることが成功の鍵です。

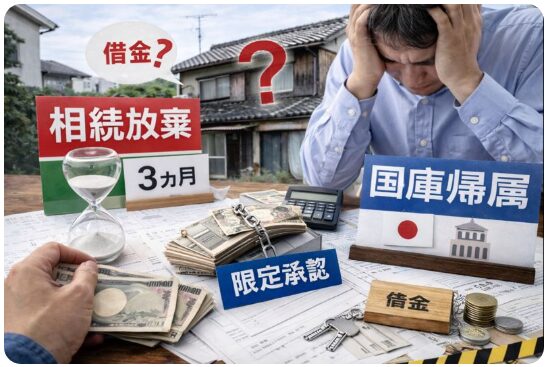

手放したい人の選択肢:相続放棄・限定承認・相続土地国庫帰属制度を比較する

「実家はいらないけど、相続した以上どうしようもない…」

そう感じて、悩んでいる方も少なくありません。

相続=必ず引き継ぐもの、と思われがちですが、実は手放すための制度も用意されています。代表的なのが相続放棄ですが、これは原則3か月以内という厳しい期限があり、一度すると撤回できない点に注意が必要です。うっかり家の管理や処分をしてしまうと、放棄できなくなるケースもあります。

一方で、借金があるか分からない場合に検討されるのが限定承認。

資産の範囲内で負債を引き継ぐ仕組みですが、相続人全員の同意が必要など、実務上のハードルが高いのが現実です。

さらに近年注目されているのが相続土地国庫帰属制度。

一定の条件を満たせば国に土地を引き取ってもらえますが、通りやすい土地と使えない土地が明確に分かれるため、事前確認が欠かせません。

この章では、「持たない選択」をするために知っておくべき3つの制度の違いと注意点を、最新情報を踏まえて分かりやすく整理します。

6-1. 相続放棄の基本:期限(原則3か月)・やってはいけない行動・撤回できない注意点

相続放棄とは、

財産も借金も一切引き継がない選択です。

最大のポイントは期限。

原則、相続開始を知ってから3か月以内に家庭裁判所へ申述する必要があります。

注意したい「やってはいけない行動」:

- 預金の引き出し

- 不動産の売却・賃貸

- 家の修繕や処分行為

これらを行うと、

相続を承認したとみなされる可能性があります。

また、一度相続放棄をすると、原則として撤回はできません。

ここが重要!

相続放棄は「早さ」と「何もしない勇気」が重要です。

6-2. 限定承認は誰向き?負債が読めないケースでのメリットと実務上のハードル

「借金があるか分からない…」

そんなケースで検討されるのが限定承認です。

限定承認とは、

相続した財産の範囲内でのみ負債を引き継ぐ制度です。

メリット:

- プラスの財産を残せる可能性

- 想定外の借金リスクを回避できる

ただし、実務上のハードルは高めです。

注意点:

- 相続人全員の同意が必要

- 手続きが複雑

- 専門家サポートがほぼ必須

ここが重要!

限定承認は、相続人が少なく、協力的な場合に向く制度です。

6-3. 相続土地国庫帰属制度とは:通りやすい土地・費用・申請フローと“使えない例”

近年注目されているのが、相続土地国庫帰属制度です。

一定条件を満たせば、土地を国に引き取ってもらえる制度です。

通りやすい土地の特徴:

- 建物がない更地

- 境界が明確

- 管理負担が少ない土地

使えない例:

- 建物付き

- 崖地・農地

- 管理に費用がかかる土地

また、申請時には10年分相当の管理費用を納付する必要があります。

ここが重要!

国庫帰属は「最後の手段」。

事前に売却や放棄と比較することが必須です。

税金で損しない:相続税の基礎と空き家売却の特例(3000万円控除)まで一気に整理

「相続や売却で、一番よく分からないのが税金…」

そう感じている方は、とても多いですよね。

実は、実家や空き家の相続では、税金を知らないだけで数百万円単位の差が出ることがあります。

相続税は「お金持ちだけの話」と思われがちですが、土地と建物があるだけで対象になるケースも珍しくありません。まずは、基礎控除や配偶者控除を使えば、ざっくりどれくらいかかりそうかを把握することが大切です。

さらに、空き家を売却する場合に重要なのが3,000万円特別控除。

条件を満たせば大きな節税になりますが、期限や建物要件、共有相続時の扱いなど、知らないと使えない落とし穴もあります。「売ったあとに知った…」では取り返しがつかないんですね。

加えて、小規模宅地等の特例や取得費加算など、併用できる制度・できない制度の判断も難解です。

感覚で進めると、結果的に税金で損をしてしまうこともあります。

この章では、相続税と空き家売却に関わる税制度を、初心者でも全体像がつかめるように整理し、損しないための考え方を分かりやすく解説します。

7-1. 相続税の計算入門:基礎控除・課税価格・配偶者控除まで“ざっくり概算”する方法

相続税は、

すべての人にかかる税金ではありません。

まず知っておきたいのが基礎控除:

- 3,000万円+600万円×相続人の数

この範囲内なら、相続税はかかりません。

さらに、

- 配偶者控除

- 未成年者控除

など、負担を軽くする制度もあります。

ここが重要!

まずは「課税対象かどうか」を知るだけで、不安は大きく減ります。

7-2. 空き家の3000万円特別控除:適用要件・期限・共有相続の注意(相続人が多い場合)

空き家を売却する場合、

大きな節税になるのが3,000万円特別控除です。

主なポイント:

- 被相続人が一人暮らし

- 相続後に売却

- 一定の期限内

ただし、共有相続の場合は、

- 控除の使い方

- 持分割合

に注意が必要です。

ここが重要!

特例は「条件を満たした人だけ」が使えます。

事前確認が必須です。

7-3. 小規模宅地等の特例・取得費加算など:併用可否を“判断フロー”で整理する

相続には、他にも使える特例があります。

代表例:

- 小規模宅地等の特例

- 取得費加算の特例

ただし、

すべてが併用できるわけではありません。

判断のポイントは、

- 相続か売却か

- 誰が取得したか

- どのタイミングか

ここが重要!

税制は「組み合わせ」で結果が変わります。

専門家に一度確認するだけで、数百万円差が出ることもあります。

2025年最新の制度変更:相続登記義務化・改正空家法・住所変更登記義務化のポイント

「知らなかった」では済まされない制度変更が、ここ数年で一気に進んでいます。

実家や空き家を相続する人にとって、2025年は特に重要な節目なんです。

まず大きいのが、相続登記の義務化(2024年4月〜)。

これまで任意だった名義変更が義務となり、放置すると過料のリスクが発生します。「まだ使わないから」「話し合い中だから」と先延ばしにするのは、もはや安全とは言えません。

さらに、改正空家法により「管理不全空家」という新しい区分が設けられました。

自治体から指導・勧告を受けると、固定資産税の住宅用地特例が外れ、税負担が急増する可能性があります。つまり、空き家を持っているだけでコストが跳ね上がる時代になった、ということですね。

そして見落とされがちなのが、住所等変更登記の義務化(2026年4月〜)。

相続前後で住所変更を放置すると、将来の売却や手続きで大きな支障が出ます。

この章では、2025年時点で必ず押さえておきたい3つの制度変更の要点と、今すぐ取るべき対策を分かりやすく整理します。

8-1. 相続登記義務化(2024/4〜):対象・期限・未登記リスクと今すぐやるべきこと

2024年4月から、相続登記は義務になりました。

つまり、名義変更をしないまま放置すると法律違反になる可能性があります。

ポイントは以下の通りです。

- 対象:相続で不動産を取得した人すべて

- 期限:取得を知ってから3年以内

- 罰則:正当な理由なく未登記の場合、過料の可能性

「話し合い中」「使っていないから」は、

正当な理由として認められにくい点に注意が必要です。

ここが重要!

決まっていなくても、**相続人申告登記で“義務違反だけは回避”**できます。

8-2. 改正空家法(管理不全空家):自治体の指導・勧告で何が起きるか(税負担の影響)

2024年改正で新設されたのが「管理不全空家」です。

これは、倒壊寸前でなくても、管理が悪い空き家が対象になります。

指定されると起きること:

- 自治体から指導・勧告

- 改善されない場合、住宅用地特例が解除

- 固定資産税が最大6倍になる可能性

つまり、

住める家でも管理が悪ければ税金が跳ね上がるということですね。

ここが重要!

空き家は「所有」よりも、管理状態が重視される時代です。

8-3. 住所等変更登記の義務化(2026/4〜):相続前後で“登記情報の更新”が重要な理由

2026年4月からは、住所・氏名の変更登記も義務化されます。

対象となるケース:

- 引っ越し後に登記住所を変更していない

- 結婚・離婚で氏名が変わったまま

放置すると、将来の相続や売却で

追加手続き・費用・時間が増える原因になります。

ここが重要!

相続対策は、生前からの登記情報整理が重要です。

兄弟トラブルを防ぐ準備:遺産分割協議・遺言書・専門家活用で「揉めない相続」にする

「うちは仲がいいから大丈夫」

相続トラブルの多くは、この前提から始まると言われています。

実家の相続は、お金だけでなく感情が強く絡むテーマです。

誰が住むのか、売るのか、管理するのか。少しの認識のズレが、兄弟間の不信感につながり、話し合いが長期化・対立化するケースは少なくありません。

特に重要なのが遺産分割協議の進め方。

順序を間違えると話がこじれ、「もう直接話したくない」という状態になることもあります。いざ揉めたときに、どこを落としどころにするかを事前に考えておくことが大切なんですね。

また、親が元気なうちに準備できる対策として有効なのが遺言書。

自筆か公正証書かで効力や安全性が大きく変わり、実家相続では書き方の工夫が結果を左右します。

さらに、状況に応じて司法書士・税理士・弁護士・不動産会社をどう使い分けるかも重要です。

この章では、家族関係を壊さずに相続を進めるための現実的な準備と対策を分かりやすく整理します。

9-1. 遺産分割協議の進め方:話し合いの順序、合意形成のコツ、揉めたときの着地点

遺産分割協議は、順序がすべてです。

基本の流れ:

- 財産をすべて開示する

- 法定相続分を共有する

- 希望を出し合う

最初から「どう分けるか」を話すと、

感情的になりやすく、話がこじれます。

ここが重要!

「事実 → ルール → 希望」の順番が、揉めにくいコツです。

9-2. 遺言書の作り方:自筆証書・公正証書の違いと“実家相続”で効く書き方の要点

親が元気なうちにできる、最強のトラブル対策が遺言書です。

主な種類:

- 自筆証書遺言:手軽だが不備リスクあり

- 公正証書遺言:費用はかかるが安全性が高い

実家相続では、

- 誰が取得するか

- 代償金をどうするか

まで書いておくと、効果的です。

ここが重要!

遺言書は「あるだけ」で、相続の難易度が一気に下がります。

9-3. 相談先の選び方:司法書士・税理士・弁護士・不動産会社をどう使い分けるか

相続は、一人で完結しません。

内容ごとに、相談先を使い分けることが大切です。

目安はこちら:

- 登記・名義変更 → 司法書士

- 税金・特例 → 税理士

- 争い・調停 → 弁護士

- 売却・賃貸 → 不動産会社

ここが重要!

最初に誰へ相談するかで、

相続全体のスムーズさが決まります。

結論

親の家が空き家になる問題は、放置すればするほどリスクと負担が増えるテーマです。

固定資産税の増加、近隣トラブル、資産価値の下落、相続人同士の対立など、どれも「知らなかった」「後回しにした」ことが原因で起きやすいものばかりです。

一方で、正しい順番で行動すれば、損を防ぎ、選択肢を広げることができます。

相続登記を早めに行い、売却・賃貸・手放す判断を制度や税制から逆算する。

これだけで、将来のトラブルや無駄な出費を大きく減らせます。

特に2025年現在は、相続登記義務化・改正空家法・各種税制特例など、環境が大きく変わっています。

最新制度を理解し、専門家をうまく活用すれば、実家相続は「重荷」ではなく「整理できる課題」に変えられます。

まずは今日から、

① 実家の名義と管理状況を確認する

② 相続人全員で情報を共有する

③ 不安な点は早めに専門家へ相談する

この3つを実践してみてください。

この記事が、あなたが後悔しない選択をするための一歩になれば幸いです。

最後まで読んでくださり、ありがとうございました!

コメント