物価高が続く2025年、家計を守りながら資産を増やす方法として注目されているのが 「新NISA×株主優待」 です。株主優待は、食事券やカタログギフトなど日常生活に直結する特典が魅力で、配当と合わせれば実質的な利回りを高めることができます。

特に新NISAを活用すれば、配当金や売却益が非課税 になるため、優待+配当を効率的に受け取れるのが大きなメリットです。投資初心者でも少額から始められる優待株も多く、家計の節約と資産形成を同時に実現できる点が人気の理由ですね。

この記事では、新NISAで優待株を選ぶポイントや権利確定日の基礎知識、人気銘柄ランキングまで徹底解説 します。今日から始めたい方に向けて、失敗しない優待投資のコツも紹介していきます。

株主優待とは?新NISAと相性が良い理由と基本戦略

株主優待は、企業が株主に感謝の気持ちを込めて提供する 「特典」 で、食事券や買い物券、カタログギフトなど、日常生活に役立つ内容が多いのが特徴です。配当金に加えて実用的なメリットを得られるため、近年は初心者投資家にも大人気となっています。

特に注目されているのが 新NISAとの相性の良さ。新NISAを活用すれば、株主優待を楽しみながら配当や売却益を非課税で受け取れるため、総合利回りを大きく高められます。つまり、生活費の節約と資産形成を同時に進められるのです。

この記事では、株主優待の基本ルールから、利回り計算のコツ、初心者にもおすすめの人気銘柄比較までを解説。「失敗しない優待投資の第一歩」 をわかりやすく紹介します。

1-1: 株主優待の基本ルールと特典内容【食事券・優待券・カタログ】

実は、株主優待は「権利確定日」に株を保有しているだけで、企業から特典がもらえる仕組みなんです。

しかも特典は日常生活に直結するものが多く、家計の節約にもつながります。

株主優待の代表的な特典:

- 食事券:すかいらーくや吉野家など、外食で使える

- 買い物券:イオンやドラッグストアで使える商品券

- カタログギフト:食品・雑貨・地域特産品から自由に選べる

ここが重要!

株主優待は「投資+実生活のメリット」を得られる制度で、初心者でもすぐに体感できるのが魅力です。

1-2: 優待利回り・総合利回り(配当+優待)の計算をやさしく解説

株主優待の魅力を測るには「利回り」で判断するのが基本です。

優待だけでなく、配当と合わせて総合的に見ることが大切ですよ!

利回りの種類:

- 配当利回り:株価に対してどれだけ配当がもらえるか

- 優待利回り:株主優待を金額換算したときの利回り

- 総合利回り:配当+優待を合計した利回り

例えば株価10万円で配当5,000円、優待3,000円なら、**総合利回り=8%**になります。

ここが重要!

「総合利回り」で銘柄を比較すれば、本当にお得な投資先が見えてきます。

1-3: 人気の株主優待を徹底比較【初心者でも使いやすい銘柄】

実は、初心者が選ぶべき優待は「日常で使いやすいかどうか」がポイントなんです。

無理なく利用できる優待こそ、投資の楽しみを実感できます。

初心者に人気の優待銘柄:

- オリックス:食品や雑貨が選べるカタログギフト

- すかいらーくHD:外食券がもらえ、家族でも使いやすい

- イオン:買い物代金がキャッシュバックされる優待カード

- ANA/JAL:航空券割引で旅行好きに大人気

つまり、株主優待は「投資+生活の楽しみ」を同時に得られる制度。

複数の銘柄を比較しながら、自分のライフスタイルに合った銘柄を選ぶのがコツですね!

新NISAを活用した株主優待投資のメリット

新NISAが始まり、投資初心者からベテランまで注目しているのが 株主優待との組み合わせ です。非課税制度を使うことで、配当金や売却益が税金で目減りしないため、優待と合わせた総合利回りを大きく引き上げられます。つまり「優待+配当」を効率的に受け取れるのが新NISA最大の魅力なんです。

さらに、新NISAには 「つみたて投資枠」 と 「成長投資枠」 があり、それぞれをどう使うかで投資効果が大きく変わります。優待銘柄は主に成長投資枠で選ぶのが基本ですが、配当とのバランスを考えれば長期的な資産形成にも役立ちます。

この記事では、新NISAの基本ルールからおすすめ優待銘柄の選び方、そして非課税メリットを最大化する実践的な活用法までをわかりやすく解説していきます。

2-1: 新NISAとは?非課税枠・つみたて投資枠/成長投資枠の基本

新NISAは「投資で得た利益に税金がかからない」制度。

株主優待を狙う場合は成長投資枠を使うのが基本です。

新NISAの枠:

- つみたて投資枠(年間120万円):長期積立向き

- 成長投資枠(年間240万円):株主優待・高配当株など自由に投資できる

- 合計で年間360万円まで非課税

ここが重要!

株主優待は配当と合わせて受け取ることが多いため、新NISAを使えば税金ゼロで総合利回りがそのまま手取りになるのです。

2-2: 新NISAで買いたい「おすすめ優待銘柄」の選び方

新NISAで優待株を選ぶときは「長期で持ちやすい銘柄」がおすすめです。

短期の売買より、優待+配当を安定してもらえる銘柄がベスト!

選び方のポイント:

- 優待が実生活で使いやすい(外食・スーパー・交通など)

- 総合利回りが高い(配当+優待で3〜5%以上)

- 業績が安定している企業(優待改悪リスクを回避)

つまり、株主優待は「長く保有するほどお得」になる仕組み。

新NISAで非課税のメリットを最大限活かしましょう!

2-3: 非課税効果を最大化!新NISA×株主優待の組み合わせ術

実は、新NISAで優待株を買うだけで終わりではありません。

非課税+優待+配当をどう組み合わせるかが勝負なんです。

組み合わせの例:

- 成長投資枠で外食・小売などの優待株を購入

- 配当利回りが高い銘柄も合わせて投資

- 非課税のメリットを生かし、再投資で資産拡大

ここが重要!

新NISAを使えば、**「生活に役立つ優待」+「非課税で増える資産」**を同時に手に入れられるのです。

おすすめ株主優待ランキング【2025年最新版】

株主優待は「もらって嬉しい」「家計の助けになる」と人気が高い投資方法ですが、2025年はさらに注目度が高まっています。食品や外食券、カタログギフト、日用品など 実用性の高い優待 が増えており、生活コストの削減に直結するメリットがあります。

一方で、投資するなら 配当金とのバランス も見逃せません。優待だけでなく配当利回りを含めた「総合利回り」で判断することで、より効率的な資産形成が可能になります。特に初心者にとっては、実際の節約効果を実感しやすく、投資を続けやすいのも魅力です。

この記事では、2025年にチェックしておきたい 高利回りで実用的な優待銘柄、配当+優待でお得度が高い株、さらに 10万円以下で始められる優待株 をわかりやすくランキング形式で紹介します。

3-1: 高利回りで実用的!注目の優待銘柄ピックアップ

実用性が高くて人気の優待株を選ぶなら、やっぱり「生活に密着した企業」が安心です。

注目の優待株:

- すかいらーくHD:外食券でファミリー層に人気

- イオン:買い物キャッシュバック、家計に直結

- オリックス:カタログギフトで幅広く選べる

ここが重要!

「利回りの高さ」と「実際に使えるか」の両方で判断するのが、優待投資のコツです。

3-2: 配当利回りもチェック:優待+配当で総合利回りアップ

株主優待だけを見て選ぶのはもったいない!

配当+優待=総合利回りで判断するのが賢いやり方です。

例:株価10万円で、配当5,000円+優待3,000円なら総合利回りは8%。

つまり、銀行預金よりもはるかに効率が良いということですね!

ここが重要!

「優待+配当」で安定収入を作ることが、長期投資の最大の魅力です。

3-3: 10万円以下で始められる“お得な優待株”の探し方

「投資資金が少ないから無理…」と思っていませんか?

実は、10万円以下で買える優待株もたくさんあるんです。

少額で狙える優待株の例:

- 吉野家HD(外食券)

- クリエイト・レストランツHD(食事券)

- コメダHD(電子マネー)

ここが重要!

少額投資から始められるので、初心者でも安心して「優待投資デビュー」ができます。

株主優待の権利確定日と取得条件を完全理解

株主優待を手に入れるためには、ただ株を持っているだけでは不十分で、権利確定日に株主名簿に名前が載っていること が必須条件です。さらに「権利付き最終日」や「権利落ち日」といったスケジュールを正しく理解していないと、優待をもらい損ねてしまうこともあります。

特に初心者がつまずきやすいのが、いつまでに株を買えば間に合うのか? という点です。名義変更の手続きや、S株(単元未満株)での取引では注意点もあり、条件を満たさないと優待対象外になるケースもあるのです。

この記事では、株主優待の 権利確定日の仕組みや注意点 をやさしく解説し、さらに 駆け込み購入のリスクや安全に権利を取るコツ までわかりやすく紹介します。これを理解すれば、初心者でも安心して優待投資に取り組めますよ。

4-1: 権利確定日・権利付き最終日・権利落ち日とは?

株主優待をもらうには、3つの重要な日を理解することが大切です。

- 権利確定日:この日に株を保有している人が優待をもらえる

- 権利付き最終日:優待をもらうために、この日までに株を買う必要がある

- 権利落ち日:この日から株を売っても優待がもらえる

ここが重要!

「いつ買えばいいか」が分からないと、せっかくの投資が無駄になってしまいます。

4-2: 株主名簿に載る条件と手続き【名義・S株(単元未満株)の注意】

実は、株を買っただけでは優待がもらえないケースもあります。

注意すべきポイント:

- 株主名簿に自分の名前が載ることが条件

- S株(単元未満株)は優待対象外になる場合が多い

- 名義を家族に分けるときは注意(同一住所で制限がある企業もある)

つまり、購入方法や名義の扱いを間違えると、優待がもらえないこともあるということですね!

4-3: 権利取り直前の注意点:駆け込み購入のリスクとコツ

「権利付き最終日に買えば間に合う!」と思うかもしれませんが、実は要注意です。

リスクと対策:

- 駆け込み購入は株価が上がりやすい

- 権利落ち日には株価が下がる可能性が高い

- できれば数週間前に仕込んでおく方が安心

ここが重要!

優待だけに飛びつくと、株価下落で損する可能性があります。

優待と株価のバランスを見て行動することがコツです。

長期保有の魅力:継続保有で優待がグレードアップ

株主優待は「株を持っているだけでもらえる特典」として人気ですが、実は 長期保有を条件に優待内容がグレードアップする銘柄 が増えているのをご存じですか? 例えば、1年以上継続保有すると優待額が増えたり、特典の内容がランクアップする企業もあります。

これは企業側が「安定株主を増やしたい」という思惑から導入している仕組みで、短期売買では得られない“長期優待”のメリット を享受できるのがポイントです。投資家にとっても、配当金に加えて優待が強化されるため、トータルの利回りを高める有効な戦略になります。

本章では、長期保有が推奨される理由や継続要件の注意点 を解説し、さらに実際にどんなメリットが得られるのか、優待内容を見極める際のコツまでやさしく紹介します。

5-1: 長期保有が推奨される理由【権利回数・継続要件】

なぜ長期保有が有利なのか?

- 権利確定を複数回クリアすると優待が増える

- 短期売買の投資家を排除し、安定株主を増やす狙いがある

- 継続保有要件(1年以上・3年以上など)が設定されている企業が多い

ここが重要!

「保有期間」が優待の価値を左右する時代になっています。

5-2: 継続保有で受け取れる「長期優待」のメリット

実は、長期保有を条件にする企業では、優待内容がグレードアップすることが多いんです。

長期優待の例:

- 1年以上保有で優待券の金額が増える

- 3年以上で旅行券や特別ギフトが追加

- 家族向けに使える優待が拡充

つまり、持ち続けることで「優待+配当+長期特典」のトリプルメリットを得られるんです!

5-3: 優待内容・進呈ルール・注意事項の見極め方

長期優待は魅力的ですが、実はルールが複雑な場合もあります。

注意すべきチェックポイント:

- 保有期間のカウント方法(証券会社によって違う)

- 株主番号が変わるとリセットされる可能性

- 途中で売却すると長期要件が無効になることもある

ここが重要!

ルールを理解しないまま投資すると「長期優待をもらえない」なんて失敗も…。

必ず企業のIRページや公式資料を確認しておきましょう。

失敗しない!優待投資の成功・失敗パターン

株主優待投資は、配当金に加えて「食事券や商品券など実生活に役立つ特典」が得られるため、多くの個人投資家に人気です。ですが、銘柄選びや保有の仕方を誤ると失敗につながるリスク もあるのをご存じでしょうか?

例えば、総合利回りを考えずに優待だけで選ぶと「株価下落でトータル損失」になるケースもあります。また、企業の業績悪化による 優待改悪や廃止 は頻繁に起こるため、安易な銘柄選びは危険です。

一方で、成功している投資家は「生活に密着した優待+安定配当銘柄」を選び、長期的な利回り向上を狙う戦略 を取っています。つまり、成功と失敗の差は「選び方・分散・情報収集の徹底」にあるということです。

この章では、優待投資の成功事例と失敗事例を比較し、リスクを避けながら長期的に得をする実践ポイント をわかりやすく解説します。

6-1: 成功事例に学ぶ買い方:総合利回り・生活密着度で選ぶ

優待投資の成功者に共通しているのは「総合利回り」を意識している点です。

- 配当+優待=総合利回り をチェック

- 日常で使える優待(食事券・スーパー割引券など)を選ぶ

- 家計に直結する銘柄を中心に長期保有

ここが重要!

「生活に密着しているか?」を基準にすると、無駄のない優待投資ができます。

6-2: 失敗例:優待改悪・廃止・株価下落にどう備える?

優待投資には落とし穴もあります。

失敗しやすい例:

- 突然の優待廃止や改悪

- 株価下落で優待以上の損失

- 優待内容が実生活で使えず無駄になる

対策はシンプルです。

- 優待頼みではなく 業績や配当も確認する

- 廃止リスクを想定し、 一社に集中投資しない

つまり、優待目的だけで飛びつくのは危険ということですね!

6-3: リスクと教訓:分散投資・資金管理・情報収集の基本

優待投資を安全に続けるには、基本を押さえておきましょう。

- 複数銘柄に分散投資してリスクを減らす

- 投資資金の上限を決めて無理をしない

- 優待改悪や業績情報を 公式IRやニュースで定期的にチェック

ここが重要!

「分散・資金管理・情報収集」の3本柱を徹底することが、長期で優待投資を成功させる秘訣です。

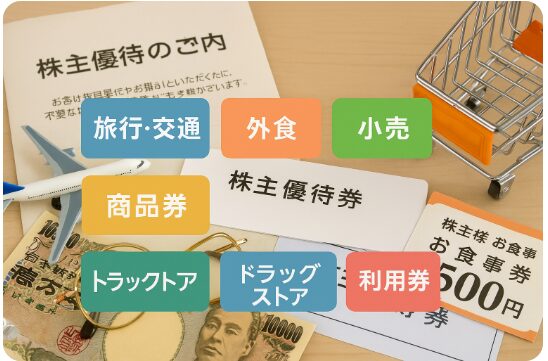

企業別の優待内容を比較【使いやすさ重視】

株主優待と一口にいっても、旅行・交通・外食・小売・ドラッグストアなど、企業ごとに内容や使いやすさが大きく異なる のが特徴です。せっかく優待をもらっても、利用機会が少なければ実質的な利回りは下がってしまいますよね。

例えば、ANAやJALといった旅行・交通系の優待は「航空券の割引」で人気ですが、飛行機をあまり利用しない人にとってはメリットが限定的です。一方、外食や小売、ドラッグストアの優待は日常生活で使いやすく、家計節約にも直結 するため、多くの投資家に好まれています。

さらに、同じ優待でも「利用できる期間」や「継続保有が条件かどうか」といったルールも異なります。そのため、実際の使い勝手やライフスタイルとの相性 を重視して選ぶことが重要です。

この章では、旅行・交通系から外食・小売まで、代表的な優待内容を比較し、初心者でも失敗せずに選べる視点 を紹介していきます。

7-1: ANAなど旅行・交通系の株主優待のメリットと使い方

旅行・交通系の優待は「実用性」が抜群です。

- ANAやJALの株主優待券 → 航空券が半額近くで利用可能

- 鉄道系企業の優待乗車券 → 出張や旅行で大活躍

- 高速バスやフェリー割引 → 移動コストを抑えられる

ここが重要!

旅行や帰省が多い人にとっては、交通系の優待は非常にコスパが高いです。

7-2: 外食・小売・ドラッグストアの人気優待を横断比較

日常生活に直結する外食や小売系も人気ジャンルです。

- 外食系 → 吉野家・すかいらーくなどの食事券

- 小売系 → イオン・マツキヨの割引券やギフトカード

- ドラッグストア → 医薬品や日用品を安く購入可能

つまり、普段の生活に役立つかどうかを基準にすると「本当に得する優待」が選びやすくなります。

7-3: 優待対象期間・継続条件・実際の使い勝手をチェック

優待内容が魅力的でも、条件や使い勝手を確認しないと失敗につながります。

チェックポイント:

- 優待が年1回か年2回か

- 長期保有要件があるか(1年以上など)

- 利用できる店舗や地域の制限

ここが重要!

「内容が魅力的か」だけでなく、自分のライフスタイルで使えるかを見極めるのが成功のコツです。

抽選優待と取得テクニック

株主優待には「必ずもらえるタイプ」と「抽選で当たるタイプ」があることをご存じでしょうか?特に近年は、豪華なプレゼントや特別イベント招待など、抽選型の株主優待 に注目が集まっています。魅力的ではありますが、当選確率や応募条件を理解しないと期待外れになることも少なくありません。

抽選優待は、株数や保有期間、応募の有無などで当選確率が変わる 仕組みが多く、戦略的に取り組むことが大切です。単に株を持つだけでなく、「どのくらいの株数を持つか」「長期保有をするか」で結果が大きく違ってきます。

さらに、当選して得られた優待券は、自分で利用するだけでなく、フリマや家族シェアを活用してお得度を最大化する方法 もあります。実際に、うまく使えば家計の節約や生活の幅を広げることにつながります。

この章では、抽選型優待の仕組みや注意点、当選確率を上げるコツ、そして優待券の活用術まで、初心者でもわかりやすく解説 していきます。

8-1: 抽選型優待とは?当選確率・注意点・デメリット

抽選型優待は、保有株数や応募条件を満たすと「抽選で当たる」仕組みです。

代表的な内容:

- 旅行券・ホテル宿泊券

- 特産品・限定グッズ

- コンサートやスポーツ観戦チケット

注意点とデメリット:

- 必ずもらえるわけではない

- 当選確率が低いケースも多い

- 使える期限や条件がある場合も

ここが重要!

抽選優待は「おまけ」と考え、確実な優待や配当と組み合わせて楽しむのがコツです。

8-2: 当選確率を上げるコツ【保有株数・長期保有・応募の工夫】

当選確率を少しでも高めるためにできる工夫があります。

- 株数を増やす → 枠が増える企業も多い

- 長期保有 → 継続保有株主に優遇枠がある場合あり

- 応募の工夫 → 締切を守る・必要事項を正しく記入

つまり、同じ抽選でも「条件を満たす工夫」で確率を高められるということですね!

8-3: 優待券の活用術:フリマ・家計節約・家族シェアで最大化

当選した優待券や不要な優待品も有効活用できます。

- フリマアプリで売却して現金化

- 家計の節約に活用(食事券・商品券)

- 家族や友人とシェアして無駄なく利用

ここが重要!

抽選優待は「使い方次第」で価値が変わります。使わないものは現金化やシェアで最大限活かしましょう。

優待カード・クーポンの使いこなし術

株主優待や企業の特典で手に入る 「優待カード」や「クーポン」 を、あなたはどれくらい活用できていますか?実は、ただ持っているだけではもったいなく、使い方次第で割引やポイント還元が何倍にもお得 になるんです。

優待カードには、常時割引タイプ・ポイント併用タイプ・利用条件付きタイプ などがあり、それぞれに使い分けのコツがあります。また、クーポンは他の割引と併用できるケースもあり、「重ね技」で節約効果を最大化できる のが魅力です。

さらに、レジでの提示タイミングや利用マナーを知っておくと、スムーズに使えてストレスもありません。うまく活用すれば、外食費や日用品の購入コストを大幅に削減 し、日常生活の家計改善につながります。

この章では、優待カードの種類と使い分け方、クーポン併用の裏技、店舗での実際の活用事例まで、初心者でもすぐ実践できる活用術 を分かりやすく解説します。

9-1: 優待カードの種類と賢い使い分け【常時割引・ポイント併用】

優待カードにはさまざまな種類があります。

- 常時割引カード → ドラッグストアや小売で常に割引

- ポイント併用カード → 支払い時にポイントも加算される

- 会員限定カード → 特別イベントや限定商品が購入可能

ここが重要!

カードの特徴を理解して「常時割引+ポイント還元」を組み合わせると、節約効果が倍増します。

9-2: クーポン併用でさらにお得!値引き・還元の重ね技

実は、クーポンは他の割引と組み合わせられるケースも多いんです。

- 店舗発行クーポン+株主優待券

- アプリクーポン+優待カード割引

- ポイント還元+クーポン利用

つまり、複数の特典を「重ね技」で使うことで、より大きな節約につながります。

9-3: 店舗での実例:レジでの提示タイミング/注意マナー

実際に使うときのコツも知っておきましょう。

- 会計前に優待券やクーポンを提示

- 「併用できますか?」と店員さんに確認

- 他のお客さんを待たせないようスムーズに準備

ここが重要!

優待やクーポンは「提示のタイミング」と「マナー」を意識すると、気持ちよくお得に使えます。

結論

株主優待と新NISAを組み合わせることで、「非課税で配当+優待を受け取りながら資産を増やす」 という理想的な投資スタイルが実現できます。特に2025年以降は新制度が本格稼働し、これまで以上に効率的な資産形成が可能となりました。

優待株を選ぶ際は、総合利回り(配当+優待)を意識すること がポイントです。高利回り銘柄だけでなく、生活に密着した食品・外食・日用品など、実用性の高い優待を組み込むことで、家計節約にもつながります。さらに、長期保有や継続条件を満たせば、優待がグレードアップするケースも多く、安定的な投資効果が期待できます。

一方で、優待廃止や株価下落といったリスクもあるため、分散投資・情報収集を徹底することが大切です。加えて、優待カードやクーポンの賢い使い方をマスターすれば、日常生活での節約効果を最大化できます。

つまり、今日からできることは「非課税枠を意識して優待株を選び、長期保有を前提にコツコツ積み上げる」ことです。新NISAと株主優待の組み合わせは、老後の安心や毎日の生活の充実にも直結します。

あなたも2025年からの新制度を最大限活用し、優待と配当をダブルで受け取る投資生活を始めてみませんか?

最後まで読んでくださり、ありがとうございました!

コメント