【2026年版】貯蓄ゼロから100万円までの貯金ロードマップでは、「貯金ができない」「何から始めればいいかわからない」という悩みを、仕組みで解決する方法を整理しています。

実は、貯蓄が続かない原因の多くは意志の弱さではありません。

やり方が「気合と我慢」に偏っているだけなんです。

つまり、先に仕組みを作れば、無理せずお金は貯まるということですね。

本記事では、貯蓄ゼロの状態から100万円を貯めるまでを、

現状把握 → 目標設定 → 自動化 → リバウンド防止 → 次のステップ

という流れで、初心者でも迷わないように解説します。

月1万円からでもOK。

ボーナスがなくてもOK。

家計簿が続かない人でも、実践できる設計です。

「貯金は苦手」と感じている方こそ、ぜひ読み進めてください。

100万円はゴールではなく、家計を安定させるスタート地点。

今日からできる具体策を、順番に整理していきます。

貯蓄ゼロから100万円:最短ルートの全体像(ゴール設計とルール)

貯蓄ゼロから100万円を目指す道のりは、実は特別な才能や高収入がなくても達成可能なんです。

なぜなら、成功する人は「意志の強さ」ではなく、仕組みで貯める設計をしているからなんですね!

この記事では、現状の可視化→毎月の貯金額設定→自動化の仕組み→そして100万円達成後の次のステップまでを、一気通貫でわかりやすく解説します。

「貯蓄ゼロ」「貯金できない」「100万円目標」「貯蓄率を上げたい」といった検索ニーズに対して、結論から使える答えを先に提示します。

実は、最初にやるべきは難しい節約や我慢ではなく、自分の家計パターンの現状把握なんです。

つまり、現実を正しく把握することが100万円への最短ルートということですね!

この記事を読み終える頃には、100万円を達成するためのルール設計と行動シナリオが明確になります。

1-1: この記事で得られること|現状把握→月額設定→自動化→100万円達成後まで一気通貫

実は、貯蓄に失敗する人の多くは

「何から始めて、どこまでやればいいのか」が見えていないんです。

この記事では、貯蓄ゼロから100万円までの流れを最初から最後まで一本で整理しています。

この記事でわかることは、次の4つです。

- 今の家計の現状をどう把握すればいいか

- 100万円までに必要な月額はいくらか

- 意志に頼らず自動で貯まる仕組みの作り方

- 100万円達成後にやるべき次の行動

途中で迷わないよう、

「考える → 決める → 設定する → 放置する」という順番で解説します。

ここが重要!

部分的な節約ではなく、全体の流れを理解することで失敗を防げます。

1-2: 検索意図整理|「貯蓄ゼロ」「100万円」「貯金できない」の不安を先に解決

このテーマで検索している人は、

実はほぼ同じ悩みを抱えています。

よくある疑問はこの4つです。

- 貯蓄ゼロだけど、今からでも間に合う?

- 100万円って現実的な目標なの?

- 貯金できないのは収入が少ないから?

- みんなの貯蓄率はどれくらい?

結論から言うと、

収入の多さより「家計の設計」が結果を左右します。

平均データだけを見て落ち込む必要はありません。

大切なのは、自分の生活に合った現実ラインを作ることです。

ここが重要!

「できない理由」を探すより、

「できる形」に変えることが貯蓄成功の近道です。

1-3: 続く人の共通点|意志より“仕組み”で勝つ(先取り・口座分け・見える化)

貯金が続く人と、続かない人の違いはシンプルです。

続く人は、気合や我慢に頼っていません。

具体的には、次の3つを必ず仕組みにしています。

- 先取り:使う前に貯金を確保する

- 口座分け:生活費と貯蓄を物理的に分ける

- 見える化:残高や進捗を目で確認できる状態にする

逆に、

「余ったら貯金しよう」はほぼ確実に失敗します。

つまり、

貯金は性格ではなく、環境と仕組みの問題ということですね!

ここが重要!

正しい仕組みを作れば、

月1万円からでも100万円は十分に現実的です。

ステップ1:現状把握(平均・中央値で自分の位置を誤解しない)

貯蓄ゼロから100万円を目指すための最初のステップは、まず「自分の家計の現状を正しく把握すること」です。

実はここを曖昧にしたまま貯金計画を立てると、現実とのズレが大きくなって途中で挫折してしまうんです。

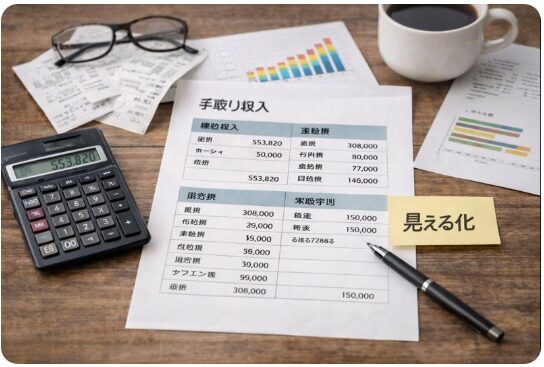

まずは、手取り収入・固定費・変動費・年間支出を1枚のシートにまとめて、「見える化」することから始めましょう。

つまり、家計の全体像を把握することが、100万円までの最短ルートの基礎になります。

次に、家計の貯蓄率の目安を確認します。

平均値と中央値の違いを知ることで、自分の家計の位置が“現実的なライン”かどうかがわかります。

そして、支出の中でも特にインパクトが大きい家賃・通信費・保険・車・サブスクなどの“支出の犯人”を特定することが重要です。

この現状把握ができると、次のステップの設計が格段に進みます。

つまり、現実を理解することが貯蓄成功の第一歩ということですね!

2-1: まずは1枚にする|手取り収入・固定費・変動費・年間支出(見える化の型)

実は、家計の現状を正しく把握することが

100万円を貯めるうえで最初の“大きな壁”なんです。

収入や支出をぼんやりと頭で把握しているだけでは、

計画がズレてしまいがちになりますよね?

そこでおすすめなのが、“1枚シート化”です。

やることはシンプル:

- 手取り月収

- 固定費(月家賃・保険・通信など)

- 変動費(食費・日用品・交際費など)

- 年間支出(ボーナス・税金など)

この4つを1枚に書き出すだけで、

「何にいくら使っているか」が一気に見えてきます。

つまり、見える化することが貯金成功のスタートラインなんですね!

ここが重要!

家計を一目で把握できれば、

「どこをどう改善すべきか」がハッキリします。

2-2: 貯蓄率の目安|平均と中央値の違い、世帯別に“現実ライン”を作る

「貯蓄率ってどれくらいが理想?」

と思う方も多いはずですよね。

でも、平均値だけを見てしまうと

現実の自分の生活感とズレてしまうことがあります。

なぜなら、平均値は高所得者の影響を受けやすいからです。

そこで理解したいのが「平均」と「中央値」の違い:

- 平均:総額 ÷ 人数(極端な数値に引っ張られやすい)

- 中央値:真ん中の人の値(実感値に近い)

たとえば、世帯別に見てみると…

- 単身世帯

- 共働き世帯

- 子どもあり世帯

それぞれ収支バランスも違えば、

貯蓄率の“現実的ライン”も変わります。

つまり、統計値をそのまま当てはめるのではなく、

自分の生活に合わせた現実ラインを作ることが大切なんです。

ここが重要!

現状を見誤らないことが、

次の計画設計の精度を高めます。

2-3: 支出の犯人を特定|家賃・通信・保険・車・サブスクの削減インパクト順

「節約したいけど、どこから手をつければいい?」

という声に対して、効果が大きい順で支出を見直すのがコツです。

支出の中でも、固定費は特にインパクトが大きく、

ちょっとした改善で年間数万円〜数十万円を生みます。

代表的な“支出の犯人”は次の通り:

- 家賃

→ 収入とのバランスを見直すだけで大きな余裕が生まれる - 通信費

→ 格安プラン/乗換で毎月の負担を削減 - 保険料

→ 過剰な保障を見直す - 車関連費

→ 維持費・ローン・保険の全体最適 - サブスク

→ 使っていないサービスの見直し

つまり、細かい“節約術”より、

大きい支出に目を向けることが先決なんです。

ここが重要!

最初に見直すべきは、

支出の影響が大きい固定費トップ5です。

ステップ2:100万円プラン設計(期間別:6〜12カ月/1〜3年)

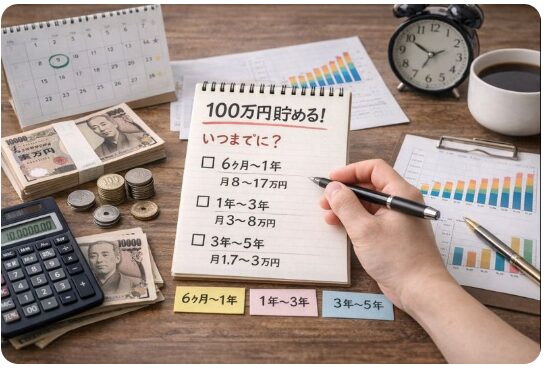

100万円を貯めるには、「いつまでに貯めるか」を明確にすることが成功のカギなんです。

実は、期間を決めずに漠然と始めると、途中でペースが崩れてしまいがちなんですよね。

この章では、6〜12カ月・1〜3年という期間別に、

「月いくら貯めればいいのか?」を3つのシミュレーションで示します。

つまり、無理なく続けられるペースが自分でわかるようになります。

さらに、単身・共働き・子どもありといった世帯別のモデルケースも解説します。

生活環境や優先順位が違うと、貯金設計も変わるんですね。

だから、一般的な平均値だけでなく、自分の家族構成に合った設計が大切になります。

そして、目標の立て方についても丁寧に整理します。

毎月の貯金額だけでなく、ボーナス併用の組み立て方や

「失敗しないための最低ライン」も押さえます。

つまり、あなたに合った100万円プランが具体的に描けるようになる導入章です!

3-1: 期間別シミュレーション|月いくら必要?(短期/現実/ゆるめの3パターン)

100万円を貯めるといっても、

「いつまでに達成したいか」で必要額は変わりますよね。

そこでおすすめなのが、3つの期間別シミュレーション:

- 短期(6ヶ月)

- 現実(12ヶ月)

- ゆるめ(24〜36ヶ月)

たとえば…

- 6ヶ月の場合:

→ 約16〜17万円/月が必要 - 12ヶ月の場合:

→ 約8〜9万円/月が必要 - 24ヶ月の場合:

→ 約4〜5万円/月が必要

もちろん、収入や固定費が人それぞれ違うため、

“あなたの現実ライン”に合わせて調整することが大切です。

ここが重要!

期間が長いほど1ヶ月あたりの負担は軽くなるので、

「続けられるペース」で設計することが成功の鍵です。

3-2: 世帯別モデル|単身・共働き・子どもあり(家計の優先順位の違い)

貯蓄プランは、家族構成によって最適解が変わります。

世帯ごとの優先順位の違いを簡単に整理すると以下のようになります:

- 単身世帯

→ 支出管理がしやすく、貯蓄率は比較的高めに設定可能 - 共働き世帯

→ 収入ポテンシャルは高いが、支出も増えがち - 子どもあり世帯

→ 教育費・生活費の優先度が上がり、長期設計が重要

大切なのは「平均値に合わせよう」とするのではなく、

自分の世帯の優先順位を明確にすることです。

ここが重要!

ライフステージによって必要な設計は変わるので、

貯蓄戦略も柔軟に変えていきましょう。

3-3: 目標の置き方|毎月の金額+ボーナス併用+“失敗しない最低ライン”

貯金を続けるうえでありがちな失敗は、

「目標が曖昧で途中でペースが崩れること」です。

そこでおすすめなのが、失敗しない目標設計です。

具体的には、

- 毎月の貯金額を決める

→ 収入に対して無理がない金額を設定 - ボーナスも併用する

→ ボーナス分の一部を先に貯金に回す - 最低ラインを決める

→ 例:「毎月〇万円は必ず貯める」

この3つを組み合わせるだけで、

途中で予定が崩れてもリカバーしやすくなります。

ここが重要!

目標は高すぎず、続けられるラインに設定することが成功の秘訣です。

ステップ3:先取り貯金の自動化(給与日翌日に勝つ)

100万円を確実に貯めたいなら、「先取り貯金の自動化」は避けて通れません。

実は、貯金が続く人ほど「頑張って貯める」ことはしていないんです。

やっているのは、給与が入った直後に“自動で消える仕組み”を作ることだけなんですね。

この章では、給与日翌日に勝つための設計を具体的に解説します。

自動積立・自動送金・積立定期といった方法の違いを整理し、

おすすめはどれか、なぜ「触れない設計」が強いのかを分かりやすく説明します。

さらに、生活口座・貯蓄口座・目的別口座の口座分けルールも紹介します。

引落日を最適化するだけで、残高不足や使いすぎを防げるのは意外と知られていません。

銀行・ネット銀行・JAそれぞれの設定イメージや、

手数料・入出金ルールで失敗しやすいポイントも押さえます。

つまり、この章を読めば、意志に頼らず自動で貯まる家計の土台が完成します。

4-1: 先取りの基本|自動積立・自動送金・積立定期(おすすめは“触れない設計”)

実は、貯金が続く人ほど「頑張って我慢する」ことはしていません。

その代わりにやっているのが、先取りの自動化なんです。

先取りとは、給与を受け取ったら

「使う前に自動で貯める仕組み」を先に作ること。

おすすめの方法は次の3つ:

- 自動積立:給与日に指定額が自動で貯蓄用口座に移る

- 自動送金:メガバンク → ネット銀行などに自動で送金

- 積立定期預金:触らない設計で強制的に貯まる

つまり、自分の意思ではなく“システム”で貯めるということですね!

ここが重要!

人間は忘れる生き物です。

だからこそ、触れない仕組みを最初に作ることが貯金成功の基本になります。

4-2: 口座分けの黄金比|生活口座/貯蓄口座/目的別口座(引落日も最適化)

口座を分けるだけで、家計管理は格段にラクになります。

でも、ただ分ければいいわけではありません。

おすすめの黄金比は次の通り:

- 生活口座:毎日の支出用

- 貯蓄口座:100万円達成用のメイン

- 目的別口座:旅行・買い物・イベント予算用

ポイントは、引落日を意識してバランスを最適化すること。

たとえば、光熱費・保険料・携帯代などの

引落日が重ならないように設定すると、

残高不足リスクを下げられるんです。

ここが重要!

口座分けは、

使うお金と貯めるお金を“物理的”に区別することが効果を最大化します。

4-3: 銀行・ネット銀行・JAでの設定イメージ|手数料と入出金ルールの注意点

銀行選びや設定方法によって、

手数料や利便性が結構変わりますよね。

代表的なパターンは次のとおり:

- メガバンク:安心感は高いが手数料が比較的高め

- ネット銀行:振替・自動送金が手数料安く便利

- JA:地域密着型でATM手数料が抑えられるケースあり

設定時に押さえたい注意点:

- 自動送金の上限金額

- 振込・振替の手数料

- 入出金のタイミングルール

特にネット銀行は、

「給与振込 → 自動送金 → 貯蓄口座」に使うと効率が上がります。

ここが重要!

手数料や時間帯ルールを押さえるだけで、

無駄なコストを抑えて貯金スピードが上がります。

ステップ4:固定費の最短改善(100万円を最速にする“テコ”)

100万円を最速で貯めたいなら、固定費の見直しは最大の近道です。

実は、毎月の節約を細かく頑張るよりも、固定費を1つ動かすほうが効果は圧倒的なんですよね。

この章では、見直し効果が大きい順に、

通信費→保険→サブスク→家賃→車という固定費トップ5を整理します。

「全部やらなきゃ」と思う必要はありません。

1つ変えるだけで、年間数万円〜数十万円の差が出るケースも珍しくないんです。

また、クレジットカードやキャッシュレス決済による

無自覚支出の増加にも注意が必要です。

上限設定・通知・使い分けといったルールを決めるだけで、

気づかない浪費はしっかり止められます。

さらに、食費・日用品・交際費などの変動費は、

削るのではなく「使っていい枠」を決める発想が重要です。

つまり、固定費を整えることが100万円達成を一気に引き寄せる“テコ”になるということですね。

5-1: 固定費トップ5の見直し順|通信→保険→サブスク→家賃→車(効果が大きい順)

固定費は、節約の中でも最もインパクトが大きい“テコ”です。

ひとつ動かすだけで、年間の余裕度が大きく変わります。

効果の大きい順で見直すと次のとおり:

- 通信費

→ 格安プランや乗り換えで毎月数千円〜数万円の節約可能 - 保険料

→ 過剰保障の見直しで無駄を削減 - サブスク

→ 使っていないサービスをカット - 家賃

→ 可能であれば住み替えや家賃交渉も選択肢 - 車関連費

→ 保険・税金・維持費の総合見直し

つまり、小さい節約よりも“効く固定費”から攻めることがポイントなんです。

ここが重要!

固定費の改善は、

貯金額を一気に増やす最短ルートになります。

5-2: クレカ・キャッシュレスの落とし穴|無自覚支出を止めるルール(上限・通知・封印)

クレジットカードやキャッシュレスは便利ですが、

気づかないうちに支出が膨らむ罠でもあります。

特に注意したいのは次のポイント:

- 支出上限を設定する

- 通知機能を必ずONにする

- 使用頻度が高いカードを1〜2枚に絞る

- 使いすぎ防止で一時的に封印することも有効

これだけで、無自覚支出をグッと減らせます。

つまり、

使う前提ではなく「ルールで止める」設計が大切なんですね!

ここが重要!

キャッシュレスは使い方次第で

節約にも浪費にもなる武器になるということです。

5-3: 変動費の削り方|食費・日用品・交際費は“削る”より“枠を作る”

食費や日用品、交際費のような変動費は、

「節約しなきゃ!」と思うほど逆にストレスになりますよね?

ここでおすすめなのが、

“削る”より“枠を作る”発想です。

たとえば:

- 月ごとに予算枠を決める

- 残った額は翌月に持ち越さない

- 用途ごとに封筒/口座を分ける

こうすることで、無駄遣いを防ぎつつ、

必要な楽しみもキープできます。

ここが重要!

変動費は一律に削るのではなく、

予算をコントロールする仕組みを作ることが成功のコツです。

ステップ5:リバウンド防止(貯金できない原因を潰す習慣設計)

せっかく貯金を始めても、途中で止まってしまう人は少なくありません。

実はその原因の多くは、意志の弱さではなく「リバウンドしやすい設計」にあります。

つまり、貯金が続かないのは性格の問題ではないんですね。

この章では、貯金できない原因を先回りで潰す習慣設計に焦点を当てます。

家計簿が続かない人でも実践できるよう、記録は週1回だけ。

明細連携と固定費チェックに絞ることで、負担を最小限にします。

さらに、モチベーションを保つための仕組みも重要です。

グラフでの見える化や、ご褒美予算の考え方、

どうしても停滞する時期をどう乗り切るかまで整理します。

また、臨時出費やイベント、帰省、車検など、

「毎年起きるのに忘れがちな支出」を先取りで積む方法も解説します。

つまり、この章は、100万円を“貯め切る”ための最後の土台作りなんです。

6-1: 家計簿が続かない人向け|記録は週1回でOK(明細連携+固定費だけ見る)

「家計簿をつけようと思っても、続かない…」

という人は多いですよね?

実は、それで普通なんです。

だからこそ、負担を最小化する習慣設計が大切なんです!

家計簿を毎日つける必要はありません。

週に1回だけ見直すルールに変えるだけで、習慣化はグッと簡単になります。

ポイントは次の通り:

- 明細は銀行/カード連携で自動取得

- 固定費だけチェック

- 変動費は大まかでOK

つまり、

続かない仕組みを“続く仕組み”に変えることが重要なんですね!

ここが重要!

家計簿は完璧を目指すより、負担を減らす設計にすることが成功の秘訣です。

6-2: モチベ維持の仕組み|見える化(グラフ)・ご褒美予算・停滞期の乗り切り方

貯金を続けるうえで、一番の壁はモチベーションの維持です。

最初はやる気でも、一定の期間を超えると停滞しがちなんですよね。

そこでおすすめなのが、次の工夫です:

- 見える化(グラフ):進捗が数字でわかる

- ご褒美予算:小さな達成感を設計

- 停滞期の乗り切り方:短期目標を再設定

グラフやチャートで貯金額が増えていくのを目で見るだけで、

「頑張ろう」という気持ちが続きます。

ご褒美予算は、

決して浪費ではなく戦略的なモチベ維持策なんです!

ここが重要!

モチベーションは、仕組みで支えるものという意識がポイントですよ!

6-3: “やりがち失敗”対策|臨時出費・イベント・帰省・車検を先取りで積む

貯金が途中で崩れる原因の多くは、

予期せぬ支出や季節イベントなんです。

代表例はこちら:

- 臨時出費(急な出費)

- 帰省や交際費

- 車検・税金

- 冠婚葬祭

放置してしまうと、

せっかくの積立が一気に減ってしまいますよね?

解決策は、先取りで積んでおくことです。

具体的には:

- 年間のイベント予算を前もって設定

- 月々少額でも積立

- 臨時用口座でストック

つまり、

「想定外」ではなく「予定内」にすることで、

リバウンドを防げるということなんですね!

ここが重要!

貯金成功者は、先に余裕予算を確保する習慣を持っています。

100万円達成の意味:生活防衛資金の入口としての位置づけ

100万円を貯めることは、ゴールではありません。

実はここが、家計を守るための「本当のスタート地点」なんです。

この章では、100万円を生活防衛資金の入口としてどう位置づけるかを整理します。

病気や失業、収入減といった予期せぬ事態が起きたとき、

まず大切なのは「増やす」よりも生活を守るお金があるかどうかなんですね。

目安となるのが、生活費の何カ月分を確保するかという考え方です。

独身・共働き・子どもありなど状況によって必要額は変わりますが、

100万円はその土台として非常に現実的なラインになります。

また、100万円の置き場所も重要です。

普通預金・定期預金・積立を目的別に分けることで、

「使っていいお金」と「触ってはいけないお金」が明確になります。

さらに、借金がある場合の例外ルールも解説します。

つまりこの章では、100万円を“安心に変える考え方”を身につけることが目的です。

7-1: まず守る|生活防衛資金の考え方(生活費×何カ月分が目安か)

100万円を貯められたあなた、本当にすごいです!

でもここで一歩立ち止まって考えたいのが、「生活防衛資金」の考え方です。

生活防衛資金とは、

病気・ケガ・失業などの予期せぬ出来事でも生活を守れるお金のことなんです。

一般的な目安は次の通り:

- 単身世帯:生活費×3〜6ヶ月

- 共働き:生活費×6ヶ月

- 扶養家族あり:生活費×6〜12ヶ月

つまり、

100万円は守りのスタートラインということなんですね!

ここが重要!

貯金ができたら、

「安心のレベル」を意識してお金を育てる設計に進みましょう。

7-2: 100万円の置き場所|普通預金・定期・積立の使い分け(目的別で分ける)

100万円をただ普通預金に置くだけでは、

お金が眠ってしまうこともありますよね?

そこでおすすめなのが、目的別に置き場所を分けることです。

たとえば:

- 普通預金:すぐ使う生活防衛用

- 定期預金:引き出し頻度が低い中長期用

- 積立口座:イベントや目的別の積立

こうすることで、

「生活費」「目的別」「守りのお金」が自然と区別できます。

つまり、

お金の性質に応じて置き場所を最適化することが貯金の習慣化につながるんです!

ここが重要!

お金を“眠らせない”管理設計が、

安心感と達成感を両立させます。

7-3: 借金がある場合の例外|高金利返済が先になるケース(順番の判断)

借金があると、「まず貯金すべき?」

それとも「返済すべき?」と悩みますよね。

結論から言うと、

高金利の借金がある場合は返済を優先するケースが多いんです。

高金利の代表例:

- クレカリボ払い

- 消費者金融

- カードローン

これらは、放置すると利息だけで支出が膨らむ可能性があります。

ただし、

生活防衛資金が0の状態で返済だけを優先すると、

生活不安が生まれて逆に危険なんですね。

つまり、次の順番が理想です:

- 最小限の生活防衛資金

- 高金利借金の返済

- 貯蓄の積み増し

ここが重要!

状況に応じて優先順位を変えることが、

効率的なお金の管理につながります。

次のステップ:100万円の後は“増やす仕組み”へ(投資はルールで)

100万円を貯められたら、次に気になるのは「このお金をどうするか」ですよね。

実は、ここで焦って投資を始めてしまうと、せっかく作った家計の安定が崩れることも少なくありません。

だからこそ大切なのが、「増やす前に守る」「投資はルールで行う」という考え方です。

この章では、まず余剰資金とは何かを明確にします。

生活防衛資金を確保したうえで、「使っても生活に影響しないお金」だけを投資に回す。

これが、長く続く資産形成の基本になります。

次に、初心者が迷わず進める最短ルートとして、

投資信託と新NISA(つみたて中心)の考え方を整理します。

複雑な商品選びより、仕組み化と継続が何より重要なんですね。

さらに、老後・教育・住宅といったライフイベント別に、

積立口を分ける優先順位も解説します。

つまりこの章は、100万円を「将来のお金」に育てるための入口なんです。

8-1: 余剰資金の定義|生活防衛資金を確保してから投資(焦って増やさない)

100万円を達成したら、「次は投資かな」と思いますよね?

でもちょっと待ってください。

実は、投資は焦らずに「余剰資金」から始めることが成功のカギなんです。

ここで言う余剰資金とは、

生活防衛資金を十分に確保したあとに残る、安全に使えるお金のこと。

貯金がまだ生活費の数ヶ月分に届いていないのに、株や投信に回してしまうと、

値動きで生活が苦しくなるリスクがあります。

だからこそ、投資を始める前に

「最低限の安心ライン」をちゃんと積み上げておくことが大切なんですね!

ここが重要!

生活防衛資金を守ってから投資を考えることで、

精神的にも家計的にも無理のない資産形成ができます。

8-2: 初心者の最短導線|投資信託・新NISA(つみたて中心)の考え方

「投資って難しそう…」という人こそ、

最初に選ぶべきはシンプルで継続しやすい仕組みです。

特におすすめなのが次の2つ:

- 投資信託(つみたて型)

→ 毎月少額からコツコツ積み立て - 新NISA(つみたて中心)

→ 非課税枠で運用効率を上げる

投資信託は、プロが分散投資を行ってくれるので、

初心者でも比較的安心して始められます。

新NISAは、運用益が非課税になる制度で、

税金面のメリットが大きいのも魅力なんですよね。

つまり、投資は“一気に増やす”のではなく、

長期・分散・継続で“仕組み化”することが成功の秘訣ということですね!

ここが重要!

短期で結果を求めず、

リスクとルールを守った資産形成設計が大切です。

8-3: 老後・教育・住宅の優先順位|ライフイベント別に“積立口”を分ける

投資を始める前に、まず考えてほしいのが

「何のためにお金を増やすのか」という目的設定です。

ライフイベントは人それぞれですが、代表的なものとして:

- 老後資金

- 教育費

- 住宅購入費

この3つは、多くの家庭で優先度が高い支出です。

おすすめなのは、目的別に積立口を分けること。

たとえば、

- 老後用:つみたてNISA

- 教育費用:特定口座で別積立

- 住宅資金用:別預金口座で定期積立

こうすることで、

目的ごとのお金が混ざらず、計画的に育てやすくなります。

つまり、

「1つの口座で全部まとめる」のではなく、

目的×口座で管理することが大切なんですね!

ここが重要!

ライフイベントごとの優先順位を決めて、

自分だけの資産形成の設計図を作ることが成功のコツです。

今日からの実行チェックリスト(最短アクション5つ)

ここまで読み進めて、「やることは分かったけど、結局なにから始めればいいの?」と感じていませんか。

実は、貯蓄を成功させる人ほど、難しいことより“今日やる行動”を明確にしているんです。

この章では、ここまで解説してきた内容を整理し、

今日からすぐ動ける最短アクション5つに落とし込みます。

固定費の見直し、先取り設定、口座分け、週1回の見直し、臨時出費の積立。

どれも完璧にやる必要はなく、1つずつ順番に進めればOKです。

また、自分が

①赤字タイプ

②トントンタイプ

③黒字だけど貯まらないタイプ

のどれに当てはまるかを確認することで、取るべき対策がはっきりします。

全員に同じ正解はありません。

最後に、公的データの見方や無料ツール、相談先も紹介します。

つまりこの章は、「読んで終わり」にしないための行動ガイドなんです。

9-1: あなたのタイプ診断|①赤字 ②トントン ③黒字だけど貯まらない(処方箋が違う)

貯金が“続かない理由”は人それぞれです。

まずは、あなたの家計タイプを以下の3つに分けてみましょう:

- ① 赤字家計

→ まずは収支の改善 - ② 収支トントン

→ 先取り設計で黒字化 - ③ 黒字だけど貯まらない

→ 固定費と仕組みの見直し

それぞれ処方箋が違います。

タイプを把握することで、何から手をつけるべきかが明確になりますよ!

ここが重要!

現状の“タイプ認識”をしっかりやれば、

改善の方向性がブレません。

9-2: 今日やる5アクション|①固定費1つ ②先取り設定 ③口座分け ④週1見直し ⑤臨時出費積立

今すぐ動けるアクションは5つだけ!

- 固定費を1つ見直す

→ 通信費や保険料など - 先取り貯金を設定する

→ 自動積立/送金 - 口座を分ける

→ 生活用・貯蓄用・目的別 - 週1で家計をチェック

→ 継続の仕組み化 - 臨時出費用に積立を作る

→ イベント予算も見える化

この5つは、どれも今日からすぐできる内容です。

やるかやらないかで、家計の伸び率が変わりますよ!

ここが重要!

行動する人だけが結果を出せるという事実を忘れないでください。

9-3: 参考|公的データの見方・無料ツール・相談先(家計管理アプリ/金融機関窓口/NISA)

貯金や資産形成をサポートしてくれる便利なツールもあります。

- 家計管理アプリ

→ 自動連携で支出を簡単に把握 - 金融機関窓口

→ 目的別口座や積立の相談が可能 - 公式データサイト

→ 家計統計や平均値の確認に

また、新NISAやつみたてNISAの公式ページも

最新の制度を理解するのに役立ちます。

ここが重要!

“ツールを使うこと自体が仕組み化になる!”

という意識を持つことで、貯金/投資の効率が格段に上がります。

結論

ここまでお読みいただき、ありがとうございます。

本記事では、貯蓄ゼロから100万円を達成するための最短ルートを、現状把握から自動化、リバウンド防止、そして次のステップまで体系的に解説しました。

お伝えしたかった一番のポイントは、貯金は意志ではなく「仕組み」で決まるということです。

月1万円からでも、先取り設定と口座分けを行えば、無理なく100万円は現実的に到達できます。

さらに、固定費の見直しや臨時出費の先取りを組み合わせることで、スピードと安定感は一気に高まります。

100万円はゴールではありません。

生活防衛資金の入口であり、将来に向けてお金の不安を減らす大きな分岐点です。

この土台があるからこそ、投資や資産形成にも安心して進めます。

今日からできることはシンプルです。

固定費を1つ見直し、先取り貯金を設定し、週1回だけ家計を確認する。

この3つを実践すれば、家計は確実に変わり始めます。

正しい手順を実践すれば、誰でも100万円は達成できます!

ぜひ今日から一歩を踏み出してみてください。

最後まで読んでくださり、ありがとうございました!

コメント