「副業を始めたいけど、確定申告って必要なの?」

「会社にバレずに副業を続ける方法はある?」

「税金対策をして、少しでも手元に残るお金を増やしたい!」

こんな悩みを抱えていませんか?

副業をする人が増えている中で、確定申告のルールを正しく理解しておくことはとても重要です。申告しないと税務署から指摘されるリスクがある一方で、正しく手続きをすれば会社にバレずに済む方法もあります。

本記事では、副業の確定申告の基本から、バレない方法、節税テクニックまでをわかりやすく解説! さらに、スマホで簡単にできる副業や確定申告のやり方についても紹介します。

最後まで読めば、安心して副業に取り組み、賢く収入を増やすコツがわかります!

ぜひチェックしてみてください!

副業と確定申告の基本

副業を始めると「確定申告って必要?」と気になりますよね。副業の種類によっては、確定申告をしないと税務署から指摘を受ける可能性もあります。 ただし、一定の条件を満たせば申告が不要なケースもあるんです。

また、「会社にバレずに副業をしたい!」という人も多いでしょう。実は、住民税の支払い方法を工夫するだけで、会社に知られるリスクを減らすことができます。

本章では、

- 副業の種類と確定申告の関係

- 会社にバレずに副業をする方法

- 住民税と確定申告のポイント

について詳しく解説していきます! 副業をするなら、税金のルールを知っておくことが大切です。 最後まで読んで、賢く副業を続けましょう!

1-1. 副業の種類と確定申告の関係

副業にはさまざまな種類があり、それによって確定申告の必要性が変わります。一般的な副業の種類と確定申告のルールを見てみましょう。

✅ 確定申告が必要になる副業

- アフィリエイトやブログ収益(広告収入が年間20万円以上の場合)

- YouTubeやライブ配信の収益(スーパーチャット・広告収入が年間20万円以上)

- フリマアプリやせどり(営利目的で転売している場合)

- ライター・デザイン・プログラミング(個人で仕事を請け負った報酬)

✅ 確定申告が不要なケース

- 会社の給与とは別に年間20万円以下の副業収入

- 趣味の範囲での販売(メルカリなどで不用品を売る)

- ポイントサイトやアンケート収入(少額の場合)

ポイント!

副業の収入が年間20万円を超えたら、確定申告が必要になります! 収入が増えてきたら、早めに税金のことを考えましょう。

1-2. 会社にバレない副業のやり方

「副業が会社にバレたくない!」という人は、住民税の処理を工夫するのがポイントです。会社にバレる原因と対策を紹介します。

💡 会社にバレる主な原因

- 住民税の増加(会社の給与と副業の収入を合算して計算されるため)

- SNSやブログでの活動がバレる(本名や顔出しをしている場合)

- 同僚や知人に話してしまう(うっかり話すと噂が広がる)

💡 バレないための対策

✅ 住民税を「普通徴収」に変更する

→ 確定申告時に「住民税を自分で納付する」にチェックを入れる!

✅ 本名を使わずに活動する

→ YouTubeやブログでは匿名で運営する

✅ 会社の人には副業の話をしない

→ ちょっとした会話から情報が漏れることもある

ポイント!

会社にバレないためには、「住民税の支払い方法」を変えるのが最も有効です! 普通徴収を選択すれば、副業分の住民税は自分で納めることができます。

1-3. 住民税と確定申告のポイント

副業の確定申告では、「住民税の処理」がとても重要です。ここを間違えると、会社に副業がバレる原因になってしまうので注意しましょう。

✅ 住民税の基本ルール

- 会社員の住民税は「特別徴収」(給与天引き)が一般的

- 副業分の住民税も合算されるため、会社に通知される

- 住民税を「普通徴収」にすれば、自分で納税できる

✅ 確定申告時にやるべきこと

- 「確定申告書B」を使用する

- 住民税の欄で「自分で納付(普通徴収)」を選択

- 提出前に確認!「特別徴収」になっていないかチェック!

ポイント!

確定申告時に**「住民税を自分で納付」にチェックを入れれば、会社に通知されることはありません。** 確定申告をする際には、忘れずに確認しましょう!

スマホで簡単にできる副業トップ5

「副業を始めたいけど、パソコンは苦手…」「スマホだけで簡単にできる仕事ってあるの?」

そんな方に向けて、スマホ1台あれば始められる副業を厳選して紹介します!

実は、スマホを活用すれば場所を選ばず、スキマ時間を使って収入を得ることが可能なんです。

特に、スマホだけで完結する副業は、初期費用がかからず、すぐに始められるものが多いのが特徴。

本章では、

✅ スマホでできる副業の選び方

✅ おすすめのスマホ副業

✅ 副業初心者でも安心して始められる方法

について詳しく解説します! あなたにピッタリの副業を見つけて、今日から収入アップを目指しましょう!

2-1. 在宅でできる副業の選び方

副業を選ぶとき、何を基準にすればいいのか迷いますよね?

特にスマホでできる副業には、稼ぎやすいものと時間がかかるものがあるので、ポイントを押さえて選びましょう!

✅ 初心者向けの副業の条件

- 初期費用がかからない(リスクゼロで始められる)

- スキマ時間にできる(本業と両立しやすい)

- 特別なスキルが不要(誰でも簡単に始められる)

✅ スマホ副業の種類(ジャンル別)

- アンケートモニター・ポイントサイト(手軽だけど低単価)

- フリマアプリでの物販(メルカリ・ラクマ)(家の不用品を売るだけで収入に!)

- ライティング・ブログ運営(文章を書くのが得意ならおすすめ)

- YouTube・TikTokの投稿(収益化まで時間はかかるが大きく稼げる可能性あり)

- 投資・仮想通貨取引(初心者は慎重に!リスク管理が大切)

ポイント!

「自分が楽しめるかどうか」が続けられる副業の鍵!

無理なく続けられるものを選ぶのが、成功の秘訣です。

2-2. スマホだけで完結するおすすめ副業

「スマホだけでできる」「初期費用ゼロ」「未経験OK」な副業を紹介します!

💰 1. アンケートモニター(簡単で即金性あり)

- スマホで簡単なアンケートに答えるだけで報酬がもらえる

- おすすめサイト:マクロミル・リサーチパネル・infoQ

- 1回5〜50円程度、月5,000円前後の副収入に!

📦 2. フリマアプリでの不用品販売(初心者に最適)

- 家にある不用品をメルカリやラクマで販売

- 仕入れ不要でリスクなし!不要なものをお金に変えられる

- 慣れれば、仕入れ→転売でさらに収益アップも可能

📝 3. ライティング(スマホで記事を書く仕事)

- クラウドワークスやランサーズでライティング案件を受注

- 未経験でも1文字0.5円〜1円、月1万円以上も可能

- 記事執筆だけでなく、商品レビューや口コミ投稿などもあり

🎥 4. YouTubeショートやTikTokの投稿

- スマホで短尺動画を作り、広告収益や企業案件を狙う

- YouTubeショートは1000回再生で数円、バズれば大きく稼げる

- TikTokアフィリエイトやライブ配信で収益化する方法もアリ

📈 5. スマホ投資(初心者向けの投資アプリ活用)

- 1,000円から始められる少額投資が増えている!

- 株式投資、仮想通貨、ポイント投資など選択肢が豊富

- 長期的に運用するなら「積立投資」がおすすめ

ポイント!

手軽に始めたいならアンケートやフリマ、継続収入を狙うならライティングや動画投稿が◎!

2-3. 副業初心者向けの始め方

「どれがいいか分からない…」という方は、以下の手順で副業を始めてみましょう!

🔰 ステップ1:自分に合った副業を選ぶ

✅ スキル不要&即金性あり → アンケート・フリマアプリ

✅ 継続収入を狙う → ブログ・YouTube・ライティング

✅ 将来的に資産を作る → 投資・転売

📝 ステップ2:無料で始められるサービスに登録

- アンケートモニター → マクロミル、リサーチパネル

- フリマ販売 → メルカリ、ラクマ

- ライティング → クラウドワークス、ランサーズ

- 動画投稿 → YouTube、TikTok

- 投資 → LINE証券、楽天ポイント投資

💰 ステップ3:小さく始めて、コツコツ続ける

- まずは1つの副業に集中して取り組む!

- 月数千円でも「お金を稼ぐ感覚」をつかむのが大事

- 継続することで収益が安定してくる

確定申告のやり方と必要な書類

「副業の収入が増えてきたけど、確定申告ってどうやればいいの?」

「申告しないとどうなるの?」

そんな疑問を持っている方も多いのではないでしょうか?

確定申告は難しそうに思われがちですが、基本の流れを押さえれば意外と簡単!

本章では、

✅ 確定申告の基本的な流れ

✅ スマホでできるe-Tax申請の方法

✅ 確定申告をしなかった場合のリスク

について詳しく解説します!

「やらなきゃいけないのは分かってるけど、何から手をつければいいか分からない…」

そんな方でも安心して確定申告を進められるよう、分かりやすく説明していきます!

3-1. 確定申告はどこから始める?

確定申告は、1年間の収入と経費を計算し、税金を正しく納める手続きです。

まず、確定申告をする必要があるのか確認しましょう!

✅ 確定申告が必要な人

- 副業の年間所得(収入 − 経費)が20万円を超える人

- 給与所得以外に収入があるフリーランス・個人事業主

- 仮想通貨や株の売却益が発生した人

確定申告の基本的な流れ

- 収入と経費を集計する(領収書や取引履歴を整理)

- 確定申告書を作成する(手書き or e-Tax)

- 税務署に提出する(オンライン or 郵送)

- 税金を納める(還付金がある場合は受け取り)

ポイント!

確定申告の時期は毎年2月16日〜3月15日! 余裕を持って準備を進めましょう。

3-2. スマホでできるe-Tax申請方法

「確定申告って、税務署に行かないといけないの?」

実は、スマホがあれば家からでも簡単に確定申告ができるんです!

💡 e-Tax(電子申告)を使えばラクラク申請!

✅ e-Taxのメリット

- 24時間いつでも申請可能!

- 税務署に行かずに完結!

- 還付金の振込が早い!(通常より2〜3週間早い)

📱 スマホでe-Tax申請する手順

- マイナンバーカードを用意(またはID・パスワード方式)

- 国税庁の「確定申告書等作成コーナー」にアクセス

- 収入・経費を入力し、税額を自動計算

- マイナンバーカードを読み取って送信!

ポイント!

スマホで申請する場合は、マイナンバーカードと対応するアプリ(マイナポータル)が必要!

事前にアプリをダウンロードしておきましょう。

🔗 詳しいe-Tax申請方法は国税庁公式サイトをチェック!

3-3. 確定申告しないとどうなる?リスクと対策

「確定申告、めんどくさいし後回しにしちゃおうかな…」

そんな方は要注意! 確定申告をしないと、思わぬペナルティが発生することも!

🚨 確定申告をしないと起こるリスク

- 延滞税や無申告加算税が発生

- 期限を過ぎると、最大20%のペナルティが課せられる

- 1日でも遅れると延滞税が発生するので注意!

- 税務署から調査が入る可能性

- 申告漏れが見つかると、追加で税金を請求されることも

- 悪質な場合は「重加算税」として最大40%の税金が課せられる

- 住民税や健康保険料が増えるリスク

- 確定申告をしないと、市区町村に収入が正しく伝わらない

- 結果的に住民税や健康保険料が高くなることも!

✅ 確定申告を忘れた場合の対処法

- 期限後でも「期限後申告」で対応可能!

- 税務署に相談すれば分割納税ができることも!

- 悪質な隠蔽がない限り、すぐに対処すればペナルティは最小限!

20万円以下の収入と確定申告のルール

「副業で稼いだ収入が20万円以下なら、確定申告しなくていいって聞いたけど本当?」

「確定申告は不要でも、住民税の申告は必要ってどういうこと?」

このような疑問を持っている方も多いのではないでしょうか?

実は、副業収入が20万円以下でも、税金の申告が必要な場合があるんです!

本章では、

✅ 20万円以下なら本当に確定申告が不要なのか?

✅ 住民税の申告義務と注意点

✅ 会社にバレずに副業の確定申告をする方法

について詳しく解説します!

「20万円以下なら何もしなくていい!」と勘違いしてしまうと、後で思わぬ税金トラブルに…

知らなかったでは済まされないポイントを、分かりやすく説明します!

4-1. 20万円以下なら確定申告不要?

副業収入が年間20万円以下の場合、確定申告が不要になるケースがあります。

しかし、 すべての人が申告しなくていいわけではない ので注意しましょう!

✅ 確定申告が不要なケース

- 本業(会社員など)の給与があり、副業の所得が20万円以下

- 年末調整を受けている給与所得者(会社員・公務員など)

✅ 確定申告が必要なケース

- 本業の給与収入が2,000万円を超える人(年収が高いと副業の金額に関わらず申告が必要)

- フリーランス・個人事業主(給与所得者ではないため、副業収入がいくらでも申告が必要)

- 医療費控除やふるさと納税(ワンストップ特例を利用しない場合)を申請する人

ここが重要!

20万円以下の副業収入でも、「住民税の申告」が必要なケースがある ため、次の項目も要チェック!

4-2. 住民税の申告義務と注意点

「20万円以下なら確定申告しなくていいなら、そのままでいいよね?」

実は、それでも 住民税の申告が必要な場合がある んです!

💡 住民税の申告が必要な理由

- 副業の収入に応じた住民税を納める必要があるため

- 確定申告をしないと、市区町村が副業収入を把握できない

- 住民税の未申告が発覚すると、 後から追加で請求されることも!

📌 住民税の申告が必要なケース

✅ 副業の所得が20万円以下で、確定申告をしない人

✅ アルバイトやパートの副収入がある人

✅ 株や仮想通貨で利益を得たが、確定申告不要ラインを超えていない人

住民税の申告方法

- 市区町村の役所に「住民税申告書」を提出

- 副業の収入・経費を記入し、提出するだけ!

住民税の申告を忘れると、市区町村から**「収入の報告をしてください」**と通知が来ることも。

余計な手間を増やさないためにも、きちんと対応しましょう!

4-3. バレない確定申告のコツ

「副業が会社にバレるのが怖い…」

そんな方に知ってほしいのが、「住民税の納付方法を変更する」 という方法です!

💡 会社にバレる原因は住民税の額の変化!

- 副業で収入が増えると、住民税も増加

- 会社の給与計算担当が「住民税が高いな」と気づく → バレる!

📌 バレないための対策

✅ 住民税を「普通徴収」に変更する

→ 副業分の住民税を給与天引き(特別徴収)ではなく、自分で納付(普通徴収) にする!

✅ 確定申告書の住民税欄に注意!

→ 「住民税・事業税に関する事項」で「自分で納付」を選択!

✅ 副業の収入が会社の取引先と関係ないか確認

→ 競業禁止規定に引っかかると、バレた時に処分のリスク も!

副業の税金対策と節税テクニック

「副業で稼げるようになったけど、税金が思ったより高い…」

「経費をうまく活用して、節税できる方法はないの?」

そんな疑問を持っている方も多いのではないでしょうか?

副業でしっかり稼いでも、税金対策をしないと手元に残るお金が減ってしまいます。

本章では、

✅ 経費として計上できるもの

✅ 青色申告と白色申告の違い

✅ 確定申告で税金を抑える具体的な方法

について、分かりやすく解説していきます!

副業で得た利益を最大限残すために、今すぐ実践できる節税テクニック を紹介するので、ぜひ最後までチェックしてください!

5-1. 経費として計上できるもの

「経費で節税できるって聞いたけど、何が対象なの?」

副業の収入が増えるほど、経費を正しく計上することが節税のカギ になります。

📌 副業で経費として認められるもの

✅ 通信費(スマホ・Wi-Fi代)

→ 副業に使うスマホやネット環境の費用は経費に!

✅ PC・周辺機器

→ パソコン、マウス、プリンター、ソフトウェアなど、仕事で使う機材が対象

✅ 仕事に関係する書籍やセミナー代

→ 副業のスキルアップに必要な本や講座の受講費

✅ カフェ代(打ち合わせ時)

→ クライアントとの打ち合わせ時の飲食費(※個人利用と区別すること!)

✅ レンタルオフィスやコワーキングスペース代

→ 自宅以外で仕事をする場合に利用するスペースの費用

💡 ここがポイント!

- 経費にできるのは 「副業で使った部分のみ」

- 領収書やレシートを必ず保管!

- クレジットカード払いなら明細をしっかり管理 する

副業の経費をしっかり活用して、課税対象の所得を減らすことが大切です!

5-2. 青色申告と白色申告の違い

「確定申告って、青色申告と白色申告があるけど、どっちを選べばいい?」

節税を本気で考えるなら、青色申告がおすすめ!

📌 青色申告と白色申告の違い

💡 青色申告のメリット

✅ 最大65万円の控除が受けられる!

✅ 赤字を3年間繰り越せる ので、翌年以降の節税にもつながる

✅ 家族に給料を支払う「青色事業専従者給与」が認められる

「でも、青色申告は手続きが難しそう…」

そんな方も安心してください!

今は会計ソフト(freee・マネーフォワード・弥生会計 など)を使えば、簡単に青色申告できます!

節税を考えるなら、青色申告が圧倒的に有利!

手間はかかりますが、長期的に考えれば大きな節税効果があります。

5-3. 確定申告で税金を抑える方法

「副業の税金を少しでも安くしたい…」

そんな方のために、すぐに実践できる節税テクニック を紹介します!

📌 確定申告で節税する3つのポイント

✅ ① 経費をしっかり計上する

→ 「これって経費になる?」と疑問に思ったら、事業に関係あるかどうか を基準に考えましょう!

✅ ② 青色申告で65万円の控除を受ける

→ 事前に「開業届」と「青色申告承認申請書」を税務署に提出しておくこと!

✅ ③ ふるさと納税やiDeCoを活用する

→ ふるさと納税 で住民税を軽減、iDeCo(個人型確定拠出年金) で所得税&住民税を削減!

例えば…

- 年間50万円の副業収入で、20万円を経費にすると?

→ 課税対象は30万円に減少(結果的に税額が低くなる!) - 青色申告を活用すれば、さらに65万円の控除!

→ 副業の利益が相殺され、課税対象がゼロになるケースも!

💡 確定申告を活用して、賢く節税しましょう!

確定申告がバレる理由と回避方法

「副業の確定申告をしたら、会社にバレるのでは?」

「確定申告をしても、会社に通知されない方法はある?」

副業をしている人の多くが、会社に知られずに確定申告をしたい と思っているはずです。

結論から言うと、確定申告をしても住民税の対策をすればバレる可能性を減らせます!

本章では、

✅ 会社にバレる仕組み

✅ 住民税を普通徴収にする方法

✅ 給与所得と副業収入を分けるコツ

について解説します。

副業を安心して続けるために、確定申告のリスク管理をしっかり押さえておきましょう!

6-1. 会社にバレる仕組みを解説

「確定申告をすると、なぜ会社にバレるの?」

副業が会社にバレる主な原因は、住民税の増加 です!

📌 副業がバレる2つのパターン

✅ ① 住民税の通知で会社に発覚

→ 住民税は給与額に応じて決まりますが、副業収入が増えると住民税の額が通常より高くなるため、経理担当者に疑問を持たれることがあります。

✅ ② 副業の収入がマイナンバー経由で会社に伝わる

→ 副業で収入を得ると、マイナンバーを通じて税務署に記録されます。

ただし、会社が直接その情報を閲覧できるわけではなく、住民税の通知を通じて気づかれるケースがほとんど です。

💡 ここがポイント!

- 会社の給与以外に収入があると、住民税が不自然に増える

- 給与所得とは別に住民税を納付する方法 を選べば、会社に通知されるリスクを減らせる

この後の章で、住民税対策について詳しく説明します!

6-2. 住民税を普通徴収にする方法

「住民税のせいで副業がバレるなら、どうすればいいの?」

住民税の納付方法を 「普通徴収」 に変更することで、会社に副業分の住民税を知られずに済みます!

📌 普通徴収とは?

- 会社の給料にかかる住民税は**「特別徴収」** として給与から天引きされます

- 副業収入分の住民税を 「普通徴収」 にすることで、自分で納付する形に変更できる

📌 普通徴収にする手順

- 確定申告書の住民税欄で「自分で納付(普通徴収)」を選択する

- 副業の収入を「事業所得」や「雑所得」として申告する

- 自治体によっては特別徴収に自動変更されることがあるため、住民税の納付書が届かない場合は役所に確認する

💡 ここがポイント!

- 「自分で納付」にチェックを入れないと、特別徴収になり会社に通知される

- 自治体によっては特別徴収が強制されるケースがあるため、事前に役所に相談すると安心!

副業分の住民税を自分で納付することで、会社の給与とは切り離すことが可能 になります!

6-3. 給与所得と副業収入を分けるコツ

住民税対策以外にも、副業を会社にバレにくくするコツ があります!

📌 副業を会社に知られないための3つの対策

✅ ① 会社の就業規則を確認する

→ 副業禁止規定 がある場合、トラブルを防ぐためにも確認しておきましょう!

✅ ② 振込名義を工夫する

→ 副業の報酬が会社の給与振込と同じ銀行口座に入ると、バレるリスクが高まる

→ 副業用の別の銀行口座を作って管理するのがおすすめ!

✅ ③ マイナンバーを登録しない副業を選ぶ

→ クラウドワークスやココナラなど、一部の副業は年間20万円以下ならマイナンバー不要で確定申告が不要になるケースも!

→ ただし、将来的に収益が増えたときは、しっかり確定申告をしましょう!

💡 ここがポイント!

- 住民税を普通徴収にするだけでなく、副業の収入を会社の管理外に置く ことでバレるリスクを減らせる

- 副業収入が20万円以下なら確定申告不要(ただし住民税の申告は必要!)

これらの対策を実践すれば、副業の確定申告をしても会社にバレる可能性をグッと下げられます!

確定申告の書き方と必要書類

「確定申告をしなければいけないのは分かったけど、具体的にどう書けばいいの?」

「どんな書類を準備すればいいの?」

確定申告をしようと思っても、書き方が分からずに手が止まる 人も多いですよね。

実は、確定申告の書類はポイントを押さえれば簡単に作成できます!

この章では、

✅ 確定申告書の書き方の基本

✅ 必要な添付書類とその入手方法

✅ 提出期限や注意点

について詳しく解説します。

この手順に沿って進めれば、スムーズに確定申告が完了しますよ!

7-1. 確定申告書の書き方を解説

確定申告書は、国税庁の 「確定申告書等作成コーナー」 や e-Tax を利用すれば、簡単に作成できます。

📌 確定申告書の種類

確定申告書には A・Bの2種類 があります。

✅ 申告書A:給与所得者向け(副業が給与所得以外ない人)

✅ 申告書B:個人事業主・雑所得がある人向け

副業で 雑所得(アフィリエイト・YouTube・クラウドソーシングなど) がある人は、申告書Bを使う のが一般的です!

📌 確定申告書の基本的な記入項目

- 氏名・住所・マイナンバーを記入

- 収入金額(給与所得・副業収入など)を記入

- 経費を計上(副業のために使った費用)

- 所得控除を適用(医療費控除・ふるさと納税など)

- 住民税の支払い方法を「普通徴収」にする(副業を会社にバレないようにする場合)

- 納付・還付金額を確認し、提出する!

💡 ポイント

- 副業収入がある場合は「雑所得」か「事業所得」かを選択する

- 副業で使った経費をしっかり記入すれば、税金を抑えられる!

- スマホアプリ(マネーフォワードなど)を使えば、自動計算も可能

e-Taxを使えば、書類の記入ミスも少なくなり、還付も早く受け取れますよ!

7-2. 必要な添付書類と入手方法

確定申告では、以下のような 添付書類 が必要になります。

書類が足りないと受理されないので、事前にしっかり準備しておきましょう!

📌 確定申告で必要な書類一覧

✅ マイナンバーカードのコピー(または通知カード+身分証明書)

✅ 源泉徴収票(給与所得がある場合)

✅ 副業の収入証明(振込明細・売上レポート・取引履歴など)

✅ 経費の領収書・レシート(交通費・PC代・通信費など)

✅ 各種控除の証明書(医療費・生命保険・ふるさと納税など)

📌 書類の入手方法

- 源泉徴収票:勤務先からもらう(年末調整後に発行)

- 収入証明:アフィリエイト報酬はASPの管理画面、クラウドワークスは取引履歴をダウンロード

- 経費の領収書:確定申告までにしっかり保存!電子データもOK

💡 ポイント

- 医療費控除やふるさと納税を申請する場合は、証明書を忘れずに!

- スマホの家計簿アプリを活用すると、経費管理が楽になる

- クラウドワークス・アフィリエイト報酬の明細は、PDFでダウンロードして保存しておくと便利!

書類が整っていれば、確定申告の作業はスムーズに進みます!

7-3. 確定申告の提出期限と注意点

確定申告の提出期限を過ぎると、延滞税 や 無申告加算税 が発生する可能性があります。

早めに準備して、期限内に提出しましょう!

📌 確定申告の提出期限

✅ 毎年2月16日~3月15日(※土日祝の場合は翌営業日)

✅ 還付申告(払いすぎた税金を取り戻す場合)は、翌年1月~5年間OK!

📌 提出方法

✅ ① e-Tax(オンライン提出) → 最も簡単!マイナンバーカードや電子申告を使えばOK

✅ ② 税務署に郵送 → 期限内必着!控えをもらうなら返信用封筒を同封

✅ ③ 税務署に持参 → 直接提出すれば、その場で確認してもらえる

📌 確定申告の注意点

⚠ 期限を過ぎるとペナルティがある!

→ 申告しなかった場合、無申告加算税(5%~20%)や延滞税(年利最大14.6%)が発生する

⚠ 赤字でも確定申告はしたほうが良い!

→ 赤字を翌年以降に繰り越せる(青色申告の場合) ので、節税につながる!

⚠ 副業での経費は「必要なものだけ」計上する

→ プライベートな支出を経費にすると、税務署のチェックが入る可能性あり

💡 ポイント

- できるだけe-Taxで提出し、還付金を早めに受け取るのがオススメ!

- 副業収入が少なくても、経費計上をしっかり行うと税負担が減る!

- 確定申告の期限を守れば、無駄な税金を払わずに済む!

確定申告のシミュレーションと税額計算

「確定申告って、実際にどれくらい税金を払うことになるの?」

「副業収入があるけど、どの程度の税額になるのか不安…」

こうした疑問を持つ人は多いですよね。

実は、確定申告前に税額をシミュレーションすることで、適切な節税対策を取ることができます!

この章では、

✅ 確定申告の税額計算の方法

✅ 副業収入の税額シミュレーション

✅ 確定申告しなかった場合のペナルティ

について詳しく解説します。

税金の計算方法を知っておけば、事前に準備ができるので安心ですよ!

8-1. 確定申告の税金計算方法

確定申告では、「所得税」「住民税」「復興特別所得税」 などの税金を支払う必要があります。

では、どのように税額が決まるのでしょうか?

📌 税額計算の基本フロー

- 年間の総所得を計算する(給与 + 副業収入)

- 副業にかかった経費を差し引く(PC代・通信費・手数料など)

- 各種控除(基礎控除・社会保険料控除など)を適用する

- 課税所得に税率をかける(所得税の計算)

- 住民税(所得の約10%)を計算する

- 確定申告で税金を納付する or 還付金を受け取る

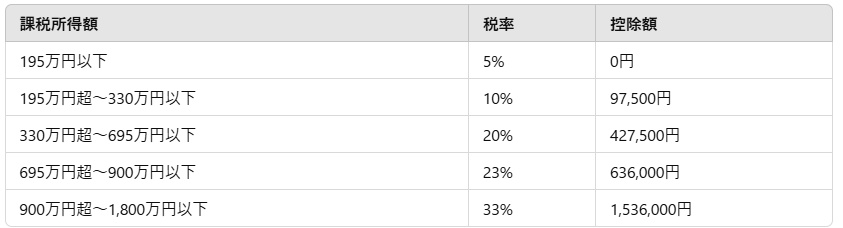

📌 所得税の税率(2024年時点)

💡 ポイント

- 課税所得 = 総所得 - 経費 - 各種控除

- 課税所得が低いほど、税金も少なくなる!

- 副業の経費をしっかり計上すれば、課税所得を減らせる!

8-2. 副業収入の税額シミュレーション

実際に副業収入がある場合、どのくらい税金がかかるのかをシミュレーションしてみましょう!

📌 ケース① 副業収入が年間50万円の場合

- 給与所得:400万円

- 副業収入:50万円

- 経費:10万円(パソコン代・通信費など)

- 課税所得 = 400万円 +(50万円 - 10万円)= 440万円

- 所得税:(440万円 - 330万円)× 20% + 97,500円 = 117,500円

- 住民税:(440万円 × 10%)= 44万円

- 合計税額:約55万円(給与分も含む)

📌 ケース② 副業収入が年間100万円の場合

- 給与所得:400万円

- 副業収入:100万円

- 経費:30万円(パソコン・勉強代・広告費など)

- 課税所得 = 400万円 +(100万円 - 30万円)= 470万円

- 所得税:(470万円 - 330万円)× 20% + 97,500円 = 137,500円

- 住民税:(470万円 × 10%)= 47万円

- 合計税額:約60万円(給与分も含む)

💡 ポイント

- 経費を増やすことで、課税所得を減らし、節税につながる!

- 住民税は「副業収入 × 10%」と覚えておくと計算しやすい!

- 副業収入が増えるほど、累進課税で税率も上がるので注意!

8-3. 確定申告しない場合のペナルティ

確定申告をしないと、さまざまなペナルティが発生します。

最悪の場合、「延滞税」や「無申告加算税」 を支払うことになるので注意が必要です!

📌 確定申告をしないとどうなる?

✅ 延滞税(税金を期限内に納めなかった場合)

→ 年利最大14.6% の税金が発生!

✅ 無申告加算税(申告を忘れた場合)

→ 税額の5%~20% が追加で課せられる!

✅ 青色申告特典の剥奪(青色申告の人のみ)

→ 翌年以降、青色申告の65万円控除が受けられなくなる!

📌 ペナルティ回避のためにできること

✅ とにかく期限内に申告する!(2月16日~3月15日)

✅ 遅れた場合でも、できるだけ早く申告すれば加算税を抑えられる!

✅ 副業収入が20万円以下の場合も、住民税の申告は必要!

💡 ポイント

- 「バレないから…」と放置するのは絶対NG!

- 税務署は銀行の振込履歴をチェックすることもある

- 万が一申告を忘れても、早めに自主申告すればペナルティが軽減される!

確定申告を成功させるためのポイント

「確定申告は何から始めればいい?」

「副業の収入管理ってどうすればいいの?」

確定申告をスムーズに進めるためには、事前の準備が重要です!

特に副業をしている人は、収入管理や節税対策をしっかり行うことで、税金の負担を軽減できます。

この章では、

✅ 副業と本業の収入管理方法

✅ 確定申告をスムーズに終わらせるコツ

✅ 副業で安定収入を得るための戦略

について解説します。

確定申告を成功させるためのポイントを押さえて、余裕を持って申告を済ませましょう!

9-1. 副業と本業の収入管理方法

副業をしている人は、本業の給与と副業の収入を明確に分けて管理することが大切 です。

適切な収入管理を行うことで、確定申告の負担を減らし、節税対策もしやすくなります!

📌 収入管理のポイント

✅ 副業専用の銀行口座を用意する

✅ 収入と経費を分けて記録する

✅ 会計アプリを活用してデータを整理する

📌 おすすめの会計アプリ

💰 freee(フリー) → クラウド型で簡単に収支を記録可能

📊 マネーフォワード → 銀行口座やクレカと連携して自動管理

📝 弥生会計 → 確定申告向けの機能が充実

💡 ポイント

- 副業専用の銀行口座を作ることで、収入・経費の仕分けが簡単になる!

- 会計アプリを使えば、自動でデータ管理ができ、手間を減らせる!

- 経費として計上するための領収書や請求書は必ず保管しておく!

9-2. 確定申告をスムーズに終わらせるコツ

確定申告をスムーズに進めるためには、事前準備と効率的な申告方法を知ることが重要!

📌 確定申告を楽にするための事前準備

✅ 1年間の収入・経費をまとめておく

✅ 必要な書類を事前にチェックする(源泉徴収票・領収書など)

✅ e-Taxを活用してオンライン申請を行う

📌 e-Taxのメリット

🔹 税務署に行かなくても確定申告が完了する!

🔹 還付金が早く振り込まれる!(約2週間)

🔹 マイナンバーカードを使えば、スマホからでも申告可能!

💡 ポイント

- 毎月、収入と経費を記録しておけば、確定申告時の手間が減る!

- 申告期限(2月16日~3月15日)を守ることで、余計なペナルティを避けられる!

- e-Taxを活用すれば、スピーディーに確定申告を完了できる!

9-3. 副業で安定収入を得るための戦略

確定申告をスムーズに終えたら、次は 「副業を安定収入にするための戦略」 を考えてみましょう!

📌 副業で収入を安定させるポイント

✅ 複数の収入源を確保する(ブログ・動画・SNSなど)

✅ 確定申告で節税対策をし、手元に残るお金を増やす

✅ 将来のために、投資や資産運用も視野に入れる

📌 おすすめの副業モデル

💻 ブログ収益化 → SEO対策を学び、アフィリエイトで稼ぐ

📈 YouTube運営 → 動画を投稿し、広告収入や案件収益を得る

💼 SNSマーケティング → X(旧Twitter)やInstagramを活用して集客する

💡 ポイント

- 短期間で収入を得るだけでなく、長期的に安定する副業を目指す!

- 節税対策を意識すれば、無駄な税金を抑えられる!

- 複数の副業を組み合わせることで、リスク分散ができる!

結論

副業をしている方にとって、確定申告は避けて通れない重要な手続きです。しかし、適切な方法を知り、正しく対応すれば、税負担を最小限に抑えつつ、副業収入を効率的に管理できます。本記事では、確定申告の基本、会社にバレない方法、節税対策、必要書類の準備、申告手続きの具体的な手順について解説しました。

特に、20万円以下の副収入の扱い方や住民税の設定方法を理解しておくことで、不要なトラブルを防げます。また、青色申告を活用すれば、最大65万円の控除が受けられ、税金対策として大きなメリットがあります。

**「確定申告は面倒…」**と感じる方も多いかもしれませんが、スマホで簡単に申告できるe-Taxの利用や、税理士のサポートを活用することで、手続きはグッと楽になります。

今すぐできることは、収入と経費の整理!

日々の取引をしっかり記録し、確定申告の準備を始めましょう。早めの行動が、節税にもつながります。

最後まで読んでくださり、ありがとうございました!

コメント