投資を始めたいけれど「どこから学べばいいのかわからない…」と感じていませんか?実は、多くの初心者が最初につまずくのは基礎知識不足や準備不足なんです。株式や投資信託、不動産など商品ごとに仕組みやリスクは異なるため、正しい知識を持たずに始めると失敗につながりやすいのが現実です。

そこでこの記事では、投資初心者が安心して一歩を踏み出せるように 基本用語や仕組み、少額からの始め方、NISAやiDeCoなどの制度の活用方法 をわかりやすく解説します。さらに、セミナーを通じて効率よく学ぶ方法や、投資信託・ETFの選び方、長期的な資産形成のコツまで徹底カバー。

つまり、ここを読むだけで「投資の失敗を避けるために何をすべきか」が3分で理解できる内容になっています。ここが重要! 投資は知識が最大の武器。基礎をしっかり押さえることで、不安を自信に変えていきましょう。

投資初心者がまず知るべき基礎知識【用語/仕組み/リスク】

投資を始めるときに最初の壁となるのが「基本的な仕組みやリスクの理解」ですよね。実は、株式や投資信託、ETF、不動産といった商品はそれぞれ特徴が異なり、どんな資産運用をするかで成果も大きく変わります。ここで基礎を理解しておかないと、思わぬ損失や不安につながる可能性があるんです。

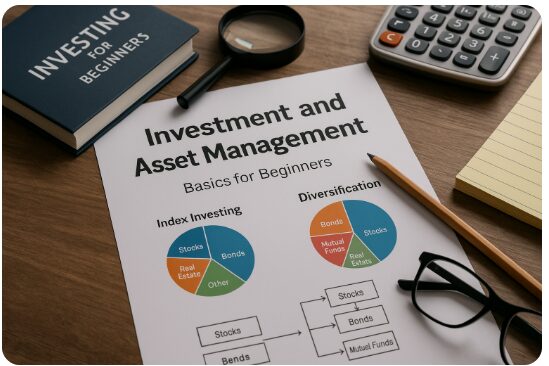

この記事では、初心者が押さえるべき投資と資産運用の基本、インデックス投資や分散投資の考え方をわかりやすく整理します。さらに、株式・債券・投資信託・不動産など代表的な投資手法のメリットとデメリットを解説し、比較しながら学べる内容にまとめました。

つまり、投資の全体像をイメージしやすくしながら、自分に合った投資スタイルを選ぶための第一歩をサポートする構成になっています。初心者でも理解できる基礎知識をここで身につけ、不安なくスタートできるよう準備していきましょう。

1-1: 投資と資産運用とは?インデックス投資・分散投資の基本

実は、「投資」と「資産運用」は似ているようで少し違うんです。投資は株や投資信託などの商品を購入して利益を狙うこと。資産運用はもっと広い意味で、投資を含めてお金を効率的に増やしていく行動全体を指します。

初心者がまず押さえておくべきのが インデックス投資と分散投資。市場全体に投資できるインデックスは低コストで長期投資に向いています。さらにリスクを抑えるには「分散」が必須です。

分散のポイント:

- 株式と債券を組み合わせる

- 国内と海外を分ける

- 一度に投資せず積立で分散

ここが重要! 投資は「一発で儲ける」より「仕組みで増やす」が正解なんです。

1-2: 投資手法の種類(株式/投資信託/ETF/債券/不動産)とメリット・デメリット

投資にはいくつもの手法があり、それぞれ特徴があります。初心者のうちは「自分の目的」に合うものを選ぶのがポイントです。

代表的な投資手法:

- 株式:大きな利益を狙えるが値動きが激しい

- 投資信託:少額でプロに任せられるが信託報酬が必要

- ETF:低コストで分散できるが取引には口座が必要

- 債券:安定性は高いが利回りは低め

- 不動産:家賃収入が魅力だが初期資金が大きい

ここが重要! どの手法にもメリットとリスクがあるため、組み合わせて使うのが賢いやり方です。

1-3: 株式投資と不動産投資の違い|利回り・初期資金・リスク比較

株式と不動産は投資の代表格ですが、性質がまったく違います。どちらを選ぶかは「資金」と「目的」で決まります。

比較ポイント:

- 株式:数千円から始められる、流動性が高く売買が簡単

- 不動産:安定収入が狙えるが、数百万円以上の資金が必要

- 株式は値動きに敏感、不動産は流動性が低い

ここが重要! 初心者は「株式や投資信託」で経験を積み、余裕資金ができたら不動産を検討するのが現実的です。

投資を始める前の準備と心構え【何から始める/いくらから】

投資を始める前に、まず考えたいのが「準備」と「心構え」です。実は、ここをあいまいにしたまま始めると、相場の変動に振り回されて途中で挫折してしまうケースが多いんです。だからこそ、目的を明確にし、自分に合った投資スタイルを見極めることが大切なんですね。

この記事では、期間や目標金額、リスク許容度をどう設定するかを具体的に解説します。さらに、100円・1,000円といった少額投資から始める方法や、生活防衛資金を確保する重要性についても紹介します。

つまり、投資のスタートラインに立つ前に「どこまで資金を使うか」「どのくらいのリスクを取れるか」を整理することで、安心して運用を続けられるようになります。ここが重要! 投資は資金額の大小よりも、準備と心構えが成功への第一歩となるのです。

2-1: 資産形成の目的設定:期間・目標金額・リスク許容度の決め方

実は、投資は「なんとなく始める」と失敗しやすいんです。まずは目的を明確にしましょう。

目的設定の流れ:

- 期間を決める(例:10年後に教育費を準備)

- 目標金額を設定する(例:300万円・1,000万円など具体的に)

- リスク許容度を把握する(株価が下がった時に耐えられるかどうか)

ここが重要! ゴールを数値化しておくと「途中でブレない投資」が可能になります。

2-2: 生活防衛資金と少額投資(100円/1,000円/5,000円/1万円)の始め方

投資を始める前に「生活防衛資金」を確保するのが鉄則です。これは万が一の収入減でも生活できるお金のこと。

ステップ:

- 生活費3〜6か月分を貯金口座に残す

- 余剰資金を少額投資からスタート

- 100円から投資信託、1,000円〜5,000円で積立NISAも可能

ここが重要! 「貯金+少額投資」の組み合わせで安心感を持ちながら投資を継続できます。

2-3: 自分に合った投資スタイル(長期/中長期/短期/ほったらかし)診断

投資のやり方は人それぞれ。自分の性格や生活スタイルに合わせることが大切です。

投資スタイルの例:

- 長期投資:10年以上の運用で着実に資産形成

- 中長期投資:3〜5年の中期目線で値上がりを狙う

- 短期投資:デイトレードなど値動きを利用

- ほったらかし投資:積立設定して放置、忙しい人向き

ここが重要! 自分に合わない投資スタイルは長続きしないので、性格とライフスタイルを基準に選ぶのがベストです。

初心者向けの投資方法ガイド【NISA/iDeCo/積立】

投資を始めたいけれど「どの方法から選べばいいの?」と迷う方は多いですよね。実は、初心者におすすめの投資方法には、NISA・iDeCo・積立投資といった非課税制度を活用した選択肢があるんです。これらを上手に使えば、少額からでも効率的に資産を増やせます。

この記事では、単元未満株やミニ株を利用した少額株式投資の始め方、投資信託やETFの違いと特徴をわかりやすく解説します。また、新NISAやiDeCoの非課税メリットや証券口座選び(SBI証券・楽天証券など)のポイントも紹介。

つまり、「投資は難しい」というイメージを持っている方でも、制度や商品を理解すれば安心してスタートできます。ここが重要! 初心者こそ制度を味方につけて、手間を減らしながら堅実に資産形成を進めていくことができるのです。

3-1: 少額から始める株式投資のコツ|単元未満株・ミニ株・株主優待

「株って高くて買えない…」と思っていませんか? 実は1株単位から購入できるサービスがあるんです。

株式投資の少額スタート方法:

- 単元未満株(SBIネオモバイル証券などで1株から購入可能)

- ミニ株:まとまった資金がなくても分割で購入できる

- 株主優待:小額でも優待が受けられる企業も存在

ここが重要! 少額株はリスクを抑えて「株主デビュー」ができる最適な方法です。

3-2: 投資信託・ETFの基本と使い分け|手数料・基準価額・約定の違い

投資信託とETF、似ているようで実は違います。初心者はこの違いを理解して選ぶことが大事です。

比較ポイント:

- 投資信託:毎日基準価額で売買、自動積立が可能

- ETF:株式市場でリアルタイム売買、手数料が安い

- 手数料:投資信託は信託報酬あり、ETFは売買手数料が中心

ここが重要! 「自動積立でコツコツ」なら投資信託、「コスト重視で取引自由度を求める」ならETFが向いています。

3-3: 新NISA・iDeCoの非課税メリットと口座の選び方(SBI証券/楽天証券)

新NISAやiDeCoは「税金を節約しながら投資できる」制度で、初心者には必須の仕組みです。

制度の特徴:

- 新NISA:売却益・配当が非課税、つみたて投資枠と成長投資枠あり

- iDeCo:掛金が全額所得控除、老後資金づくりに最適

- 証券会社選び:SBI証券=投資信託の数が豊富、楽天証券=ポイント投資が便利

ここが重要! 「NISAは資産形成用」「iDeCoは老後資金用」と使い分けるのが賢い方法です。

セミナーを使って効率よく学ぶ【講座選び/比較/活用】

投資を独学で学ぶのは大切ですが、効率よく知識を吸収するなら投資セミナーの活用が効果的なんです。最近では、無料セミナーやオンライン講座も豊富に用意されており、初心者でも気軽に参加できます。

特に、「新NISAの仕組み」「分散投資の基本」「よくある失敗例」などをテーマにした講座は、実践に直結する内容が多く、投資経験がない人にもわかりやすいのが特徴です。ここが重要! セミナーを選ぶときは、初心者向けかどうか、具体的なカリキュラム内容、そして講師の実績をしっかりチェックすること。

さらに、セミナー後は復習ノートを作ったり、少額投資で実際に試してみることで、知識を自分のものにできます。つまり、投資セミナーを活用すれば「知識→実践→改善」という学びの流れを効率よく回せるということですね!

4-1: 投資セミナーの選び方:無料/有料・オンライン/会場・初心者向けの見極め

実は、投資セミナーには種類がたくさんあるんです。自分に合った形式を選ぶのがポイント。

選び方のチェックポイント:

- 無料/有料:無料は気軽に参加、有料は内容が充実しているケースが多い

- オンライン/会場:自宅から学ぶならオンライン、交流したいなら会場型

- 初心者向けか:難しい専門用語が多いと挫折するので「基礎講座」から始める

ここが重要! 自分の目的に合ったセミナーを選べば、学習効率がグッと上がります。

4-2: おすすめのカリキュラム例:用語入門/新NISA/分散投資/失敗例研究

「どんな内容を学べばいいの?」と思いますよね。初心者におすすめのカリキュラムをまとめました。

カリキュラム例:

- 用語入門:投資信託・ETF・分配金などの基本用語

- 新NISA:非課税制度の仕組みと活用方法

- 分散投資:リスクを抑えながら資産を増やす方法

- 失敗例研究:初心者がやりがちなミスを学んで回避

ここが重要! セミナーは知識を得るだけでなく「失敗を減らす学びの場」として使うと効果的です。

4-3: セミナー後の実践:復習ノート・チェックリスト・少額で試すPDCA

学んだだけで終わってしまうと意味がありません。実践してこそ知識が資産になります。

実践のステップ:

- セミナー後に復習ノートを作成

- 学んだ内容をチェックリスト化

- 少額で投資してPDCA(計画・実行・検証・改善)を回す

ここが重要! 「聞いて終わり」ではなく、少額でも実践に移すことで学びが定着します。

金融商品の選択とリスク評価【手数料/分散/コスト】

投資で成果を出すためには、どの商品を選ぶかだけでなく、リスクとコストの評価が欠かせません。株式・債券・不動産(REIT)はそれぞれ性質が異なり、景気や金利の動きによってパフォーマンスも大きく変わります。実は、この特徴を理解しておくだけで、投資判断の質がぐっと上がるんです。

さらに注意すべきは手数料。信託報酬や売買手数料、さらには隠れコストまで考慮しないと、利益が削られてしまうこともあります。コストを軽視すると、長期投資では大きな差につながるため見逃せません。

そしてもう一つのポイントが分散投資。株や債券だけでなく、地域・通貨・時間も組み合わせることでリスクを大きく下げられます。つまり、金融商品の選び方とコスト管理、分散投資の実践こそが、安定した資産形成のカギになるということですね!

5-1: 株式・債券・不動産(REIT)の基本と相場の読み方入門

投資対象の代表的な3つを押さえておきましょう。

基本的な特徴:

- 株式:成長企業に投資、値上がり益や配当が狙える

- 債券:国や企業にお金を貸して利息を得る、リスクは株より低い

- REIT(不動産投資信託):不動産に分散投資でき、賃料収入や値上がり益を得られる

ここが重要! 「株=成長」「債券=安定」「REIT=収入源」と役割を整理すると理解しやすいです。

5-2: 手数料の確認ポイント:信託報酬・売買手数料・隠れコスト

投資では「コストをいかに抑えるか」がリターンを左右します。

確認すべき手数料:

- 信託報酬:ファンドを運用するためのコスト

- 売買手数料:株やETFを売買するときにかかる費用

- 隠れコスト:信託財産留保額や売買スプレッドなど

ここが重要! 少額投資でも手数料が積み重なるとリターンを大きく削ります。必ずコスト比較をしましょう。

5-3: 分散投資の実践:地域/資産/通貨/時間の4軸でリスク低減

「分散投資」とはリスクを減らす最強の武器です。

分散の4軸:

- 地域:日本だけでなく米国・新興国にも投資

- 資産クラス:株式・債券・不動産・コモディティ

- 通貨:円・ドル・ユーロなど複数通貨で分散

- 時間:一度に買わず積立でタイミングを分散

ここが重要! 分散の考え方を取り入れると「一発勝負のリスク」から解放されます。

投資信託を深掘り解説【ファンド選び/分配金/ランキングの見方】

投資信託を活用するうえで、単に人気ランキングや利回りだけを見て選ぶのは危険です。仕組みや運用の流れ、選定基準を理解することが、長期で資産を増やすための第一歩なんです。

例えば「基準価格」「純資産」「トラッキングエラー」といった用語は、ファンドの健全性を見極める重要なチェック項目。これらを理解するだけで、表面的な成績に惑わされず判断できるようになります。

さらに、信託報酬やシャープレシオなどの指標を見れば、リスクを取った分のリターン効率を比較可能。コストと成果のバランスを知ることが大切です。

また、分配金や配当金の扱い方も要注意。再投資で効率を高めるのか、毎月分配型の罠に気をつけるのかで結果は大きく変わります。つまり、正しい視点でファンドを選ぶことこそが、投資信託で失敗しないコツですね!

6-1: 仕組みと運用の流れ:基準価格・純資産・トラッキングエラー

実は、投資信託の評価には「基準価格」や「純資産」が大きく関わっています。

基礎用語の理解:

- 基準価格:1口あたりの価値。毎日変動する

- 純資産総額:ファンド全体の規模。大きいほど安定性あり

- トラッキングエラー:指数とのズレ。小さいほど運用精度が高い

ここが重要! 数字を見る習慣をつけることで「成績が良い投資信託か」を判断できます。

6-2: ファンド選定の指標:信託報酬・運用実績・シャープレシオ

「どの投資信託を選べばいいの?」と悩みますよね。そこで見るべき指標があります。

注目すべき指標:

- 信託報酬:ランニングコスト。低いほど利益を残しやすい

- 運用実績:長期で安定した成績があるか確認

- シャープレシオ:リスクを取った分のリターン効率。高いほど優秀

ここが重要! 「低コスト × 長期安定 × 効率的リターン」の3条件が揃えば、優良ファンドの可能性大です。

6-3: 分配金/配当金の基礎|再投資と課税・毎月分配型の注意点

分配金は魅力的に見えますが、仕組みを知らないと損をすることもあります。

分配金の基本:

- 再投資型:分配金をそのまま再投資して複利効果

- 受取型:現金で受け取れるが、課税される

- 毎月分配型:安定収入のように見えるが元本が減るケースも

ここが重要! 分配金は「もらえる=得」ではなく、再投資や課税を含めたトータルで考えることが大切です。

少額から無理なく始める方法【積立/ドルコスト/アプリ】

投資は「まとまった資金がないと始められない」と思っていませんか?実は、最近は100円から積立できる投資信託や少額株投資が増えており、初心者でも無理なくスタートできる環境が整っているんです。

特に積立投資では、毎月1万円・5,000円・100円からでも継続することが大切。少額でもコツコツ積み上げることで、複利の効果を活かした長期資産形成が可能になります。

さらに、単元未満株やミニ株、楽天ポイント・dポイントを使った投資も人気。普段の買い物で貯めたポイントを投資に回せば、生活と資産形成を同時に進められます。

そして安定的に投資を続ける方法として注目されているのが自動積立とドルコスト平均法。相場の上下に振り回されず、買付タイミングを分散できるので、精神的にも安心ですよね。つまり「少額×自動化」が初心者の味方ということです!

7-1: 1万円・5,000円・100円からの積立投資プラン作成

少額から始めるとリスクが小さく、継続もしやすいです。

積立プラン例:

- 100円:ポイント投資やお試しに最適

- 5,000円:毎月の余剰資金で安定した積立

- 1万円:長期の資産形成に本格的に取り組む水準

ここが重要! 金額よりも「続けること」が成功の秘訣です。

7-2: 単元未満株/ミニ株・ポイント投資(楽天/dポイント)の活用

まとまった資金がなくても株式投資は可能です。

おすすめの方法:

- 単元未満株・ミニ株:1株から投資可能

- ポイント投資:楽天ポイント・dポイントなどを投資に回せる

- 少額から株主優待や配当を狙うことも可能

ここが重要! 生活に身近なポイントを投資に使えば、ゼロからの資産形成ができます。

7-3: 自動積立とドルコスト平均法|相場に左右されない仕組み作り

相場が上がったり下がったりすると「いつ買うべき?」と悩みがちです。そこで役立つのが自動積立。

仕組みとメリット:

- 毎月自動で同じ金額を投資

- 高いときは少なく、安いときは多く購入

- 平均購入価格を平準化できる

ここが重要! 感情に左右されず「機械的に買う」仕組みを作れば、長期的に安定した成果を狙えます。

取引の基本と実践ステップ【口座/注文/失敗回避】

投資を始める上で欠かせないのが、証券口座の開設から注文方法の理解、そして初心者が陥りやすい失敗の回避です。特に初めての方にとって、マイナンバーや本人確認などの口座開設手続きはハードルに感じがちですが、正しく流れを押さえればスムーズに始められます。

取引の場面では、成行注文や指値注文などの注文方法を理解することが重要。どのタイミングで買うかによって、その後の投資成果が大きく変わるからです。中長期投資を狙う場合でも、エントリーの工夫がリスク管理につながります。

さらに気をつけたいのが、一括投資や手数料の見落とし、情報過多による混乱といった初心者の失敗例。これらを事前に知っておくだけで、大きな損失を防げる可能性が高まります。

つまり、「口座準備→注文の基本→失敗回避」の3ステップを押さえることが、投資を成功へ導く第一歩なんです!

8-1: 証券口座の開設手順と注意点(本人確認/マイナンバー/初期設定)

証券口座の開設はネットから簡単にできるようになっています。

基本の流れ:

- オンラインで申込フォームを入力

- 本人確認書類(免許証やマイナンバーカード)をアップロード

- 審査完了後、ログインIDやパスワードが届く

- 初期設定で銀行口座と連携し、入金準備

注意点:

- 本人確認に不備があると時間がかかる

- 入金用口座は日常的に使いやすい銀行を選ぶのがおすすめ

ここが重要! 最初の口座開設でつまずかないために「本人確認と入金環境」をしっかり整えておきましょう。

8-2: 注文方法(成行/指値)とタイミングのコツ|中長期の買い方

株や投資信託を買うには「注文方法」を理解する必要があります。

代表的な方法:

- 成行注文:すぐに約定するが、価格は市場次第

- 指値注文:希望価格を指定できるが、約定しない可能性あり

タイミングの考え方:

- 短期投資:チャートやニュースを見ながら買う

- 中長期投資:相場の上下に惑わされず、定期的に積立

ここが重要! 初心者は「いつ買うか」よりも「コツコツ買い続ける仕組み」を持つことが成功の近道です。

8-3: 初心者の失敗例と対策:一括投資/手数料高止まり/情報過多

よくある失敗は「勢いで買ってしまうこと」です。

失敗例と対策:

- 一括投資 → 相場の天井で買いやすい → 積立投資に切り替える

- 手数料の高い商品を選ぶ → 信託報酬を確認して低コストにする

- 情報が多すぎて迷う → 信頼できる少数の情報源に絞る

ここが重要! 初心者は「避けるべき落とし穴」を知るだけで、安心して投資を続けられます。

長期視点での資産形成【目標/進捗/リバランス】

資産形成を考える上で欠かせないのが、長期的な視点で投資を続ける姿勢です。短期的な値動きに左右されると、感情的な売買に陥りやすく、成果が安定しません。そこで重要になるのが、平均利回りやボラティリティといった実績データを基に、冷静に長期運用の効果を理解することです。

また、投資成果は市場動向や金利、ニュースなどの外部要因にも左右されます。経済指標や金融政策を正しく読み解くことで、変動への耐性を高められます。さらに、毎年のレビューやリバランスを行い、入金力を少しずつ強化することが将来の資産額を大きく左右します。

つまり、長期・分散・積立を土台に「計画と検証」を繰り返す仕組みづくりこそが、安定した資産形成を実現する近道なんです!

9-1: 長期運用の必要性と実績データの見方(平均利回り/ボラティリティ)

実は、長期で運用するとリスクが平均化されやすくなります。

ポイント:

- 平均利回りは短期より長期で安定しやすい

- ボラティリティ(価格変動)は長期でならされる

- S&P500や全世界株は過去20年以上プラスの傾向

ここが重要! 長期投資は「時間を味方につける」ことで成功の確率を高められるのです。

9-2: 市場動向と価格変動の理解:ニュース/経済指標/金利との関係

相場はニュースや経済イベントに大きく左右されます。

影響する要因:

- 金利の上昇/下降

- 企業決算や景気指標

- 世界情勢や為替の変動

つまり、**「短期的な変動は避けられないが、長期的な成長に着目すべき」**ということですね!

9-3: 目標設定と資金管理:年次レビュー・リバランス・入金力UP

投資は「始めた後の管理」がとても大切です。

実践ポイント:

- 毎年1回、目標達成度をレビュー

- 株式・債券などの比率が崩れたらリバランス

- 収入が増えたら積立額を少しずつ増やす

ここが重要! ゴールに近づくためには「続ける+調整する」の両輪が必要です。

結論

投資を始めるときに大切なのは、基礎知識を学び、リスクを理解したうえで少額から行動することです。株式や投資信託、不動産などの金融商品にはそれぞれ特徴とリスクがあり、自分の目的に合ったものを選ぶことが成功への第一歩となります。

特に初心者は、NISAやiDeCoといった非課税制度を活用し、積立投資で長期分散を実践することが安心です。毎月100円からでも始められる少額投資を使えば、無理なく継続でき、相場の変動にも対応しやすくなります。

また、セミナーや講座を活用して知識を深め、失敗例から学ぶことも効果的です。**「手数料の確認」「分散投資の徹底」「感情に流されない運用」**を意識することで、失敗リスクを大きく減らすことができます。

つまり、投資初心者でも正しい準備と学びを重ねれば、長期的に安定した資産形成を実現できるということです。今日からできることは、まず証券口座を開設し、少額で積立投資をスタートすること。

一歩踏み出すことで、将来の資産づくりが確実に前進します。

最後まで読んでくださり、ありがとうございました!

コメント