「オルカンとS&P500、結局どっちがいいの?」

こんな疑問を持つ人、意外と多いんです。実はそれぞれに魅力があり、投資スタイルによって最適な選択は変わります。

この記事では、オルカンとS&P500の違いや特徴、メリット・デメリット、長期と短期での活用法までを徹底解説! 初心者でもわかるように、かんたんな言葉と図解で解説していきます。

この記事を読めば、自分に合った投資先と始め方がすぐに見つかりますよ! 最後まで読めば、あなたの資産運用に自信が持てるようになります。

オルカンとは?初心者向けにわかりやすく解説

「オルカンって何?聞いたことあるけど、よくわからない…」そんな初心者の方でも大丈夫!

オルカン(全世界株式インデックスファンド)は、たった1本で世界中の株式に分散投資できる超便利な商品なんです。

この章では、オルカンの基本的な仕組みや特徴をやさしく解説します。

投資の知識がなくてもわかるように、難しい用語はかんたんに説明しますのでご安心ください。

**「どんな銘柄が入ってるの?リスクは?長期投資に向いてるの?」**といった疑問にも丁寧にお答えしていきます。

この記事を読めば、オルカンの魅力と使い方がしっかり理解できて、今すぐ始められる自信がつきますよ!

1-1: オルカンとは?特徴と仕組みを解説

オルカンは、正式には「eMAXIS Slim 全世界株式(オール・カントリー)」と呼ばれる投資信託です。

簡単に言うと、世界中の株式市場にまとめて投資できる商品なんです。

たとえば:

- アメリカのアップルやマイクロソフト

- 日本のトヨタ

- 新興国の企業まで

これらすべてに分散投資されているので、1つの商品で世界経済に広く乗れるというのが最大の魅力です。

1-2: オルカンの魅力とメリット・デメリット

オルカンが人気な理由は、次のようなメリットがあるからです。

✅ メリット:

- 世界中の株に自動で分散投資できる

- 銘柄選びの知識がなくても始めやすい

- 低コストで運用できる(信託報酬が年0.1%以下)

⚠ デメリット(注意点):

- 世界全体が不調なときは、下落リスクもある

- 為替の影響で資産が目減りすることがある

つまり、万能に見えるオルカンにも、一定のリスクはあるということですね!

1-3: オルカンが長期投資に向いている理由

実は、オルカンの真価が発揮されるのは「長期投資」なんです。

というのも…

- 世界経済は長期的に右肩上がりで成長している

- 一時的な下落があっても、時間をかけて回復してきた実績がある

- 毎月コツコツ積み立てることで、購入価格を平均化できる(ドルコスト平均法)

つまり、短期の値動きに一喜一憂せず、10年・20年と寝かせておくのが最適なんですね!

S&P500との違いを徹底比較!どっちを選ぶべき?

「オルカンとS&P500、どう違うの?どっちに投資すべきか迷っている…」そんな方に向けて、両者の違いをわかりやすく整理しました!

実は、どちらも優れたインデックスファンドですが、投資対象・リスク・利回り・コストの面で明確な違いがあるんです。

この章では、まずS&P500の基本を押さえたうえで、「オルカン vs S&P500」比較をわかりやすく解説。

さらに、「結局どっちを選べばいいの?」という疑問にも明確に答えます!

この記事を読めば、自分に合った投資先がはっきり見えてきますよ!

2-1: S&P500の基本情報と歴史

S&P500は、アメリカの代表的な上場企業500社で構成された株価指数です。

アップル、マイクロソフト、アマゾンなど、世界をリードする企業が中心に含まれています。

- 1957年に誕生し、60年以上の歴史

- アメリカの経済成長と共に、右肩上がりで成長してきた実績がある

- 世界の投資家から信頼されている王道の指標

つまり、アメリカの成長に賭けるならS&P500は非常に有力ということですね!

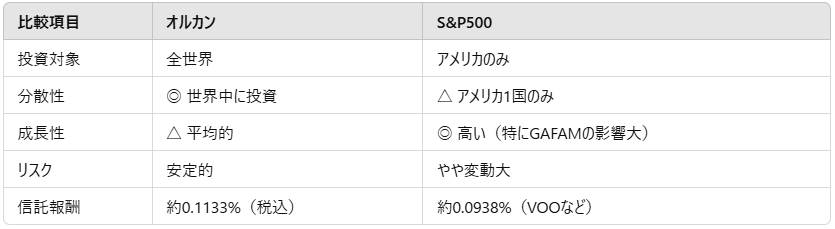

2-2: オルカン vs S&P500|利回り・リスク・コストの比較

それぞれの違いを、簡単に比較してみましょう。

ここが重要!

リスクを抑えて世界に広く投資したいなら「オルカン」、

**高成長に期待するなら「S&P500」**がおすすめです!

2-3: オルカンとS&P500、どっちを選ぶのが正解?

結論から言うと、「正解」は人それぞれなんです。

- リスクを抑えながらコツコツ積立したい → オルカン

- 高成長を狙って資産を増やしたい → S&P500

また、**両方を半分ずつ保有する「併用戦略」**も効果的!

「迷ったら半分ずつ」で始めてみるのも、賢い選択ですよ。

オルカンの投資戦略|長期と短期の使い分け

「オルカンって長期向け?短期でも使えるの?」という疑問を持つ方に向けて、目的別の投資戦略をわかりやすく解説します!

オルカン(全世界株式インデックスファンド)は、世界中の株式に分散投資できるのが最大の特徴。そのため、長期投資では安定的なリターンが期待される一方、短期投資でも使い方次第で十分活用できるんです。

この章では、長期・短期それぞれのメリットとリスクを比較しながら、目的に応じた活用法を紹介します。

投資スタイルに合った使い分けがわかれば、より賢く資産運用できるようになりますよ!

3-1: 長期投資のメリットと戦略

オルカンは、10年・20年といった長期運用で真価を発揮します。

- 世界経済は長期的に成長してきた

- 一時的な下落も、時間をかけて回復する傾向

- 複利効果によって資産がじわじわ増える

【おすすめの長期戦略】

- 毎月一定額を積み立てる

- 相場に惑わされず淡々と継続

- 利益が出ても基本は売らずに保有

つまり、「時間を味方につける」戦略がポイントですね!

3-2: 短期投資でもオルカンは有効か?

短期でも活用できるケースはあります。たとえば…

- 為替の動きで利益を出したい場合

- リバランスの一時的な資金置き場として使いたい場合

ただし、オルカンは値動きが比較的おだやかなので、

短期間で大きな利益を狙うには向いていません。

短期で使うなら、出口戦略(いつ売るか)を明確にしておくことが大切です!

3-3: 投資目的別のおすすめ戦略

目的によって、使い方を変えるのが賢い投資法です。

- 老後資金 → 長期でコツコツ積立型(iDeCoやNISAと相性◎)

- 教育資金 → 15年以内の計画ならリスクを見ながら積立

- 資産保全 → 分散性を重視してオルカンを活用

つまり、「何のために投資するのか?」を決めることで、戦略も自然に見えてくるということですね!

オルカンの構成銘柄・投資対象を詳しく解説

「オルカンって、実際どんな会社に投資しているの?」

そんな疑問を持つ方のために、オルカン(全世界株式インデックスファンド)の中身を詳しく・わかりやすく解説していきます!

オルカンは、日本・米国・欧州・新興国など全世界の株式に分散投資しているのが大きな特徴。

その中でも、どの地域や銘柄に多く投資されているのか?

また、分散の効果や資産配分のバランスも知ることで、安心して投資を続けられます。

この章では、構成銘柄・地域別の比率・資産配分の魅力について、初心者でもイメージしやすく解説します!

4-1: オルカンの組み入れ銘柄と特徴

オルカンの正式名称は「eMAXIS Slim 全世界株式(オール・カントリー)」で、

MSCIオールカントリーワールドインデックス(ACWI)という指数に連動しています。

つまり、日本・アメリカ・欧州・新興国などの株式に投資している商品です!

【主な上位銘柄例(2025年時点)】

- Apple(アップル)

- Microsoft(マイクロソフト)

- Nvidia(エヌビディア)

- Amazon(アマゾン)

- Alphabet(グーグル親会社)

GAFAMなどの米国IT企業が上位に多く含まれているのが特徴です!

4-2: 地域別の投資割合と分散効果

地域ごとの投資比率を見てみると、以下のような構成です。

- アメリカ:約60%以上

- 日本:約6〜7%

- 欧州:約15%

- 新興国:約10%

つまり、全世界に分散しているとはいえ、アメリカの比率が高い構成なんですね。

ただ、それでも世界中の地域に投資していることでリスク分散ができているのは大きなメリット!

4-3: オルカンの資産配分とその魅力

オルカンは、株式100%のファンドです。債券や不動産などは含まれていません。

その代わり、「国」「業種」「企業」の3つの分散が効いています。

【分散の魅力】

- ある地域や業種が不調でも他がカバーしてくれる

- 個別企業の倒産リスクも限りなく低い

- 世界経済の成長をまるごと取り込める

1本で世界中に投資できる、というのがオルカン最大の魅力なんです!

オルカンのリスクとデメリット|投資前に知っておくべき注意点

「オルカンって安心そうだけど、リスクはないの?」

そんな不安を感じている方も多いはずです。どんな優秀な投資信託にも、メリットがあればリスクやデメリットも必ず存在します。

この章では、オルカンの価格変動や市場全体に連動するリスク、そして見落としがちな為替リスクや手数料の注意点について、初心者にもわかりやすく解説します。

「知らずに損をした…」なんてことにならないように、投資前にしっかりとリスクを理解することが重要です。

この記事を読むことで、リスクとの向き合い方がわかり、より納得して投資判断ができるようになりますよ!

5-1: オルカンの値動きと市場リスク

オルカンは株式100%なので、当然、値動き(ボラティリティ)はあります。

- リーマンショックやコロナショック時には大きく下落

- 世界的な景気後退があると影響を受ける

- 成長国が失速するとリターンも落ちる可能性あり

つまり、「どんなに分散されていても株式に投資している以上、価格変動は避けられない」ということですね。

5-2: 為替リスクはある?円高・円安の影響

オルカンは為替ヘッジなしの商品です。つまり…

- 円安 → 外国資産の価値が上がる → オルカンの評価額アップ

- 円高 → 外国資産の価値が下がる → オルカンの評価額ダウン

為替の動きで思わぬ損益が出ることもあるため、為替のニュースにも注目しておくと安心です。

5-3: 分配金や手数料、隠れコストの注意点

オルカンには分配金はありません(再投資型)。そのぶん、資産が自動で増えていきます。

また、手数料も格安ですが、次のようなコストは要チェックです!

- 信託報酬:約0.1133%(業界最安水準)

- 実質コスト(隠れコスト):年に1回、運用報告書で確認可能

コストは低いけど「ゼロ」ではないので、長期投資では特に注意しましょう。

オルカンの買い方・運用方法|初心者でも簡単に始められる!

「オルカンに興味はあるけど、どうやって買えばいいの?」そんな初心者の方も安心してください!

オルカンは、証券口座があればネットから簡単に購入できる手軽な投資信託です。

この章では、証券会社ごとの購入方法の違いや、手数料を安く抑えるコツ、換金のタイミングで注意すべきポイントなど、運用に役立つ実践的な情報をまとめて紹介します。

初心者でも迷わずスタートできるように、やさしい言葉とステップ形式で丁寧に解説します!

この記事を読めば、「オルカンを買ってみようかな」と思ったその日から、すぐに投資を始められるようになりますよ!

6-1: オルカンの購入方法|証券会社ごとの違い

オルカンはネット証券を使えば誰でも購入できます。特に人気なのは以下の3社です。

【おすすめネット証券】

- SBI証券:ポイント投資に対応(Vポイント)

- 楽天証券:楽天ポイントが使える

- マネックス証券:Tポイントが利用可能

購入手順はシンプル!

- 証券口座を開設

- 「eMAXIS Slim 全世界株式(オール・カントリー)」を検索

- 積立 or スポット購入を選んで金額を入力

- 購入ボタンを押せば完了!

スマホアプリでも簡単に操作できるのが今どきの魅力です。

6-2: 手数料を抑えた賢い運用方法

オルカンは信託報酬が非常に低いのが魅力ですが、さらに手数料を抑える工夫も可能です!

【手数料を抑えるポイント】

- ノーロード(購入時手数料0円)の証券会社を選ぶ

- 積立投資で自動購入すれば手間もゼロ

- クレカ積立を利用すればポイント還元もありお得!

長期運用するなら「コスト削減」はリターンに直結するので、要チェックですね!

6-3: オルカンを換金する際のポイント

オルカンはいつでも売却(換金)できますが、タイミングと手続きに注意が必要です。

【換金の注意点】

- 基準価額は「翌営業日の価格」で決まる

- 売却から着金までは2〜4営業日かかる

- 暴落時の焦り売りはNG!

つまり、急に現金が必要になったときすぐに引き出せるわけではないんですね。

資金の使い道が近い場合は、タイミングを逆算して換金を進めましょう!

オルカンの最新市場動向と価格推移

「オルカンって最近どうなの?今買っても大丈夫?」

投資を始める前に、最新の価格や市場動向を知っておきたい方は多いですよね。

この章では、オルカンの現在の基準価額の推移や、過去の暴落局面の動き、今後の見通しについて詳しく解説します。

さらに、リアルタイムチャートの見方やチェック方法も紹介するので、投資のタイミングを判断する際に役立ちますよ!

「買い時かどうかがわからない…」という不安を解消したい方は、ぜひこの章を参考にしてみてください。

マーケットの流れを理解すれば、オルカン投資の不安がぐっと減ります!

7-1: オルカンの現在の価格と基準価額の推移

2025年時点でのオルカン(eMAXIS Slim 全世界株式)は、

基準価額が約25,000円前後を推移しています(※参考:モーニングスター)。

【ここが重要!】

- 米国株の上昇が全体の成績をけん引

- 円安の影響で円建て基準価額は高止まり傾向

価格の確認は、以下のサイトが便利です:

7-2: オルカンの暴落はある?今後の見通し

「暴落しないの?」と不安に思う方もいるかもしれません。

答えは、「世界全体が不況になれば当然下がる」です。

ただし…

- 地域・業種分散されているので回復も早い傾向あり

- 株式100%なので下落時は覚悟が必要

- 積立投資なら安いときに多く買えてチャンスにも!

つまり、一括購入より積立投資の方が暴落リスクを和らげやすいんですね!

7-3: リアルタイムチャートで市場動向を分析

「リアルタイムでチェックしたい!」という方には、以下のようなチャートサービスが便利です。

【おすすめチャートサイト】

- Yahoo!ファイナンス(オルカン)

- [楽天証券スマホアプリ]:見やすさ抜群で初心者向け

- [TradingView]:高度な分析機能もあり

日々の価格推移を見ながら自分なりの投資タイミングをつかむと、投資がもっと楽しくなりますよ!

分散投資としてのオルカンの意義

「リスクを減らすには分散投資が大事」とよく聞きますよね?

そんな分散投資の代表格が、オルカン(全世界株式インデックスファンド)です。

この章では、なぜオルカンがリスク分散に適しているのか、その理由や仕組みを初心者にもわかりやすく解説します。

さらに、S&P500との併用によるバランス戦略や、他の投資信託との組み合わせ方法も紹介。

「どんな組み合わせが効率的?」「どこまで分散すればいいの?」といった疑問にも丁寧に答えます。

この記事を読めば、安定的な資産形成につながる分散投資の考え方が身につきますよ!

8-1: リスク分散に最適な理由

オルカンの最大の特徴は、「地域・業種・通貨」に幅広く分散されていることです。

【分散のポイント】

- 世界中の株式に1本で分散投資できる

- 米国、日本、欧州、新興国まで幅広くカバー

- 為替や経済変動の影響も分散される

つまり、一部の国や業種に偏った投資よりも安定しやすいということですね!

8-2: S&P500との併用は有効か?

「S&P500だけじゃダメなの?」と思う方もいますが、実は併用がとても効果的なんです。

【併用のメリット】

- S&P500は米国に特化 → 高成長が期待できるがリスクも集中

- オルカンは世界全体 → 分散で安定した値動き

この2つを組み合わせることで、成長性と安定性のバランスが取れるんですね!

8-3: オルカンと他の投資信託を組み合わせる戦略

オルカンに加えて、テーマ型やバランス型のファンドを取り入れるのもアリです。

【おすすめの組み合わせ例】

- オルカン+S&P500:世界+米国の成長を狙う

- オルカン+債券ファンド:株と債券で値動きを緩和

- オルカン+REIT(不動産):インカム狙いの補完

自分の投資目的やリスク許容度に合わせて組み合わせることで、より堅実な運用が可能になります!

オルカンの人気ランキングとおすすめ銘柄

「オルカンに投資したいけど、どのファンドを選べばいいの?」

そんな悩みを持つ方に向けて、人気のオルカンファンドを比較しながら、目的別におすすめの銘柄を紹介していきます。

実は、オルカンといっても複数の投資信託が存在し、信託報酬(手数料)や運用実績に違いがあるんです。

この章では、コスト重視派にも、NISA活用派にも役立つ情報を厳選して掲載!

どのオルカンを選べば安心して長期投資を続けられるか、初心者でも迷わず選べるようにやさしく解説していきます。

最適なファンド選びは、将来の資産形成の第一歩になりますよ!

9-1: 長期投資向けのオルカンおすすめファンド

長期投資で選ぶなら、コストの低さと信頼性が重要ポイントです!

【おすすめファンド】

- eMAXIS Slim 全世界株式(オール・カントリー)

→ 圧倒的人気&超低コスト - 楽天・全世界株式インデックス・ファンド

→ 投資初心者にもわかりやすい構成 - SBI・全世界株式インデックス・ファンド

→ TポイントやVポイント投資が可能

信託報酬が0.1〜0.2%台で非常に安く、運用効率も抜群です!

9-2: 手数料が安いオルカン投資信託ランキング

コストは投資パフォーマンスに直結するので、手数料比較は超重要です!

【2025年最新・手数料ランキング】

- eMAXIS Slim オルカン:信託報酬0.05775%(税込)

- SBI・V全世界株式:0.0938%

- 楽天・全世界株式:0.212%(やや高め)

同じような中身でも、信託報酬に差があるので注意!

長期運用なら、0.1%の違いが何十万円の差になることもあります。

9-3: 新NISAでオルカンを運用するメリットと注意点

2024年から始まった「新NISA制度」では、オルカンとの相性がとても良いです!

【新NISAのメリット】

- 運用益・分配金がすべて非課税

- つみたて枠でも成長枠でも購入可能

- 年間360万円、最長無期限で保有OK!

ただし注意点もあります。

- 一度売却すると非課税枠は復活しない

- 投資枠を使い切るには計画的な積立が必要

つまり、長期・積立・放置というスタイルに最適な制度なんです!

結論

オルカンとS&P500、どちらを選ぶか迷っている方は、目的に合わせた戦略を立てることが成功の鍵です。

**オルカンは全世界に分散投資できる安心感が魅力。**一方、S&P500は高い成長性と信頼性が強みです。

リスク分散を重視するならオルカン、成長性を狙うならS&P500、両者を併用するのも有効な手段です。

どちらも長期投資に向いており、積立NISAなど非課税制度と組み合わせれば、資産形成が加速します。

今日からできることは、まず証券口座を開き、少額から積立をスタートすること。

毎月の積立を習慣にすれば、数年後には大きな差となって表れますよ!

世界分散か米国集中か、正解は1つではありません。大切なのは、自分のゴールに合った投資を選ぶことです。

ぜひ今回の記事を参考に、自分に合った最適な資産運用プランを描いてみてください。

最後まで読んでくださり、ありがとうございました!

コメント