医療費がかさんだ年、「医療費控除っていくら戻るの?」と気になりますよね。

実は、計算の考え方さえ分かれば、還付金の目安は自分で簡単に把握できるんです。

医療費控除は、1年間に支払った医療費が一定額を超えた場合、

所得税や住民税が戻ってくる仕組み。

会社員の方でも、確定申告をすれば払い過ぎた税金が返ってくる可能性があります。

一方で、「対象になる医療費が分からない」「セルフメディケーション税制との違いは?」と、

制度が複雑で申告をあきらめてしまう人が多いのも事実です。

でも、それはとてももったいないですよね。

この記事では、医療費控除はいくら戻るのかをすぐ計算できる式から、

セルフメディケーション税制との比較、

家族合算・交通費・介護費まで漏れなく申告するコツを、初心者向けにやさしく解説します。

つまり、「知らないせいで損をする」を防ぐための記事ということですね。

スマホでもサクッと確認できる構成なので、ぜひ最後までチェックしてみてください。

医療費控除とは?対象・条件・控除額の基本をやさしく整理

医療費控除の章では、まず基本の仕組みと「なぜ税金が戻ってくるのか」を押さえることが重要です。

医療費控除とは、1年間(1月1日〜12月31日)に支払った医療費が、一定の基準(10万円または総所得×5%)を超えた場合に、所得税・住民税の負担を軽くする制度です。

この制度のメリットは、「支払った医療費のうち自己負担分が税金面で還付・軽減される」という点です。

具体的には、確定申告で申請すると、納めすぎた所得税が戻ってきたり、翌年度の住民税が下がったりする可能性があります。

ただし、全ての医療費が対象になるわけではありません。

控除対象となる支出・対象外の支出が定められているため、まずは「どの費用が控除対象になるか」を正しく理解することがポイントです。

例えば、治療に直接関係する診察費や薬代、通院交通費などは対象になりやすい一方、健康食品や美容目的の医療費は対象外になることが多いです(後章で詳述)。

そして医療費控除の金額は、以下のような式で求められます(最大控除額200万円):

(実際に支払った医療費合計 − 保険金などで補てんされた金額 − 10万円または総所得×5%のいずれか少ない額)です。

つまり、医療費控除制度を正しく使うことで、税金の還付金を確実に受け取れる可能性があるということですね。

この仕組みを理解することが、還付金の目安を自分で計算する第一歩になります。

1-1:医療費控除の仕組み(所得控除)とメリット|還付金が発生する理由

医療費控除とは、1年間に支払った医療費の一部を、所得から差し引ける制度です。

実はこの仕組み、税金が直接安くなるのではなく、課税対象の所得が減ることで還付金が発生します。

医療費控除を使うと、次のようなメリットがあります。

医療費控除のメリット:

- 所得税の還付金が戻ってくる

- 翌年の住民税が安くなる可能性がある

- 会社員でも確定申告すれば利用できる

つまり、

「医療費を払った分、税金を払い過ぎている可能性がある」ということですね!

ここが重要!

医療費控除は特別な人向けの制度ではなく、

条件を満たせば誰でも使える正規の制度です。

1-2:医療費控除の対象になる医療費・対象外の医療費|まずここで分岐する

医療費控除で一番つまずきやすいのが、

「どこまでが対象で、どこからが対象外なのか」という点です。

対象になりやすい医療費の例はこちら。

医療費控除の対象になりやすい支出:

- 病院・歯科の診察費、治療費

- 処方薬の薬代

- 通院のための電車・バス代

- 入院費や手術費

一方で、対象外になりやすいものもあります。

- 健康診断のみの費用(治療につながらない場合)

- 美容目的の医療費

- 健康食品・サプリメント

つまり、

「治療のために必要だったかどうか」が判断基準ということですね。

1-3:控除額の計算式(10万円/所得5%・上限200万円)と「いくら戻る?」の考え方

医療費控除の計算式は、思っているよりシンプルです。

基本の計算ルールはこちら。

- 1年間に支払った医療費の合計

- − 保険金や給付金などで補てんされた金額

- − 10万円(または所得の5%のどちらか少ない方)

この超えた部分が控除額になります。

なお、控除できる上限は200万円です。

ただし注意点があります。

控除額=そのまま戻る金額ではありません。

実際の還付金は、

控除額 × 所得税率で決まります。

ここが重要!

まずは「控除額がいくらになるか」を把握することが、

還付金の目安を知る最初のステップです。

セルフメディケーション税制とは?対象市販薬(OTC)・条件・控除額

医療費控除とあわせて必ず知っておきたいのが、セルフメディケーション税制です。

「病院にはあまり行かないけど、市販薬はよく買う」という人にとって、こちらの方が得になるケースもある制度なんです。

セルフメディケーション税制は、対象となる市販薬(OTC医薬品)を一定額以上購入した場合に、所得控除を受けられる仕組み。

医療費控除とは違い、通院費や入院費は対象外ですが、その分、計算はシンプルで分かりやすいのが特徴です。

ただし、この制度を使うには、

健康診断や予防接種などの「一定の取組」を行っていることが条件になります。

また、どの薬でも対象になるわけではなく、対象OTC医薬品の見分け方を知らないと控除漏れにつながります。

この章では、セルフメディケーション税制の計算式・向いている人の特徴・必要な条件・対象薬の確認方法を、初心者向けにやさしく整理します。

つまり、「医療費控除とどっちを選ぶべきか」を判断するための重要パートということですね。

2-1:計算式(12,000円超・上限88,000円)と向いている人の特徴

セルフメディケーション税制とは、対象の市販薬(OTC医薬品)を一定額以上購入した人が使える所得控除です。

実は、病院にあまり行かない人ほど得になりやすい制度なんです。

計算式はとてもシンプル。

セルフメディケーション税制の計算ルール:

- 1年間の対象OTC医薬品の購入額

- − 12,000円

- = 控除額(上限 88,000円)

向いている人の特徴はこちら。

- 病院代は少ないが、市販薬をよく買う

- 家族分の薬代をまとめて支払っている

- 医療費控除の10万円に届かない

ここが重要!

医療費が少なくても、薬代が多い人は控除を受けられる可能性があるのが、この制度の強みです。

2-2:「一定の取組」(健診・予防接種など)の要件と証明の考え方

セルフメディケーション税制を使うには、

「一定の健康への取組」を行っていることが条件になります。

対象となる主な取組はこちら。

- 健康診断・人間ドック

- 予防接種(インフルエンザなど)

- がん検診

- 特定健康診査(メタボ健診)

証明方法としては、

- 健診結果の通知書

- 予防接種の領収書

- 勤務先の健診記録

などが使えます。

つまり、

普段から健診を受けている人なら、ほぼ条件クリアということですね!

ここが重要!

証明書は提出不要でも保管義務ありなので、必ず残しておきましょう。

2-3:対象OTC医薬品の見分け方|レシート表示・識別マーク・確認手順

「どの薬が対象なの?」と迷いますよね。

実は、見分け方はとても簡単です。

対象OTC医薬品のチェック方法はこちら。

- レシートに「★」「セルフメディケーション」などの表示がある

- パッケージに識別マークが付いている

- 厚労省の対象医薬品リストで確認する

ドラッグストアの多くでは、

レシートに対象マークが印字されるので、後からでも判別できます。

ここが重要!

薬の名前だけで判断せず、必ずレシート表示を確認することが控除漏れ防止のコツです。

医療費控除とセルフメディケーション税制の違い|併用不可・どっちが得?

医療費控除とセルフメディケーション税制、

ここまで読んで「結局どっちを使えば得なの?」と迷っていませんか?

実はこの2つの制度、同じ年に併用することはできません。

どちらか一方を選ぶ「選択適用」がルールになっているため、

選び方を間違えると、本来もらえたはずの還付金を逃してしまうこともあります。

判断のポイントはとてもシンプルで、

病院での治療費が多いのか、ドラッグストアでの薬代が多いのか。

さらに、家族の医療費を合算できるかどうかでも、有利な制度は変わってきます。

また、還付金の金額は

控除額 × 所得税率で決まるため、

同じ医療費でも人によって戻る金額が違う点にも注意が必要です。

この章では、併用できないルールの注意点から、

ケース別の判断基準、

迷ったときにサッと結論を出せる考え方までを分かりやすく整理します。

つまり、「どっちが得か」を失敗せずに選ぶための重要パートということですね。

3-1:併用できない(選択適用)ルールと、選び直しで失敗しない注意点

この2つの制度、同じ年に併用はできません。

どちらか一方を選ぶ「選択適用」がルールです。

注意点は次のとおり。

- 一度申告すると、その年は変更不可

- 年ごとに、どちらを使うか選べる

- 両方の金額を計算して比較するのが基本

ここが重要!

「とりあえず医療費控除」はNG。

必ず両方計算してから選ぶのが鉄則です。

3-2:ケース別の判断基準|「医療費が多い」「薬代が多い」「家族合算」の分かれ道

判断基準はとてもシンプルです。

- 病院代が多い人 → 医療費控除

- 市販薬代が多い人 → セルフメディケーション税制

- 家族分を合算できる人 → 医療費控除が有利になりやすい

特に、

家族全員の医療費をまとめられるかどうかで、結果が大きく変わります。

3-3:迷ったときの結論フロー|所得税率・住民税・上限で最適解を出す

迷ったときは、次の順番で考えましょう。

- 医療費控除とセルフメディケーションの控除額を計算

- それぞれに自分の所得税率を掛ける

- 還付額が多い方を選ぶ

この手順を踏めば、

感覚ではなく「数字」で判断できます。

つまり、

少し手間をかけるだけで、

還付金を最大化できる制度ということですね。

医療費控除の対象を漏らさないチェックリスト|家族合算・交通費・介護まで

医療費控除で一番多い失敗が、「本当は対象なのに申告していない医療費がある」ことです。

特に、家族分の医療費や通院時の交通費、介護関連の支出は、見落としやすいポイントなんですよね。

実は医療費控除は、自分だけでなく家族の医療費も合算できる制度です。

ただし、「生計を一にする」という条件があり、

ここを誤解していると、申告できるはずの金額を逃してしまいます。

また、病院代だけでなく、

電車・バスなどの通院交通費や、条件付きでタクシー代も対象になるケースがあります。

さらに、介護・訪問看護・入院時の費用などは、

対象と対象外の線引きが分かりにくい代表例です。

この章では、医療費控除の対象を漏れなく拾うためのチェックポイントを、

家族合算・交通費・介護費の3つに分けて整理します。

つまり、「申告漏れ=損」を防ぐための重要パートということですね。

4-1:家族の医療費を合算できる条件|「生計を一にする」の具体例

医療費控除は、自分の分だけでなく家族の医療費も合算できる制度です。

実はここを知らずに、本来もっと控除できたのに申告していない人がとても多いんです。

合算できる条件は、「生計を一にする」こと。

これは、必ずしも同居している必要はありません。

具体的には、次のようなケースが該当します。

家族合算できる具体例:

- 同居している配偶者・子ども・親

- 別居でも、生活費や学費を仕送りしている家族

- 学生で収入の少ない子ども

つまり、

家計が一体になっていればOKということですね。

ここが重要!

医療費が10万円に届かない場合でも、

家族分を合算すると一気に条件クリアすることがあります。

4-2:通院交通費はどこまでOK?公共交通・タクシー・付き添いの記録術

意外と見落とされがちなのが、通院にかかった交通費です。

実はこれも、条件を満たせば医療費控除の対象になります。

対象になりやすい交通費はこちら。

- 電車・バスなどの公共交通機関

- 子どもや高齢者の通院付き添いの交通費

- 病状的にやむを得ない場合のタクシー代

一方で、対象外になりやすいものもあります。

- 自家用車のガソリン代・駐車場代

- 通院以外の移動費

記録のコツはシンプルです。

- 日付

- 病院名

- 区間・金額

をメモやスマホに残しておくだけでOK。

ここが重要!

領収書がなくても、合理的に説明できれば申告可能です。

4-3:介護・訪問看護・入院費で迷う項目|“対象外になりやすい支出”も整理

介護や入院に関する費用は、

医療費控除の対象かどうか判断が難しい代表例です。

対象になりやすいもの:

- 医師の指示による訪問看護

- 入院中の治療費・手術費

- 医療的ケアが含まれる介護サービス

対象外になりやすいもの:

- 生活支援のみの介護サービス

- おむつ代(医師の証明がない場合)

- 差額ベッド代(本人希望の場合)

つまり、

「治療目的かどうか」が最大の判断基準ということですね。

ここが重要!

介護費はグレーになりやすいので、

迷ったら一度リストアップしてから確認するのが安全です。

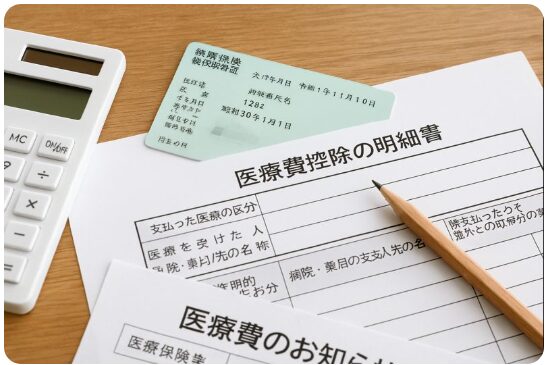

申告前の準備|領収書・医療費のお知らせ・明細書を最短で整える

医療費控除をスムーズに進めるために欠かせないのが、申告前の準備です。

「確定申告が面倒」と感じる原因の多くは、実は書類の整理ができていないことなんですよね。

医療費控除では、以前のように領収書をすべて提出する必要はありませんが、

「医療費控除の明細書」を正確に作成することが必須になります。

病院ごと・人ごと・支払日ごとに整理しておかないと、

入力ミスや計算漏れが起こりやすくなります。

また、健康保険から届く「医療費のお知らせ」を使えば、

明細書作成の手間を大きく減らせるケースもあります。

ただし、すべての医療費が載っているわけではない点には注意が必要です。

さらに、「領収書をなくしてしまった…」という場合でも、

再発行や代替資料で対応できるケースがあります。

この章では、最短・最小の手間で申告準備を整える実践的な方法を、

初心者向けに分かりやすく解説します。

5-1:「医療費控除の明細書」作成のコツ|病院別・人別・支払日でミスを減らす

医療費控除では、

「医療費控除の明細書」の作成が必須です。

作成時のコツは、次の3点で整理すること。

- 病院・薬局ごと

- 誰の医療費か(本人・家族)

- 支払日と金額

これを意識するだけで、

入力ミスや合計ズレを大幅に防げます。

ここが重要!

領収書は提出不要でも、

5年間の保管義務がある点は忘れないでください。

5-2:健康保険の「医療費のお知らせ」を活用する方法|時短になる範囲と注意点

健康保険組合などから届く

「医療費のお知らせ」は、明細書作成の強い味方です。

活用できるポイントはこちら。

- 病院名・支払額が一覧で分かる

- 明細書への転記が簡単

- 入力時間を大幅に短縮できる

ただし注意点もあります。

- 年末分が載っていないことがある

- 自由診療や一部薬代は含まれない

ここが重要!

「医療費のお知らせ+領収書」で、

漏れなく補完するのがベストです。

5-3:領収書を紛失した場合の対応|再発行・代替資料・実務的な落としどころ

「領収書をなくした…」

実はこのケース、意外と多いですが対処法はあります。

対応方法はこちら。

- 病院・薬局に再発行を依頼

- クレジットカード明細で補完

- 医療費のお知らせを代替資料として使用

すべて揃わなくても、

合理的な根拠があれば申告できるケースもあります。

ここが重要!

諦める前に、

代替できる資料がないか必ず確認しましょう。

医療費控除のやり方(確定申告)|会社員・自営業・年金受給者の手順

医療費控除は、「確定申告が必要」と聞くと難しそうに感じますよね。

でも実は、立場ごとにやることを整理すれば、手続きはそこまで複雑ではありません。

会社員の場合、年末調整では医療費控除が反映されないため、

還付申告として自分で確定申告を行う必要があります。

一方で、自営業や副業がある人、年金受給者の方は、

もともと確定申告をしているケースが多く、医療費控除を追加するだけで済むこともあります。

また見落とされがちですが、医療費控除は所得税だけでなく住民税にも影響します。

申告をすることで、税金が戻るだけでなく、

翌年の住民税負担が軽くなる可能性があるのも大きなメリットです。

この章では、会社員・自営業・年金受給者それぞれの申告手順を整理しつつ、

「自分は確定申告が必要なのか?」という疑問をスッキリ解消します。

つまり、医療費控除を確実に受け取るための実践パートということですね。

6-1:会社員の還付申告|必要書類・申告期限・「確定申告が必要な人」整理

会社員の場合、

医療費控除は年末調整ではできません。

実はここを知らずに、申告しないまま終わっている人が非常に多いんです。

会社員が医療費控除を受ける流れはシンプル。

会社員の医療費控除の基本手順:

- 確定申告(還付申告)を行う

- 医療費控除の明細書を作成

- 源泉徴収票を添付(e-Taxなら連携可)

申告期限は、

通常の確定申告と同じ2月16日〜3月15日ですが、

還付申告は5年以内なら提出可能です。

ここが重要!

「去年の医療費、申告してなかった…」という場合でも、

さかのぼって還付を受けられる可能性があります。

6-2:自営業・副業ありの申告|他控除との関係と入力ミスが多いポイント

自営業や副業がある人は、

もともと確定申告をしているケースが多いですよね。

その場合、

医療費控除を追加で入力するだけですが、

次の点でミスが起こりやすいです。

よくある注意ポイント:

- 保険金や給付金の差引き忘れ

- 家族分の医療費の入力漏れ

- セルフメディケーション税制との重複選択

特に注意したいのが、

他の所得控除(扶養控除・社会保険料控除など)との入力順。

ここが重要!

医療費控除は最後にまとめて確認することで、

入力ミスを防ぎやすくなります。

6-3:住民税にも影響する?反映タイミングと「翌年の負担」が下がる仕組み

医療費控除は、

所得税だけでなく住民税にも影響します。

仕組みとしては、

- 確定申告で医療費控除を申告

- 所得が減る

- 翌年の住民税が下がる

という流れです。

住民税への反映は、

申告した翌年の6月以降になるのが一般的。

ここが重要!

還付金だけでなく、

翌年の税負担が軽くなる点も大きなメリットです。

e-Taxで医療費控除をスマホ完結|入力の流れとつまずき回避

「確定申告=パソコン必須」と思っていませんか?

実は今、e-Taxを使えば医療費控除はスマホだけで完結できるんです。

マイナンバーカードとマイナポータルを連携すれば、

医療費データを自動で取り込める仕組みも整っており、

以前より入力の手間は大幅に減っています。

「入力が面倒そう」「ミスが怖い」という不安は、

正しい流れを知ることでしっかり解消できます。

ただし、すべてが自動になるわけではありません。

手入力が必要なケースや、添付が不要でも保管義務がある書類など、

知らないとつまずきやすいポイントも存在します。

申告後にエラーや差し戻しが起きると、余計な手間が増えてしまいますよね。

この章では、e-Tax入力の全体像から、スマホ申告で失敗しないコツまでをやさしく整理します。

つまり、「最短・最小ストレスで医療費控除を終わらせたい人」のための実践パートということですね。

7-1:e-Tax入力の全体像|マイナポータル連携・データ取り込み・手入力の使い分け

「確定申告ってパソコンが必要ですよね?」

実は、今はスマホだけで完結できます。

e-Taxの基本的な流れはこちら。

- マイナンバーカードでログイン

- マイナポータルと連携

- 医療費データを自動取り込み

- 足りない分を手入力

医療費のお知らせが連携できれば、

入力作業はかなり時短になります。

ここが重要!

すべて自動に任せず、

最後は必ず自分で金額をチェックしましょう。

7-2:添付が必要なもの/不要なもの|保管義務と提出省略の考え方

現在の医療費控除では、

領収書の提出は不要です。

ただし、注意点があります。

- 領収書・明細書は5年間の保管義務

- 税務署から求められた場合は提示が必要

- 医療費控除の明細書は必須

ここが重要!

「提出しない=捨てていい」ではありません。

必ず保管しておくことが前提です。

7-3:よくあるエラー・差し戻し対策|申告後に慌てないチェックポイント

e-Taxで多いエラーは、

実は決まったパターンがあります。

よくある原因はこちら。

- 医療費と保険金の差引きミス

- セルフメディケーション税制との二重選択

- マイナンバー・口座情報の入力ミス

送信前に、次の点をチェックしましょう。

- 控除額がマイナスになっていないか

- 還付口座は正しいか

- 添付漏れがないか

ここが重要!

送信前の最終確認が、トラブル防止の最大ポイントです。

よくある疑問Q&A|対象外・保険金・ふるさと納税・控除枠の注意点

医療費控除を調べていると、

「保険金をもらっているけど大丈夫?」「ふるさと納税と一緒に申告して平気?」など、

細かい疑問が次々に出てきますよね。

実は医療費控除では、

保険金や高額療養費、給付金を差し引くルールが決まっており、

ここを間違えると「二重取り」になってしまう可能性があります。

逆に、正しく理解していれば、無駄なく控除を受けることができるんです。

また、ふるさと納税や住宅ローン控除と併用する場合、

控除枠の上限によっては、

「医療費控除を入れても実は戻らない」というケースもあります。

この点を知らずに申告すると、

手間だけかかってしまうこともあるので注意が必要です。

この章では、よくある勘違いや判断に迷いやすいポイントをQ&A形式で整理します。

つまり、「申告して損しないか?」を事前にチェックするための章ということですね。

8-1:保険金・高額療養費・給付金がある場合の差引きルール|二重取りNGを回避

医療費控除でよくある疑問が、

「保険金をもらっているけど、そのまま申告していいの?」という点です。

結論から言うと、

保険金や給付金で補てんされた分は、医療費から差し引く必要があります。

差し引きが必要な主なもの:

- 生命保険・医療保険の入院給付金

- 健康保険の高額療養費

- 出産育児一時金(該当する場合)

差し引く考え方はシンプルで、

実際に自己負担した金額だけが控除対象です。

ここが重要!

差し引きを忘れると「二重取り」になり、

後から修正申告が必要になる可能性があります。

8-2:ふるさと納税・住宅ローン控除と一緒にやるときの注意点|控除枠で損しない

「ふるさと納税や住宅ローン控除と併用して大丈夫?」

これも非常に多い質問です。

結論として、

医療費控除との併用は可能です。

ただし注意点があります。

注意すべきポイント:

- 所得税の控除枠には上限がある

- 医療費控除を入れても、税額がゼロだと還付されない

- 住宅ローン控除が大きい人は、医療費控除の効果が出にくいことも

特にふるさと納税は、

ワンストップ特例を使っていても、医療費控除を申告すると確定申告が必要になります。

ここが重要!

控除は「多ければ多いほど得」とは限らないので、

控除枠を意識して判断しましょう。

8-3:「申告しない方が得?」の境界線|簡易チェック(所得税率・控除額・手間)

「手間を考えると、申告しない方が得かも?」

そう感じる人もいますよね。

判断の目安は、次の3点です。

簡易チェックポイント:

- 医療費控除の控除額はいくらか

- 自分の所得税率

- 還付金に対する手間の許容度

例えば、

控除額が小さく、所得税率も低い場合、

還付金が数百円〜数千円になることもあります。

ここが重要!

迷ったら一度計算してみること。

数字を見てから判断すれば後悔しません。

【保存版】還付金を最大化する実践シミュレーション|家族構成別3ケース

医療費控除は、考え方ひとつで還付金に大きな差が出る制度です。

特に家族がいる場合は、誰の医療費をどうまとめるか、

どの制度を選ぶかで、「同じ支出でも戻る金額が変わる」ことがあります。

例えば、子育て世帯では通院回数が多く、

医療費・薬代・健診費がバラバラに発生しがちですよね。

共働き世帯では、夫婦どちらが申告するかで、

所得税率の違いから還付額に差が出るケースもあります。

また、介護や高齢者世帯では、

医療費と介護費の線引きが非常に分かりにくく、控除漏れが起きやすいのが実情です。

正しく整理できれば、申告額を無理なく増やせる可能性があります。

この章では、家族構成別に「損をしない医療費控除の考え方」を、

具体的なシミュレーションを通して分かりやすく整理します。

つまり、自分の状況にそのまま当てはめて使える保存版パートということですね。

9-1:子育て世帯|通院費+薬代+健診の組み合わせで損しない申告例

子育て世帯は、

小児科の通院・薬代・予防接種などで医療費が分散しがちです。

よくあるポイントはこちら。

- 子ども全員分の医療費を合算

- 親の医療費も一緒に集計

- 通院交通費も忘れず加算

これだけで、

10万円の壁を超えるケースは少なくありません。

ここが重要!

子育て世帯は、

「少額でも全部集める」ことが還付金アップのカギです。

9-2:共働き世帯|夫婦どちらが申告する?所得が高い側で差が出る例

共働き世帯でよくある悩みが、

「夫婦どちらが医療費控除を申告すべき?」という点です。

基本ルールはシンプル。

- 所得が高い人が申告した方が有利

- 同じ控除額でも、税率が高いほど還付金が増える

例えば、

同じ10万円の控除でも、

税率10%と20%では戻る金額が倍違います。

ここが重要!

共働き世帯は、

必ず夫婦それぞれでシミュレーションしましょう。

9-3:介護・高齢者世帯|医療費と介護費の線引きで控除漏れを防ぐ例

介護や高齢者世帯では、

医療費と介護費の区別が最も難しいポイントになります。

控除対象になりやすい例:

- 医師の指示がある訪問看護

- 医療的ケアを含む介護サービス

- 入院・通院に関する治療費

対象外になりやすい例:

- 生活援助のみの介護

- 差額ベッド代(本人希望)

- 医療と関係ない日用品

ここが重要!

介護費はグレーになりやすいので、

明細を確認しながら一つずつ判断することが控除漏れ防止につながります。

結論

ここまで、医療費控除とセルフメディケーション税制の仕組みから、計算方法、対象範囲、申告手順までを整理してきました。

大切なのは、医療費控除は「知っているかどうか」で戻るお金が変わる制度だという点です。

実は、家族の医療費を合算する・交通費や介護費を正しく拾う・自分に合った制度を選ぶだけで、

還付金を増やせる可能性があります。

さらに、e-Taxを使えば、スマホだけで確定申告を完結させることも可能です。

今日からできることは、とてもシンプルです。

まずは1年間の医療費をざっくり合計し、

医療費控除とセルフメディケーション税制のどちらが有利かを計算してみましょう。

次に、ねんきん定期便ではなく、医療費のお知らせや領収書を整理するだけで、申告準備は大きく前進します。

正しく申告すれば、払い過ぎた税金はきちんと戻ってきます。

この記事を参考に行動すれば、「申告しなかった後悔」を防ぐことができます。

最後まで読んでくださり、ありがとうございました!

コメント