老後を夫婦2人で迎えるにあたり、「老後資金」はいくら必要なのでしょうか。平均では老後資金2,000万円問題などと耳にしますが、実際には各家庭の状況で必要額は変わります。初心者の方にもわかりやすいように、最新データや専門家の見解を引用しつつ、老後資金の考え方と準備方法を解説します。 (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行) (「賃貸派」は老後に3600万円が不足する…住居費月1万3000円で計算された「老後2000万円問題」の不都合な真実 家賃が月15万円以上だと5100万円に膨らむ | PRESIDENT Online(プレジデントオンライン))夫婦の生活費モデルや年金の目安、不足額のシミュレーション、具体的なケーススタディ、そして貯蓄・資産運用・保険を活用した準備方法まで、安心できる老後資金計画のステップを網羅しました。記事の最後には、今からできる行動と便利なツール・相談先も紹介しますので、ぜひ最後までお読みください。

老後資金とは?夫婦2人で必要な金額を考える

老後資金とは、定年退職後の生活を支えるために年金以外で用意しておくお金のことです。日々の生活費から医療費・介護費、住宅関連費、娯楽費まで、老後の支出をまかなうための蓄えを指します。平均寿命が延びる現代では、65歳で夫が84~85歳、妻が89~90歳まで生きるのが平均的 (必要な老後資金を計算するために|平均寿命・平均余命を知っておこう | クラモア)。つまり夫婦で20~25年以上の老後生活を想定する必要があります。長い老後にわたって安心して暮らすには、それ相応の資金計画が重要です。

老後「2,000万円問題」とは?

2019年に金融庁の報告書で話題になった「老後2,000万円不足問題」は、モデルケースとして毎月約5万円の赤字が20~30年続くと老後資金が約1,300万~2,000万円不足するという試算に基づくものでした (「賃貸派」は老後に3600万円が不足する…住居費月1万3000円で計算された「老後2000万円問題」の不都合な真実 家賃が月15万円以上だと5100万円に膨らむ | PRESIDENT Online(プレジデントオンライン))。この報告では「高齢夫婦無職世帯」の平均的な家計収支から、年金収入だけでは月5万円強足りない→30年で約2,000万円不足、という計算が示されました。これが「老後資金2,000万円必要」と社会で大きく取り沙汰された背景です。 (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)

しかし、この2,000万円という数字はあくまで一例です。報告書の試算は「持ち家で住宅ローン完済済み」という前提で算出されています (「賃貸派」は老後に3600万円が不足する…住居費月1万3000円で計算された「老後2000万円問題」の不都合な真実 家賃が月15万円以上だと5100万円に膨らむ | PRESIDENT Online(プレジデントオンライン))。実際には、各家庭の住居事情や生活水準によって必要額は増減します。例えば、賃貸暮らしで家賃負担がある場合や、趣味や旅行に積極的な場合、逆に地方移住して生活費を切り詰める場合など、状況によって老後資金の必要額は変わるのです。「2,000万円」という数字だけが独り歩きしていますが、自分たち夫婦の場合はいくら必要かを具体的に考えることが大切です。 (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)

老後資金の平均貯蓄額と現状

実際のところ、みんなは老後資金としてどのくらい貯蓄しているのでしょうか。公的機関の調査データから、平均的な貯蓄額を見てみましょう。

金融広報中央委員会「家計の金融行動に関する世論調査」(2023年)によると、50代・60代の世帯の貯蓄額には大きなばらつきがあります。例えば50代二人以上世帯の貯蓄額は平均1,147万円ですが、中央値は300万円に留まります (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)。60代二人以上世帯でも平均2,026万円に対し、中央値は700万円です (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)。中央値が平均よりはるかに低いということは、一部の富裕層が平均値を押し上げている一方で、半数以上の世帯は貯蓄額が1,000万円未満であることを意味します。

(<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)

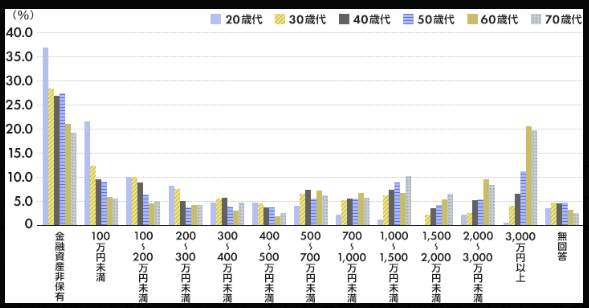

図:二人以上世帯の年代別貯蓄額の分布(金融資産をどれだけ保有しているかの割合) (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)各年代で貯蓄ゼロ(金融資産非保有)の世帯も一定数存在し、逆に3,000万円以上蓄えている世帯も一部にとどまるなど、貯蓄額の差が大きいことがわかる。若い世代ほど貯蓄なしの割合が高く、60代以上でも無回答を除き一部は無資産の世帯がいる。

このように、平均を見ると数千万円の老後資金を持っていそうに見えますが、実際には多くの世帯が十分な貯蓄を確保できていないのが現状です (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)。特に二人以上世帯でも、半数の家庭は1,000万円にも満たない蓄えしかないことから、「老後資金をどれくらい貯めるべきか」不安を抱える方が多いのも頷けます。老後に向けてどれくらい貯めたいかについての調査では、40代~60代の平均目標額がおおむね3,000万円前後である一方、中央値は1,000万~2,000万円程度という結果も出ています (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行) (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)。まずは平均や他人の状況を参考にしつつも、自分達夫婦にとって必要な金額を見定めることが重要です。

老後の生活費モデル:夫婦2人の支出内訳と必要額

では、老後の生活費は具体的にどのくらいかかるのでしょうか。総務省統計局「家計調査」(2023年)のデータから、65歳以上の無職世帯(夫婦のみ・単身それぞれ)の平均的な月々の消費支出を見てみます (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行) (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)。

- 夫婦(二人以上)世帯の平均月額:約26.1万円

- 単身世帯の平均月額:約14.9万円

内訳を見ると、夫婦世帯では食費が約7.8万円と最も大きく、次いで**「その他の消費支出」約5.0万円**(交際費や雑費など)、交通・通信費約3.3万円、住居費約1.6万円、保健医療費約1.7万円、教養娯楽費約2.4万円などとなっています (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)。持ち家の場合は住宅ローンは完済済みという前提なので住居費は月1~2万円程度に抑えられていますが、もし賃貸で家賃を支払う場合はこの住居費が大きく跳ね上がることになります。

また、老後は病気や介護のリスクも高まります。平均寿命と健康寿命の差を見ると、男性は約8年間、女性は約12年間は何らかの介護や治療が必要な期間があるとされています (必要な老後資金を計算するために|平均寿命・平均余命を知っておこう | クラモア)。この期間の医療費・介護費も考慮に入れておく必要があります。公的介護保険があっても自己負担や保険適用外の費用、施設利用料など月数万円~十数万円の追加出費が発生するケースもあります。老後資金を計画する際は、平均的な生活費に加えて医療・介護の備え費用も見込んでおくと安心です (必要な老後資金を計算するために|平均寿命・平均余命を知っておこう | クラモア)。

以上のような平均モデルから、自分たち夫婦の老後生活をイメージしてみましょう。例えば「趣味や旅行に毎月○万円使いたい」「持ち家だが修繕費や固定資産税が年○万円かかる」「車を持つor手放す」など、ライフスタイルによって必要な老後資金は増減します。次章では、年金収入との兼ね合いから具体的な不足額を見積もってみます。

年金収入の目安と不足額の考え方

老後資金を考える上で避けて通れないのが公的年金です。ご夫婦の年金受給額が毎月いくらになるかによって、準備すべき老後資金(不足分)は大きく左右されます (老後の年金受給額はいくら?平均受給額や計算方法について解説|ソニー生命保険) (老後の年金受給額はいくら?平均受給額や計算方法について解説|ソニー生命保険)。まずは一般的な年金受給額の目安を押さえましょう。

厚生労働省の統計によれば、老齢基礎年金(国民年金)の平均月額は約5万6千円、厚生年金を含む平均月額は約14万5千円です (老後の年金受給額はいくら?平均受給額や計算方法について解説|ソニー生命保険)。ただしこれはあくまで一人分の平均額。夫婦で受け取る年金は、働き方によって次のように大きく変わります (夫婦の平均年金受給額はどれくらい? 共働き・専業主婦の標準的な受給額は? – Lnote(エルノート) Presented by 東急リバブル)。

- 共働き夫婦(夫婦とも会社員だった場合)の平均的な夫婦合計年金月額:約27万6,553円(年額約331.9万円) (夫婦の平均年金受給額はどれくらい? 共働き・専業主婦の標準的な受給額は? – Lnote(エルノート) Presented by 東急リバブル)

- 夫:会社員+妻:専業主婦(国民年金のみ)の場合の夫婦合計年金月額:約21万8,176円 (夫婦の平均年金受給額はどれくらい? 共働き・専業主婦の標準的な受給額は? – Lnote(エルノート) Presented by 東急リバブル)

- 夫婦とも自営業等で国民年金のみの場合の夫婦合計年金月額:約10万5,241円(会社員夫婦の半分以下) (夫婦の平均年金受給額はどれくらい? 共働き・専業主婦の標準的な受給額は? – Lnote(エルノート) Presented by 東急リバブル)

ご覧のとおり、夫婦それぞれの職歴や加入年金制度によって年金収入には大きな差があります。平均的なモデルケースとされる「夫が会社員で妻が専業主婦」のケースでは月約22万円程度、共働きで厚生年金を満額受け取る場合は月27~28万円程度、逆に自営業夫婦だと月10万円ほどしかありません。この年金収入と前述の生活費モデル(夫婦で月26万円前後)を比較すると、多くの場合毎月数万円の不足が生じることがわかります。

例えば、夫会社員・妻専業主婦モデル(年金22万円弱/月)の場合、平均的な生活費26万円に対して月約4~5万円の赤字です。この不足額が年間50~60万円になりますから、20年で1,000万強、30年では約1,500万~1,800万円に達します。共働きで年金28万円近くもらえるケースでは、月26万円の支出であればギリギリ赤字にならないかもしれません。ただしゆとりある生活(旅行や趣味に追加支出)を望むならプラスαの資金が必要です。一方、国民年金のみの夫婦では月10万円の収入に対し支出26万円では月16万円もの不足となり、とても年金だけではまかなえません。足りない分は貯蓄の取り崩しや働いて補うほかなく、老後資金として相当額を用意する必要があります。

また、近年は物価上昇や年金制度改正等で、将来的に年金だけでどこまで生活水準を維持できるか不透明との指摘もあります。2024年時点で夫婦の平均年金額は月約24.2万円と試算されていますが (2024年の平均年金額は夫婦で「24万2000円」。35年後はいくらくらいもらえるの?|ファイナンシャルフィールド|その他年金)、物価や賃金の上昇率によって将来の年金額は増減し得ることが報告されています (2024年の平均年金額は夫婦で「24万2000円」。35年後はいくらくらいもらえるの?|ファイナンシャルフィールド|その他年金)。従って、「年金がこれくらいあるから大丈夫」と油断せず、不足する場合に備えて老後資金を計画的に準備しておくことが大切です。

ケーススタディ:持ち家 vs 賃貸で老後資金はいくら必要?

同じ夫婦2人の老後でも、住居費の違いが老後資金の必要額に大きく影響します。ここでは具体的なケーススタディとして、「持ち家(住宅費ほぼかからず)」と「賃貸(家賃負担あり)」で必要となる老後資金の差を比較してみましょう。

ケース1:持ち家(住宅ローン完済)の場合

前述のモデルケースのとおり、持ち家で住居費が月1~2万円程度の場合、平均的な夫婦の消費支出は月約24~26万円で収まります。年金収入が月22万円程度であれば毎月不足は3~5万円程度です。この不足額が20~30年続くと、老後資金はおおよそ1,200万~2,000万円不足する計算になります (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)。実際、最新の家計調査(2024年)では、平均的な高齢夫婦無職世帯の不足額は約3.4万円/月に縮小し、30年では約1,230万円の不足との試算もあります (「賃貸派」は老後に3600万円が不足する…住居費月1万3000円で計算された「老後2000万円問題」の不都合な真実 家賃が月15万円以上だと5100万円に膨らむ (2ページ目) | PRESIDENT Online(プレジデントオンライン))。持ち家であれば老後資金2,000万円より少ない準備でも賄える可能性が出てきています。

ケース2:賃貸(月家賃10万円)の場合

都市部などで家賃月10万円の賃貸に暮らすケースを考えます。老後期間を25年、年金収入は夫婦で月22万円(年間264万円)と仮定し、消費支出は持ち家ケースの月約24万円に家賃10万円を加えて月約34万円(年間408万円)と見積もります。この場合、年間の不足額は144万円となり、それが25年続くと約3,600万円の不足になります (「賃貸派」は老後に3600万円が不足する…住居費月1万3000円で計算された「老後2000万円問題」の不都合な真実 家賃が月15万円以上だと5100万円に膨らむ (3ページ目) | PRESIDENT Online(プレジデントオンライン))。このシミュレーションでは老後資金3,600万円を自力で用意しなければならない計算です。さらに毎年3%程度のインフレ(物価上昇)があると仮定すれば、将来的には3,700万円以上必要になる可能性も指摘されています (「賃貸派」は老後に3600万円が不足する…住居費月1万3000円で計算された「老後2000万円問題」の不都合な真実 家賃が月15万円以上だと5100万円に膨らむ (3ページ目) | PRESIDENT Online(プレジデントオンライン))。

ケース3:賃貸(月家賃15万円)の場合

都心部でグレードの高い賃貸マンションなど、月15万円の家賃を払うケースではどうでしょうか。同様に年金月22万円・老後25年で試算すると、消費支出は月約39万円(年間468万円)まで膨らみます。年金との差額は年間204万円の赤字となり、25年間では約5,100万円もの不足額です (「賃貸派」は老後に3600万円が不足する…住居費月1万3000円で計算された「老後2000万円問題」の不都合な真実 家賃が月15万円以上だと5100万円に膨らむ (3ページ目) | PRESIDENT Online(プレジデントオンライン))。インフレ等を考慮すると5,200万円超の老後資金が必要になる計算で、持ち家の場合と比べて圧倒的に大きな準備が求められます。

以上のケーススタディから明らかなように、住居費(持ち家か賃貸か)によって老後資金ニーズは数千万円規模で変わり得るのです。 (「賃貸派」は老後に3600万円が不足する…住居費月1万3000円で計算された「老後2000万円問題」の不都合な真実 家賃が月15万円以上だと5100万円に膨らむ (3ページ目) | PRESIDENT Online(プレジデントオンライン)) (「賃貸派」は老後に3600万円が不足する…住居費月1万3000円で計算された「老後2000万円問題」の不都合な真実 家賃が月15万円以上だと5100万円に膨らむ (3ページ目) | PRESIDENT Online(プレジデントオンライン))日本では60~70代の持ち家率は80%前後と高く、この世代の住居費負担は比較的少ない傾向にあります (「賃貸派」は老後に3600万円が不足する…住居費月1万3000円で計算された「老後2000万円問題」の不都合な真実 家賃が月15万円以上だと5100万円に膨らむ (2ページ目) | PRESIDENT Online(プレジデントオンライン))。しかし将来世代では賃貸のまま老後を迎える人も増える可能性があります。賃貸派の方は家賃分も計算に入れて、より多めの老後資金準備を心がける必要があります。反対に、持ち家でもローン残債がある場合やリバースモーゲージなどを検討する場合も、ライフプランに与える影響をよく試算しておきましょう。

ステップで考える老後資金シミュレーション方法

自分たち夫婦の場合、「老後資金はいくら必要か?」を具体的にシミュレーションしてみましょう。以下のステップに沿って計算すれば、おおよその必要額が見えてきます。

- 老後の生活費を算出する

まずは老後の月々の生活費を見積もります。現役時代の支出をベースに、退職後に増えそうな費用・減りそうな費用を洗い出しましょう。例えば、食費や光熱費など基本的な生活費は平均値(夫婦で約26万円 (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行))を参考にしつつ、自分たちの希望する生活水準に合わせて調整します。旅行や趣味にかける費用、交際費などゆとりある生活を送りたい場合は上乗せし、逆に車を手放す・住居をダウンサイジングするなど節約できる項目は差し引きます。住宅費については、持ち家なら修繕積立や固定資産税、賃貸なら家賃を忘れずに計上します。夫婦どちらか一方が先立った後の単身生活費も念のため考慮しておくと安心です。 - 年金・退職金などの収入見込みを確認する

次に、老後に見込める収入を整理します。公的年金はいくら受給できるか、年金定期便や「ねんきんネット」で自身の受給見込み額を調べてみましょう。厚生年金や共済年金、自営業の方なら国民年金と付加年金など、夫婦それぞれの受給額を合算します。企業勤務の方は退職金の予定額も重要な収入源です。退職金の一部を老後資金に回せるか検討しましょう。さらに、定年後もパートや嘱託で働く予定があるなら、その給与収入も加味します。不動産をお持ちであれば家賃収入なども老後の収入になります。こうした公的年金+その他収入の年間合計を計算します。 - 年間の不足額(または余剰額)を計算する

ステップ1で算出した老後の年間生活費と、ステップ2の年間収入見込みを比較します。年間支出 > 年間収入であればその差額が年間の不足額です(逆に収入の方が多ければ黒字ですが、一般的には不足になるケースが多いでしょう)。例えば年間生活費が300万円で年金等収入が240万円なら、不足額は60万円/年となります。この不足額こそが、退職までに自分たちで準備すべき老後資金の年あたり必要額です。もし不足がないか黒字の場合でも、インフレや予備費を考えてある程度の蓄えは用意しておくと安心です。 - 老後の期間トータルで必要な老後資金を試算する

年間不足額が求まったら、それが何年続くかを考えます。何歳まで生きるか正確にはわかりませんが、少なくとも**平均余命(65歳時点で男性約20年・女性約24年 (必要な老後資金を計算するために|平均寿命・平均余命を知っておこう | クラモア))**は確保するとして、夫婦どちらかが90歳台まで生存するシナリオも視野に入れましょう。「○年間でだいたいこれくらい不足しそう」という形で、不足額×想定年数 = 必要な老後資金総額を算出します。例えば不足額60万円/年で25年なら1,500万円、30年なら1,800万円が必要になります。長寿リスクに備え、少し長めの期間で計算しておくと安全です。最近は「人生100年時代」とも言われますから、100歳近くまで見据える方もいます。また将来年金減額のリスクや予想外の支出もあるので、試算額にさらに予備の数百万円を上乗せしておくと万全でしょう。 - 医療・介護費、大きな出費イベントも見込んでおく

基本の生活費以外に、老後にはまとまった支出が発生し得ます。例えば自宅のリフォーム費用、子や孫への支援(結婚資金や教育資金の援助)、車の買い替え費用、葬儀費用などです。また、繰り返しになりますが晩年の医療費・介護費は公的保険の範囲を超えて自己負担が増えるケースがあります。これらは毎月の支出には計上しにくいですが、特別費用の予備資金として別途プールを検討しましょう。例えば「介護状態になったら月5~10万円の自己負担増」と想定して5年分=300~600万円を見込む、といった具合です。可能であればこの分も含めて必要総額を再計算し、準備計画に組み込みます。

以上のステップで試算すれば、「自分たちは老後〇〇万円くらい必要かな」という概算がつかめるはずです。自前で計算するのが難しい場合、後述するような老後資金シミュレーションツールを使ってみるのも良いでしょう。 (老後資金シミュレーション – JAバンク)

老後資金の貯め方・準備方法(貯蓄・資産運用・保険)

必要な老後資金の目安がわかったら、次はそれをどう準備するかです。老後資金の貯め方には、大きく分けて「貯蓄」「資産運用」「保険」の3つの方法があります。それぞれの特徴と上手な活用法を見ていきましょう。

1. 貯蓄でコツコツ備える

定期預金や貯金によるコツコツ貯蓄は、老後資金準備の基本です。毎月の収入から一定額を天引き貯金したり、ボーナス時にまとめて預けたりと、堅実にお金を貯めていきます。預金のメリットは元本割れの心配がなく安全であること、そして必要なときに引き出しやすい流動性です。特に老後が近づく50代以降は、運用リスクを取らず確実に貯める手段として貯蓄が重視されます。

しかしデメリットとして、現行の低金利下では利息がごくわずかである点が挙げられます。インフレが進むと預金の実質価値が目減りしてしまう恐れもあります。また、計画的に貯蓄を続けるには強い意志が必要で、「つい使ってしまう」という方は財形貯蓄や天引き定期預金など強制的に貯める仕組みを活用すると良いでしょう。

2. 資産運用で老後資金を増やす

貯蓄だけでは老後資金を十分に用意できない場合、資産運用(投資)による資産形成も検討しましょう。投資のメリットは、運用益によって資産を効率よく増やせる可能性があることです。特に長期の積立投資は複利効果が働き、時間をかけて大きなリターンを得られる場合があります。また、公的年金だけに頼らず自助努力で資金準備することで、将来への心理的な備えにもなります (夫婦の平均年金受給額はどれくらい? 共働き・専業主婦の標準的な受給額は? – Lnote(エルノート) Presented by 東急リバブル)。

老後資金作りに活用しやすい制度として、NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)があります。これらは投資の運用益が非課税になったり拠出額が所得控除になったりと税制優遇が受けられるので、賢く利用しましょう (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)。2024年から新NISA制度が拡充され、より多くの非課税投資枠が利用可能になっています。iDeCoは老後資金専用の年金制度で60歳まで原則引き出せませんが、そのぶん計画的に積み立てられます。

一方、資産運用には元本割れのリスクが伴います。株式や投資信託は市場変動で評価額が上下し、最悪の場合元本が目減りすることもあります。投資には知識や情報収集も欠かせません。リスクを抑えるには、国内外の株式・債券・REIT(不動産投資信託)などに分散投資したり、元本保証ではないにせよ比較的安全性の高い商品(個人向け国債や社債、安定配当の株など)を選ぶといった工夫が必要です。また、運用期間を長くとるほどリスクが平準化される傾向があるため、老後まで10年以上ある方は早めに少額からでも始めてみる価値があります。

3. 保険商品で将来に備える

老後資金の準備には、保険商品を活用する方法もあります。代表的なのは個人年金保険で、現役時代に保険料を積み立てておき、60歳以降に年金のように分割で受け取ったり、一時金で受け取ったりできる商品です。個人年金保険のメリットは、半強制的に積立貯蓄できる点と、契約内容によっては生存している限り年金が支給されるタイプもあり長寿リスクに対応できることです。また、所得税控除(個人年金保険料控除)の対象にもなります。

さらに、終身保険や養老保険などを老後資金に充当する人もいます。終身保険は死亡保険金を備えつつ解約返戻金を老後に取り崩すこともでき、**「保険+貯蓄」**の機能を兼ねています。最近では認知症保険や介護保障特約など、老後の医療・介護費に備える保険商品も登場しています。

保険で備えるデメリットは、流動性が低いこととコストが高めなことです。途中解約すると元本割れしたり、各種手数料・保険会社の利益分が差し引かれるため、純粋な貯蓄性は預金や投資に比べて劣る場合があります。また、インフレに弱い定額給付型の商品だと、将来受け取る金額の実質価値が目減りする可能性もあります。保険はあくまで保障を得ながら備える補助的な手段と考え、過度に頼りすぎないことも大切です。

以上、貯蓄・投資・保険の各アプローチを見てきました。それぞれに一長一短があるため、組み合わせて活用するのが理想的です。例えば、「まず生活防衛資金として数百万円は貯蓄で安全に確保し、それ以上はNISAで投資運用、さらに万一の時のために介護保険にも加入する」といった具合に、自分たちに合ったバランスを検討してみましょう。

準備方法の比較:メリット・デメリット一覧

上で紹介した主な老後資金準備方法について、そのメリットとデメリットをまとめました。ご夫婦の考え方や状況に合わせて、どの方法をどう組み合わせるか検討する際の参考にしてください。

| 準備方法 | メリット (長所) | デメリット (短所) |

|---|---|---|

| 貯蓄(預金・現金) | ・元本割れの心配がなく安全 (夫婦の平均年金受給額はどれくらい? 共働き・専業主婦の標準的な受給額は? – Lnote(エルノート) Presented by 東急リバブル)・必要なときに引き出し可能で流動性が高い・誰でも手軽に始められる | ・金利が低く増やしにくい・インフレに弱く実質価値が目減りする恐れ・強制力がなく意思次第で使ってしまう可能性 |

| 資産運用(投資) | ・運用益により資産を大きく増やせる可能性 (夫婦の平均年金受給額はどれくらい? 共働き・専業主婦の標準的な受給額は? – Lnote(エルノート) Presented by 東急リバブル)・NISAやiDeCoで税制優遇が受けられる ([<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb |

| 保険商品(年金・介護) | ・強制的な積立で確実に貯められる・長寿リスクや介護リスクに備えられる・所得控除など税優遇がある場合も | ・途中解約で元本割れの可能性・手数料や保険料コストが高め・インフレに弱い定額給付だと実質価値が減少する |

(※上記は一般的な傾向です。商品によって条件は異なるため、詳細は各金融機関や保険会社の資料を確認してください。)

よくある質問(Q&A)

最後に、老後資金の計画・準備に関して初心者の方から寄せられるよくある質問とその回答をQ&A形式でまとめます。

Q1. 老後資金の準備はいつから始めるべきですか?

A. できるだけ早く始めるに越したことはありません。老後資金作りは時間を味方につけるほど有利です。若いほど少額の積立でも長い運用期間で大きく育てることができますし、50代以降であっても**「今が一番若い」**タイミングですので、思い立ったらすぐに計画を立てましょう。特にNISAやiDeCoなどは早めに利用を開始するほどリターンが期待できます。ただし焦ってリスク資産に集中投資するのは禁物です。年代に応じて貯蓄と運用のバランスを取りながら準備を進めましょう。

Q2. 老後資金はいくらあれば安心でしょうか?

A. 一概には言えませんが、目安としては2,000万円前後がよく取り上げられます (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)。これは平均的な生活を送る場合の試算ですが、実際の必要額は生活水準や住居形態、健康状態などで変わります。持ち家で質素な暮らしなら1,000万円程度でも間に合うかもしれませんし、賃貸暮らしでゆとりある生活を望むなら5,000万円以上必要なケースもあります (「賃貸派」は老後に3600万円が不足する…住居費月1万3000円で計算された「老後2000万円問題」の不都合な真実 家賃が月15万円以上だと5100万円に膨らむ (3ページ目) | PRESIDENT Online(プレジデントオンライン))。大切なのは夫婦で話し合って自分たちにとっての安心ラインを決めることです。家計簿やシミュレーションで具体的に計算し、「○○万円あれば大丈夫」という金額を把握しましょう。

Q3. 年金だけで老後の生活をまかなうことはできますか?

A. 夫婦の年金収入だけで生活費を賄えるケースは限られます。平均的な会社員と専業主婦の夫婦の場合、年金は月22万円程度で生活費平均26万円に対し毎月不足が出ます (夫婦の平均年金受給額はどれくらい? 共働き・専業主婦の標準的な受給額は? – Lnote(エルノート) Presented by 東急リバブル)。夫婦とも厚生年金で高収入だった場合(月28万円前後受給)なら生活費をほぼカバーできるかもしれませんが、そのようなケースでも医療費や娯楽費などを考えるとゆとりは少ないでしょう。逆に年金額が少ない自営業夫婦等ではとても年金だけでは足りません。したがって多くの家庭で年金+貯蓄の取り崩し、あるいは年金+継続就労(アルバイト収入など)で不足を補っているのが実情です。公的年金は老後のベース収入と考え、不足分は自助努力で準備する心構えが必要です。

Q4. 老後資金がどうしても不足しそうな場合、どうすればいいですか?

A. いくつか対策があります。まず考えられるのは支出を見直すことです。住居費の高い都市部に住んでいるなら地方への移住やダウンサイジング、持ち家ならリバースモーゲージの利用も選択肢です。生活スタイルをコンパクトにして毎月の支出を減らせば、その分必要資金も減ります。また、働く期間を延ばすのも有効です。可能であれば65歳以上も継続雇用やシルバー人材センター、在宅ワークなどで収入を得ると、その分取り崩しを抑えられます (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)。実際、現在は70歳以降も働く高齢者も増えています。さらに、公的年金を繰下げ受給して月額を増やす方法もあります (<みんなの平均>老後資金いくら貯めている?目標金額、貯め方は? | タマルWeb | イオン銀行)(最大75歳まで繰下げると年金額が84%増加)。その他、所有資産の売却(例えば遊休地やセカンドカーの売却)、子ども世帯との同居による生活費シェアなど、自分たちに無理のない範囲で対策を講じましょう。専門家に相談すれば家計改善や公的支援制度の活用などアドバイスが得られることもあります。

Q5. 退職金や予備資産は老後資金にどの程度あてにできますか?

A. 退職金は老後資金の重要な原資となりえますが、全額を老後の生活費に回せるかは状況次第です。住宅ローンの残債返済や子供の学費支払いが残っていれば、退職金からそれらを清算する必要があります。また、一時的に大きなお金を手にすると使ってしまいやすいので、退職金の一部は即座に定期預金や個人年金保険に預けるなどして手元に残しすぎない工夫も大切です。企業年金がある場合はそちらも老後の収入になります。予備資産として株式や不動産などをお持ちなら、それらを上手に現金化して老後資金に充当することも検討しましょう。いずれにせよ、退職金や資産を踏まえた上で総合的な資金計画を立てることが重要です。

まとめ:今から始める老後資金計画と活用したいツール

老後資金のポイントを振り返ると、まず夫婦で必要な額をシミュレーションし、早め早めに準備を進めることが肝心です。平均データやモデルケースは参考になりますが、最終的には**「自分たちは何年生きて、どんな暮らしをしたいか」**を基にプランを練る必要があります。将来のことは不確実ですが、不安だからと何もしないのが一番リスクです。今日がこれからの人生で一番若い日です。ぜひこの記事をきっかけに、老後資金計画に着手してみてください。

今からできる具体的な行動チェックリスト:

- 老後資金シミュレーションを利用する: 金融機関や公的機関のウェブサイトで無料のライフプランシミュレーターが提供されています。例えば、JAバンクの「老後資金シミュレーション」では「ご夫婦でゆとりある暮らしをするためにいくら貯蓄が必要か」を試算できます (老後資金シミュレーション – JAバンク)。全国銀行協会のライフプランシミュレーションや金融庁の「資産寿命診断」なども活用し、必要資金と不足額を客観的に把握しましょう。

- 公的年金額・企業年金の確認: 日本年金機構の「ねんきん定期便」やネットサービス「ねんきんネット」で、自分たちの年金見込み額を確認します。企業に勤めている方は退職金制度や企業年金の内容も再チェックしましょう。

- NISA・iDeCoの活用を検討: 老後資金づくりに有利なNISAやiDeCoは、思い立った今が始めどきです。特に2024年から制度拡充された新NISAは非課税枠が大きく、老後に向けた資産形成を後押ししてくれます。余裕資金があるならまず証券会社や銀行で口座を開設し、無理のない範囲で積立投資を始めてみましょう。

- プロに相談する: 将来設計に不安がある場合、**ファイナンシャルプランナー(FP)**に相談するのも有効です。独立系FPやFP資格を持つ銀行員・保険代理店担当者など、相談窓口は多数あります。初回は無料相談できるところも多いので、老後資金のシミュレーションや運用アドバイスを受けてみましょう。公的な相談先としては各自治体の消費生活相談や社会保険労務士による年金相談会などもあります。

- 生活習慣の見直し: 老後資金準備とは直接関係ないようですが、健康維持も立派な老後対策です。健康でいれば医療費・介護費の負担が減り、元気に働き続けることもできます。日頃から適度な運動や食生活の改善に努め、健康寿命を延ばすことも「隠れた老後資金対策」と言えるでしょう (必要な老後資金を計算するために|平均寿命・平均余命を知っておこう | クラモア)。

最後に、老後資金計画は一度立てたら終わりではなく、人生の節目ごとに見直していくものです。お子様の独立やご自身の退職、住居の変更などライフイベントに応じて、プランをアップデートしていきましょう。必要に応じてツールや専門家の力も借りながら、計画→実行→確認を繰り返せば、たとえ予定外の出費があっても柔軟に対応できるはずです。

夫婦二人のセカンドライフが安心して送れるよう、今日から少しずつ準備を始めてみてください。その第一歩として、ぜひ本記事で紹介したシミュレーターや相談先にアクセスしてみましょう。老後への不安は、早めの行動と計画によって必ずや軽減できるはずです。 (夫婦の平均年金受給額はどれくらい? 共働き・専業主婦の標準的な受給額は? – Lnote(エルノート) Presented by 東急リバブル)

コメント