保険は「いざというときの安心」を守る一方で、家計を圧迫する大きな固定費でもありますよね。特に結婚・出産・住宅購入といったライフイベントごとに必要な保障は変化するため、定期的な見直しが必須です。ですが、「どのタイミングで見直すべき?」「保険ショップやFPをどう活用する?」と迷う人も多いはずです。

実は、保険の見直しは「タイミング」「比較」「専門家の活用」がカギなんです。例えば、オンライン相談や無料シミュレーションを上手に活用すれば、家計に合ったプランを効率的に探せますし、FPの提案を取り入れることで保障の過不足も解消できます。

つまり、正しい見直し方法を知れば「安心」と「節約」を同時に実現できるということですね。本記事では、家族構成やライフステージごとの見直しポイントから、保険ショップ・FPの活用法、失敗しないための注意点まで、わかりやすく解説していきます。

家族構成の変化に応じた保険の見直しの重要性(保険の見直し 必要性)

人生の節目ごとに、必要となる保険の内容は大きく変わっていきます。結婚や出産、住宅購入、さらには定年といったライフイベントごとに「もしもの時に必要な保障額」は異なり、家族構成に合わせた保険の見直しが欠かせません。保険は長期にわたる契約だからこそ、加入時のまま放置していると、家計を圧迫したり、逆に必要な保障が不足していたりするリスクがあるんです。

例えば、独身時代には最低限の医療保険で十分でも、結婚後や子育て世帯になると死亡保障や教育資金に備える必要が出てきます。一方で、子どもの独立後や住宅ローン完済後は保障を減らし、老後資金を重視する設計へと切り替えるのが自然です。

つまり、ライフステージに応じて保険を定期的に調整することが、家計の最適化と安心の両立につながるということですね。本記事では、保険料の家計比率や過不足チェックのポイントも交えながら、効果的な見直しの方法をわかりやすく解説していきます。

1-1: ライフステージ別に変わる必要保障額(結婚・出産・住宅購入・定年)

実は、保険の必要保障額はライフステージごとに大きく変わるんです。独身時代に最適だった保障も、結婚や出産を経ると全く足りないケースもあります。ここでは主要なライフイベントごとの必要保障の目安を整理します!

📌 ライフステージ別必要保障額の例:

- 結婚:配偶者の生活費をカバーするための死亡保障

- 出産:子どもの教育費や生活費を長期で支える保障

- 住宅購入:ローン返済リスクを見据えた保障(団信とのバランス)

- 定年後:医療・介護・老後資金を意識した保障にシフト

ここが重要! 保険は「一度入ったら終わり」ではなく、人生の節目で保障を見直すことで無駄を省き、安心をキープできます。

1-2: 家計インパクト:保険料が家計に及ぼす影響と適正比率

保険料は家計の固定費に直結するため、払いすぎても不足してもリスクが高いんです。適正な比率を知っておくと、無理なく安心を手にできます。

📌 保険料の家計インパクト:

- 理想比率は手取りの5〜10%以内が目安

- これを超えると生活費を圧迫しやすい

- 安すぎると必要な保障が不足している可能性大

つまり、適正比率を守りながら必要保障額を調整するのがベストということですね!

1-3: 過不足チェック:安心を得るための保障内容の見直しポイント

「保障が多ければ安心」と思いがちですが、実は過剰保障は家計を圧迫する原因になります。必要な部分と不要な部分を整理することが大切です。

📌 見直し時のチェックポイント:

- 医療保険 → 入院・通院日数と先進医療対応を確認

- 生命保険 → 教育費・住宅ローンに合わせて再設定

- がん保険 → 診断給付金や通院保障の有無を確認

ここが重要! 保障の「不足」よりも「過剰」の方が家計に負担を与えがち。定期的に契約を見直し、本当に必要な保障を取捨選択しましょう。

保険の見直しを行うベストタイミング(保険の見直しタイミング)

保険は一度加入すれば安心、と思われがちですが、実際にはライフステージの変化に合わせて定期的に見直すことが必要です。特に**結婚や出産、育休復帰、転職、定年退職、子どもの独立**といった人生の節目では、必要な保障額や家計への影響が大きく変わります。

たとえば結婚や出産では家族の生活費や教育費を守る保障が重要となり、退職後は死亡保障よりも医療・介護に備えたプランが求められます。また、子どもの独立後は過剰な保障を減らすことで保険料を節約し、老後資金の準備に回すことも可能です。

ここが重要! 保険を見直すベストタイミングを逃さず、保障と家計のバランスを最適化することで、安心と経済的ゆとりを両立できます。

2-1. 結婚・出産・育休復帰での見直し手順(結婚したら 保険の見直し)

結婚や出産を迎えると、家族を守るための保障が必要になりますよね。独身時代とはリスクが大きく変わります。

📌 見直しの流れ:

- 結婚 → 配偶者の生活費や住宅ローンを考慮した死亡保障を追加

- 出産 → 教育資金をカバーできる保障へ調整

- 育休復帰 → 世帯収入バランスを見直し、無理のない保険料に調整

ここが重要! 結婚や出産は「保険を増やす」だけでなく、不要な特約を外すチャンスでもあります。

2-2. 転職・退職・定年を見据えたプラン調整(定年・60歳からの保険の見直し)

転職や退職時は収入の変化が大きいため、保険の見直しが必要です。特に定年後は老後資金を意識した設計が欠かせません。

📌 ポイント:

- 転職 → 会社の福利厚生(団体保険・医療保障)を確認

- 退職 → 収入減少に合わせて保障額をスリム化

- 定年 → 医療・介護リスクに備えつつ、死亡保障は最小限に調整

つまり、現役時代は「家族の保障」、定年後は「自分と配偶者の生活保障」へシフトするのが正解です!

2-3. 子どもの成長・独立に合わせた保障の最適化

子どもが独立すると教育費の負担がなくなり、必要な保障も変わってきます。

📌 見直しの流れ:

- 学生時代 → 教育資金を意識した保障を重視

- 社会人になったら → 教育費分の保障を縮小

- 独立後 → 医療・介護リスクに備えた保障を中心に残す

ここが重要! 子どもの成長に合わせて、死亡保障は減らし、医療や介護にシフトするのが家計効率アップのコツです。

生命保険の見直しポイント(生命保険の見直し)

生命保険は長期にわたり家計や生活を支える大切な仕組みですが、契約したまま放置するとライフステージとのズレが生じることがあります。特に**更新型保険の保険料上昇リスク**や、**終身保険の貯蓄・相続機能**を理解して選択することが欠かせません。

また、離婚や再婚といった家庭環境の変化があれば、受取人の見直しを行わないと、意図しない相手に保険金が渡ってしまう可能性があります。さらに、定期保険と終身保険をうまく組み合わせれば、コストを抑えつつ必要な保障を確保することができます。

ここが重要! 生命保険は「入って終わり」ではなく、家族構成や目的に合わせて定期的に調整することで、より安心で効率的な保障を実現できるのです。

3-1. 契約内容の再確認:更新型のデメリットと終身の役割

更新型保険は年齢が上がるごとに保険料が増える仕組みです。長期的に見ると家計負担が大きくなります。

📌 チェックすべき点:

- 更新型 → 将来的に保険料が急増するリスク

- 終身型 → 保険料は一定だが、掛け金がやや高め

- 組み合わせ → 若いうちは定期、老後は終身でバランスを取る

ここが重要! 更新型を長期放置すると「払い続けられないリスク」があるため、早めの切り替えが有効です。

3-2. 受取人を見直す重要性(離婚・再婚・相続対策)

受取人設定を放置すると「意図しない人」に保険金が渡ることがあります。特に結婚・離婚・再婚などの変化は要注意です。

📌 見直しポイント:

- 離婚時 → 元配偶者が受取人になっていないか確認

- 再婚時 → 新しい家族構成に合わせて変更

- 相続対策 → 誰にいくら渡すかを意識して設定

つまり、生命保険は「家族の変化に応じて受取人を見直す」ことが必須なんですね!

3-3. 定期保険×終身保険の組み合わせ最適化

定期保険と終身保険は役割が違うため、組み合わせ方が重要です。

📌 最適化の考え方:

- 定期保険 → 子育て期の大きな保障に活用

- 終身保険 → 老後資金や相続対策に活用

- 組み合わせ → 若い時期は定期多め、年齢を重ねたら終身重視

ここが重要! 定期と終身をバランスよく使うことで、家計に無理なく長期的な安心を確保できます。

医療保険とがん保険の見直し(がん保険の見直し)

医療保険やがん保険は、病気やケガに備えるための基本的な保障ですが、医療技術や制度の変化、ライフスタイルの変化に応じて**定期的な見直しが欠かせません**。特に近年は入院日数が短縮化しており、通院や先進医療への備えが重要になっています。

また、高額療養費制度など公的保障を踏まえた上で、過不足のない保障を選ぶことがポイントです。がん保険では、診断一時金や就労不能特約の有無によって安心感が大きく変わります。

ここが重要! 保険は「一度契約したら終わり」ではなく、医療の現場や制度の変化に合わせて見直すことで、無駄を省きつつ本当に必要な備えを整えることができるのです。

4-1. 入院・通院・先進医療:必要な保障の種類とリスク差

医療保険は「入院日額いくら」だけでは足りません。最近は短期入院や通院治療が主流になっています。

📌 見直しポイント:

- 入院 → 平均入院日数は短縮傾向(10日未満が主流)

- 通院 → 抗がん剤治療など通院型医療費が増加

- 先進医療 → 公的保険が効かないため、数百万円単位のリスク

ここが重要! 入院だけでなく「通院+先進医療」をカバーするかどうかで安心感が大きく変わります。

4-2. 保障内容と期間:短期入院化・高額療養制度との合わせ技

日本の医療制度には「高額療養費制度」があるため、自己負担額は一定水準で抑えられます。しかし油断は禁物です。

📌 ポイント:

- 短期入院化 → 長期入院よりも通院費・差額ベッド代が増加

- 高額療養費制度 → 医療費の上限はあるが、交通費や生活費は対象外

- 組み合わせ → 保険+制度を意識してバランスを取ることが大切

つまり、医療制度を理解したうえで「足りない部分を保険で補う」のが正しい見直し方です!

4-3. がん保険の特約選び(診断一時金・通院・就労不能)

がん治療は医療費だけでなく「働けない期間の生活費」が大きなリスクになります。特約をどう選ぶかがポイントです。

📌 注目すべき特約:

- 診断一時金 → 初期費用に対応できる

- 通院特約 → 長期治療に備える

- 就労不能特約 → 働けない期間の生活費をカバー

ここが重要! がん保険は「医療費」だけでなく「収入減」への備えも考えて選ぶことが失敗しないコツです。

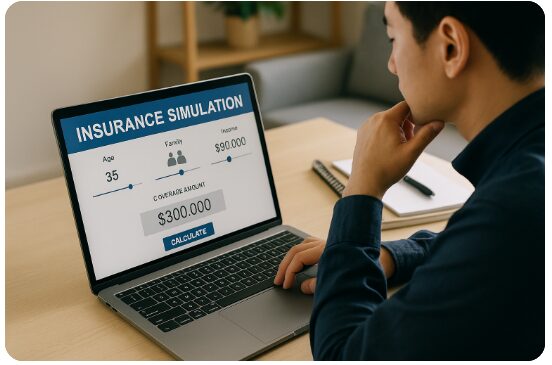

保険のシミュレーション方法(保険の見直し シミュレーション/シュミレーション)

保険を見直す際に欠かせないのが**シミュレーションの活用**です。オンライン上には無料でできる診断ツールが増えており、年齢や家族構成、収入などを入力するだけで必要な保障額やおすすめのプランを確認できます。ただし、結果を鵜呑みにせず、条件設定や前提を理解したうえで活用することが大切です。

さらに、複数の保険会社や共済を比較する際には、保険料の総額・返戻率・解約控除といった数値を軸にすることで、将来の負担や保障のバランスを見極めやすくなります。最終的には、必要保障額を基準に「商品 → 特約 → 保険料」という流れで検討すると効率的です。

ここが重要! シミュレーションはあくまで判断の入り口。複数の結果を比較し、ライフプランと照らし合わせて最適な保険を選ぶことが、無駄を省きつつ安心を得る近道です。

5-1. 無料シミュレーションの活用法と注意点(オンライン診断)

インターネット上には無料で使える保険シミュレーションが数多くあります。

📌 活用ポイント:

- 必要保障額を年齢・家族構成で自動計算

- 保険料を目安として比較できる

- 複数パターンを試算しやすい

ここが重要! ただし「サイト運営元が特定保険会社寄り」の場合もあるので、中立性を確認しましょう。

5-2. 複数保険会社・共済の比較軸:保険料・返戻率・解約控除

シミュレーションをしたら、次は複数社を横並びで比較することが大切です。

📌 比較の軸:

- 保険料 → 月々いくら負担できるか

- 返戻率 → 解約や満期時の戻り率

- 解約控除 → 早期解約時のリスク

つまり、数字を見比べることで「お得な契約」と「損する契約」が一目で分かります!

5-3. 自分に合ったプランの選び方:必要保障額→商品→特約→保険料の順

シミュレーションの結果をどう活かすかが最後のポイントです。

📌 選び方のステップ:

- 必要保障額を算出(家族構成・生活費を基準に)

- 商品を比較(定期・終身・医療など)

- 特約を追加(がん・就労不能など必要な分だけ)

- 保険料が無理のない範囲か確認

ここが重要! 「必要保障額」から逆算し、保険料ベースで決めないことが失敗しないコツです。

保険ショップや代理店の活用(保険の見直し本舗・ほけんの窓口等の使い方)

保険を見直すときに便利なのが、**保険ショップや代理店の活用**です。最近では全国展開している「保険の見直し本舗」や「ほけんの窓口」など、複数の保険会社を取り扱う店舗が増えており、1カ所で比較検討ができるのが魅力です。口コミや取扱社数を確認すれば、自分に合った店舗選びがしやすくなります。

さらに、オンライン相談サービスを利用すれば、自宅から非対面でプロのアドバイスを受けられるので、忙しい人や子育て中の家庭にも最適です。録画やメモを残せるため、後でじっくり見直せるメリットもあります。

また、ファイナンシャルプランナー(FP)の提案をうまく活かせば、ライフプラン全体に合わせた最適な保障設計が可能です。

ここが重要! 店舗・オンライン・FPを上手に組み合わせることで、偏りのない保険選びができ、家計に無理のない見直しにつながります。

6-1. 店舗選びのポイント(口コミ・取扱社数・提案の中立性)

どの店舗に相談するかで、提案内容の幅や質が変わります。

📌 選び方の基準:

- 口コミ評価が高いかどうか

- 取扱社数が多い(10社以上が望ましい)

- 提案が「中立」か、それとも特定商品に偏っていないか

ここが重要! 店舗の選び方次第で「提案の幅」=将来の安心度が大きく変わります。

6-2. オンライン相談のメリット(時短・録画メモ・非対面)

最近はオンライン相談の需要が急増しています。自宅にいながら比較できるのは大きなメリットですよね。

📌 メリット一覧:

- 時短になる(移動時間ゼロ)

- 録画や画面キャプチャで内容を保存できる

- 非対面なので気軽に相談しやすい

つまり、忙しい人や子育て世帯にはオンライン相談が相性抜群!

6-3. FP(ファイナンシャルプランナー)提案の活かし方

FPの提案をただ聞くだけで終わらせるのはもったいないです。

📌 活かし方のコツ:

- 自分のライフプラン表を持参して具体的に相談

- 提案内容を複数社で比較する

- 保険だけでなく「資産運用」も含めて意見を聞く

ここが重要! FPは「お金の総合アドバイザー」。保険相談だけでなく家計改善のきっかけにしましょう。

契約更新・解約・乗り換えの注意点(保険の見直し 注意点)

保険を見直す際にもっとも注意したいのが、**契約更新・解約・乗り換えのタイミングと手続き**です。特に更新型保険は、年齢が上がるにつれて保険料が大幅に上昇する可能性があるため、長期的なコストを把握しておく必要があります。

また、解約や減額を検討する際には、医的審査や無保険期間が発生しないように慎重に進めることが重要です。万が一のときに保障が途切れてしまっては本末転倒ですよね。

さらに乗り換え時には、既往歴や健康状態の告知義務に注意が必要です。条件によっては保険料が想定以上に高くなる場合もあるため、複数プランを比較してから判断しましょう。

ここが重要! 更新・解約・乗り換えの判断は、必ず「保障を切らさない」ことを前提に、将来の家計負担も見据えて行うのが成功のポイントです。

7-1. 満期・更新時の対応:更新型の年齢上昇リスクを把握

更新型保険は若いうちは安いですが、更新時に一気に保険料が上がります。

📌 注意点:

- 40代以降になると保険料が急上昇

- 更新のたびに家計を圧迫するリスク

- 終身タイプや長期契約に切り替える選択肢もあり

ここが重要! 「今の保険料が安い」だけで決めると、将来の更新時に家計が苦しくなる可能性大です。

7-2. 解約・払済・減額:医的審査と無保険期間を作らない

解約する場合は「医的審査」が必要になるケースがあり、健康状態によっては再契約が難しくなることもあります。

📌 押さえるべき点:

- 払済保険(解約せず保障額を減らす)という選択肢がある

- 減額で負担軽減しながら保障は残せる

- 無保険期間を作ると、リスクが一気に高まる

つまり、解約は最終手段。まずは払済や減額を検討しましょう!

7-3. 乗り換え時の保険料変動と既往歴・告知の留意点

保険の乗り換えは「新しい保障が良さそう」と思っても注意が必要です。

📌 チェックポイント:

- 乗り換えで保険料が下がるとは限らない

- 過去の病歴や既往歴は正確に告知する必要がある

- 告知義務違反をすると保険金が支払われないリスクも

ここが重要! 乗り換え時は「新旧の保障がダブる期間」を作り、空白リスクを避けましょう。

家族構成に合わせた保険の種類(家族タイプ別モデルプラン)

保険選びは、**家族構成によって必要な保障の内容や金額が大きく変わる**のが特徴です。独身やDINKs(共働きで子どもなし)であれば、死亡保障よりも医療保険や就業不能保障を重視するケースが多いですよね。一方で子育て世帯では、教育資金や住宅ローンをカバーするために大きな死亡保障が必要となります。

夫婦二人だけのセカンドライフに入ると、医療・介護・相続対策を見据えたプランが中心になります。また、親子や三世代で暮らす家庭では、相続や扶養関係まで考慮して保険を設計することが欠かせません。

ここが重要! 家族タイプ別にモデルプランを把握し、自分のライフステージに最適な保障を準備することで、将来のリスクを安心に変えることができます。

8-1. 独身・DINKs・子育て世帯:必要保障の違いと事例

📌 独身の場合

- 必要最低限の医療保険+死亡保険は小額で十分

- 老後資金の積立重視がベター

📌 DINKs(共働き夫婦)

- お互いの収入を支え合う設計

- 医療・がん保険+収入補償を手厚く

📌 子育て世帯

- 教育資金+生活費保障を重視

- 定期保険+学資保険を組み合わせるのが定番

ここが重要! 家族が増えると「残された家族の生活保障」が最優先になります。

8-2. 夫婦二人のセカンドライフ:医療・介護・死亡保障の最適化

リタイア後の夫婦は、収入よりも医療費・介護費の備えが課題です。

📌 ポイント

- 高額療養制度を踏まえつつ医療保険でカバー

- 介護保険・就労不能保障を追加で検討

- 死亡保障は小額に絞り、相続や葬儀費用を意識

つまり、セカンドライフの保険は「長生きリスク」への備えがカギです。

8-3. 親子・三世代の支え合いを考慮した保障と相続設計

親子や三世代同居では、相続・贈与・介護が複雑に絡みます。

📌 対応策

- 親世代:終身保険や相続対策保険を活用

- 子世代:教育費と住宅ローン保障を重視

- 三世代同居:介護・医療の費用分担を考えたプラン設計

ここが重要! 三世代世帯では「資産承継+介護リスク」まで視野に入れることが安心への第一歩です。

保険見直しの失敗事例と回避策(保険の見直し どこがいい?)

保険の見直しは大切ですが、実際には**「やってみたら逆に損をした」**という失敗事例も少なくありません。よくあるのが、特約をつけすぎて保険料が膨らんでしまうケースや、貯蓄性ばかり重視して本来必要な保障が不足してしまうケースです。また、更新型の保険にそのまま加入し続けると、年齢が上がるにつれて保険料が急激に増えるという落とし穴もあります。

さらに、自分のライフプランに合わない保険を選んでしまうと「払うばかりで安心できない」という状況に陥りがちです。そのため、家計・目的・期間に合わせて見直すことが欠かせません。

ここが重要! 保険の見直しでは、比較→試算→告知→契約という流れを守り、客観的に検討することが失敗を防ぐ最大のポイントです。

9-1. よくある失敗:特約過多・貯蓄性偏重・更新型の罠

📌 典型的な失敗例

- 特約をつけすぎて高額な保険料に

- 貯蓄性保険ばかりに偏る

- 更新型で年齢上昇リスクを見落とす

ここが重要! 「安心だからと全部入り」は逆効果。必要最低限+目的別に整理しましょう。

9-2. ライフプランに合わない保険の見極め方(家計・目的・期間)

📌 チェックポイント

- 家計の収支に見合っているか

- 契約期間がライフイベントに対応しているか

- 保険の目的(死亡保障・医療保障・貯蓄)が明確か

つまり、自分のライフプランに合っていなければ、どんな保険も「無駄な出費」になりかねません。

9-3. 失敗を防ぐチェックリスト:比較→試算→告知→契約順守

失敗を防ぐには「流れを守る」ことが大事です。

📌 手順

- 複数社の保険を比較

- シミュレーションで試算

- 告知を正確に行う

- 契約後の更新・特約内容を必ず確認

ここが重要! 保険見直しの鉄則は「比較・試算・告知・契約」の流れを徹底することです。

結論

保険の見直しは、家族構成やライフステージの変化に合わせて柔軟に対応することが、家計を守りながら安心を確保する最大のポイントです。結婚・出産・転職・定年などの節目で見直すことで、過不足のない保障と無理のない保険料を実現できます。また、生命保険や医療保険の更新型に潜むリスクを理解し、終身型や必要な特約の組み合わせを選ぶことで、長期的に安定した保障が得られます。

さらに、保険ショップやオンライン相談を活用すれば、複数社のプラン比較や専門家の意見を取り入れながら、自分に合った最適な保険を選ぶことが可能です。シミュレーションやチェックリストを活用すれば、「払いすぎ」や「不足」の失敗を防ぎ、将来の安心に直結する選択ができるでしょう。

つまり、今日からできることは、現在の契約内容を見直し、家計と保障のバランスを確認することです。保険は加入して終わりではなく、定期的に見直すことで本当の価値を発揮します。 正しい知識と比較・検討を重ねれば、あなたの家計はもっと軽くなり、将来の安心も大きくなります。

最後まで読んでくださり、ありがとうございました!

コメント