教育ローンを使う前に「仕組み」と「リスク」をしっかり知っておくことが大切です。

実は、多くの人が“とりあえず借りる”という感覚で利用し、後から返済に苦しんでしまうケースが多いんです。

特に注意すべきなのが「利息」と「返済期間」。

知らずに借りると、元金が減らず利息ばかり払う状態に陥ることも…。

この章では、教育ローンの基本をわかりやすく解説しながら、奨学金やカードローンとの違いも比較していきます。

借金の不安を減らす第一歩は、“正しく知ること”から!

あなたやご家族の将来のために、まずは教育ローンの基礎を一緒にチェックしていきましょう!

教育ローンの基本知識|借金リスクを正しく理解する

「教育ローンって結局どんな仕組みなの?」「返せなくなったらどうなるの?」

そんな不安を抱える方、意外と多いんです。

教育ローンは、子どもの学費をまかなうための“借金”です。

でも実は、その金利・返済期間・元金の仕組みを理解しないまま借りてしまうと危険なんです。

この章では、教育ローンの基本をやさしく解説しつつ、利息のしくみや返済の落とし穴も丁寧に紹介。

また、奨学金やカードローンとの違いも比較しながら、最適な選択肢が見つかるようにナビゲートします。

ここを押さえておけば、返済に困らない「安心の第一歩」が踏み出せますよ!

1-1: 教育ローンとは?金利・元金・返済期間の仕組みを徹底解説

実は、教育ローンには「借りる仕組み」と「返す仕組み」の両方を理解しておくことが大切なんです。

知らずに契約すると、思っていたよりも返済負担が大きくなって後悔する人も少なくありません。

まずは、教育ローンの基本的な仕組みを押さえておきましょう!

📌 教育ローンの主な構成要素:

- 元金:実際に借りる金額のこと(例:100万円)

- 金利:借りたお金にかかる利息(例:年1.8%など)

- 返済期間:通常5年〜15年で設定される

教育ローンの返済は「元利均等返済」が一般的です。

これは、毎月の返済額が一定で、最初は利息の割合が多く、少しずつ元金の返済割合が増えていく方式です。

たとえば、100万円を年利1.8%・10年で返済した場合、

毎月の返済は約9,200円、総返済額は約110万円になります。

ここが重要!

返済期間を長くすると月々の負担は軽くなりますが、その分支払う利息が増える点には要注意です。

借りる前に、返済額と期間をしっかりシミュレーションしておきましょう!

1-2: 複利の怖さと「借金が減らない」理由を数字で把握

「毎月ちゃんと返してるのに、元金が全然減らない…」

そんな経験がある人は、“複利”の影響を見落としている可能性があります。

複利とは、元金だけでなく利息にもさらに利息がかかる仕組みのこと。

つまり、返済を遅らせたり利息のみの返済を続けていると、どんどん支払総額が膨らむことになるんです。

📌 具体的に見てみましょう:

- 100万円を年10%で借りた場合

- 1年後:110万円

- 5年後:約161万円

- 10年後:約259万円(※複利で放置した場合)

これが、「借金が雪だるま式に増える」理由です。

さらにリボ払いなどを併用していると、最小返済額では元金がほぼ減らず、利息ばかり支払うことに。

ここが重要!

複利は“味方”につければ資産を増やせますが、借金では“敵”になることを忘れないでください。

1-3: 奨学金・カードローンとの違いを押さえて最適選択

「教育ローン以外にも、お金を借りる手段ってあるの?」

そう思ったあなたに知っておいてほしいのが、奨学金やカードローンとの違いです。

どれも“借金”であることに変わりはありませんが、条件やリスクの大きさが全然違うんです。

📌 代表的な3つの借入手段の違い:

- 教育ローン:親が借りる/低金利(1.5%前後)/返済計画が立てやすい

- 奨学金(JASSOなど):子どもが借りる/在学中は返済不要/無利子タイプあり

- カードローン:審査が早い/金利が高い(10~18%)/返済リスクが高い

たとえば、10万円のカードローンを金利15%で借りて返済が遅れると、年15,000円もの利息が発生します。

ここが重要!

利便性だけで選ばず、「金利・返済条件・信用情報への影響」などをしっかり比較して選ぶのが後悔しないコツです。

教育ローンの選び方|国公立ローン vs 民間ローン比較

教育ローンを申し込むときに「どこで借りれば一番お得なのか?」って迷いますよね。

実は、ローンの種類によって金利・審査基準・返済条件が大きく違うんです。

例えば、日本政策金融公庫のような公的ローンは低金利が魅力。

一方で、銀行や信販会社の民間ローンはスピードや柔軟性がメリットになることもあります。

この章では、国公立の教育ローンと民間ローンを比較しながら、あなたの家庭に合った最適な選び方を解説。

キャンペーンの活用法や注意点もあわせて紹介するので、無理なく安心して借りられるヒントが見つかります。

選ぶ前に比較!これが後悔しない借り方のカギです。

2-1: 日本政策金融公庫の教育ローン|低金利メリット活用法

実は、日本政策金融公庫の教育ローンは、最も金利が低く、審査が安定しているローンとして人気があります。

特に、私立高校や大学進学で出費が多くなる家庭にとって、低金利で借りられるのは大きなメリットです。

📌 主な特徴:

- 金利:年1.95%(2024年時点/固定金利)

- 最大借入額:350万円(子ども1人あたり)

- 保証人あり or 保証料支払いの選択が可能

- 在学期間中は「元金据置」で利息のみの返済も可能

収入条件などの審査基準はありますが、所得制限内の家庭には非常に有利な制度です。

ここが重要!

申込から融資までにやや時間がかかるため、余裕をもって早めに申請することがポイントですよ。

2-2: 銀行系・信販系教育ローンのメリット・デメリット整理

民間の教育ローンは、スピーディーで自由度が高い反面、金利や返済条件に注意が必要です。

📌 主なメリット:

- 審査が早い(最短即日)

- 用途が幅広く設定可能(塾・予備校も対象)

- ネット完結・手続きがシンプル

📌 主なデメリット:

- 金利が高め(2.5〜6%程度)

- 変動金利で将来返済額が増える可能性も

- 保証人が必要な場合がある

ここが重要!

「すぐに資金が必要」「公庫に通らなかった」というときの選択肢として有効ですが、総返済額が増えすぎないよう、金利や条件を必ず確認して選びましょう。

2-3: 無利息期間&金利引き下げキャンペーン賢い使い方

実は、民間ローンの中には、期間限定で無利息キャンペーンや金利引き下げサービスを実施しているところもあります。

📌 賢く使うコツ:

- 初回●カ月間は利息0%などのキャンペーンをチェック

- 給与振込口座・クレカ契約などで金利が下がるケースあり

- 提携校を通じたローンなら優遇される場合も

ただし、キャンペーン終了後の金利が高い場合、結果的に損をする可能性もあるので要注意です。

ここが重要!

短期間で返済できる見込みがある人には向いていますが、長期返済を前提とする場合はトータルコストをよく試算して選ぶべきです。

返済計画の立て方|完済までのシミュレーション術

教育ローンを借りる前に、しっかりとした返済計画を立てることが超重要です。

実は、「なんとかなるだろう」で借りると、返済が長期化して家計を圧迫するケースが多いんです。

特に注目したいのが、月々の返済額・利息の合計・ボーナス活用といった具体的なシミュレーション。

最近では、ExcelやWebシミュレーターを使えば、返済総額や期間をすぐに見える化できます。

この章では、実際にシミュレーションする手順を丁寧に解説しながら、「返済負担率25%以内」に抑える安全ラインの考え方もご紹介。

借りる前にしっかり計算しておくことで、将来の不安がぐっと減りますよ!

完済への道筋は、数字で“見える化”するところから始まります。

3-1: Excelで作る月々返済額&ボーナス併用プラン試算

実は、Excelがあれば自分だけの返済シミュレーションが簡単に作れるんです。

📌 基本的なステップ:

- 借入金額・金利・返済期間を入力

- 月々の返済額(元金+利息)を算出

- ボーナス月の加算返済を組み込む

- 総返済額を確認し、収支と照らし合わせて調整

ボーナス併用なら、月々の負担を抑えながら返済期間を短縮することも可能です。

ここが重要!

計画は「数字で見える化」すると無理なく続けやすくなります。

テンプレートも配布されているので、ぜひ活用してみてください。

3-2: Webシミュレーターで利息総額を見える化する手順

「Excelは苦手…」という方におすすめなのが、教育ローンの公式シミュレーターです。

金融機関や公的機関のWebサイトで無料・匿名で使えるものが多くあります。

📌 主な使い方:

- 借入金額・金利・返済年数を入力

- 月々の返済額・利息・総返済額を自動で表示

- グラフ表示で、返済残高の推移も確認可能

たとえば、日本政策金融公庫のシミュレーターは以下のページから利用可能です:

👉 教育ローン返済シミュレーション|日本政策金融公庫

ここが重要!

実際に入力してみると、「思ったより利息が多い!」と気づくことも多いです。借りる前に、必ず一度試してみましょう。

3-3: 返済負担率25%以内を維持する「安全ライン」設定

「教育費の返済で家計が苦しくなった…」

それを避けるには、“返済負担率”を意識することが大切です。

返済負担率とは、年収に対する年間返済額の割合のこと。

一般的には、年収の25%以内におさえるのが安全ラインと言われています。

📌 目安の早見表(年収別):

- 年収300万円 → 年間返済上限:75万円(=月6.2万円)

- 年収500万円 → 年間返済上限:125万円(=月10.4万円)

ここが重要!

ローンは借りられる金額ではなく、「無理なく返せる金額」で判断するのが鉄則です。

余裕をもった計画で、家計へのダメージを最小限に抑えましょう。

多重債務を防ぐ|リボ地獄・返済遅延を回避するチェックリスト

「いつの間にか返済が増えていた…」そんな声、実は少なくありません。

教育ローンに限らず、複数の借金を同時に抱える“多重債務”は家計を破綻させる原因にもなります。

とくに注意したいのが、返済遅延やリボ払い、複数ローンの併用。

うっかり3回の遅延をすれば、信用情報に傷がついて“ブラックリスト入り”してしまうことも…。

この章では、そんなリスクを避けるためのチェックリスト形式での対策法を紹介します。

おまとめローンの上手な活用方法や、リボ払いを避けるための習慣づくりまで、実践的なヒントが満載。

借金は“仕組み”で防げる!今すぐ見直して安心を手に入れましょう。

4-1: 返済遅延3回が招く信用ブラックのリスクとは

「ちょっと返済が遅れたくらい大丈夫でしょ?」

…実は、それが大きな落とし穴なんです。

**信用情報機関に3回以上の返済遅延が記録されると“ブラックリスト入り”**と判断されることがあります。

📌 信用ブラックになるとどうなる?

- クレジットカードが作れない

- 住宅ローン・自動車ローンが通らない

- 携帯の分割購入もNGになることも

特に教育ローンや奨学金は、長期の返済が前提なので遅延が積み重なりやすいです。

ここが重要!

「数日遅れたけど払ったからOK」と思っても、金融機関はきっちり記録しているということを忘れずに。

4-2: おまとめローンで金利圧縮&管理コスト削減テクニック

複数のローンを抱えていて管理が大変な人は、「おまとめローン」の活用が効果的です。

1本にまとめることで、金利が下がり、返済管理もシンプルになるんです。

📌 おまとめローンのメリット:

- 高金利ローンを低金利に集約できる

- 返済日・管理先がひとつになるので手間が減る

- 毎月の返済額を減らせる可能性も

ただし、審査がやや厳しめなので、延滞前の早めの申込みがポイントです。

ここが重要!

「もう返せない」となる前に、早期におまとめローンの比較・相談をしておくことが多重債務を防ぐコツです。

4-3: リボ払いや複数ローン併用の危険性と回避策

「支払いが月々一定だから安心」…そう思ってリボ払いを使っていませんか?

実はそれ、返済地獄の入り口かもしれません。

📌 リボ払い・複数ローン併用の危険性:

- 元金がなかなか減らない(利息ばかり払う状態)

- 借金総額を把握しづらくなる

- 追加借入がしやすく、気づかぬうちに多重債務に

リボ払いは利便性が高い分、長期的には総返済額が非常に大きくなりがちです。

ここが重要!

「月々の支払いが少ない=お得」ではありません。借入額・金利・期間を常に“見える化”して管理することが回避策です。

困ったときの相談先|公的機関・専門家の活用ガイド

「もう返済が厳しい…どうしたらいい?」

そんなときは、1人で抱え込まず、専門機関に相談するのが正解です。

教育ローンの返済が難しくなった場合でも、公的な救済制度や無料相談窓口が用意されているんです。

例えば、日本学生支援機構や日本政策金融公庫では、返済猶予や減額制度の申請が可能ですし、弁護士や司法書士への無料相談も活用できます。

さらに最近は、「借金減額診断サービス」などオンラインで気軽に相談できる選択肢も増えています。

この章では、信頼できる相談先の探し方や申請の手順をわかりやすく解説。

相談すれば道は開ける!早めの行動が安心につながりますよ。

5-1: 日本学生支援機構・公庫への返済猶予申請ステップ

教育費の支払いが厳しくなった場合は、返済猶予の申請が可能です。

特に、JASSO(日本学生支援機構)や日本政策金融公庫では、収入状況に応じた柔軟な対応をしてくれます。

📌 返済猶予の申請手順(例:JASSO):

- 書類をダウンロード or 郵送で取り寄せ

- 収入証明書(課税証明など)を用意

- 指定の期限内に提出

- 審査後、返済猶予 or 減額が適用される

ここが重要!

支払いが難しいと思ったら、延滞前に早めに申請することがポイント。

遅れると信用情報に影響するので、我慢せず相談を!

5-2: 弁護士・司法書士の無料相談窓口一覧&利用のコツ

法律の専門家に相談したいけど、「費用が不安…」という方も多いですよね。

でも安心してください。初回相談が無料の窓口は全国にあります。

📌 主な無料相談先:

- 法テラス(日本司法支援センター)

- 自治体の法律相談窓口(市役所・県庁など)

- 弁護士会の電話無料相談

- 司法書士会の多重債務相談窓口

📌 利用時のコツ:

- 事前に「借入額・金利・返済状況」を整理しておく

- 相談時間は限られているので、質問をメモしておくと◎

ここが重要!

「聞くだけなら無料」だからこそ、少しでも不安を感じたら気軽にプロに相談することが、事態を悪化させない最善策です。

5-3: 借金減額診断サービスの仕組みと正しい選び方

最近よく見る「借金減額診断」は、借金の状況に応じて減額や債務整理の可能性を確認できるサービスです。

ただし、サービスには質の差があるので、選び方には注意が必要です。

📌 使うときのポイント:

- 運営元が法律事務所 or 司法書士事務所であることを確認

- 「無料」と書いてあっても後で高額請求されるケースもある

- 口コミや評判もチェックしてから使う

ここが重要!

便利なサービスだからこそ、信頼性と安全性をしっかり見極めてから利用しましょう。

判断が難しいときは、弁護士や法テラスに相談してからでも遅くありません。

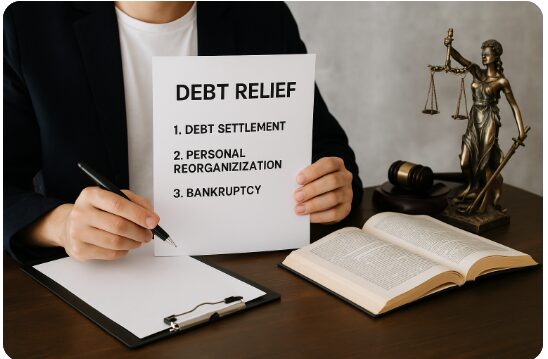

法的救済制度まとめ|任意整理・個人再生・自己破産比較

「どうしても返済ができない…もう終わりだ」

そんなふうに思い詰めなくても大丈夫。借金問題には“法的に解決する方法”がちゃんと用意されているんです。

任意整理・個人再生・自己破産という3つの制度は、借金に悩む人のための正式な救済策です。

それぞれ手続きや条件は違いますが、生活を立て直すチャンスを与えてくれる仕組みだと理解しましょう。

この章では、それぞれの制度の特徴を比較しながら、メリット・デメリット・注意点を初心者にもわかりやすく解説します。

さらに、「消滅時効」という聞き慣れない選択肢もご紹介。

最悪の事態を回避するには、正しい知識と早めの行動がカギです。

6-1: 任意整理で利息カット&返済期間延長のメリット

「借金の元金は返せるけど、利息が重すぎる…」

そんなときに使えるのが任意整理です。

任意整理は、弁護士や司法書士が債権者と交渉して、将来の利息をカットし、返済期間を延ばす手続きです。

裁判所を通さずにできるのが特徴です。

📌 任意整理のメリット:

- 将来利息のカットで総返済額が大幅に減る

- 手続きが早く、柔軟な返済計画を立てられる

- 財産や職業に影響がない

ここが重要!

信用情報には記録が残りますが、破産せずに立て直したい人には最も現実的な選択肢です。

6-2: 個人再生 vs 自己破産|手続きの違いと家計影響

「任意整理でも追いつかない…」という場合は、個人再生や自己破産という法的手続きも選択肢に入ります。

どちらも借金を大幅に減らす強力な制度ですが、生活への影響や条件が異なります。

📌 比較のポイント:

| 項目 | 個人再生 | 自己破産 |

|---|---|---|

| 借金減額 | 1/5程度に圧縮(最低100万円) | 原則全額免除(例外あり) |

| 財産の扱い | 持ち家など一部保持可能 | 原則すべて処分 |

| 手続きの難度 | 審査あり/安定収入が必要 | 審査あり/収入不要 |

| 社会的影響 | 限定的(免許や就労制限なし) | 一部職業に制限あり |

ここが重要!

どちらも信用情報に傷はつきますが、生活再建のためには正しく使えば強い味方になります。

専門家に相談し、自分の状況に合った制度を選びましょう。

6-3: 借金の消滅時効(時効援用)の活用と注意点

「昔の借金、連絡もないけどもう払わなきゃいけないの?」

…そんなときに関係してくるのが**「消滅時効」**です。

借金には、一定期間(通常5年〜10年)返済請求がなければ、時効で返済義務が消えるというルールがあります。

📌 時効を成立させるには:

- 一定期間が経過していること(通常5年以上)

- 債権者が「催告(請求)」をしていないこと

- 自分から「時効援用の意思表示」をすること

ただし、途中で返済したり口頭で「払います」と言ってしまうと、時効がリセットされるので要注意です。

ここが重要!

「放置=時効成立」ではありません。必ず正式に援用通知を出す必要があるので、弁護士など専門家に相談するのがベストです。

家計改善術|固定費・変動費を見直して返済原資を捻出

「収入は増えないけど、返済原資をどう捻出すればいいの?」

そんなときは、家計の“支出側”を見直すのが一番効果的な対策になります。

特に見直したいのが、通信費・光熱費・サブスクなどの固定費と、食費・日用品などの変動費。

実は、格安SIMやネット回線の乗り換えだけで、年間数万円〜10万円以上節約できるケースもあるんです。

この章では、すぐに始められる家計改善テクニックを中心に、家計簿アプリの活用法やふるさと納税・ポイント節約術まで幅広く紹介。

「ムリなく節約」しながら、返済資金をしっかり確保していきましょう。

支出を制す者が、ローン返済を制します!

7-1: 格安SIM・ネット回線乗り換えで年間10万円節約

「スマホ代が高い…」と感じているなら、格安SIMへの乗り換えは節約効果抜群です。

📌 見直しポイント:

- 3大キャリア→格安SIMで月額3,000円以下に

- 家のネットもセット割でさらに安く

- 不要なオプションを全部カット!

たとえば、家族4人で大手キャリアから乗り換えた場合、年間10万円以上の削減も十分可能です。

ここが重要!

通信費は“固定費”なので、一度の見直しが毎月・毎年の家計にずっと効いてくるんです。

7-2: 家計簿アプリでムダ遣いを可視化&カットするコツ

家計を改善したいなら、まずは**「お金の流れを見える化」すること**から。

そのためにおすすめなのが、無料で使える家計簿アプリです。

📌 主なメリット:

- 銀行・カードと連携して自動で記録される

- カテゴリ別に支出をグラフ表示

- 目標金額を設定して貯金もサポート

レシートを手入力する必要がないので、ズボラさんでも続けやすいのが魅力です。

ここが重要!

「何にどれだけ使っているのか?」が見えれば、削るべき支出が自然と浮き彫りになります。

7-3: ふるさと納税&ポイント活用で教育費を補填

教育費の一部を節税やポイントでまかなえたら嬉しいですよね。

そのために活用したいのが、ふるさと納税とポイント経済圏です。

📌 ふるさと納税の活用方法:

- 実質2,000円でお米・肉・日用品などを受け取れる

- 自己負担は1回きり/年末調整 or 確定申告で控除

- 返礼品を“生活費代わり”に使えば現金支出を削減できる

📌 ポイント活用術:

- 楽天ポイントやPayPayポイントを家計に充当

- 学用品や日用品を“実質無料”で買う工夫

- キャンペーンを活用して効率よく貯める

ここが重要!

節約は“我慢”じゃなくて“戦略”です。

制度やツールを上手に使えば、生活の質を下げずに支出を抑えることが可能なんです。

家族会議の開き方|借金を共有し合うコミュニケーション術

「借金の話って、家族にどう伝えればいいの?」

実は、教育ローンなどの借金こそ、家族みんなで共有しておくことが大切なんです。

親だけが悩みを抱え込むと、精神的にも負担が大きくなりがち。

でも、教育費は家族全員に関わる話。オープンに話し合うことで、支出の見直しや役割分担ができるようになります。

この章では、親子で一緒に使える「教育資金シート」の作り方や、配偶者への伝え方のコツ、子どもへの金融教育のポイントを丁寧に解説。

借金の話をタブーにせず、家族で前向きに取り組む方法を一緒に考えていきましょう。

家族の理解と協力こそ、安心返済のいちばんの土台です。

8-1: 親子で使う「教育資金シート」の作成方法

「子どもの進学費用、どれくらいかかるのか把握できてない…」

そんなときは、「教育資金シート」を一緒に作るのが効果的です。

📌 教育資金シートに書くべき内容:

- 学費(入学金・授業料・施設費など)

- 通学費・下宿費・教材代などの生活関連費

- 奨学金やローンの返済予定

- 家計から出す金額の上限

ExcelやGoogleスプレッドシートでもOK。親子で数字を確認することで、お金の話に抵抗がなくなります。

ここが重要!

「なんとなく不安」な状態を脱し、金額ベースで共通認識を持つことが、家族の協力を得る第一歩です。

8-2: 配偶者に隠さないメリット|早期解決につながる理由

借金や教育ローンの話って、配偶者に言いづらいですよね…。

でも、隠していても状況は好転しません。むしろ信頼関係が崩れるリスクがあるんです。

📌 オープンにするメリット:

- 家計の再編成や役割分担ができる

- 一緒に返済シミュレーションが立てられる

- 生活費の見直しや支出管理がしやすくなる

- 心のストレスが軽減する

実は、「隠していたこと」よりも、「一緒に解決しようとする姿勢」がパートナーとの信頼を深めます。

ここが重要!

家族は“チーム”。課題を共有すれば、解決も早まるんです。

8-3: 子どもの金融教育|奨学金は借金と伝えるポイント

「奨学金って返さなくていいお金でしょ?」

そんな誤解をしている子ども、意外と多いんです。

奨学金も教育ローンもれっきとした“借金”であることを正しく伝える金融教育が必要です。

📌 子どもに伝えるポイント:

- **「借りたお金は将来返す必要がある」**という基本の確認

- シミュレーションで「返済額」を一緒に計算する

- 月収と返済額のバランスを考える視点を持たせる

例:「月20万円の手取りで、返済に月2万円使うと生活はどうなる?」

ここが重要!

お金の話を避けるのではなく、現実と向き合う“教育の一環”として話すことで、責任感と理解力が育ちます。

完済後の資産形成ステップ|返済後に始める安心プラン

「ローンを完済したら、その後はどうすればいいの?」

実はここからが、本当のスタートなんです。

教育ローンの返済を終えた後は、次のステージとして“資産形成”を考えることが大切になります。

まずは、万が一に備えて生活防衛費を6カ月分確保するのが基本。

そのうえで、つみたてNISAやiDeCoなどの非課税制度を活用すれば、将来の教育費や老後資金にもつながります。

この章では、返済後の“攻めと守り”を両立した資産形成プランを具体的に解説。

完済経験者の成功・失敗談も紹介しながら、次の一歩に役立つリアルな情報をお届けします。

返済が終わった今だからこそ、お金を「育てる」準備を始めましょう!

9-1: 生活防衛費6カ月分の確保が最初の一歩

まず何より大事なのが、「もしもの備え」です。

**収入が途絶えても半年間生活できるだけの“生活防衛資金”**を確保しておきましょう。

📌 金額の目安:

- 月の生活費が25万円 → 25万 × 6カ月 = 150万円

- 生活水準によっては3〜12カ月分が推奨

このお金は、定期預金・普通預金・流動性の高い資産に分散して持っておくのがベストです。

ここが重要!

投資を始める前に、“守りの資金”を持つことで心の余裕も生まれます。

9-2: つみたてNISA・iDeCoで複利を最大化する方法

「お金を育てる」次のステップは、積立型の長期投資です。

特におすすめなのが、**非課税制度を活用した“つみたてNISA”や“iDeCo”**です。

📌 特徴まとめ:

- つみたてNISA:年間120万円まで非課税/いつでも引き出せる

- iDeCo:60歳まで引き出せないが、所得控除で節税効果大

- どちらも月1,000円からスタート可能

長期投資は「時間」が味方。複利効果を最大化するには、早く始めてコツコツ続けることが大切です。

ここが重要!

完済後の浮いたお金を“将来の資産”に変えるチャンス。少額からでも始めることに意味があります。

9-3: 完済者の成功&失敗事例から学ぶ次の戦略

完済後にどう動いたかで、その後の家計の安定度が大きく変わります。

実際にあった事例から、成功パターン・失敗パターンを学びましょう。

📌 成功パターン:

- 教育ローン返済と同時に積立投資を始めて資産が増加

- 家計を定期的に見直し、支出を最適化

- 副業やスキルアップで収入増に成功

📌 失敗パターン:

- 完済後に気が緩み、ローンを繰り返す

- 投資に手を出して損失を出し、資産を減らす

- 老後資金の準備を後回しにして後悔

ここが重要!

完済は「ゴール」ではなく「スタート」。再び借金に戻らないよう、行動とマインドを切り替えることが大切です。

結論|教育ローン返済で人生を立て直すために、今できる一歩を!

教育ローンは、正しく選び、計画的に返せば未来の可能性を広げる有効な選択肢になります。

しかし、仕組みを知らずに借りてしまうと、複利や返済遅延による信用リスクで家計を圧迫する危険もあります。

今回の記事で紹介したように、

- ローンの種類を比較し、自分に合った選択をすること

- 返済計画を立て、家族と共有すること

- 多重債務やリボ地獄を防ぐための習慣を持つこと

- 困ったときは早めに相談機関を活用すること

これらを意識するだけで、返済の不安を大きく軽減できます。

さらに、完済後はつみたてNISAやiDeCoなどを活用し、資産形成に切り替えることで“借金生活からの卒業”が現実に。

今からできることは、小さな節約や相談から。

まずは支出の見直しや返済シミュレーションから始めてみましょう!

最後まで読んでくださり、ありがとうございました!

コメント