「将来の相続税、どう対策すればいいの?」

そんな不安をお持ちの方に、今注目されているのが「海外移住」という選択肢です。

実は、日本の高額な相続税から解放される方法として、税率の低い国へ移住する人が増えているんです。

「でも、ビザとか手続きが複雑なんじゃ?」と思ったあなた。

この記事では、初心者でもわかるように、相続税ゼロを目指すための海外移住の基本から、国別の違い、実際の注意点までを丁寧に解説します。

**税金対策+生活コストの最適化を両立できる「移住戦略」**を、今すぐチェックしてみませんか?

海外移住で相続税を最小化できる仕組み

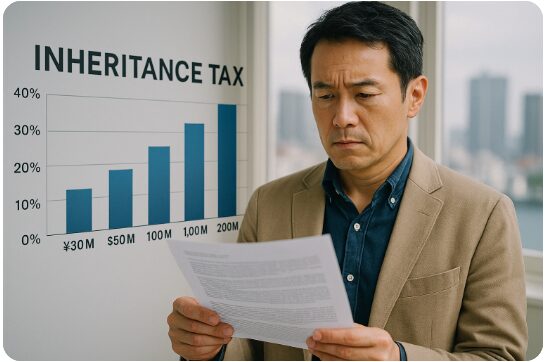

「相続税って本当にそんなに高いの?」と疑問に思っている方。

日本では3,000万円+600万円×法定相続人を超える財産があると、容赦なく相続税が課税されます。

そこで今、資産家や経営者の間で注目されているのが、“海外移住による相続税の最小化”という戦略なんです。

実は、居住地や税務上の住所(=居住者ステータス)によって、相続税の対象になる財産の範囲が変わるんです。

「課税遺産総額=0円」も夢ではない方法が、合法的に存在します。

この章では、具体的なスキームと税制上のルール、そしてタイミングの重要性について、初心者にもわかりやすく解説していきます。

1‑1. 「課税遺産総額=0円」を狙う居住地戦略とは

たとえばこんなケース:

- 日本国籍の富裕層がドバイに移住

- 相続人も同地に居住し、日本の財産は売却済み

- 相続開始時点で5年以上「日本非居住者」扱い

結果、日本の相続税はゼロ円!

非課税国への移住と、資産整理がうまくかみ合った好例です。

もちろん、形式だけの移住では税務署に否認されるリスクもあるので、実態を伴う生活拠点の移行がカギになります。

1‑2. 日本の相続税法と海外資産の課税関係

よくある誤解にこんなものがあります:

「海外資産なら日本の相続税はかからないよね?」

実は、日本の居住者である限り、全世界の資産に課税されるんです。

逆に、日本を完全に離れて非居住者となれば、海外資産は課税対象外に。

ただし、相続人が日本在住ならその限りではないので要注意!

つまり、相続人・被相続人の双方が日本非居住者であることがベスト条件です。

1‑3. 移住タイミングで変わる税務リスクの線引き

実際にトラブルになった例もあります:

「亡くなる1年前に慌てて海外移住。でも、日本国内に資産が多く、実態も乏しい状態だった」

→結果、税務署から『形式的な移住』と判断され、日本の相続税が課税されました。

このような失敗を避けるには:

- 最低5年以上の居住実績を目指す

- 日本の生活実態を完全に整理する(住民票、職場、家族)

- 現地の生活基盤をしっかり築く

タイミングと準備不足が大きな落とし穴になるので、早めの計画が鉄則です!

相続対策に有利な移住先トップ5と選定基準

「どの国に移住すれば相続税を抑えられるの?」

そう悩む方は多いですよね。実は、相続税ゼロまたは極めて低い国は世界に複数存在し、それぞれに特徴があります。

南欧のリタイア向け制度、東南アジアの生活コストの安さ、中東の非課税環境など、節税と暮らしやすさを両立できる国も少なくありません。

でも、ただ税率だけを見て決めてしまうと、ビザの条件や医療インフラの不足などで後悔するリスクも…。

この章では、**税制・ビザ・生活面のバランスを基準に、「相続対策に最適な国トップ5」**をご紹介。

自分に合った国を見極めるヒントを、初心者でもわかるようにまとめました。

2-1. 南欧・東南アジア・中東—非課税or低課税国の最新事情

最近注目されている移住先、実はこんな傾向があります:

- ドバイ(UAE):所得税・相続税ゼロ、富裕層に人気

- マレーシア:MM2Hビザで長期滞在可、生活コストも安い

- ポルトガル:NHR制度で10年間の税優遇が魅力

- タイ:年金ビザあり、リゾート環境も人気

- モナコ:超富裕層向けの完全非課税国

これらの国は節税だけでなく、資産防衛にも有効なんです。

ここがポイント! 税制だけで選ばず、「資産保護+生活の快適さ」の両立が重要です!

2-2. ビザ要件・永住権コスト・生活環境を総合比較

「どの国が一番住みやすい?」そんな疑問に答えるには、ビザの取りやすさと費用も大事ですよね!

以下に簡単に比較します:

- ドバイ:10年ゴールデンビザ=約800万円の不動産取得が条件

- マレーシア:MM2Hビザは審査厳格化、一定の預金額と収入証明が必要

- ポルトガル:ゴールデンビザ終了に伴い、D7ビザ(収入ベース)に注目

- タイ:リタイアメントビザは比較的取得しやすい(50歳以上+一定の預金)

- モナコ:銀行預金約7000万円〜、生活費も超高額

つまり、コストと許可条件は国ごとに大きく違うので、生活スタイルと予算で選びましょう!

2-3. 富裕層・シニア・子連れ—タイプ別おすすめ国

どんな人にどの国が向いているか、以下にまとめます:

- 富裕層向け:モナコ、ドバイ(資産管理がしやすく税優遇あり)

- シニア層向け:マレーシア、タイ(物価安・年金ビザ)

- 子連れ家族向け:ポルトガル(治安よし・英語教育あり・EU内移動可)

つまり、ライフステージごとの優先順位(治安・教育・医療)で選定が変わるということですね!

ビザ・永住権取得で押さえる税務居住者判定

「海外に移住したら、すぐに相続税の対象外になるの?」

実はそう単純ではありません。重要なのは“税務上の居住者か非居住者か”という判定基準なんです。

特に注目すべきは「183日ルール」。これは、多くの国で採用されている**“滞在日数ベースで居住者かどうかを決める仕組み”**です。

さらに、投資によって永住権が得られる「ゴールデンビザ」や、資産家向けの「投資家ビザ」など、ビザの種類によって税務上の扱いが大きく変わることもあります。

この章では、移住後に“非居住者”と認定されるためのビザ・滞在・税制の基本ポイントを、わかりやすく解説していきます!

3-1. 移住1年目が勝負!「183日ルール」と実質的滞在日数

「183日以上海外にいれば非居住者?」…実はそれ、半分正解で半分NGです!

非居住者判定は以下のポイントで判断されます:

- 年間の実滞在日数が183日未満

- 生活の拠点(住民票、家族、収入源など)が海外にある

- 居住用不動産が日本にない、または使用していない

税務署は形式より実態を重視します。だからこそ、「移住1年目の証拠作り」が超重要なんです!

3-2. ゴールデンビザ/投資家ビザのメリット・デメリット

最近話題のゴールデンビザや投資家ビザってどうなんでしょう?

【メリット】

- 永住権や長期滞在が比較的簡単に取得できる

- 相続税や所得税の優遇措置がある

- 資産移転がスムーズになる

【デメリット】

- 初期コストが高額(数百万円〜)

- 更新条件が厳しい国もある

- 現地の不動産市場が不安定な場合も

つまり、税制メリットを享受するには「コストとのバランス」がカギになります!

3-3. 二重課税防止条約を活用したタックスプランニング

知らないと損するのが「二重課税防止条約(DTA)」です!

日本とDTA締結している国に移住すると、こんなメリットが:

- 同じ所得に対して日本と海外の両方で課税されるのを防げる

- 配当・利子・年金などの源泉税率が軽減される

- 海外所得の課税権が明確化され、税務リスクが減る

例えば、ポルトガルやシンガポールは日本とDTA締結済み。

移住先を選ぶなら「DTA有無の確認」はマストですよ!

非居住化に必要な日本側の手続きと注意点

海外移住=自動的に非居住者、ではないんです。

実は、日本国内での「非居住化」手続きを正しく進めないと、いつまでも日本の税制対象者として扱われ続けてしまいます。

特に重要なのが、「住民票の転出届」や「マイナンバーの扱い方」。これらのタイミングを誤ると、相続税や所得税の対象から外れるつもりが、逆に課税されるリスクも…。

また、国民年金・健康保険の加入義務、証券口座やクレジットカードの維持可否など、見落としがちな実務ポイントも多いのが現実です。

この章では、非居住者として日本を離れるために必ず押さえておくべき「具体的な手続き」と注意点を、やさしく解説していきます。

4-1. 住民票・マイナンバーの扱いと転出届のベストタイミング

「非居住者になるには、何から始めればいいの?」

答えはまず住民票の“転出届”提出です!

- 海外転出は出国前の14日以内に住民票を抜くのが基本

- マイナンバーは削除されず“休眠状態”になります(再入国時に再利用可)

- 転出証明書はビザ申請や税務署対応に必須になることも!

ポイントは“実際に出国する直前”に手続きすること。

早すぎると年金や健康保険に影響するため、出国1週間前が目安ですよ!

4-2. 国民年金・厚生年金・健康保険はどうなるか

「保険や年金って、移住するとどうなるの?」

実は、日本を出ても一定の条件で継続できます!

- 国民年金は任意加入が可能(将来の受給資格に有利)

- 厚生年金は日本の勤務先を辞めると脱退扱い

- 健康保険は住民票を抜くと自動で資格喪失(海外での医療費は実費)

ここで注意!

非居住者になると、医療保障が一時的にゼロになります。

海外移住前に海外旅行保険や現地医療保険の加入を検討しましょう!

4-3. 証券・銀行口座/クレカ維持の可否と実務

「非居住者でも日本の口座って使えるの?」

結論から言うと、銀行によって対応が異なります。

- 銀行口座:多くは“非居住者”口座に切り替えれば維持可能

- 証券口座:大半の証券会社では口座凍結や解約対象に

- クレジットカード:海外住所NGの会社が多く、使えなくなるリスクも

ここが重要!

非居住になる前に、使いたい金融機関に確認&必要なら解約・移管手続きをしておくと安心です!

移住コスト・生活費・税金を徹底シミュレーション

「海外移住ってお金がかかりそう…」と不安な方、多いですよね。

でも実は、日本よりも生活コストが圧倒的に安く、しかも税負担も軽い国がたくさんあるんです。

たとえば、渡航費・住宅費・教育費といった3大コストは国によって大きく差があり、節約次第では日本の半額以下で生活できるケースもあります。

さらに、所得税やキャピタルゲイン税がゼロの国を選べば、資産運用の利益をまるごと手元に残せる可能性も!

この章では、移住前に知っておくべき費用・税金・為替リスクなどを具体的にシミュレーションし、どれだけ得できるのかをわかりやすく解説していきます。

5-1. 渡航費・住宅費・教育費—3大コストの国別比較

「海外移住ってお金がかかりそう…」そんな不安、ありますよね。

実際に必要なコストを国ごとに見てみましょう。

- 渡航費:東南アジアなら10万円以内、欧州や中東は30万円〜

- 住宅費:ドバイは月20万円超、マレーシアやタイなら5万円前後も可能

- 教育費:インター校は国によって年50〜300万円の差が出る

つまり、どの国を選ぶかで生活費に年間100万円以上の差が出ることも!

事前に現地価格を調べて、リアルな予算計画を立てることが大切です。

5-2. 所得税・キャピタルゲイン税・住民税ゼロの国はいくら得?

「税金ゼロの国って、本当にそんなにお得?」

具体的に見てみると、意外なほど節税効果は大きいんです!

- 日本では年収1,000万円で約250万円が所得税・住民税で消える

- 一方、UAEやモナコでは税率ゼロ=全額手取りに

- 株や仮想通貨の売却益も課税なしの国が多数(シンガポール、ドバイなど)

つまり、日本にいたら税金で消える資産をそのまま守れるのが“非課税国”の魅力。

長期的には数千万円規模の資産差がつくこともありますよ!

5-3. 円安・インフレ下での海外生活資金計画

「今の円安、移住にどう影響するの?」

これは多くの方が気にしているポイントです。

- 円で収入を得ていると、現地通貨への換算で目減りするリスクあり

- 特に、医療費や教育費の高い国では円安が直撃

- 対策としては、以下が有効です:

- ドル建て口座や仮想通貨での資産保有

- 現地通貨建ての収入源(現地ビジネスや不動産など)確保

- 毎月の送金額を固定せず、為替状況に応じて調整

ここがポイント! 海外移住は「現地通貨ベースの生活設計」がカギです!

失敗しないためのリスク管理と落とし穴

「海外移住って夢があるけど、リスクはないの?」

実は、甘く見ていたせいでトラブルに巻き込まれたケースも少なくありません。

たとえば、ビザの更新に失敗して強制帰国…なんて話も現実にあるんです。

また、税務署からの調査や、日本との「つながり」が残ったことで相続税が課税されてしまった例もあります。

それだけでなく、言語や文化の違いによる孤独感や不安、現地医療や治安のリスクも、見逃せないポイントです。

この章では、「想定外だった…」を防ぐために必要なリスク対策や実例、数値で判断するチェックポイントをまとめました。

失敗しない移住のために、ぜひ参考にしてください。

6-1. ビザ更新失敗・税務署調査—悲惨なケーススタディ

「移住って失敗することもあるの?」

はい、“ビザ”と“税務”の落とし穴”には要注意です!

- ビザ更新に必要な書類を期限内に提出せず不許可に

- 滞在日数のズレで税務署から“居住者”と見なされて課税対象に

- 日本の金融口座の動きから税務調査が入った例も

ここが重要!

「非居住者」である証拠書類とビザ更新スケジュールの管理が超大事。

日記レベルでもいいので、渡航歴や現地住所の記録を残しておくと安心です。

6-2. 言語・文化ギャップで孤立しないための対策

「生活に慣れるまではやっぱり不安…」

実際、多くの人が言葉と文化の壁で孤独を感じています。

- 英語圏でも、ビジネス英語・行政英語は別物

- 習慣や宗教の違いで現地の人と距離を感じやすい

- 孤独や孤立が原因で精神的に帰国を決断する人も少なくない

だからこそ大切なのが、

- 移住前に語学アプリやオンライン英会話で基礎を学ぶ

- 現地のSNSグループやLINEコミュニティに参加する

- ローカルイベントに顔を出して顔なじみを増やす

文化も言語も、“慣れ”と“つながり”があれば乗り越えられますよ!

6-3. 医療・治安・政治リスクを数値で見極める方法

「安全ってどうやって判断すればいいの?」

感覚じゃなく、データで“リスク”をチェックしましょう!

- 医療水準:WHOランキングや医療機関の英語対応率

- 治安:Numbeoなどの犯罪指数サイトを活用

- 政治:外務省の海外安全情報/現地メディアのチェック

たとえば、以下のように数値で比較できます:

| 国名 | 犯罪指数 | 医療評価 |

|---|---|---|

| ドバイ | 16.3(非常に低い) | 世界的に高水準 |

| フィリピン | 43.8(中程度) | 公立より私立病院が◎ |

安心して暮らすために、“感覚”より“客観データ”で判断する習慣を持ちましょう。

女性・シニア・富裕層別おすすめ移住モデル

「海外移住って、どんな人に向いてるの?」

実は、性別やライフステージ、資産状況によって最適な移住先は大きく変わるんです。

たとえば、女性一人でも安心して暮らせる治安の良い国や、リタイア後に年金だけでゆとりある生活ができる国。

さらに、富裕層向けにファミリーオフィスを設立し、相続・資産承継を効率化できる環境が整った国もあります。

「どこに住めばいいの?」という疑問に対し、この章ではタイプ別に移住モデルを紹介し、あなたに合った国選びのヒントをお届けします。

安心・快適・節税がすべてそろう移住先、きっと見つかりますよ!

7-1. 女性一人でも安心な「治安×就労サポート」充実国

「女性一人で海外に住むのって不安…」

でも、選ぶ国によっては“安心&快適”に暮らせます!

- シンガポール:治安がよく英語が通じる、女性の就労機会も豊富

- ドバイ:宗教的に女性が守られる環境があり、外国人女性も多数在住

- マルタ:英語圏で物価も比較的安く、治安良好

さらに、

- 女性起業支援プログラムや在留女性向け交流会がある国を選ぶと孤立しにくい!

- シェアハウスや女性専用アパートも積極的に活用を!

一人でも安心して暮らせる国は、思っているよりたくさんありますよ!

7-2. リタイアメントビザで叶える年金生活の楽園

「老後は暖かくて物価の安い国でのんびり暮らしたい…」

そんな方におすすめなのが**“リタイアメントビザ”を活用した移住**です。

- タイ・マレーシア:月15万円以下でも快適な生活が可能

- ポルトガル:医療も整っていて、ビザの更新も比較的スムーズ

- フィリピン:SRRV(特別居住退職者ビザ)で定年後も安心滞在

しかも、

- 日本の年金を現地で円から両替して使える

- 海外医療保険に加入すれば医療面の不安も軽減

年金だけでも豊かに暮らせる国、今のうちにチェックしておきましょう!

7-3. ファミリーオフィス設立で資産承継を最適化

「資産を守って、次の世代にどう渡すか…」

富裕層には**“ファミリーオフィス”の設立がカギ**になります。

- シンガポールやドバイでは、富裕層向けのファミリーオフィス制度が充実

- 節税だけでなく、資産管理・相続・教育支援を一括管理できるメリットも

- 必要なのは、

- 現地法人の設立

- 税理士・弁護士・プライベートバンカーの確保

- 受益者や後継者の明確化

グローバルな視点での資産承継は、“仕組み化”がすべて。

子や孫の世代まで見据えた移住計画を立てましょう!

移住後の資産運用と税務申告の実務

海外移住後の生活で意外と盲点になりやすいのが「お金の管理」と「税務申告」です。

非居住者になると、日本とはまったく異なるルールの中で、銀行口座や証券口座の開設、資産運用、申告義務に対応していく必要があります。

特に仮想通貨や不動産、ETFなどの運用は、現地法だけでなく国際的な税務情報共有制度(CRS・FATCA)にも注意が必要です。

「どの国で、どうやって口座を作ればいいの?」「税務署にばれないようにするにはどうするの?」と不安な方も多いはず。

この章では、海外で安全・合法に資産を運用しながら、税務リスクを避けるための実務ポイントをしっかり解説していきます!

8-1. 海外銀行・証券口座開設のステップと規制

「海外で資産運用したいけど、どうやって口座を作るの?」

そんな声をよく聞きます。非居住者でも作れる国は意外と多いんです。

- 銀行口座は、パスポート+住所証明書+現地電話番号が基本

- 証券口座は、納税者番号(TIN)やマイナンバーの提示が必要な場合も

- 国によっては、非居住者は口座開設NGのケースもあるので事前確認を!

おすすめのステップは以下の通り:

- 現地の大手銀行または日本人対応可の証券会社を選ぶ

- 渡航前にオンライン仮登録&アポイント取得

- 渡航時に必要書類を持参し現地で正式開設

ここが重要!

CRS対象国では情報が日本へ共有されるため、透明性と正当性が必須です。

8-2. 仮想通貨・不動産・ETF—非居住者向けポートフォリオ

「海外に住むなら、どんな投資先がいいの?」

答えは**“税制・流動性・安定性”の3軸で分散投資**することです!

- 仮想通貨:税制が緩い国では保有・売却がしやすいが、情報開示も進んでいる

- 不動産:居住国と投資対象国を分けることで、二重課税リスクを軽減可能

- ETF:米国籍ETFなど、配当税制の恩恵が受けられるものもあり

非居住者向けのポートフォリオ例:

- 30%:米国ETF(インカム型)

- 30%:現地通貨建て不動産

- 30%:ビットコイン/ステーブルコイン

- 10%:現地定期預金 or MMF

重要なのは、“住民税・所得税がゼロの国”で最適配分を組むことです!

8-3. CRS・FATCA時代の情報開示とコンプライアンス

「海外口座ってバレないの?」

結論から言うと、バレます。いまや自動的に各国と情報が共有される時代です。

- CRS(共通報告基準):100超の国が参加し、日本の国税庁にも情報が届く

- FATCA:米国市民や米国資産が対象。非米国人でも米国口座保有で影響あり

- 申告漏れは重加算税+延滞税+過去数年にさかのぼるペナルティの対象に!

そのために必要なことは:

- 年1回の財産・収入チェックと納税国の把握

- 現地の会計士・税理士と連携し、正しく申告する体制をつくる

- 海外口座や資産の報告義務(国外財産調書・FBAR等)を忘れずに!

“税金逃れ”は過去の話。今は“税務コンプラ”で安心な移住ライフを実現しましょう。

海外移住サポートを使うときの選び方

「海外移住、ひとりで全部やるのは無理…」と思っていませんか?

確かに、ビザ申請、税務対策、不動産手続きまで一人でこなすのは現実的ではありません。

だからこそ活用したいのが、移住エージェントや税理士、弁護士などの専門家サポートです。

ただし、サービス内容や手数料、契約形態は事業者によって大きく異なります。

「思ったより費用がかかった」「成果が出ない」などの失敗談も多いので、慎重な選定が必要です。

この章では、サポートを依頼する際のチェックポイントや、信頼できる情報を得るためのコミュニティ活用法を解説。

迷わず、安心して移住を進めるためのパートナー選びのコツがわかります!

9-1. 移住エージェント・税理士・弁護士の役割分担

「海外移住って、どこに相談すればいいの?」

実は、頼るべき専門家は役割によって使い分ける必要があります。

- 移住エージェント:ビザ取得・住居探し・現地生活支援が中心

- 税理士:日本・現地の税制を把握し、申告書の作成や節税プランニングを担う

- 弁護士:ビザトラブルや資産移転、法人設立など法律面をサポート

おすすめの使い分け:

- 「現地の手続きや生活」=エージェント

- 「相続やタックスプラン」=国際税務に詳しい税理士

- 「不動産・事業」=移民法対応の国際弁護士

“誰に相談するか”で、移住のスムーズさと将来の安心感が変わりますよ!

9-2. 手数料・契約形態・成果報酬のチェックリスト

「サポート業者って、どこが信用できるの?」

料金体系と契約条件をしっかりチェックすることが大切です!

チェックすべきポイント:

- 初期費用/成果報酬のバランス(成果型か定額型か)

- 契約形態(業務委託か顧問契約か)/中途解約条件の明記

- 対応範囲(現地同行あり?言語サポート付き?)

さらに注意点として、

- 実績のない業者が高額請求する例もある

- 「サポートする」と言いながら外注丸投げのケースも

契約書は細部まで読み、できれば税理士・弁護士にも事前確認してもらいましょう。

9-3. コミュニティとオンラインサロンで最新情報を共有

「最新の移住情報って、どこで手に入れるの?」

それは、“現地の生の声が集まるオンライン空間”にあります。

- FacebookグループやLINEオープンチャットで、現地在住者とリアルタイム交流

- Voicy・note・stand.fmなどで移住者による体験発信が多数

- オンラインサロンでは、税理士・行政書士がQ&Aに答える場もあり

参加のメリット:

- 最新の法改正・手続き変更情報がすぐ届く

- 失敗談や裏技を事前に学べる

- 仲間ができて孤独感を防げる

“個人で調べる”から、“共に学ぶ”時代へ。

信頼できるコミュニティに早めに入っておくと、移住がもっと楽になります!

結論

海外移住は、相続税・所得税・住民税などの大幅節税を実現できる「資産防衛の最終兵器」です。

特に日本のような高税率国家では、非居住者化の手続きとタイミング次第で「相続税ゼロ」も現実的になります。加えて、生活コストが低く、治安や医療が整った国を選べば、豊かな老後・安定した資産運用・円安対策まで同時に叶えることが可能です。

しかし一方で、ビザ更新や二重課税、税務署の追跡リスクなど、**想定外の落とし穴が多いのも事実。**だからこそ、税理士や移住エージェントとの連携、最新情報の常時チェックが不可欠です。

**まずは「どこに、いつ、どのように」移住すべきかを明確にし、非居住者になるまでの行動計画を立てましょう。**今すぐできるのは、ビザ情報の収集や住民票の準備、現地口座の開設など、ステップを具体化することです。

人生100年時代、海外移住は資産を守るだけでなく、新しい価値観や生き方を手に入れる選択肢です。

最後まで読んでくださり、ありがとうございました!

コメント