こんにちは、皆様。節約系投資家のシンさんです。

新しい一週間が始まりました。

市場は常に変動していますが、私たちの投資戦略はその波に乗る準備が整っています。

今週も投資旅行の一部を共有できることを楽しみにしています。

前週の成果を振り返り、さらなる成長と成功のチャンスを模索する機会です。

一緒に注目していきましょう。

それでは、今週の市場の動向と私たちのポートフォリオのパフォーマンスについて詳しく見ていきましょう。

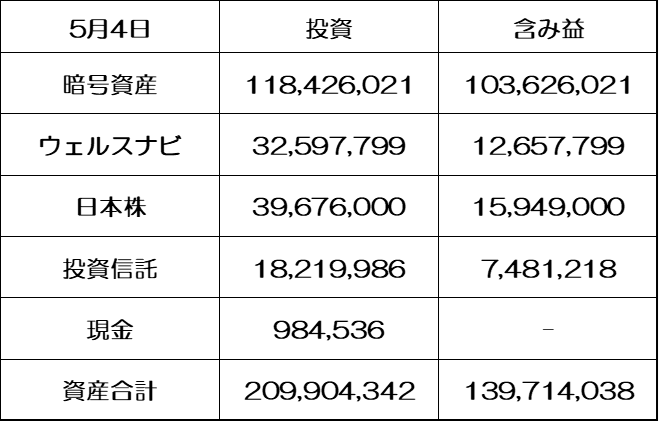

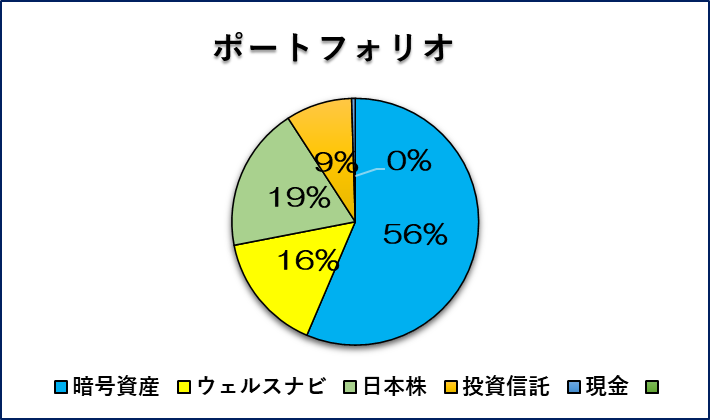

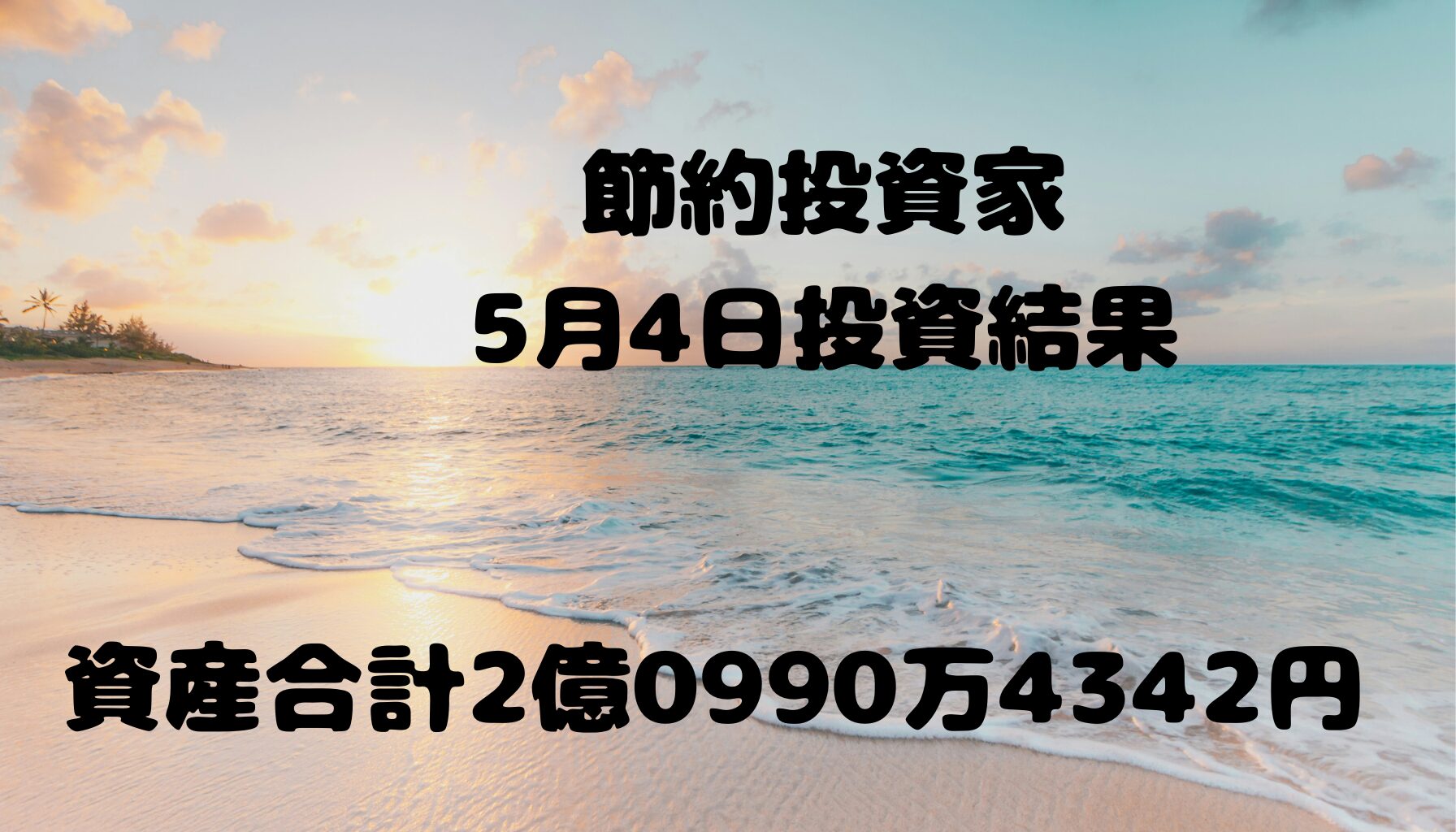

5月4日資産状況

こちらの投資概要は、5月4日時点での資産分布とそのパフォーマンスを示しています。

総投資額は209,904,342円で、全体の含み益は139,714,038円です。

資産クラスごとの詳細は以下の通りです:

- 暗号資産:

- 投資額:118,426,021円

- 含み益:103,626,021円

- 暗号資産は全体の最大の投資クラスで、全投資額の約56%を占めています。

- ウェルスナビ(ロボアドバイザーを通じた多様なETFへの投資):

- 投資額:32,597,799円

- 含み益:12,657,799円

- 投資ポートフォリオの中で安定した成長を見せています。

- 日本株:

- 投資額:39,676,000円

- 含み益:15,949,000円

- 日本市場における株式投資は堅調なリターンを維持しています。

- 投資信託:

- 投資額:18,219,986円

- 含み益:7,481,218円

- 分散投資を通じてリスクを管理しつつ、収益性を追求しています。

- 現金:

- 保有額:984,536円

- 現金はリスク回避や流動性の確保に役立っています。

ポートフォリオの価値は先週から1200万円ほど減少しましたが、全体的には様々な投資先に配分されており、リスクを分散し成長も期待できるようにバランスよく配置されています。

各資産のパフォーマンスは全体的なリスク分散や資産の拡大に寄与しており、安定した含み益を生み出しています。

資産の合計

ポートフォリオ

暗号資産、仮想通貨

香港における現物ETF(上場投資信託)のリリースが振るわなかった印象と、金利に対する懸念からビットコイン(BTC)が6万ドル(930万円、1ドル155円換算)を下回ったことは、4月30日火曜日にトレーダーに十分な売り理由を提供しました。

仮想通貨市場の調整が弱気相場とみなされる時期が到来したかもしれません。

暗号資産ポートフォリオの状況は次のようにまとめられます。

総投資額は14,800,000円で、現在の投資結果は118,426,021円、純利益(含み益)は103,626,021円です。

これは、暗号資産全体の成績が非常に好調であることを示しています。個々の暗号資産のパフォーマンスは以下の通りです:

- ビットコイン (BTC)

- 単位: 10BTC

- 投資金額: 12,000,000円

- 投資結果: 96,214,140円

- 損益: +84,214,140円

- ビットコインはポートフォリオの中で最も利益を生んでおり、初期投資から約7倍以上のリターンを達成しています。

- イーサリアム (ETH)

- 単位: 46ETH

- 投資金額: 2,300,000円

- 投資結果: 21,874,765円

- 損益: +19,574,765円

- イーサリアムもまた高いリターンを示しており、投資額に対して約9.5倍の成果を上げています。

- IOST

- 単位: 24501IOST

- 投資金額: 500,000円

- 投資結果: 326,648円

- 損益: -173,352円

- IOSTは唯一の損失を記録した資産で、投資額に対して損失を出していますが、全体のパフォーマンスにはほとんど影響を与えていません。

全体として、このポートフォリオは顕著な成長を達成しており、特にビットコインとイーサリアムがその成果の大部分を占めています。

IOSTの小さな損失は全体の収益に対してマイナスの影響が限定的であり、投資の多様化を示しています。

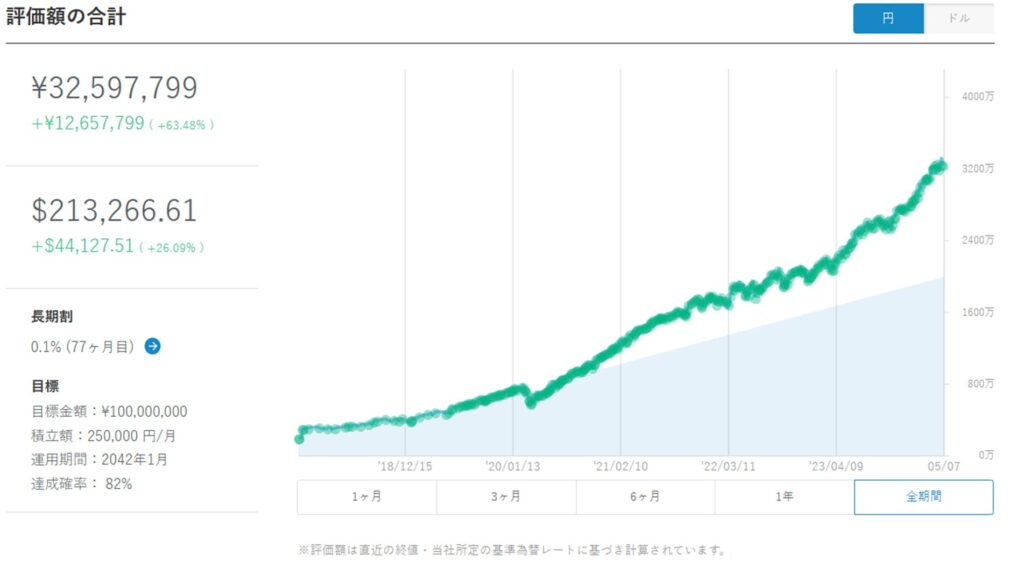

ウェルスナビ投資

2024年のオリコン顧客満足度(R)調査は、株式会社oricon MEによる独自の調査結果に基づいています。 「WealthNavi」は、4年連続で総合1位を獲得し、評価項目別では、「サイト・アプリの使いやすさ」「商品設計」「運用設定のしやすさ」「運用実績の納得感」「情報提供の充実さ」「セキュリティ」の6項目で1位を獲得しています。

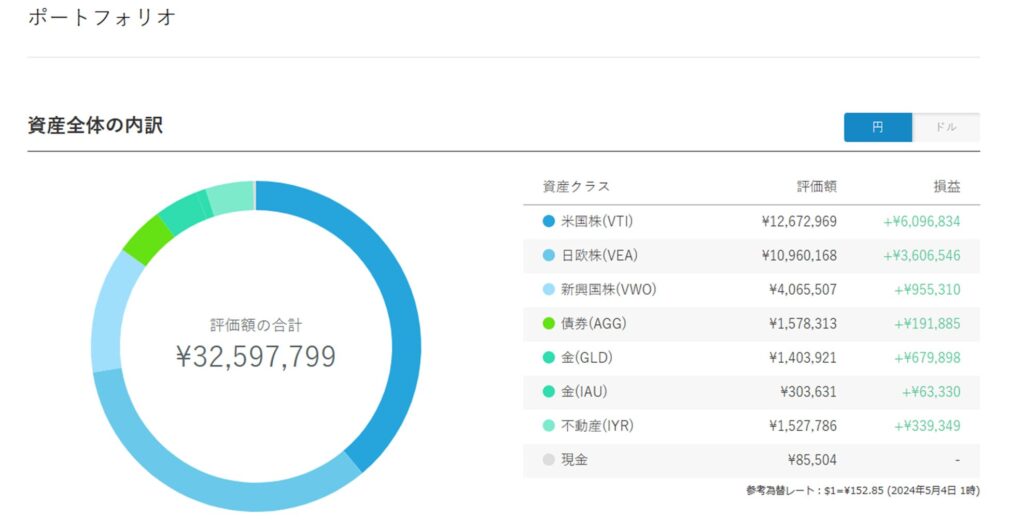

ウェルスナビを通じた投資ポートフォリオの成果を以下に詳しく分析しています。

総投資金額は19,940,000円で、その結果としての総投資結果は32,597,799円です。

これにより得られた総損益は12,657,799円となりました。各資産クラスのパフォーマンスは以下の通りです:

- 米国株 (VTI)

- 投資金額: 6,576,135円

- 投資結果: 12,672,969円

- 損益: +6,096,834円

- 米国株の強いパフォーマンスがこのポートフォリオの主な収益源です。

- 日欧株 (VEO)

- 投資金額: 7,353,622円

- 投資結果: 10,960,168円

- 損益: +3,606,546円

- 日欧株も安定した成長を見せ、良いリターンを提供しました。

- 新興国株 (VWO)

- 投資金額: 3,110,197円

- 投資結果: 4,065,507円

- 損益: +955,310円

- 新興市場は比較的控えめながらもポジティブなリターンを記録。

- 米国債権 (AGG)

- 投資金額: 1,386,428円

- 投資結果: 1,578,313円

- 損益: +191,885円

- 安定したリターンを提供する債券投資。

- 金 (GLD) と 金 (IAU)

- GLD投資金額: 724,023円、投資結果: 1,403,921円、損益: +679,898円

- IAU投資金額: 240,301円、投資結果: 303,631円、損益: +63,330円

- 金は不安定な市場環境下でのヘッジとして機能し、高いリターンを達成。

- 不動産 (IYR)

- 投資金額: 1,188,437円

- 投資結果: 1,527,786円

- 損益: +339,349円

- 不動産投資からも安定した追加収益がありました。

- 現金

- 投資金額: 85,504円

- 投資結果: 85,504円

- 現金は変動なし。

この分析により、ウェルスナビを通じてさまざまな資産クラスに広がるバランスのとれた投資アプローチが成功していることが明らかになりました。

各資産クラスからのポジティブなリターンが、総合的なポートフォリオの成長を促進しています。

日本株

昭和の日で祝日だった4月29日、外国為替市場において、財務省が為替介入を行った可能性が高い「覆面介入」を行ったと考えられています。

4月29日の為替介入については、正式なアナウンスは5月31日午後7時00分までに財務省から発表される予定です。

ただし、当日の円の急騰から判断すると、為替介入が実行された可能性が高いと見られます。日経平均株価は依然として下落トレンドですが、「短期的なリバウンド発生」の兆候が示唆されています。

4月30日の日経平均株価は3万84066円で、5日移動平均線(30日時点で3万79923円)を上回り、かつ5日移動平均線が上昇トレンドに転じていることから、短期的なリバウンドの兆候が明らかと言えるでしょう。

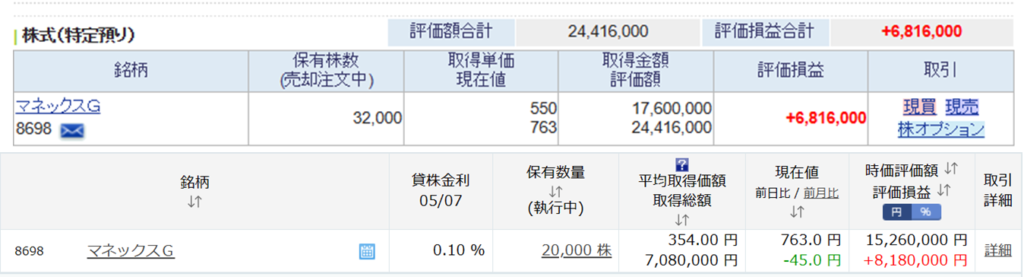

マネックスG

- 株単位: 52,000株

- 投資金額: 23,727,000円

- 投資結果: 39,676,000円

- 損益: +15,949,000円

この投資結果から、マネックスGは非常にポジティブなリターンを達成しました。

投資した資金に対して約67%のリターンがあり、これは市場の平均を大きく上回る成果です。

この成功は、マネックスGの事業戦略や市場環境によるものかもしれませんが、投資戦略としては大きな成功を収めた事例と言えるでしょう。

- 総投資金額: 23,727,000円

- 総投資結果: 39,676,000円

- 総損益: +15,949,000円

総合的に見ると、日本株投資は有益な成果をもたらしました。

特に単一銘柄への集中投資が高いリターンを生み出したことが分かります。

このような成果は、投資先の選定とタイミングが重要であることを示しています。

投資のリスク管理とポートフォリオのバランスを考慮しつつ、今後も市場の動向を注視することが重要です。

投資信託

5月3日の米国株式市場は急騰し、取引を終えました。

4月の米国雇用統計では、非農業部門の雇用者数の伸びが予想を下回り、FRB(米連邦準備理事会)による利下げ観測が高まりました。

主要3株価指数はすべて上昇し、アップル(AAPL.O)が過去最大規模の自社株買いを発表し、その株価上昇が支援となり、ハイテク株比率の高いナスダック総合指数は2%上昇しました。

週間では3指数とも2週連続で上昇しています。

米労働省が発表した4月の雇用統計によると、非農業部門の雇用者数は前月比で17万5000人増加し、3月から予想を下回る伸びとなりました。

賃金の前年比伸びも約3年ぶりに4%を下回りました。これを受けて、市場ではFRBが9月に利下げを開始するとの見方が強まりました。

「本日の弱い雇用統計はFRBの2024年の議題として確実に位置づけられた」と指摘しました。

長期にわたり高金利が続くという見方が依然として根強いですが、雇用統計は市場から暖かく受け入れられたと述べました。

- 三菱UFJ国際‐eMAXIS Slim米国株式(S&P500)

- 投資金額: 48,901円

- 投資結果: 65,383円

- 損益: +16,482円

- 簡潔に言うと、このファンドは米国の大手企業株に投資しており、安定した成長を見せています。

- 大和ーiFreer レバレッジ NASDAQ100

- 投資金額: 1,240,016円

- 投資結果: 1,952,756円

- 損益: +712,740円

- NASDAQ 100指数を対象としたレバレッジ戦略で、特にテクノロジー株の好調が反映されています。

- 大和-iFreeNEXT FANG+インデックス 新NISA成長投資枠

- 投資金額: 1,000,023円

- 投資結果: 1,248,890円

- 損益: +248,867円

- FANG+インデックスは高成長が見込まれる米国のハイテク株に集中投資しています。

- SBI-SBI・iシェアーズ・インド株式インデックス・ファンド 新NISA成長投資枠

- 投資金額: 1,400,000円

- 投資結果: 1,572,102円

- 損益: +172,102円

- インド市場への露出を通じて地理的多様性を提供し、良好なリターンを実現。

- 大和-iFreeNEXT FANG+インデックス 新NISA積立投資枠

- 投資金額: 400,006円

- 投資結果: 430,318円

- 損益: +30,312円

- 定期的な積立を通じて、長期的な資産成長を目指す戦略です。

- 楽天ー楽天・全米株式インデックス・ファンド 旧つみたてNISA

- 投資金額: 2,399,822円

- 投資結果: 4,835,973円

- 損益: +2,436,151円

- 広範な米国株への投資で、このファンドは特に顕著なリターンを示しています。

- 三菱UFJ国際‐eMAXIS Slim米国株式(S&P500)

- 投資金額: 4,250,000円

- 投資結果: 8,114,564円

- 損益: +3,864,564円

- 大規模な投資額でありながらも高リターンを達成しており、投資信託の主力商品の一つです。

投資信託合計

- 総投資金額: 10,738,768円

- 総投資結果: 18,219,986円

- 総損益: +7,508,782円

全体として、投資信託のポートフォリオは多様な市場戦略を活用しており、全体的にポジティブなリターンを達成しています。

この種の分散投資は、リスクを管理しながらも、市場の様々な成長機会から恩恵を受けるための有効な手段です。

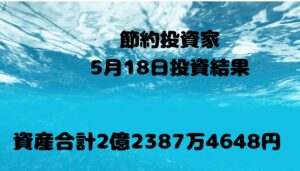

まとめ

今週は、マネックスGの保有株の決算後の売りと、ビットコインの大幅な下落により、資産が大幅に減少しました。

投資は市況の変動に常に影響を受けるものであり、長期投資を基本に、諦めずに取り組むことが重要です。

投資においては、価格が下落した際に積極的に取引することが良いと考えています。

このような取り組み方をすることで、長期的な成功が見込めます。

現在はゴールデンウィークの中盤に差し掛かっており、人生を楽しむことも大切です。

最後までお読みいただき、ありがとうございます。来週も資産が増えるよう精進いたします。

コメント