「老後資金っていくら必要なんだろう…」と不安になりますよね。実は、金融庁の報告で話題になった**「2000万円問題」**をきっかけに、多くの人が老後の生活費を真剣に考えるようになりました。特に年金だけでは不足する可能性が高く、自分で準備する資金計画が欠かせないのです。

そこで重要なのが、老後の生活費シミュレーションと、新NISAやiDeCoを活用した資産形成です。平均的な生活費や夫婦・独身で必要額がどう変わるかを理解すれば、「自分はいくら貯めれば安心か」が具体的に見えてきます。

さらに、資産を増やすだけでなく、老後にかかる介護費用や旅行・葬儀などの支出を事前に整理することも大切です。この記事では、老後資金の目安から貯め方・取り崩し方までをわかりやすく解説し、誰でも実践できる行動プランをご紹介します。

老後資金の必要性を理解する【老後資金はいくら/目安/平均】

老後資金って実際にいくら必要なのか、気になりますよね。実は、金融庁の報告で話題になった**「2000万円問題」**は、多くの人に老後不安を与えました。しかしこれは一つの目安にすぎず、生活スタイルや家族構成によって必要額は大きく変わります。

例えば、持ち家がある人と賃貸の人、夫婦二人暮らしと独身一人暮らしでは、必要な老後資金に数百万円〜数千万円の差が出ることも珍しくありません。65歳を迎える時点でどのくらいの貯蓄があるかによって、その後の安心度も大きく変わります。

また、十分な資金がないまま老後を迎えると、医療費や介護費などの突発的な支出で生活レベルを落とさざるを得ないリスクも。だからこそ、自分の老後に合った必要額を早めに把握し、計画的に準備することが大切なんです。

1-1: 老後の資金はいくら準備すべきか【老後資金いくら必要/2000万円問題】

実は、老後資金は一律に「2000万円必要」というわけではないんです。金融庁の報告をきっかけに「2000万円問題」が話題になりましたが、これはあくまで平均的なケースを前提にした試算です。

老後に必要な資金の目安:

- 最低限の生活を維持:1,000万円〜1,500万円程度でも可能

- 旅行や趣味を楽しむ:2,000万円〜3,000万円以上必要になるケースも

- 地方か都市かで差:家賃や生活コストが異なるため大きく変動

ここが重要!

老後資金は「自分の生活スタイルに合わせてシミュレーションする」ことが第一歩です。

1-2: 65歳で必要となる貯蓄額とは【老後資金65歳/夫婦・独身の違い】

65歳時点で必要な貯蓄額は、夫婦か独身かによっても大きく異なります。

目安としては…

- 夫婦世帯:生活費は月25〜30万円 → 年間約300〜360万円

- 独身世帯:生活費は月15〜20万円 → 年間約180〜240万円

つまり、夫婦は支出も多いが年金も2人分あるため、必ずしも独身より必要額が大きいとは限らないんです。住居が持ち家か賃貸かによっても差が出ます。

ここが重要!

「世帯構成と住まいの状況」で必要額が変わるため、自分のケースを具体的に計算することが必須です。

1-3: 老後資金不足がもたらす影響【老後資金ない/足りない/生活レベル】

もし老後資金が不足したら、どんな影響があるのでしょうか?

考えられるリスク:

- 医療費や介護費を十分にまかなえず、生活水準が下がる

- 趣味や旅行など「楽しみ」を削る必要が出てくる

- 子どもや親族に金銭的な負担をかけてしまう可能性

つまり、老後資金不足は経済的な問題だけでなく、精神的な安心感や家族関係にも影響を与えるということですね!

ここが重要!

老後の安心は「今から準備するかどうか」で大きく変わるため、早めに備えることが将来の自分を守るポイントです。

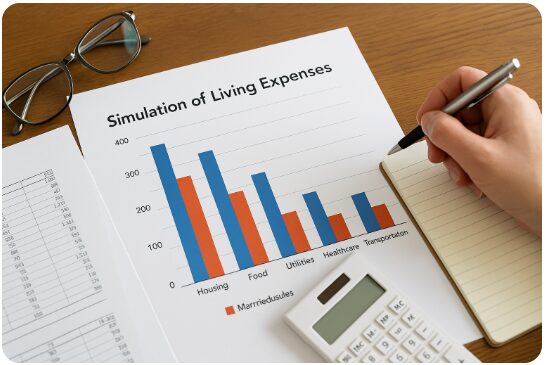

老後の生活費をシミュレーションする【老後資金シミュレーション/内訳】

老後に必要なお金を考えるときに欠かせないのが、**「生活費のシミュレーション」**です。年金だけで暮らせるのか、それとも貯蓄をどれくらい取り崩す必要があるのかを知るためには、毎月・毎年の支出の内訳をしっかり把握することが大切なんです。

例えば、住居費や食費、光熱費はもちろん、医療費や介護費用は年齢が上がるほど負担が増えやすい項目です。さらに、夫婦世帯とおひとりさま世帯では必要な金額が大きく変わるため、世帯ごとの違いを比較することも重要になります。

また、持ち家か賃貸か、車を所有するかどうか、旅行や趣味にどれだけお金を使うかなど、ライフスタイルによっても資金計画は大きく変動します。自分に合った老後資金を準備するために、まずは生活費の内訳を明確にし、リアルなシミュレーションで不足額を確認することが安心につながります。

2-1. 平均的な生活費の内訳【住居/食費/医療/光熱費/老後資金内訳】

実は、老後の生活費の大半は「住居費・食費・医療費・光熱費」で占められています。

平均的な内訳は次の通りです。

- 住居費:持ち家なら固定資産税や修繕費、賃貸なら家賃が大きな割合

- 食費:夫婦で月5〜7万円、一人暮らしで3〜4万円

- 医療費:加齢とともに増加し、年数十万円の負担になることも

- 光熱費:月1.5〜2万円程度、寒冷地や都市部で差が出やすい

ここが重要!

生活費のシミュレーションは「固定費」をどこまで抑えられるかがカギです。

2-2. 夫婦と一人暮らしの生活費比較【老後資金夫婦/おひとりさま老後資金】

夫婦と独身では、必要な生活費に大きな差があります。

- 夫婦世帯:生活費は月25〜30万円 → 年間約300〜360万円

- 一人暮らし:生活費は月15〜20万円 → 年間約180〜240万円

つまり、独身は支出は少ないが、年金収入も1人分なので資金不足になりやすいという特徴があります。

ここが重要!

「世帯人数」と「年金収入の有無」を踏まえて、自分に合った老後資金を逆算しましょう。

2-3. 生活スタイル別の必要資金【持ち家/賃貸/車あり/旅行頻度】

老後の生活費は「ライフスタイル」によってさらに変化します。

- 持ち家 → 家賃負担はなしだが、リフォーム費用が必要

- 賃貸 → 家賃負担が続くため、老後資金は多めに必要

- 車あり → 維持費(保険・車検・ガソリン代)で年間数十万円負担

- 旅行好き → 年間+50万円〜100万円を見込む必要あり

ここが重要!

生活スタイルを明確にすると、老後資金の目安額がぐっと現実的になります。

老後資金の貯め方・増やし方【貯め方/新NISA/iDeCo/投資信託】

老後資金を効率よく準備するには、「貯め方」と「増やし方」を組み合わせることが欠かせません。銀行預金だけに頼るのではなく、税制優遇のある 新NISAやiDeCoを活用した資金形成 が今や常識になりつつあります。積立投資を続けることで、少額からでも将来の安心につながる資産を積み上げられるんです。

さらに、退職金は老後資金の大きな柱となるため、一括受取か分割受取か、税制を踏まえて計画的に管理することが重要です。うまく運用すれば、年金を補う生活費として長期的に役立ちます。

また、投資信託をはじめとした資産運用の基本を知り、取り崩し率を考えながら安全に使っていくこともポイントです。つまり、老後資金は貯める段階と使う段階の両方を戦略的に考える必要があるということですね。

3-1. iDeCoやNISAを活用した資金形成【nisa 老後資金/積立nisa 老後資金】

実は、iDeCoやNISAは老後資金づくりに特化した最強ツールなんです。

- つみたてNISA:年間120万円まで、運用益が非課税

- 新NISA(成長投資枠):投資上限が拡大し、老後資金形成に有利

- iDeCo:掛金が全額所得控除 → 節税しながら老後資金を積み立て

ここが重要!

制度を組み合わせることで「節税+資産運用」の効果を最大化できます。

3-2. 退職金の活用方法と計画【老後資金退職金/受取と運用/税制】

退職金は老後資金の大きな柱です。受け取り方や運用方法を考えることで、効率的に活用できます。

- 一括受取:退職所得控除で税負担を軽減できる

- 年金受取:公的年金に上乗せする形で安定収入を確保

- 運用する場合:投資信託や債券で「取り崩しながら運用」も選択肢

ここが重要!

退職金は「税制優遇」と「運用計画」をセットで考えることが大切です。

3-3. 資産運用の基本知識【老後資金運用/投資信託/取り崩し率】

老後資金を増やすには、資産運用の基本を押さえる必要があります。

- 投資信託で分散投資:リスクを抑えつつ安定したリターンを狙う

- 取り崩し率の目安:年3〜4%を上限にすると、資金寿命を延ばせる

- 長期・積立・分散:王道の資産運用ルールは老後資金でも有効

ここが重要!

「資産を守りながら増やす」意識を持ち、取り崩し方もシミュレーションすることが成功のカギです。

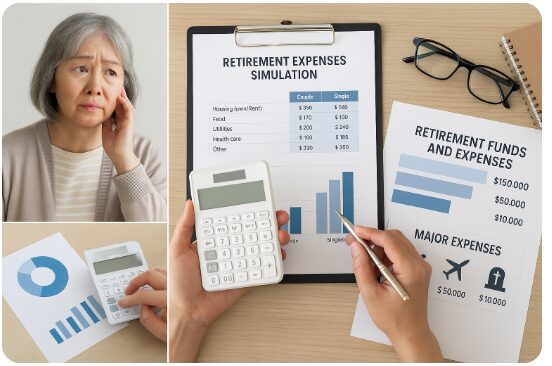

老後の支出を見直す【介護/旅行/葬儀/固定費カット】

老後資金を準備する際には、支出の見直しが欠かせません。特に大きな支出となるのが「介護」「旅行などの娯楽」「葬儀費用」です。これらを事前に把握し、計画に組み込むことで老後の資金不足を防ぐことができます。

例えば介護費用は、公的介護保険でカバーできる部分と自己負担分があり、施設利用か在宅ケアかで費用が大きく変わるのが現実です。また、老後を豊かに過ごすための旅行や趣味の支出は、ゆとりある生活設計をする上で重要ですが、優先順位をつけることが資金計画のカギになります。

さらに、葬儀費用や相続に備えて事前に準備しておくことは、残された家族への負担軽減につながります。つまり、老後の安心は「収入」だけでなく「支出の最適化」からも実現できるということですね。

4-1. 介護費用の負担と準備【介護保険/施設費/在宅ケアの比較】

実は、介護費用は老後の大きな負担のひとつです。

- 介護保険:自己負担は原則1〜3割

- 施設介護:月額15〜30万円ほど必要

- 在宅介護:費用は抑えられるが家族の負担が大きい

ここが重要!

「介護施設に入るのか」「在宅で対応するのか」を早めに考え、老後資金のシミュレーションに反映しましょう。

4-2. 老後の娯楽や旅行にかかる費用【ゆとりシミュレーション/優先順位】

ゆとりある老後を過ごすには、娯楽や旅行費も考慮が必要です。

- 旅行好き → 年間50万円以上の追加費用がかかることも

- 趣味(ゴルフ、習い事など) → 月数万円を見込む

- ゆとりシミュレーション → 「生活費+ゆとり費」で計算する

ここが重要!

「楽しみ」をゼロにすると生活の質が落ちます。優先順位を決めて、無理のない範囲で娯楽費を設定しましょう。

4-3. 葬儀費用を事前に考える意義【相続/終活/老後資金内訳の最適化】

実は、葬儀費用も老後資金の一部として考えておくことが大切です。

- 葬儀費用の平均:100〜200万円

- 相続や遺産分割のトラブルを防ぐための「終活」

- 事前に準備 → 遺族の金銭的・精神的負担を軽減

ここが重要!

老後資金の内訳に「葬儀・終活費」を含めておくと、万が一の時にも安心です。

老後資金の不足をどう防ぐか【必要額試算/年金/インフレ】

老後資金をしっかり準備しても、「思ったよりお金が足りない」というケースは少なくありません。必要な金額を正しく試算し、年金を賢く活用し、インフレに備えることが不足を防ぐ最大のポイントです。

まずは生活費や医療費、趣味や旅行などを含めた必要資金をシミュレーションし、自分に合った老後資金の目安を把握することがスタートラインになります。その上で、公的年金に加えて個人年金や退職給付といった私的年金を組み合わせれば、安定した収入源を確保できます。

さらに忘れてはいけないのがインフレ対策。物価が上がれば老後資金の実質的な価値は下がるため、投資信託や分散投資でインフレ耐性を持つポートフォリオを作ることが重要です。

つまり、老後資金の不足を防ぐには「計算」「年金活用」「インフレ対策」の三本柱が欠かせないということですね。

5-1. 必要な貯蓄額の試算方法【老後資金計算/計算シート/シミュレーション】

老後に必要なお金を計算する方法はシンプルです。

- 毎月の生活費を試算する

- 年金見込額を差し引く

- 足りない部分を「必要貯蓄額」として設定

例えば、生活費25万円−年金20万円=月5万円不足 → 年間60万円、20年で1,200万円が必要。

ここが重要!

エクセルや老後資金シミュレーションアプリを使うと、具体的な不足額が一目でわかります。

5-2. 公的年金と私的年金の活用【年金以外の収入/個人年金/退職給付】

老後資金を補う手段として、公的年金に加えて「私的年金」の活用が有効です。

- 個人年金保険:毎月定額を受け取れる

- 退職給付:企業年金や確定給付年金を確認

- 副収入:シニア向けの仕事や在宅ワークも選択肢

ここが重要!

年金以外の収入を持つことで、資金不足リスクを大幅に減らせます。

5-3. 将来のインフレに備える【実質利回り/インフレ耐性ポートフォリオ】

忘れがちですが、インフレは老後資金に直撃します。物価が上がれば、同じ貯金では生活が苦しくなるからです。

- 実質利回りを意識した運用(インフレ率を差し引いた利益)

- インフレ耐性資産(株式・REIT・インデックス投資)でリスク分散

- 長期運用で物価上昇に対応

ここが重要!

「現金だけ」で老後資金を準備するのは危険。投資信託や分散投資でインフレ対策を取り入れましょう。

老後資金の計画方法【ライフプラン/資金計算/リスク管理】

老後資金を「なんとなく」で考えてしまうと、退職後に資金不足に直面するリスクが高まります。だからこそ大切なのが、ライフプランを立て、シミュレーションで必要額を見える化し、リスク管理まで考えた資金計画です。

例えば、いつから老後資金を貯め始めるかによって必要な積立額は大きく変わります。50代からでも遅すぎるわけではありませんが、早く始めるほど複利の効果を活かせるのがポイントです。

また、シミュレーションツールやエクセルを使えば、生活費や趣味・旅行費などを含めたリアルな数字を確認できます。さらに、長生きリスクや医療・介護費、市場変動といった不確定要素にも備えておくことが安心につながります。

つまり、老後資金の計画は「ライフプラン」「数字の見える化」「リスク対応」の三本柱で組み立てることが成功のカギですね。

6-1. ライフプランの作成手順【いつから貯める/50代からの老後資金】

実は、老後資金づくりは「早ければ早いほど有利」なんです。

- 20代・30代:少額でも長期の複利効果で大きく育つ

- 40代・50代:教育費や住宅ローンと並行しつつ優先順位を整理

- 50代以降:短期間で集中的に積み立てる工夫が必要

ここが重要!

「今からでは遅い」と思わず、どの年代でもできる計画を立てることが第一歩です。

6-2. シミュレーションを使った資金計算【老後資金シミュレーション おすすめ/アプリ/エクセル】

老後資金の不安は、数字で「見える化」することで解消できます。

- 老後資金シミュレーションアプリ:入力するだけで不足額を計算

- エクセル:収入・支出・年金を組み合わせて独自計算が可能

- 金融庁や年金機構の公式ツールも活用できる

ここが重要!

「見えない不安」を「数値化」することで、具体的な行動につなげやすくなります。

6-3. リスク管理の重要性【長生きリスク/医療介護/市場変動】

老後資金の計画では、予想外の事態に備えることが必須です。

- 長生きリスク:寿命が延びると資金不足の可能性

- 医療・介護費用:突発的な支出に対応できる備え

- 市場変動:投資資産が減るリスクを分散でカバー

ここが重要!

「順調にいく前提」ではなく、最悪のケースを想定した計画を立てることが老後資金の安定につながります。

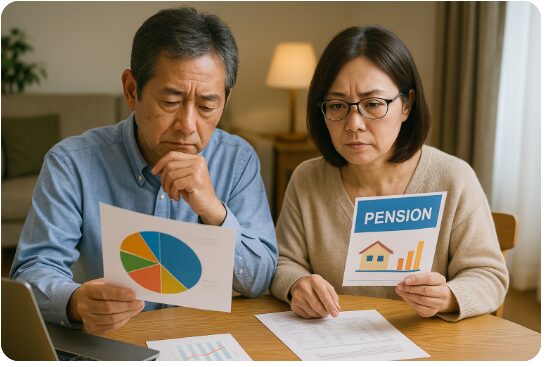

世帯ごとの老後資金の差異【夫婦/独身/おひとりさま】

老後資金の必要額は「平均いくら」とひとくくりにされがちですが、夫婦世帯と独身世帯では必要な金額が大きく変わるのをご存じですか?生活費の分担や住まいの状況、医療・介護費用の備え方などによって、資金計画はまったく異なります。

例えば、夫婦で暮らす場合は食費や光熱費をシェアできる一方、長寿リスクや片方が先立った後の生活費を考慮する必要があります。独身の場合は支出の自由度は高いですが、全てを一人でまかなうため「おひとりさま老後資金」は多めに備えるのが安心です。

さらに、持ち家か賃貸か、自宅を担保にできるかどうかなども老後資金に直結します。リバースモーゲージのような制度も検討することで、資金に余裕を持たせられるケースもあります。

つまり、世帯の形によって必要資金は大きく変わるため、自分のライフスタイルに合った老後資金シミュレーションが欠かせないということですね。

7-1. 高齢世帯と一般世帯の資金比較【老後資金平均/必要額】

総務省の家計調査によると、高齢世帯の平均支出は月20〜25万円。年金だけでは不足するケースが多いです。

- 高齢夫婦世帯:ゆとりある生活には月30万円前後

- 単身高齢者:平均支出は月14〜16万円程度

- 不足額:平均的に月数万円は赤字になる

ここが重要!

「平均値」ではなく、自分の生活スタイルを基準に資金計画を立てることが欠かせません。

7-2. 一人暮らし vs 夫婦世帯【老後資金独身/老後資金夫婦でいくら】

実は、一人暮らしと夫婦世帯では必要資金に大きな差があります。

- 独身(おひとりさま):生活費は抑えられるが、医療や介護の自己負担が重くなる

- 夫婦世帯:生活費は多めだが、家事や介護を分担できる利点あり

- 必要資金目安:独身→約1,500〜2,000万円、夫婦→約2,500〜3,000万円

ここが重要!

ライフスタイルや家族構成に合わせて、柔軟に資金目標を設定することが大切です。

7-3. 老人夫婦の制度理解【持ち家/自宅担保/リバースモーゲージ】

老後資金が不足したときに役立つ制度も知っておきましょう。

- 持ち家の場合:固定資産税や修繕費はかかるが、家賃負担はなし

- リバースモーゲージ:自宅を担保にして生活資金を受け取れる制度

- 制度利用の注意点:金利上昇や相続トラブルに要注意

ここが重要!

住まいも老後資金の一部。制度を上手に活用することで資金不足を補える可能性があります。

老後資金の確保に必要な行動【定年前/早めの資産形成/保険】

老後資金を確保するためには、「定年を迎える前にどんな準備をするか」「早く始めることのメリット」「保険をどう活用するか」が大きなポイントになります。実は、早めに行動するほど資金形成の効率は飛躍的に高まるんです。

例えば、ねんきん定期便を確認して年金額を把握し、生活費とのギャップを埋める計画を立てることが第一歩。さらに、複利効果を活かした長期積立や分散投資は、20代・30代から始めるほど将来の安心につながります。

また、保険は「入りすぎて家計を圧迫している」ケースも多いため、保障と貯蓄のバランスを見直すことが老後資金準備に直結します。積立型保険や個人年金保険を組み合わせれば、安定的な備えが可能です。

つまり、定年前の準備・早期スタート・保険の最適化という3つの行動が、老後資金を守る最大のカギになるということですね。

8-1. 定年退職前にすべき準備【ねんきん定期便/支出最適化】

実は、定年直前の対策が老後の安心度を大きく左右するんです。

- ねんきん定期便の確認:将来の年金額を把握する

- 支出の最適化:不要な保険やサブスクを整理

- 退職後の生活設計:収入と支出のギャップを試算

ここが重要!

「退職してから考える」では遅いため、定年前から生活費をシミュレーションして調整することが必須です。

8-2. 早めに始めるメリット【複利/積立/長期分散の効果】

老後資金づくりは、早ければ早いほど効率的です。

- 複利効果:投資の利益が利益を生む

- 積立の習慣化:毎月の自動積立で無理なく資産形成

- 長期分散投資:リスクを抑えながら安定成長を期待できる

ここが重要!

「少額からでも早く始める」ことが、将来の大きな安心感につながるのです。

8-3. 積立型保険の活用法【老後資金保険/保障と貯蓄のバランス】

老後資金と保障を同時に準備できるのが、積立型保険の魅力です。

- 学資保険や終身保険の応用:貯蓄性を持つ商品を選ぶ

- 保障と貯蓄のバランス:医療保障と資産形成を組み合わせる

- 長期契約による安定:解約返戻金を老後資金に活用可能

ここが重要!

「投資は苦手」という人でも、積立型保険なら計画的に資金を増やせる選択肢になります。

老後に向けたライフスタイルの見直し【生活費/住まい/リフォーム】

老後資金を効率よく使うためには、ライフスタイルの見直しが欠かせません。どれだけ貯金があっても、生活費や住まい、住環境に無駄があれば安心した老後を送ることは難しいですよね。

まず、毎月の生活費を抑える工夫として、固定費の削減や光熱費・通信費の見直しは効果的です。小さな積み重ねでも年間で数十万円の節約につながります。

さらに、「持ち家に住み続けるか」「老後は賃貸に住み替えるか」という選択も大切なテーマです。資産価値や維持費、介護を見据えた住環境を考えることで、将来の安心度は大きく変わります。

また、リフォームも生活の質を高める重要な投資。段差解消や断熱改修、介護導線の確保は老後の安全性と快適さを守ります。つまり、生活費の最適化・住まいの選択・リフォームの3つをバランスよく考えることが、老後不安を減らす大きなカギになるのです。

9-1. 生活費を抑える工夫【固定費カット/光熱費/通信】

老後は収入が限られるため、生活費のコントロールが重要です。

- 固定費カット:保険や通信費を見直す

- 光熱費の節約:省エネ家電や断熱リフォームで効率化

- 通信費の最適化:格安SIMや不要オプションの解約

ここが重要!

日々の節約が積み重なり、老後資金の持ちを大きく左右します。

9-2. 持ち家と賃貸の選択【老後資金 持ち家/賃貸/住み替え】

実は、老後の住まい選びも資金計画の大きなポイントです。

- 持ち家:家賃は不要だが、修繕や固定資産税が必要

- 賃貸:大規模修繕の心配はないが、家賃負担が続く

- 住み替え:郊外やコンパクトな住居に移ることで生活費を抑えられる

ここが重要!

「持ち家か賃貸か」の答えは一つではなく、ライフスタイルと資金状況に合わせた選択が必要です。

9-3. 生活保障を高めるリフォーム【段差解消/断熱改修/介護導線】

老後を快適に暮らすためには、住まいのバリアフリー化や省エネ化も考慮しましょう。

- 段差解消:転倒リスクを減らす

- 断熱改修:光熱費の節約+健康リスクの低減

- 介護導線の整備:将来の介護に備えて間取りを工夫

ここが重要!

住環境を整えることは、老後の生活費削減と安心の両立につながります。

結論

老後資金の準備は「どれだけ貯めるか」ではなく、どのように計画的に積み立て、必要に応じて取り崩すかが大切です。記事で解説したように、生活費シミュレーションやライフプランの作成を通じて、自分に必要な金額を把握することが第一歩となります。

次に、新NISAやiDeCoを活用した資産形成、退職金や年金の効率的な運用を組み合わせることで、長期的に安定した老後資金を確保できます。また、固定費の見直しや生活スタイルの最適化は、貯めるだけでなく支出を抑える重要なポイントです。

さらに、インフレ対策やリスク管理を忘れずに取り入れることで、将来の不安を減らすことができます。例えば、分散投資や積立型保険の活用、リフォームによる生活環境の改善は、安心した老後に直結する取り組みです。

つまり、老後資金は「貯める・運用する・守る」をバランスよく実践すれば、誰でも安心した暮らしを実現できます。今日から始められることは、小さな固定費の見直しや積立設定です。 一歩を踏み出すことで、未来は大きく変わります。

最後まで読んでくださり、ありがとうございました!

コメント