実は、保険は一度加入して終わりではなく、ライフステージの変化に合わせて見直すことが大切なんです。結婚・出産・住宅購入・老後など、人生のイベントごとに必要な保障内容は変わっていきますよね。

保険をそのままにしておくと、不要な保障で保険料を払いすぎてしまうケースや、逆に必要な保障が足りない状態になることもあります。そこで定期的に保険を見直すことで、無駄な支出を抑えつつ、自分に合った保障を確保できるのです。

特に最近はネット保険や比較サイトの登場で、同じ保障でも保険料を安く抑えられる方法が増えています。さらにFP(ファイナンシャルプランナー)への無料相談を活用すれば、専門的なアドバイスを受けながら最適なプランを見つけやすくなります。

ここが重要! 保険の見直しは「節約」と「安心」の両方を得られる大きなチャンス。定期的にチェックして、今の生活に合った最適保障を整えましょう。

保険の見直しを行う重要性【必要性/負担軽減/最適保障】

「加入したままの保険、ずっと放置していませんか?」実は、保険はライフステージに応じて見直すことがとても重要なんです。結婚や出産、住宅購入、定年など、人生のイベントごとに必要な保障内容は大きく変わりますよね。

そのままにしておくと、不要な保険に高い保険料を払い続けてしまうケースや、逆に必要な保障が不足していたというリスクもあります。だからこそ、定期的な保険の見直しは「節約」と「安心」の両方を得るための大切なステップなんです。

さらに最近では、ネット保険や比較サービスの普及により、同じ保障でもよりコスパの良いプランを見つけやすくなっています。加えて、FP(ファイナンシャルプランナー)の相談を活用すれば、自分に合った最適な保障を効率的に組み立てられるでしょう。

ここが重要! 保険の見直しは、家計の負担を軽減しつつ安心を守るための必須行動。まずは現状を整理して、今の生活に合った保障を確認することから始めましょう。

1-1. ライフステージの変化と必要性【結婚・出産・住宅購入・定年】

実は、保険は一度入ったら終わりではなく、ライフステージによって必要な保障額が大きく変わるんです。結婚、出産、住宅購入、定年といったイベントごとに見直すことが大切です。

代表的なライフイベントごとの見直しポイントは次の通りです:

- 結婚:配偶者の生活費を守るために死亡保障を増やす

- 出産:教育費や収入減に備えて就業不能保障を追加

- 住宅購入:ローン残高に応じて保障額を調整

- 定年:死亡保障を減らし、医療や介護、貯蓄型にシフト

ここが重要! 保険は「今の生活に合った設計」が最も大切。イベントごとに見直すことで、無駄を省きつつ安心を確保できます。

1-2. 保険料の負担を下げるコツ【コスパ/解約返戻金/ネット保険】

毎月の保険料が「高いな…」と感じるなら、見直すチャンスです。実は、少しの工夫で数千円単位の節約も可能なんですよ。

保険料を抑えるコツは:

- ネット保険を活用:店舗型より割安

- 解約返戻金ありをチェック:保障+貯蓄の両立が可能

- 複数社の見積もり比較:同じ保障内容でも保険料は大きく違う

つまり、同じ保障でも選び方次第で「安心」と「節約」を同時に叶えられるということですね!

1-3. 適切な保障を確保する方法【必要保障額の算出/FP相談】

「自分に必要な保障額はいくら?」と迷ったことはありませんか?実は、必要額はシンプルな計算式で出せます。

算出ステップ:

- 家族が生活するのに必要なお金を計算

- 公的保障(遺族年金など)を差し引く

- 残りをカバーできる保障額を設定

さらに、FP(ファイナンシャルプランナー)への相談も有効です。第三者の視点で無駄を省いたプランを提案してくれるので安心感があります。

ここが重要! 独自判断だけでは過不足が出やすいため、専門家の力を借りて「必要十分な保障」を確保することが成功の秘訣です。

保険見直しのタイミングと方法【何年ごと/ライフプラン/シミュレーション】

「保険って、どのくらいの頻度で見直せばいいの?」と迷う方も多いですよね。実は、保険は加入して終わりではなく、定期的にチェックすることで大きな節約と安心につながるんです。

目安としては3〜5年ごと、または結婚・出産・住宅購入・定年などのライフイベントごとに見直すのが効果的です。ライフプランが変われば必要な保障額や内容も変わるため、放置すると「過剰保障でムダな支出」や「保障不足によるリスク」に直結します。

さらに、最近はオンラインの無料シミュレーションツールも充実しており、スマホから簡単に必要保障額を算出できます。実際に数字で確認することで、より納得感のある見直しができるのが魅力です。

ここが重要! 保険の見直しは「何となく」ではなく、ライフプランに合わせた計画的なタイミングで行うこと。シミュレーションを活用すれば、最適な保障を無理なく維持できます。

2-1. 何年ごとに見直すべき?【目安/保険の見直しタイミング】

「保険って、どれくらいの頻度で見直せばいいの?」と思ったことありませんか?

実は、3〜5年に一度の見直しが目安とされています。さらに、ライフイベントのたびに見直すのが理想的です。

代表的な見直しタイミングは:

- 結婚・出産:家族構成が変わると必要保障額も変化

- 住宅購入:ローン残高に応じて保障を調整

- 子供の進学:教育費の増加に合わせて再設計

- 定年退職前後:死亡保障を減らし、医療や介護重視へ

ここが重要! 定期的にチェックするだけで、無駄な保険料を削減しながら、必要な保障を確保できます。

2-2. ライフプランに応じた見直し【子育て/教育費/老後資金】

保険の見直しは、ライフプランとセットで考えるのが効果的です。実は、子育て・教育・老後それぞれで必要なお金が全く違うんです。

ライフプラン別の見直しポイント:

- 子育て期:就業不能や収入保障を厚めに

- 教育費がピークの時期:学資保険や貯蓄併用を強化

- 老後期:死亡保障は縮小し、医療・介護保険へシフト

つまり、人生のステージに合わせて「保険の役割」を変えることが成功の秘訣なんですね!

2-3. オンラインの簡単シミュレーション/シュミレーション活用法

最近は、保険見直しの第一歩としてオンラインシミュレーションを活用する人が増えています。実は、無料で使えるツールも多く、自分に合った保障額をすぐに確認できるんです。

活用の流れ:

- 必要保障額を入力(年収・家族構成・ローン残高など)

- シミュレーション結果を確認

- 必要に応じてFPや保険ショップで詳細相談

ここが重要! オンラインツールは「目安をつかむ」には便利ですが、最終判断は必ず専門家と相談して決めるのが安心です。

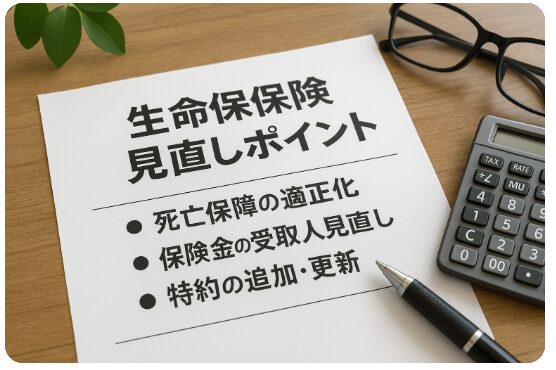

生命保険の見直しの注意点【死亡保障/受取人/特約】

生命保険は「もしもの時の安心」を守る大切な仕組みですが、内容を放置していると実生活と合わなくなることがあります。実は、収入・貯蓄・住宅ローン残高などの変化に合わせて死亡保障を見直すことが重要なんです。必要以上に保障をかけていると保険料のムダ遣いにつながり、逆に不足していると遺族の生活に影響が出る可能性があります。

また、意外と見落とされがちなのが保険金の受取人設定です。結婚や離婚、子供の誕生などで家庭環境が変わると、受取人を変更しないままでは「想定外の人に保険金が渡る」ケースもあるため注意が必要です。

さらに、特約の追加や更新型保険の仕組みもポイントです。保障が増える分安心感は高まりますが、不要な特約や更新時の保険料上昇にはデメリットもあります。

ここが重要! 生命保険の見直しは、死亡保障・受取人・特約の3つをバランスよく点検することが成功のカギです。

3-1. 死亡保障の見直し基準【収入・貯蓄・住宅ローン残高】

生命保険の見直しで一番大切なのは、死亡保障額の設定です。実は、収入や貯蓄、住宅ローンの残高を考慮すれば、必要額が明確になります。

目安の考え方:

- 収入源:一家の収入をどこまで保障するか

- 貯蓄額:既にある資産を差し引いて調整

- 住宅ローン:団信加入なら必要保障を減らせる

ここが重要! 過大な保障は保険料の無駄、少なすぎる保障は生活のリスクにつながるため、適正額を意識しましょう。

3-2. 保険金受取人の見直し【結婚・離婚・相続対策】

「受取人を誰にするか」は、意外と見落としがちなポイントです。実は、結婚・離婚・相続などで状況が変わるたびに見直しが必要なんです。

代表的な見直しケース:

- 結婚:配偶者を受取人に変更

- 離婚:元配偶者を受取人のままにしない

- 相続:子どもや孫へのスムーズな承継を意識

つまり、受取人の設定を誤ると「意図しない人に保険金が渡る」リスクがあるということですね!

3-3. 特約の必要性とデメリット【通院・三大疾病・更新型】

生命保険には、通院保障や三大疾病特約など様々なオプション(特約)があります。ただし、付けすぎると保険料が割高になるので注意が必要です。

特約見直しのチェックポイント:

- 通院特約:入院日数が短くなっている今は必要性を再考

- 三大疾病特約:治療費が高額になる分、付加価値は大きい

- 更新型特約:年齢とともに保険料が上がる点に注意

ここが重要! 特約は「必要最低限」を意識すること。メリットとデメリットを比較して取捨選択しましょう。

医療保険・がん保険の見直し【入院/先進医療/治療費】

医療費やがん治療の負担は年々大きくなっており、いざという時のために保険の内容を見直すことが欠かせません。実は、医療保険やがん保険の種類・保障内容を正しく選ぶかどうかで、自己負担額に大きな差が出るんです。

例えば、入院日額型や実費型、がん診断一時金などはそれぞれ役割が異なり、家庭の状況や治療方針に合わせて最適な組み合わせを考える必要があります。また、高額療養費制度や公的医療保障とのバランスを知っておくと、過剰に保険を掛けるリスクも避けられます。

さらに、医療保険は「終身型」と「更新型」で保険料や保障内容が変わるため、長期的に負担が続くかどうかも見直しのポイントです。

ここが重要! 医療保険・がん保険は「必要な保障を選ぶ」「公的制度を活用する」「将来の負担を見据える」この3点を意識して見直すのが成功のコツです。

4-1. 必要な保障の種類とは【日額型/実費型/がん診断一時金】

医療保険やがん保険を考えるときに、「どんな保障が必要なの?」と迷いますよね。実は、大きく分けて日額型・実費型・一時金型の3つがあります。

代表的な保障タイプ:

- 日額型:入院1日あたりの金額が支払われる

- 実費型:実際にかかった医療費を補償(上限あり)

- がん診断一時金:がんと診断されたらまとまった金額が支払われる

ここが重要! 自分や家族のリスクに合った保障タイプを選ぶことで、無駄のない保険設計ができます。

4-2. 入院・通院の自己負担を軽減【高額療養費/公的医療】

医療保険を検討する前に、公的医療制度を把握することが大切です。日本には高額療養費制度があり、自己負担は一定額までに抑えられるんです。

負担軽減の仕組み:

- 高額療養費制度:1カ月の医療費が一定額を超えた分は払い戻し

- 傷病手当金:病気やケガで働けない間の収入を補填

- 公的医療保険:3割負担が基本、通院も対象

つまり、医療保険は「公的制度でカバーできない部分」を補う役割なんですね!

4-3. 医療保険の選び方【終身/更新型/保険料の上がり方】

「どんな医療保険を選べばいいの?」と悩んだときは、終身型か更新型かをまずチェックしましょう。

タイプ別の特徴:

- 終身型:一生涯保障、保険料が変わらない安心感

- 更新型:加入時は安いが、更新ごとに保険料が上昇

- 特約追加:先進医療や通院保障を必要に応じてプラス

ここが重要! 長期的な安心を求めるなら終身型、コストを抑えたいなら更新型。自分のライフプランに合わせて選びましょう。

見直し時のデメリットと対策【解約/告知/保険料上昇】

保険を見直すことで家計の負担を軽減できる一方、解約や乗り換えにはリスクがあることをご存じでしょうか?実は、新しい保険に加入する際には「告知義務」があり、健康状態の変化によっては加入が難しくなるケースもあります。また、既存の保険を解約すると、一時的に保障が空白になる「無保険期間」が発生する可能性もあるのです。

さらに、年齢を重ねるほど保険料は上がる傾向にあり、再加入や更新のタイミングによっては、負担が想定以上に増えることも少なくありません。そのため、目先の保険料だけで判断せず、加入目的や家族の優先順位を整理しながら検討することが大切です。

ここが重要! 保険見直しの落とし穴を避けるためには「保障の空白を作らない」「健康状態を考慮する」「長期的な保険料の負担を把握する」この3点を必ず意識しましょう。

5-1. 乗り換え解約の落とし穴【保障の空白/健康状態の変化】

保険を見直す際に注意したいのが、解約と新規加入のタイムラグです。実は、解約してから新しい保険に加入できないリスクもあるんです。

落とし穴の例:

- 保障の空白期間が生じる

- 健康状態の悪化で新しい保険に入れない

- 告知内容で加入を断られる可能性

ここが重要! 乗り換える際は必ず「新しい保険が成立してから古い保険を解約する」ことを徹底しましょう。

5-2. 年齢で保険料が上がる可能性【更新・再加入の注意点】

保険は年齢が上がるほど、保険料も高くなります。特に更新型や再加入のタイミングでは注意が必要です。

チェックポイント:

- 更新型:10年ごとに保険料が上がる仕組みが多い

- 再加入:健康状態次第で保険料が大幅に上昇

- 終身型:加入時の保険料が一生変わらないメリットあり

つまり、若いうちに長期契約を選ぶほど、総額の保険料は抑えられるということですね!

5-3. 本当に必要か再確認【加入目的・優先順位・共済も検討】

「とりあえず加入しておこう」と思って選んだ保険、本当に必要ですか?実は、見直しのタイミングで不要な保険を整理することが家計改善の第一歩なんです。

再確認すべきポイント:

- 加入目的が明確か?(保障 or 貯蓄?)

- 優先順位は?(医療・死亡保障・老後資金のバランス)

- 共済やネット保険も選択肢に入れる

ここが重要! 無駄な保障を減らして、本当に必要なものだけを残すことで、保険料の負担を大きく減らせます。

相談先と比較のやり方【保険ショップ/本舗/オンライン】

保険を見直すときに迷いやすいのが「どこに相談すれば良いのか」という点ですよね。実は、相談先によって提案の幅や手数料、取扱社数が大きく異なるため、比較の仕方を知っておくことが大切です。

例えば、全国に店舗を持つ保険ショップでは、複数社の商品を比較しながら中立的に提案を受けられるのが強みです。一方で、「保険の見直し本舗」などの専門サービスは無料相談の流れが明確で、初心者にも安心感があります。また、オンライン相談なら時間や場所に縛られず、自宅で気軽に比較できる点が魅力です。

ここが重要! 保険見直しで失敗しないためには「店舗型・専門サービス・オンライン」をバランスよく比較し、自分のライフスタイルや相談したい内容に合った方法を選ぶことがポイントです。

6-1. 全国の保険ショップの探し方【口コミ/来店予約/店舗一覧】

「どこで保険を相談すればいいの?」と悩む方も多いですよね。実は、全国には無料で相談できる保険ショップが多数あり、口コミや評判を参考に選ぶのがおすすめです。

探し方のコツ:

- 口コミサイトやGoogleレビューで評判を確認

- 公式サイトから来店予約して待ち時間を短縮

- 店舗一覧をチェックして自宅や職場近くを探す

ここが重要! 相談先は「通いやすさ+口コミ評価」で選ぶと、無理なく長期的な見直しができます。

6-2. 「保険の見直し本舗」等の活用法【評判/無料相談の流れ】

「保険の見直し本舗」は全国に店舗があり、無料相談が受けられるサービスで有名です。実際の流れはとてもシンプルなんです。

相談の流れ:

- 公式サイトやアプリから相談予約

- 現在加入中の保険証券を持参

- 専門スタッフがプランを比較・提案

- 納得できれば契約、見直しも可能

つまり、無料で複数の保険を比較できる便利なサービスということですね!

6-3. 一括比較で最適提案【手数料/取扱社数/中立性を確認】

オンラインでの一括比較サービスも人気です。複数社の保険商品を一度に比較できるため、効率的に最適プランを探せます。

チェックすべきポイント:

- 手数料がかからないか

- 取扱保険会社の数(多いほど選択肢が広がる)

- 中立的な提案かどうか(特定会社に偏っていないか)

ここが重要! 比較サービスは便利ですが、「提案の中立性」を必ず確認することが大切です。

家族イベント×保険の見直し【教育費/出産/住宅ローン】

人生の中で大きなイベントがあると、家計のバランスや必要な保障内容は大きく変わりますよね。出産・育児、子供の教育資金、住宅ローンの返済などは、保険の見直しを考える絶好のタイミングなんです。

例えば、出産や育児期には収入保障や就業不能保険を追加してリスクに備えるのが安心です。また、子供の教育費がかかる時期には、学資保険や新NISAなどを組み合わせ、「貯蓄+投資」の両面で計画することが効果的です。

さらに、住宅ローンを抱えている家庭では、死亡保障や団信とのバランスを見直すことも欠かせません。固定費を抑えつつ、必要な保障を確保するためには「優先順位を明確にする」ことがカギです。

ここが重要! 家族イベントのたびに保険をアップデートすれば、無駄な出費を抑えながら最適な保障を維持できます。

7-1. 出産・育児で必要保障を再設計【就業不能/収入保障】

出産や育児は人生の大きな転機ですよね。この時期に保険を見直すことで、家族の安心を守ることができます。

見直しポイント:

- 就業不能保険で働けないリスクに備える

- 収入保障保険で家族の生活費をカバー

- 医療保険や学資保険を追加検討

つまり、子供が生まれるタイミングは保険見直しのベストタイミングなんです!

7-2. 教育資金プランと保険【学資保険/新NISA/貯蓄併用】

教育資金は長期的に準備が必要な費用です。保険と投資を組み合わせて効率的に備えるのがポイント。

選択肢の例:

- 学資保険:安定型の資金準備に向く

- 新NISA・積立NISA:長期投資で効率的に資金を増やせる

- 貯蓄+保険の併用:リスク分散ができる

ここが重要! 「保険+投資+貯金」のバランスが教育資金準備の鍵です。

7-3. 家計に合った保険選び【固定費削減/優先度の決め方】

「保険料が高くて家計を圧迫している…」と感じるなら、優先順位を整理して無駄を省きましょう。

見直しの手順:

- 家計簿で毎月の保険料を可視化

- 必要度の高い保障(医療・死亡保障)を優先

- 不要な特約や重複保障は解約

つまり、固定費削減の第一歩は保険の整理からということですね!

退職前後の見直し【60代/年金/医療・介護】

60代を迎えると、働き方や収入の形が大きく変わります。そのため、現役時代と同じ保障内容のままでは、保険料の負担が重すぎたり、不要な保障を持ち続けてしまうリスクがあるんです。

特に退職後は収入が年金中心となるため、「保障型から貯蓄型へシフトする」ことが重要です。死亡保障を縮小し、医療・介護に備える保険へ重点を移すことで、老後の安心度を高められます。

また、インフレや長生きリスクによって生活費が予想以上にかかる可能性もあります。シミュレーションを活用し、「年金+貯蓄+保険」のバランスを見える化しておくと安心です。

ここが重要! 退職前後の保険見直しは、老後資金を守りつつ無駄を省く最大のチャンス。60代のライフプランに合った保障設計をすることが、快適な老後生活のカギになります。

8-1. 老後ライフプランに合わせる【保障→貯蓄重視へ】

退職前後の60代は、現役時代と比べて必要な保障が大きく変わります。収入が減少する一方で、医療費や生活費は増える可能性があるため、保険も「保障から貯蓄・資産運用重視」へシフトするのがポイントです。

見直しの方向性:

- 死亡保障は縮小してもOK

- 医療・介護費用に備えた保障を優先

- 個人年金や積立型保険で老後資金を確保

ここが重要! 老後は「守りの保険+資金準備」で安心な生活を作ることが大切です。

8-2. 年金と保険のバランス【介護保険/死亡保障の縮小】

年金を受給し始めると、保険の役割も変わります。すでに生活費を年金で賄えるなら、死亡保障を減らし、介護や医療に備える方が合理的です。

具体的な対応策:

- 公的介護保険に加えて民間介護保険を検討

- 死亡保障は葬儀代など最低限に縮小

- 余剰分を資産形成や生活費補填に回す

つまり、老後の保険は「生きるための保障」に重点を置くということですね!

8-3. 生活費への影響を見える化【インフレ・長生きリスク】

退職後の見直しで忘れてはいけないのが「長生きリスク」と「インフレリスク」です。医療や介護に加え、生活費が想定以上に増える可能性があります。

見える化のポイント:

- 老後生活費をシミュレーションして不足額を確認

- インフレに強い資産(投資信託・外貨)も検討

- 介護期間が長引いた場合の資金計画を準備

ここが重要! 保険と資産の両面から、長期的な生活防衛を考えることが安心につながります。

そのほか見直すべき保険【自動車/火災・地震/共済】

生命保険や医療保険の見直しはよく知られていますが、実は「損害保険」も定期的にチェックすることが大切なんです。自動車保険や火災・地震保険、そして共済などは、生活に密接している分、補償内容や条件を正しく理解しておかないと余計な出費やトラブルにつながる可能性があります。

例えば、自動車保険は等級制度や特約の有無によって保険料が大きく変わります。火災・地震保険では補償範囲や免責金額を見直すことで、**「過不足のない保障を選べる」**のがメリットです。また、加入している保険証券を棚卸しして最新の契約状況を把握すれば、不要な保険を整理したり、重複契約を避けることも可能です。

ここが重要! 損害保険を含めた総合的な見直しは、家計の固定費削減だけでなく、いざという時の安心感にもつながります。

9-1. 自動車保険の見直し【等級/車両保険/特約・弁護士費用】

自動車保険は契約更新のたびに見直すのがおすすめです。等級や走行距離の変化によって保険料が変わるため、無駄なコストを減らすことができます。

チェックすべき項目:

- 等級割引の進み具合

- 車両保険が本当に必要か

- 弁護士費用特約の有無

ここが重要! 車の使用状況に合わせて最適化することで、保険料を大きく節約できます。

9-2. 火災・地震保険の最適化【補償範囲/水災/免責・耐震割引】

住宅を守る火災・地震保険も、見直しで大きな差が出ます。近年は水害や地震リスクが増えているため、補償範囲の確認は必須です。

見直しポイント:

- 火災保険に水災補償を追加するかどうか

- 地震保険の加入割合を見直す

- 耐震割引や長期契約割引を活用

つまり、住まいの環境に合わせて補償を最適化することが大切なんですね!

9-3. 保険証券の棚卸し術【証券確認/条件理解/最新情報の収集】

最後に重要なのが「保険証券の棚卸し」です。加入中の保険を把握していないと、重複契約や不要な特約に気づけません。

棚卸しの手順:

- 全ての保険証券を集める

- 補償内容・保険料を一覧化

- 不要・重複しているものを見直す

ここが重要! 定期的な棚卸しで「必要な保障だけを残す」ことが、家計最適化につながります。

結論

保険の見直しは、ライフステージの変化に合わせて「必要な保障を確保しつつ無駄を削る」ことが最大の目的です。結婚・出産・住宅購入・退職といった人生の節目ごとに見直すことで、保険料の負担を軽減しながら最適な保障を維持できるのです。

また、死亡保障や医療・がん保険の見直しでは、保障額の過不足や特約の必要性を冷静に判断することが欠かせません。さらに、自動車・火災・地震などの損害保険も含めてトータルで考えると、家計全体の固定費削減にもつながるのが大きなメリットです。

相談先についても、保険ショップや「保険の見直し本舗」、オンライン比較など複数を活用し、中立性や取扱社数を比較することが成功のカギとなります。今日からできる行動は、まず現在の保険証券を整理し、保障内容と保険料を確認すること。そこから必要に応じて専門家に相談するだけでも、大きな改善が期待できます。

ここが重要! 保険は加入したら終わりではなく、定期的に見直すことで本当の安心につながります。無駄を省きつつ自分に合ったプランを選ぶことで、将来の不安をぐっと減らせますよ。

最後まで読んでくださり、ありがとうございました!

コメント