毎月の家賃や生活費を配当でまかなえたら安心ですよね?

そんな夢を現実に近づけるのが「毎月配当ETF」という投資手法なんです。

実は、多くのETFは四半期ごとの分配ですが、月に1回お金が入ってくるETFも存在します。

年金や副収入のような感覚で、着実にキャッシュフローを積み上げたい方にはピッタリの選択肢です。

この記事では、初心者でも実践できる毎月配当ETFの基礎・選び方・おすすめ銘柄・注意点までをわかりやすく解説します。

配当利回り・コスト・NISA活用・リスク管理なども丁寧にカバーしているので、「これから始めたい人」も「すでに投資中の人」も必見です!

毎月配当ETFとは?仕組みとメリットを徹底解説

「毎月お金が入ってきたら嬉しいな…」そんな思いを叶えるのが、毎月配当ETFです。

ETFとは複数の株や債券に分散投資できる金融商品ですが、中には月に1回のペースで分配金(配当)を支払ってくれるタイプがあります。

この毎月配当ETFを活用すれば、給与や年金とは別に定期的なキャッシュフローを得ることが可能です。

ただし、利回りだけに注目するとリスクも見逃しがち。まずは基本構造と仕組みを理解し、安定収入を得るメリットと注意点をバランスよく把握しておきましょう。

ここでは「毎月配当ETFとは何か?」という基礎から、実際に生活資金として活用するためのポイントまで、わかりやすく解説していきます。

1-1: 毎月配当に特化したETFの基本構造

実は、ETFの中には毎月配当を出す設計になっている商品が存在します。

通常のETFは年2〜4回の分配が多いですが、毎月配当ETFは12カ月すべてに分配があるのが特徴なんです。

では、どうして毎月配当が可能なのか?

それは、以下のような仕組みによって構成されているからです。

📌 毎月配当ETFの基本構造:

- 高配当株・リート・債券など、安定収益のある資産を組み入れている

- 銘柄の分配タイミングを調整して毎月配当になるように構成されている

- 米国ETFに多く、日本ではまだ種類が少なめ

ここが重要!

「毎月配当=安心」と思われがちですが、中には元本の一部を払い戻しているETFもあるため要注意です。中身の確認が大切!

1-2: 高配当ETFで安定収入を得るメリット&注意点

毎月配当ETFを使えば、定期的にキャッシュフローを得ることができるため、老後資金や副収入に向いています。

でも、メリットばかりではありません。投資する前にリスクや注意点も把握しておくことが重要です。

📌 毎月配当ETFのメリット:

- 毎月の配当で家計にゆとりが生まれる

- 配当を再投資すれば複利効果も得られる

- 分散投資なので、単一銘柄よりリスクが低め

📌 注意すべきポイント:

- 利回りが高すぎるETFは元本減少のリスクあり

- 為替リスクがある(特に海外ETF)

- 信託報酬などのコストが高いETFも存在する

ここが重要!

高配当ETFは収入源として魅力的ですが、「なぜ配当が出せているか?」を理解して選ぶことが成功のカギです!

1-3: 月次キャッシュフロー戦略としての活用ポイント

つまり、毎月配当ETFは「毎月お金が入る仕組み」を作りたい人にぴったりなんです。

特に、セミリタイアを目指す人や老後資金を整えたい人にとっては、精神的にも家計的にも安心できる投資手段といえます。

📌 活用のコツ:

- 毎月配当ETFを複数組み合わせて“収入分散”

- 日本株ETFと米国ETFを併用して為替リスクを調整

- NISAなどの非課税制度と組み合わせて節税も狙う

ここが重要!

配当を“受け取る”だけでなく、“再投資して増やす”という選択肢もあります。月次キャッシュフロー戦略は、計画的に回すことが成功の鍵ですよ!

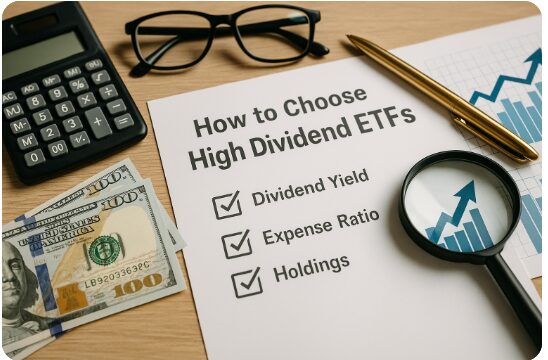

高配当ETFの選び方!失敗しない3つのチェックポイント

高配当ETFは、毎月や四半期ごとに安定したインカム収入を得たい方にとって魅力的な選択肢です。

しかし、利回りが高いという理由だけで選んでしまうと、思わぬリスクやコストに悩まされるケースもあります。

**「どのETFが本当に自分に合っているのか?」**を見極めるには、いくつかの重要なポイントをチェックする必要があります。

具体的には、配当利回り・分配スケジュール・信託報酬・隠れコスト・運用目的などが代表的です。

この章では、初心者でも失敗せずに高配当ETFを選ぶための3つの視点について、わかりやすく解説していきます。

2-1: 配当利回りと分配スケジュールの見極め方

「利回りが高ければお得」と思っていませんか?

実は、それだけで選ぶと失敗する可能性があるんです。ETF選びでは利回りの中身と分配タイミングにも注目しましょう!

📌 チェックポイントはこちら:

- 直近の利回りだけでなく「5年平均利回り」も見る

- 毎月・隔月・四半期ごとの「分配頻度」をチェック

- 過去の分配実績に偏りがないか確認する

ここが重要!

利回りが高く見えても、元本取り崩し型や不安定な分配がある商品は要注意。過去実績と分配頻度を必ずチェック!

2-2: 信託報酬・隠れコストを抑える最適ETF条件

「高配当=お得」と思っていても、コストがかさむと実質利回りが下がるんです。

だからこそ、信託報酬や売買コストまで含めて比較するのが大切です!

📌 コストを抑えるポイント:

- 信託報酬は0.1〜0.3%が目安。1%超は高コスト

- 「隠れコスト」(売買手数料・為替手数料)も要確認

- 同じテーマなら運用年数が長くて安定しているETFを選ぶ

ここが重要!

表面の利回りだけで判断せず、**「実質コスト=最終的なリターン」**と考えて選ぶのが失敗しないコツです。

2-3: 短期トレード vs 長期保有…投資目的別ETF選定術

ETFには、短期トレード向きの商品と長期保有で配当を楽しむタイプがあります。

自分の投資スタイルに合っていないETFを選ぶと、思った結果が得られません!

📌 投資スタイル別のETFの選び方:

- 短期トレードなら出来高が多く、値動きが活発なETFを選ぶ

- 長期保有なら、利回り安定・増配傾向のETFが安心

- 老後資金など目的が明確なら、分配実績重視で選定

ここが重要!

ETFは目的に応じて選ぶことで、期待するキャッシュフローとリスクバランスが一致しやすくなります!

2025年注目!おすすめ毎月配当ETFランキングTOP5

毎月安定した配当収入を得たい方にとって、毎月分配型ETFは非常に魅力的な選択肢です。

ただし、種類が多すぎて「どれを選べばいいかわからない」という悩みも多いですよね?

そこで今回は、2025年に注目すべき毎月配当ETFをランキング形式で5つ厳選しました。

それぞれのETFについて、配当利回り・運用コスト・リスク分散性・将来性など、重要な比較ポイントも合わせて解説します。

初心者でもわかりやすいように、特徴や活用方法も丁寧に紹介していますので、自分に合ったETF選びの参考にしてください。

3-1: 毎月分配型ETFトップ5と配当利回り比較

「どの毎月配当ETFを選べばいいの?」と迷っていませんか?

ここでは、2025年注目の人気と実績を兼ね備えた毎月分配型ETFのランキングTOP5をご紹介します!

📌 2025年注目の毎月配当ETF TOP5:

- JEPI(JPモルガン 米国株プレミアム・インカム)

- QYLD(NASDAQカバードコールETF)

- SDIV(グローバル高配当ETF)

- LQD(投資適格社債ETF)

- PFF(優先株ETF)

ここが重要!

高配当ランキングだけでなく、信託報酬や構成資産の分散度も一緒に確認して選ぶのがポイントです!

3-2: 最新高配当ETFの特徴と注目ポイント

ETFは日々進化していて、新しいタイプの配当戦略ETFも登場しています。

「どんな特徴があるか」を理解しておくと、投資判断の精度がグッと上がります!

📌 注目の特徴はこちら:

- カバードコール型(JEPIなど)は配当+オプションプレミアムで安定収入

- REIT型(不動産ETF)はインフレ耐性がある点で再評価中

- 債券ETFは金利変動の影響を考慮して短期債型を選ぶと安定しやすい

ここが重要!

ETFごとに配当の仕組みやリスクが全く異なるため、自分のリスク許容度に合ったものを見極めることが大切です!

3-3: 長期保有で増配が期待できる注目銘柄

毎月配当ETFを選ぶなら、「今だけでなく今後も伸びる可能性のある銘柄」が理想ですよね。

配当の成長性=将来の安定収入に直結します!

📌 増配が期待される注目ETF:

- VIG(米国連続増配株ETF):10年以上連続増配の企業を中心に構成

- HDV(財務健全な高配当株を厳選):不況時にも安定しやすい

- SCHD(増配傾向+コスト低め):長期保有向けの王道ETF

ここが重要!

高利回りよりも「安定+増配の見込み」があるETFを選ぶことで、長期的に安心して資産形成ができます!

配当金受取方法と税金対策ガイド

毎月配当ETFで得られる配当金は、しっかり受け取り手続きを知っておかないと損をすることもあるんです。

「いつ振り込まれるの?」「どこで確認できる?」「税金はどうなるの?」といった疑問も多いですよね。

この章では、配当金の支払いスケジュールの確認方法や、権利確定日の仕組み、税金の控除方法まで網羅的に解説します。

NISAや確定申告で使える節税テクニックも取り上げるので、配当金をムダなく活かしたい人は必見です。

お金を受け取るだけで終わらせず、しっかりと管理&最適化するための基礎知識をここで身につけていきましょう。

4-1: 配当金支払いのタイミングと確認方法

「配当金って、いつもらえるの?」という疑問を持つ方も多いですよね。

実は、ETFの配当スケジュールは決まっていて、事前にしっかり確認できるんです!

📌 タイミングと確認方法はこちら:

- ETFごとに「分配月」が決まっている(毎月・隔月・四半期など)

- 公式サイトや証券口座の「分配予定日・支払日カレンダー」で確認できる

- 支払日は「権利確定日から1〜2週間後」が一般的

ここが重要!

自分のキャッシュフロー計画に合わせて、配当タイミングの異なるETFを組み合わせると毎月の安定収入が実現しやすいですよ!

4-2: 権利付き最終日の押さえ方と受取手順

「配当をもらえる条件って何?」という質問もよくあります。

実は、“権利付き最終日”に保有しているかどうかがポイントなんです。

📌 配当受取のステップ:

- 権利付き最終日までにETFを購入する

- 翌営業日が“権利落ち日”で、この日以降の購入では配当対象外

- 配当は証券口座に自動で入金される(現金 or 再投資)

ここが重要!

「配当もらえるはずだったのに…」とならないために、権利付き最終日をカレンダーでチェックしておくのが鉄則です!

4-3: 配当所得税の仕組みと節税テクニック

配当金には当然税金がかかりますが、「どれくらい取られるの?」「節税できるの?」というのは気になりますよね。

実は、口座の種類によって課税額が大きく変わるんです!

📌 配当所得と節税の基本:

- 特定口座(源泉徴収あり)では約20.315%が自動で引かれる

- NISA口座なら配当金は非課税で受け取れる

- 確定申告で配当控除や損益通算も可能(総合課税 or 分離課税選択可)

ここが重要!

高配当ETFを活用するなら、NISAや確定申告を活用して税金のコストを最小限に抑えることが大切です!

高配当ETFのリスク管理:注意点と回避策

高配当ETFは魅力的な収益源ですが、「リスクゼロ」というわけではありません。

株価の下落や金利変動、景気後退の影響を強く受ける場合もあるため、しっかりとしたリスク対策が不可欠なんです。

この章では、ポートフォリオの分散方法、景気動向に備えるコツ、金利上昇時の対応策などを具体的に解説。

「せっかくの高配当が台無しになった…」なんて失敗を防ぐための知識を、初心者にもわかりやすく紹介します。

安定した配当収入を長く維持するためには、収益とリスクのバランスを取る設計がポイントです。

5-1: 株価下落リスクを抑えるポートフォリオ構築法

高配当ETFは魅力的ですが、株価が下がったら元本が減ってしまう可能性もあります。

だからこそ、リスクを抑えるポートフォリオ設計が超重要なんです!

📌 リスクを抑えるコツ:

- ETFを「複数種類」で持つ(業種・地域・資産クラスを分散)

- 一括投資せず「分割購入」で価格リスクを分散

- 定期的なリバランスで偏りを是正する

ここが重要!

株価下落のダメージを最小限にするには、配当利回りだけでなく「分散性」を重視したETF選びがカギになります!

5-2: 金利上昇・景気変動の影響を最小化する方法

金利や景気の変動は、高配当ETFの価格や利回りに大きな影響を与える要素です。

でも、事前に対応策を知っておけば慌てずに済みます!

📌 リスク対策のポイント:

- 債券系ETFは「短期債」を選ぶと金利上昇耐性あり

- 景気に左右されやすい業種(REIT・公益株など)の比率を調整する

- 守りの資産(ゴールドETFや現金)を一部組み込む

ここが重要!

外部環境は読めませんが、事前に「金利・景気対策ポートフォリオ」を組んでおけば、急変動にも耐えられます!

5-3: 分散投資で利回りと安全性を両立させる秘訣

「高配当ETFだけで資産形成って危なくないの?」と不安な人も多いですよね。

そこで鍵となるのが、配当もリスクも分散する設計です!

📌 両立させる分散投資のコツ:

- 国内・海外ETFをバランス良く持つ

- 高配当株+債券+REITなど、複数資産を組み合わせる

- 過去のパフォーマンスではなく「構成銘柄の分散度」に注目する

ここが重要!

「利回り」と「安定性」は相反するようでいて、うまく分散すれば両立できるのがETFの強みです!

高配当ETFを活用したポートフォリオ戦略

高配当ETFは、ただ持っているだけでは十分に効果を発揮できません。

国内ETFと海外ETFをどう組み合わせるか、投資信託との使い分け、そして定期的なリバランスが、収益とリスクのバランスを整えるカギになります。

この章では、**「毎月安定収入を得たい」「将来に備えて成長性も重視したい」**といったニーズに応えるための戦略を紹介。

リスクを分散しながら、しっかり配当を受け取り続ける方法がわかります。

長期的に資産を増やしたい方にとって、ETFの選定以上に「どう使うか」が重要なポイントになるのです。

6-1: 国内ETF×海外ETFで安定収入を最大化

「高配当ETFって、日本だけでいいの?」と迷っていませんか?

実は、国内と海外ETFを組み合わせることで安定収入をさらに強化できるんです!

📌 国内×海外ETFの分散メリット:

- 国内ETFは為替リスクが少なく、管理が簡単

- 海外ETFは利回りが高めで、分配月が豊富に選べる

- 両者を組み合わせると、毎月の安定配当を実現しやすい

ここが重要!

ひとつの国に偏るとリスクが集中します。国内外をバランスよく持つことが、長期で安定収入を得るカギになります!

6-2: 低コストETF vs 投資信託の使い分け術

「ETFと投資信託、どっちを選べばいいの?」という疑問はよく聞きます。

実は、目的とコストで使い分けるのが賢い選び方なんです!

📌 使い分けのポイント:

- ETFは信託報酬が安く、リアルタイム売買が可能

- 投資信託は少額積立・自動積立が得意で管理がラク

- 長期保有でリターンを狙うなら低コストETFが有利

ここが重要!

運用スタイルによって最適な商品は異なります。コストと利便性を比べて「自分に合うほう」を選びましょう!

6-3: リバランスで収益とリスクを最適化する手順

ETFを買った後も、「そのままで大丈夫?」と不安になりますよね。

実は、リバランスという作業がリスク管理のカギになるんです!

📌 リバランス手順の基本:

- 年1〜2回のタイミングで資産配分を確認

- 偏っている資産を売却し、足りない資産を買い足す

- 最初に決めた配分比率に近づけるよう調整する

ここが重要!

リバランスをサボると、気づかぬうちにリスクが偏ります。定期チェックで“守り”の投資を実現しましょう!

増配期待の高配当ETFを見極めるポイント

「せっかく投資するなら、将来的に配当が増えるETFを選びたい」――そう思いますよね?

実は、高配当ETFの中には毎年じわじわと増配している優良銘柄も多く存在します。

このパートでは、過去の分配金の推移、組み入れ企業の業績、将来の増配シナリオなどを総合的にチェックし、将来性のあるETFを見極めるコツを解説します。

単なる「今の利回り」だけで判断すると失敗しやすいので、長期目線で「増配し続ける力があるか」を見極める視点が大切です。

安定収入を超えて、「未来の配当増加を資産形成に活かす」ための考え方を身につけましょう。

7-1: 過去の分配金実績から増配傾向を分析

「このETFって将来も増配してくれるのかな?」というのは、配当投資の大きな関心事ですよね。

実は、過去の分配履歴から“増配傾向”を見つけることが可能なんです!

📌 分配実績チェックのポイント:

- 公式サイトやモーニングスターで過去の配当履歴を確認

- 毎年増配しているか、配当額が安定しているかをチェック

- 減配があるETFは要注意!理由も調べておくと安心

ここが重要!

長期保有を考えるなら、「配当の伸び方」に注目。増配傾向のあるETFこそ将来の“配当源”になります!

7-2: 企業業績と増配シナリオの関係性をチェック

「配当が上がる理由って何?」と思ったことありませんか?

実は、配当の源泉は“企業の利益”であり、その成長が増配につながるんです!

📌 業績と配当の関係を見るには:

- ETF構成銘柄の売上・利益推移を見る(IR情報など)

- セクター別に見ると、景気に強い業種が安定しやすい

- 構成企業の配当性向や財務安定度もチェック

ここが重要!

増配は企業業績が支えているもの。「業績が右肩上がり=増配の可能性高い」と覚えておきましょう!

7-3: 配当成長戦略に適したETFの選び方

「高配当だけじゃなくて、配当が増えてくれるETFを選びたい!」という方は、配当成長型ETFを狙うのがおすすめです。

📌 増配戦略に向くETFの条件:

- 連続増配企業に絞ったETF(例:VIGなど)

- 配当利回りはそこそこでも増配率が高いもの

- 構成銘柄に安定成長企業が多いETFを優先

つまり…

「高配当で終わらない、未来も見据えたETF」が真の狙い目。“今の利回り”より“将来の増配”で選ぶのがコツです!

NISA×毎月配当ETFで非課税キャッシュフロー最大化

「毎月配当で安定収入が欲しい!」

「でも税金が引かれるのがもったいない…」――そんな方にぴったりなのが、NISA×毎月配当ETFの組み合わせです。

NISA口座を活用すれば、配当金にかかる税金(約20%)が非課税に!

つまり、同じETFでも手取りの収入が大きく変わるということですね。

この章では、NISAで高配当ETFを運用する具体的なメリットや、対象商品、買付のコツをわかりやすく解説します。

特につみたて投資枠と成長投資枠の違いを理解しておくと、戦略に幅が出ます。

節税しながら、月々のキャッシュフローを最大化する方法をここでマスターしておきましょう。

8-1: NISA口座で高配当ETFを運用するメリット

「配当って課税されるから、思ったより手取りが少ない…」と感じたことありませんか?

実は、NISA口座を使えば“配当金がまるごと非課税”になるんです!

📌 NISAで運用するメリット:

- 配当金・売却益ともに非課税(年120万円まで新NISA成長投資枠)

- 長期保有でも課税されないので、複利効果が高まる

- 売却タイミングを柔軟に決められる(税金を気にせず利益確定可能)

ここが重要!

NISAは「節税しながら資産形成できる制度」。配当狙いのETFこそNISA活用で最大効果が得られます!

8-2: NISA対象のおすすめ毎月分配型ETF一覧

「NISAで買える毎月配当ETFってどれ?」と迷う方も多いはず。

実は、国内上場ETFの中にもNISA対象で魅力的なものがあるんです!

📌 NISA対象の人気ETF例(2025年時点):

- 1489:日経高配当株50ETF(国内株配当重視)

- 1494:日興AMグローバル高配当株(海外+毎月分配)

- 2554:S&P500連動型(毎月ではないが安定性◎)

※NISA対象かどうかは証券会社で最新情報を確認してください。

ここが重要!

NISA枠を使うなら、非課税の恩恵が大きい“配当重視ETF”を優先するのが賢い選び方です!

8-3: 非課税枠をフル活用する買付・保有戦略

「NISAって枠が限られているから、どう使うか迷う…」という方へ。

実は、買い方と保有の工夫次第で“枠を最大限に生かせる”戦略があるんです!

📌 非課税枠を活かすポイント:

- 毎月少額で積立買付(時間分散&上限管理がしやすい)

- 利回りの高いETFを優先して購入(非課税の恩恵が大)

- 年末には未使用枠を確認して一括買付も検討

つまり、

NISA枠は「戦略的に使う」が鉄則!買い方ひとつで運用効率は大きく変わるんです。

最新ニュース&市場動向:高配当ETFのこれから

2025年も、高配当ETFへの注目はますます高まっています。

背景には、物価上昇・金利変動・為替の影響など、投資環境が目まぐるしく変化していることがあるんです。

特に今後は、新規上場するETFや注目のセクターをいち早くチェックしておくことが重要。

情報収集を怠ると、せっかくの配当チャンスを逃してしまうことも…。

この章では、最新の経済指標と高配当ETFの動きとの関係性、そして注目されている業種や新規ETF情報を解説します。

あわせて、無料で使える分析ツールの活用法も紹介するので、ぜひ投資判断の材料にしてください。

ここが重要!

「情報の鮮度」が、安定した配当収入を得るカギになります。

9-1: 2025年の経済指標と配当ETFの連動性

「2025年の景気ってどうなるの?」という不安は尽きませんよね。

実は、経済指標の変化は高配当ETFにも直結するんです!

📌 特に注目したい指標:

- 米国の政策金利(高金利時は株価が重くなりがち)

- インフレ率(高インフレ下では生活必需品系ETFが有利)

- 企業の配当性向と業績(増配の可能性を見るカギ)

ここが重要!

マクロ経済を読むことは、高配当ETFのタイミング選びにも重要な武器になります!

9-2: 新規上場予定ETFと注目セクター情報

「今後登場する新しいETFってどんなのがあるの?」と気になりますよね。

実は、2025年も高配当&分配強化型の新ETFが続々登場予定なんです!

📌 注目のセクターとETF動向:

- AIやエネルギー関連の高配当ETFが登場予定

- 米国の配当貴族にフォーカスしたETFが人気拡大中

- ESG配当型ETFなど新しい価値観に基づく商品も登場

つまり、

高配当ETF市場は常に進化中!定期的に情報をチェックして“乗り遅れ防止”が大切です。

9-3: 分析ツールで変化を先取りする方法

「どのETFが増配傾向か、どうやって見極めるの?」という声にお応えして、

便利な“無料分析ツール”を使えば、簡単に傾向がつかめます!

📌 使えるおすすめツール:

- 楽天証券:分配履歴や利回りをグラフ表示(https://media.rakuten-sec.net/articles/-/42779)

- モーニングスター:配当履歴や格付けが一目でわかる

- TradingView:チャートで長期推移と利回りを同時表示可能

ここが重要!

自分の目で分析する力が、「感覚だけの投資」から卒業する第一歩になります!

結論

毎月配当ETFは、安定的なキャッシュフローを得たい方にとって非常に有効な投資手段です。

ETFの基本構造や配当スケジュール、コストのチェック方法、リスク管理まで理解しておけば、初心者でも安心して取り組めます。

特に、NISA口座の活用や信託報酬の抑制、リバランス戦略は、資産運用を効率よく進めるうえで重要なポイント。

記事内で紹介したETFランキングや配当金の受け取り方を実践すれば、毎月安定した配当収入が期待できます。

さらに、増配が見込める銘柄選定や、国内外ETFの組み合わせを工夫することで、中長期的な資産成長にもつながります。

つまり、今から少しずつ行動を始めることで、将来の経済的な安心感を手に入れることができるということですね!

✅ まずは証券口座の開設と、NISA枠の確認から始めましょう!

最後まで読んでくださり、ありがとうございました!

この情報があなたの資産形成の第一歩になれば幸いです。

コメント