こんな疑問をお持ちではありませんか?S&P500は、米国の代表的な株価指数として多くの投資家に支持されています。しかし、金利の変動や経済情勢によって、今後のパフォーマンスがどうなるのか不安に感じる方も多いでしょう。

この記事では、S&P500の今後の見通しと投資戦略について、最新の情報をもとに解説します。

- S&P500の市場動向や金利の影響

- 長期的な成長を期待するための投資戦略

- NISAやつみたてNISAを活用した最適な投資方法

この記事を読めば、「今、S&P500に投資すべきか?」の答えが分かります。

さらに、利下げ期待や経済指標の動向を踏まえ、どのようにポートフォリオを構築すればよいのか、具体的なポイントを紹介します!

それでは、さっそく詳しく見ていきましょう!

S&P500とは?初心者でも分かる基本情報と投資の魅力

S&P500ってよく聞くけど、実際どんな指数なの?」

「投資を始めるなら、S&P500を選ぶべき?」

そんな疑問をお持ちではありませんか?

S&P500は、アメリカを代表する500社の株価を指数化したもので、世界中の投資家から信頼されています。歴史的に安定した成長を続けており、初心者にも人気の高い投資先ですが、本当に安全なのか?今からでも遅くないのか? など、不安に感じる方も多いでしょう。

この記事では、S&P500の基本情報と投資の魅力を分かりやすく解説します!

- S&P500とは?構成銘柄と特徴を解説

- 過去のパフォーマンスと成長の理由

- 他のインデックス(ナスダック・オルカン)との違いとは?

この記事を読めば、「S&P500がなぜ優れた投資対象なのか?」が理解できるはずです。

初心者にも分かりやすく解説しているので、これから投資を始めたい方もぜひ参考にしてくださいね!

それでは、詳しく見ていきましょう!

1-1. S&P500の意味とは?構成銘柄と特徴

S&P500とは、アメリカの代表的な株価指数の一つで、ニューヨーク証券取引所(NYSE)やNASDAQに上場する米国の主要500社で構成されています。

この指数は、時価総額加重平均で計算されるため、大企業の影響が大きくなります。

主要な構成銘柄には、Apple、Microsoft、Amazon、Google(Alphabet)、Teslaなど、世界的な大企業が含まれています。

S&P500は米国経済全体の成長を反映する指数として知られており、長期投資の対象として非常に人気があります。

特に、**過去50年間の平均年利回りは約7〜10%**と安定しており、多くの投資家が「S&P500に投資するだけで資産が増える」と考えています。

1-2. S&P500の歴史と長期パフォーマンス

S&P500は1957年に導入されて以来、長期的な成長を続けてきた指数です。

例えば、1980年頃には100ドルの投資が現在では数千ドルになっているほど、長期的に右肩上がりの成長を遂げていることが特徴です。

しかし、その間にはITバブル崩壊(2000年)、リーマンショック(2008年)、コロナショック(2020年)などの大きな下落も経験しました。

それでも、過去のデータを見る限り、S&P500は下落後も回復し、さらに高値を更新する傾向があります。

投資家にとっては、「暴落時に恐れずに積み立てを続けられるか?」が重要なポイントとなります。

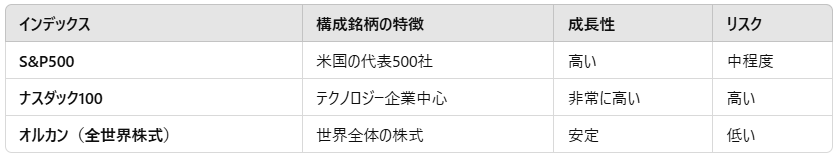

1-3. S&P500と他のインデックス(ナスダック・オルカン)との違い

S&P500と他の人気指数(ナスダック100や全世界株式(オールカントリー))の違いについて解説します。

ナスダック100はハイテク企業が多く、成長性が高いですが、景気の影響を受けやすいです。 **オールカントリー(オルカン)**は、世界全体の市場に分散投資できるため、リスクを抑えたい人向けです。 S&P500はバランスの取れた選択肢であり、成長と安定の両方を求める投資家に適しています。

S&P500の市場動向と今後の見通し

「&P500の最近の値動きが気になる…」「今後も投資を続けて大丈夫なの?」

こんな疑問をお持ちではありませんか?

S&P500はアメリカ経済を反映する代表的な株価指数ですが、その市場動向は常に変化しています。最近は、インフレ動向やFRB(米連邦準備制度)の利下げ期待などが株価に影響を与えており、「今が買い時なのか、それとも様子見がいいのか…」と迷う方も多いでしょう。

この記事では、最新のS&P500のチャート分析や市場動向をもとに、今後の見通しを解説します。

- S&P500の最新チャートとテクニカル分析

- 今後の展望と10年後の予測

- 米国経済との関係から見た投資の判断基準

この記事を読めば、S&P500の今後の動向を把握し、投資判断に役立つ知識が身につきます!

「これから投資を始めたい」「追加投資のタイミングを知りたい」と考えている方は、ぜひ最後までチェックしてみてくださいね!

2-1. S&P500の最新チャートとテクニカル分析

現在のS&P500のリアルタイムチャートを確認すると、長期的には上昇トレンドを維持していますが、短期的には金利動向や景気後退リスクの影響を受けやすい状況です。

特に、**移動平均線(50日、200日)やRSI(相対力指数)**を使った分析では、過去の暴落時と似た動きを示すことがあります。

「今は買い時なのか?それとも様子見なのか?」を見極めるためには、テクニカル分析を活用することが重要です。

2-2. S&P500今後の見通しと10年後の予測

&P500の今後の動向を予測するためには、米国の経済成長率、企業業績、金利政策などが鍵を握ります。

- 楽観シナリオ(強気相場)

FRB(米連邦準備制度)が利下げを開始し、経済が回復基調に入れば、S&P500は2025年までに再び過去最高値を更新する可能性があります。 - 悲観シナリオ(弱気相場)

逆に、インフレが再燃し、金利が高止まりすると、S&P500は調整局面が続く可能性があります。特に、企業の業績が悪化すれば、一時的な下落も考えられます。

長期的には上昇が見込まれるため、積立投資を継続するのが賢明な選択肢です。

2-3. S&P500と米国経済の相関関係

S&P500は、米国経済の成長と密接に関連しています。

一般的に、GDPが成長すると企業の利益が増加し、株価が上昇する傾向にあります。

一方で、景気後退時にはS&P500も下落しやすいですが、過去のデータを見ると、景気回復とともに株価も回復していることがわかります。

「S&P500に投資することは、米国経済の成長に賭けること」と考えると、長期投資のメリットが見えてきます。

S&P500への投資戦略

「S&P500に投資したいけど、投資信託とETFのどっちがいいの?」「一括投資と積立投資はどちらが有利?」と悩んでいませんか?

S&P500は長期的に成長を続けている魅力的な指数ですが、どの投資方法を選ぶかによってリターンやリスクが大きく変わります。「最適な投資スタイルを知りたい!」という方に向けて、この記事ではS&P500への効果的な投資戦略を解説します。

✅ S&P500投資信託 vs ETFの違いと選び方

✅ 一括投資と積立投資のシミュレーション結果

✅ S&P500投資のリスクと分散戦略

この記事を読めば、自分に合った投資方法が見つかり、安心してS&P500投資を始められます!

「失敗しない投資のコツを知りたい!」という方は、ぜひ最後までチェックしてみてくださいね!

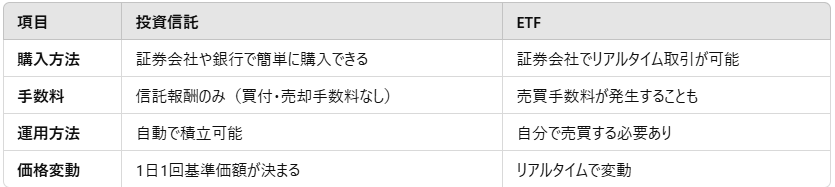

3-1. S&P500投資信託 vs ETF、どっちを選ぶべきか?

S&P500に投資する方法として投資信託とETFの2つがありますが、それぞれのメリット・デメリットを比較してみましょう。

どっちを選ぶべき?

- コツコツ積み立てたいなら投資信託

「楽天・SBI・eMAXIS Slim S&P500」などの低コスト投資信託がおすすめ。 - リアルタイムで取引したいならETF

「VOO・SPY・IVV」などのETFが選択肢になります。

初心者には、手軽に積立できる投資信託の方が向いていると言えます。

3-2. S&P500の一括投資と積立投資シミュレーション

P500に投資する際、「一括投資と積立投資、どちらが有利なの?」と悩む人は多いですよね。

結論から言うと、長期的にはどちらも利益が出る可能性が高いですが、それぞれのメリット・デメリットを見てみましょう。

一括投資のメリット・デメリット

✅ メリット

- 市場が上昇し続けると大きな利益を得られる

- 複利効果を最大限活かせる

❌ デメリット

- 購入直後に暴落すると精神的にダメージが大きい

- リスクを分散できない

積立投資のメリット・デメリット

✅ メリット

- 価格が変動してもリスクを分散できる(ドルコスト平均法)

- 心理的に安心して投資を続けられる

❌ デメリット

- 市場がずっと上昇している場合、一括投資の方がリターンが大きい

どっちを選ぶべき?

- 大きな資金を一気に投入できるなら一括投資が有利(ただしリスクあり)

- 安定的に投資を続けたいなら積立投資がおすすめ

初心者なら、精神的な負担が少なく、リスクを抑えられる積立投資を選ぶのが無難です!

3-3. S&P500に投資する際のリスクと分散戦略

S&P500は長期的に右肩上がりの成長が期待できると言われていますが、当然ながらリスクもあります。

特に、以下の3つのリスクには注意が必要です。

1. 短期的な暴落リスク

S&P500は短期間で10〜30%下落することも珍しくないため、「一時的な暴落に耐えられるか?」が重要です。

✔ 対策 → 短期の値動きに惑わされず、長期目線で積立を続ける。

2. 為替リスク

日本円で投資する場合、円高になるとS&P500のリターンが減少してしまいます。

✔ 対策 → 外貨預金や為替ヘッジ商品を組み合わせる。

3. 米国経済の影響

S&P500は米国企業が中心のため、アメリカの景気が悪化すると影響を受けます。

✔ 対策 → 全世界株式(オールカントリー)などの他の指数と組み合わせて分散投資する。

S&P500の利回り・配当・投資信託ランキング

「S&P500って、実際どのくらいの利回りがあるの?」「配当金を狙うなら、どの銘柄がいい?」「人気のS&P500投資信託ランキングを知りたい!」と気になっていませんか?

S&P500は過去30年以上にわたって安定した成長を続けている指数ですが、投資するならどの銘柄を選ぶかが重要です。配当を重視するのか、それとも長期的な資産成長を狙うのかによって、最適な選択肢は変わってきます。

この記事では、以下のポイントをわかりやすく解説!

✅ S&P500の過去30年間の利回りと成長率の推移

✅ 配当貴族指数とは?長期投資でメリットが大きい理由

✅ 人気のS&P500投資信託ランキング(楽天・SBI・eMAXIS Slimなど)

この記事を読めば、あなたにピッタリのS&P500投資方法が見つかります!

「投資を始めたいけど、どれを選べばいいかわからない…」という方は、ぜひ最後まで読んでみてくださいね!

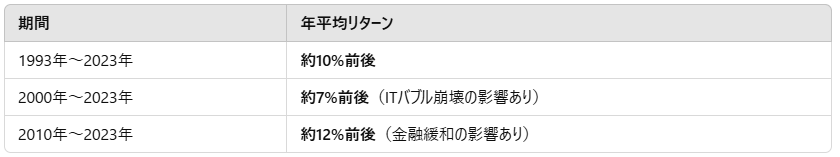

4-1. S&P500の過去30年の年利と利回りの推移

S&P500は、長期的に見て右肩上がりの成長を続けている指数として知られています。

実際、過去30年間の平均リターンはどのくらいだったのでしょうか?

S&P500の過去30年の平均年利

✔ ポイント:

- 長期的に見ると、年利7~10%の成長が期待できる!

- ただし、短期的には大きな変動もある(リーマンショック・コロナショックなど)

4-2. S&P500の配当貴族指数とは?長期投資のメリット

&P500には、「配当貴族指数」と呼ばれる指数があります。

これは25年以上連続で配当を増やしている企業で構成された指数のことです。

✔ 配当貴族指数の特徴:

- 安定した配当を受け取れる(高配当株が多い)

- 成長とともに配当が増えるため、長期保有向き

- 景気の変動に強い銘柄が多い(生活必需品・ヘルスケアなど)

代表的な銘柄には、**コカ・コーラ(KO)、プロクター&ギャンブル(PG)、ジョンソン&ジョンソン(JNJ)**などがあります。

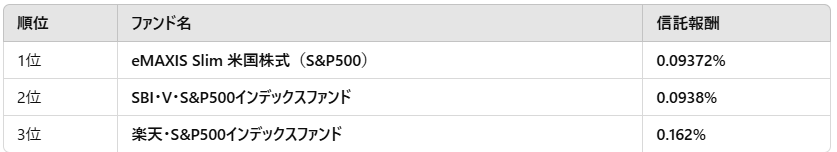

4-3. S&P500関連の人気投資信託ランキング(楽天・SBI・eMAXIS Slim)

S&P500に投資するなら、低コストで運用できる投資信託がおすすめです。

ここでは、人気のS&P500投資信託トップ3を紹介します!

S&P500投資信託ランキング(2024年版)

どれを選べばいい?

- 信託報酬が最安なのはeMAXIS Slim S&P500!

- SBI・Vはバンガード社のETF(VOO)に直接投資するタイプで安定感あり!

- 楽天S&P500は楽天証券を使うならポイント還元のメリットがある!

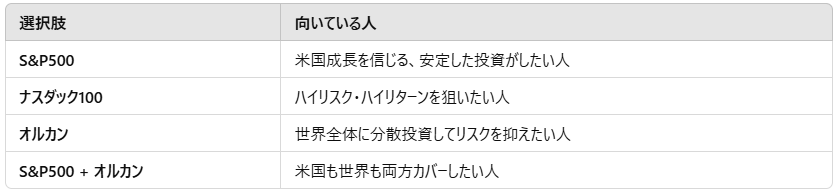

S&P500と他のインデックス比較

「S&P500とナスダック100、どっちが儲かるの?」「オールカントリーとS&P500、どちらを選ぶべき?」そんな疑問をお持ちではありませんか?

株式投資で資産を増やしたいなら、どのインデックスを選ぶかが超重要!S&P500は米国経済の成長を反映し、長期的に安定したリターンを出していますが、ナスダック100やオールカントリーと比べた場合、どの指数が最適なのかは投資目的によります。

この記事では、以下のポイントを解説します!

✅ S&P500とナスダック100、成長率が高いのはどっち?

✅ オールカントリー vs S&P500、どちらがリスク分散に優れている?

✅ 両方買うべき?投資スタイル別の最適な選択肢を紹介!

この記事を読めば、あなたにピッタリのインデックスが見つかります!

「どれを選べばいいのかわからない…」と迷っている方は、ぜひ最後まで読んでみてくださいね!

5-1. S&P500とナスダック100、どっちが儲かる?

P500とナスダック100はどちらも米国株ですが、構成銘柄が大きく異なります。

- S&P500:米国の大型株500社で構成(アップルやマイクロソフトを含む)

- ナスダック100:ハイテク・グロース株中心(AI・半導体などの成長企業が多い)

▶ リターン比較

過去10年間のデータを見ると、ナスダック100はS&P500を大きく上回る成績を出しています。

しかし、ハイテク株に偏るため リスクも高め。

▶ どっちを選ぶべき?

- 安定した成長を求めるならS&P500

- ハイリスク・ハイリターンを狙うならナスダック100

👉 投資スタイルに合わせて使い分けるのがポイント!

5-2. オルカン vs S&P500 どちらを選ぶべきか?

オルカン(全世界株式) は、日本・米国・新興国を含む 約3,000銘柄に分散投資 できるインデックスです。

対して S&P500は米国企業のみ。

▶ 比較ポイント

結論:

- 米国の成長を信じるならS&P500

- リスク分散を重視するならオルカン

👉 どちらか一方ではなく、両方持つのもアリ!

5-3. S&P500と全世界株式(オールカントリー)を両方買うべきか?

S&P500とオルカン、どちらかを選ぶべき?」と悩む人もいますが、両方持つのが最適解 かもしれません。

なぜなら…

- 米国が成長すればS&P500が強い

- 新興国やヨーロッパが伸びればオルカンがカバー

- どの国が成長しても恩恵を受けられる!

▶ おすすめの資産配分(例)

- S&P500 70% + オルカン 30% → 米国を軸にしつつ、他の地域もカバー

- S&P500 50% + オルカン 50% → 世界全体にバランスよく投資

結論:米国集中 or 分散投資、あなたの考え方次第!

👉 どれを選ぶかは、あなたの投資スタイル次第!

自分に合った選択をして、長期的な資産形成を目指しましょう

S&P500先物とリアルタイムの投資戦略

「S&P500の先物ってどう活用するの?」「短期と長期でチャート分析のやり方は違うの?」こんな疑問を持っていませんか?

S&P500先物は、リアルタイムで市場の動きを捉えながらトレードできる便利なツールです。短期トレーダーはテクニカル分析を駆使して利益を狙い、長期投資家は暴落時のヘッジ手段として活用できます。ただ、リスク管理をしっかりしないと大きな損失につながることもあるので、慎重な運用が必要です。

この記事では、こんなポイントを詳しく解説!

✅ S&P500先物のリアルタイム取引の基本と活用法

✅ 短期・長期トレードで使えるS&P500チャート分析のコツ

✅ 暴落リスクに備えたヘッジ戦略とリスク管理のポイント

この記事を読めば、S&P500先物を活用する方法が分かります!

6-1. S&P500先物のリアルタイム取引と活用法

S&P500先物とは、将来のS&P500の価格を予想して売買する金融商品です。

短期トレードやヘッジ(リスク回避)目的で活用されることが多いです。

✔ S&P500先物の特徴

- 24時間取引が可能(米国市場が閉まっていても売買できる)

- レバレッジをかけて効率的に利益を狙える(ただしリスクも高い)

- 株式の下落リスクをヘッジできる(暴落時にショートポジションを取る)

✔ 先物取引の活用法

- 短期売買(デイトレード・スイングトレード)

→ チャートを見ながら、短期間の値動きを狙う - リスクヘッジ

→ S&P500現物を保有している場合、先物の売り(ショート)を活用して下落リスクを抑える

⚠ 注意点:

- レバレッジをかけすぎると大きな損失になる可能性がある

- 取引手数料やスプレッド(売買価格の差)にも注意

6-2. S&P500チャートの分析方法(短期・長期)

S&P500のチャートを分析することで、売買のタイミングを判断しやすくなります。

短期・長期それぞれに適した分析方法を見ていきましょう。

短期トレード向けの分析手法

- 移動平均線(MA)

→ 5日線・25日線のゴールデンクロス(買い)・デッドクロス(売り)をチェック - RSI(相対力指数)

→ RSIが70以上なら「買われすぎ」、30以下なら「売られすぎ」と判断 - 出来高(Volume)

→ 出来高が急増したときはトレンドが変わる可能性が高い

長期投資向けの分析手法

- PER(株価収益率)

→ S&P500全体のPERが高すぎると割高、低すぎると割安の可能性 - 経済指標と連動

→ 米国のGDP成長率、雇用統計、FRBの金利政策をチェック - S&P500の景気サイクル

→ リーマンショックやコロナショックのような暴落時のパターンを分析

6-3. S&P500の暴落予想とリスク回避のポイント

S&P500は基本的に右肩上がりの成長を続けていますが、時には暴落も発生します。

暴落のサインを見極め、適切なリスク回避策を取ることが重要です。

✔ S&P500暴落のサイン

- FRB(米連邦準備制度)の急激な利上げ

- 企業の決算が軒並み悪化(GAFAの決算が特に重要)

- 金融危機や地政学リスクの発生(リーマンショック、ウクライナ情勢など)

✔ リスク回避の方法

金や債券など、分散投資をする

→ S&P500だけでなく、他の資産も持つことでリスクを分散

ドルコスト平均法で積立投資を継続する

→ 暴落時も一定額ずつ買い続けることで、平均取得単価を下げる

一括投資ではなく、キャッシュ比率を確保する

→ 暴落時に安く買い増すために資金を残しておく

S&P500とNISA・つみたてNISAでの活用法

「S&P500に投資したいけど、NISAとつみたてNISAのどちらを使うべき?」

「SBIや楽天、どの証券会社でS&P500を運用するのがいい?」

こんな疑問をお持ちではありませんか?

S&P500は、長期的に成長を続ける優良インデックスとして、多くの投資家に選ばれています。特にNISAやつみたてNISAを活用することで、税金の負担を減らしながら効率的に資産を増やすことが可能なんです。ただし、制度の違いや証券会社ごとの特徴を理解しないと、思ったように資産が増えないことも…。

この記事では、こんなポイントを解説します!

✅ S&P500をNISAで運用するメリット・デメリット

✅ つみたてNISAでS&P500を積立運用する方法

✅ SBI・楽天・イーマクシススリムS&P500の比較と選び方

この記事を読めば、NISAやつみたてNISAを活用したS&P500投資のコツが分かります!

7-1. S&P500をNISAで運用するメリットとデメリット

NISA(新NISA含む)は、運用益が非課税になるお得な制度です。

S&P500をNISAで運用するメリット・デメリットを見ていきましょう。

✔ メリット

- 売却益・配当が非課税(20.315%の税金がかからない!)

- 短期でも自由に売却できる(つみたてNISAより柔軟)

- 投資信託・ETFどちらも選べる

✔ デメリット

- 非課税枠に上限がある(新NISAは成長投資枠240万円)

- 投資判断を間違えると利益を出せず枠を無駄にする可能性

- 制度変更の影響を受けやすい

NISAの成長投資枠を使えば、S&P500に一括投資しやすく、短期で利益を狙うことも可能です。

しかし、初心者は焦らず、積立で分散投資するのもアリですね!

7-2. つみたてNISAでS&P500を積立投資する方法

たてNISAは、長期・分散・積立投資を前提とした制度です。

S&P500に投資する場合、積立によるリスク分散効果が期待できます。

✔ つみたてNISAの特徴

- 年間投資上限120万円(新制度)

- 20年間の非課税枠が確保される

- 長期積立でリスクを抑えながら資産形成できる

✔ S&P500をつみたてNISAで買う手順

- 証券会社で口座開設(SBI証券・楽天証券など)

- S&P500連動の投資信託を選ぶ(楽天VTI、eMAXIS Slim S&P500など)

- 毎月一定額を設定し、積立をスタート

- 20年後の成長を待ちながら、焦らず継続投資

つみたてNISAなら、毎月一定額をコツコツ積み立てることで、リスクを分散しながら資産形成ができます!

7-3. SBI・楽天・イーマクシススリムS&P500の比較

S&P500に投資するなら、どの証券会社・商品を選ぶべきか気になりますよね。

代表的なS&P500投資信託を比較してみました!

結論:コスト重視なら「eMAXIS Slim S&P500」!

楽天証券の楽天VTIも米国市場全体をカバーしたい人にはおすすめです。

S&P500関連のニュースと経済動向

「S&P500の今後の動向が気になるけど、利下げの影響はどうなる?」

「FRBの政策がS&P500に与える影響って、具体的にどう反映されるの?」

こんな疑問を持っている方は多いのではないでしょうか?

S&P500は世界経済の動向を反映しやすい指数のため、米国金利の変動やFRB(米連邦準備制度)の政策が大きく影響します。最近では、利下げ期待による株価の上昇や、一方でのインフレ懸念による不安定な相場が話題となっていますよね。

この記事では、以下のポイントを詳しく解説します!

✅ S&P500の利下げ期待による影響と最新ニュース

✅ 米国金利とS&P500の関係(FRBの政策がどのように影響するのか)

✅ S&P500の下落リスクとリバウンド予測(投資家はどう動くべき?)

この記事を読めば、S&P500の最新の市場動向を理解し、今後の投資戦略を考えるヒントが得られます!

8-1. S&P500の利下げ期待での影響と最新ニュース

近のS&P500の注目ポイントは、FRB(米連邦準備制度)の利下げ期待です。

金利が下がると、企業の資金調達コストが下がり、株価が上昇しやすくなるんです。

✔ 利下げがS&P500に与える影響

- 株価の押し上げ要因になる

- 企業業績が回復しやすくなる

- 米ドル安が進み、輸出企業にプラス

逆に、インフレが再燃すると利下げが先延ばしになり、株価が下落するリスクもあります。

8-2. 米国金利とS&P500の関係(FRBの政策が株価に与える影響)

の金利政策は、S&P500の値動きに直結します。

金利が上がると株価は下がりやすく、下がると上がりやすいのが基本的な関係です。

✔ 金利上昇時の影響

- 企業の借入コスト増 → 株価にマイナス

- 債券の利回り上昇 → 株式から資金流出

✔ 金利低下時の影響

- 企業の借入コスト減 → 株価にプラス

- リスク資産への資金流入 → S&P500上昇

金利の動向をチェックすることで、今後のS&P500の動きを予測する手がかりになります!

8-3. S&P500の今後の下落リスクとリバウンド予測

「今後のS&P500は下がるの?上がるの?」と気になりますよね。

実は、景気後退・金利・企業業績の3つが重要なポイントです。

✔ S&P500の下落リスク要因

- FRBの利上げ継続

- 企業の業績悪化

- 世界的な景気後退の懸念

✔ リバウンド予測のポイント

- FRBが利下げを発表すれば、S&P500は上昇しやすい

- 米国企業の決算が良ければ、株価の下支えに

最新の経済ニュースを常にチェックし、適切なタイミングで投資判断をしましょう!

S&P500投資の実践的なアプローチ

00に投資したいけど、どうやって始めればいいの?」

「今後成長が期待できる銘柄は?資産配分のコツは?」

S&P500は、長期投資に向いている優良指数として、多くの投資家に支持されています。でも、具体的な投資方法や戦略については、悩むことも多いですよね。

本記事では、S&P500投資を実践するための3つの重要ポイントを解説します!

✅ 初心者向けのS&P500投資の始め方(口座開設・購入手順)

✅ ヒートマップを活用した注目銘柄の見つけ方

✅ 資産配分と長期投資で成功するためのポイント

この記事を読めば、S&P500投資をスムーズにスタートし、安定した資産形成の第一歩を踏み出せます!

📌 今後の注目ポイント!

- AI関連銘柄の成長が続くか?

- 米国経済の回復とともに景気敏感株が上昇するか?

ヒートマップを活用しながら、どのセクターが強いのか常にチェックしておきましょう!

9-1. S&P500投資初心者向けの始め方ガイド

S&P500投資の始め方(5ステップ)

- 証券口座を開設する(SBI証券・楽天証券・マネックス証券など)

- 投資対象を決める(ETFか投資信託を選択)

- 投資方法を決める(一括投資 or 積立投資)

- 購入資金を入金し、投資スタート!

- 長期保有しながらリバランスを定期的に実施

✔ ETFと投資信託の違い

初心者には、少額から積立できる「投資信託」がおすすめ!

一括投資を考えているなら、ETFの購入も選択肢に入れてOKです!

9-2. S&P500のヒートマップ分析と注目銘柄

&P500の個別銘柄を分析する際に便利なのが**「ヒートマップ分析」**です。

ヒートマップを使うと、市場の動向やどのセクターが強いのか一目で把握できるんです!

✔ ヒートマップとは?

- S&P500の全銘柄を視覚的に表示したもの

- セクター別の株価の動きを把握できる

- 上昇・下落銘柄を色分け(緑=上昇、赤=下落)

S&P500の注目銘柄(2024年時点)

今後の注目ポイント!

- AI関連銘柄の成長が続くか?

- 米国経済の回復とともに景気敏感株が上昇するか?

ヒートマップを活用しながら、どのセクターが強いのか常にチェックしておきましょう!

9-3. S&P500の資産配分と長期投資のポイント

期的に資産を成長させるためには、**適切な資産配分(ポートフォリオ)**が重要です!

S&P500に投資する場合、以下の点を意識しましょう。

S&P500投資のポートフォリオ例

✔ 王道のS&P500 100%戦略

→ 長期成長を狙うなら、S&P500に100%投資もあり!

✔ 全世界株式と組み合わせる

→ S&P500(70%)+ オールカントリー(30%)で分散投資

✔ 債券や金も組み合わせる

→ S&P500(50%)+ 債券(30%)+ ゴールド(20%)でリスク分散

長期投資の成功ポイント

- 短期の値動きを気にしすぎない(長期で右肩上がり)

- 定期的にリバランス(資産配分の調整)をする

- 暴落時も慌てずに積立を継続する

📌 ポイント!

分散投資を意識しながら、自分に合ったポートフォリオを作るのが大切!

20年以上の長期投資なら、S&P500は高確率でプラスのリターンを生む

【結論】S&P500投資の未来とあなたの選択

S&P500は、長期的に安定した成長を続けてきたインデックスであり、多くの投資家にとって魅力的な選択肢です。本記事では、S&P500の基本情報や市場動向、投資戦略、リスク管理、そしてNISAを活用した投資方法まで詳しく解説しました。

では、あなたはこれからどうすべきでしょうか?

✅ S&P500の基本を理解し、長期的な視点で投資を検討する

✅ 一括投資か積立投資か、自分に合った投資スタイルを選ぶ

✅ NISAやつみたてNISAを活用し、税制優遇を最大限に活かす

✅ リスク分散のために、他のインデックスや資産クラスと組み合わせる

✅ 市場のトレンドや経済ニュースを常にチェックし、適切な判断を下す

「S&P500は本当に将来も成長し続けるのか?」と不安に思う方もいるかもしれません。

しかし、これまでの歴史を見ると、短期的な下落はあっても、長期的には上昇してきたのがS&P500です。

大切なのは、感情に流されずに、計画的に資産運用を続けること。投資はリスクを伴いますが、適切な知識と戦略があれば、あなたの未来の資産形成に大きく貢献します。

さあ、今日から一歩踏み出してみませんか?

最後まで読んでくださり、ありがとうございました!🚀

コメント