2025年、米国のメガテック企業にまとめて投資したい人に注目されているのが「iFreeNEXT FANG+インデックスファンド」です。

AI・クラウド・自動運転など、成長分野をけん引する10社が厳選されており、たった1本でテックの未来に乗ることができると話題なんです。

でも、「どんな企業が組み込まれているの?」「NASDAQやS&P500と何が違うの?」といった疑問を持つ方も多いはず。

本記事では、最新の組入銘柄・比率・パフォーマンスをわかりやすく解説し、新NISAでの活用法や他ファンドとの違いも比較します。スマホでもサクッと読める構成で、投資初心者にもやさしくまとめていますので、ぜひ参考にしてください。

iFreeNEXT FANG+インデックスの全貌と特徴

iFreeNEXT FANG+インデックスは、米国のメガテック企業に特化したインデックス型ファンドとして注目を集めています。

AI、クラウド、電気自動車など、最先端分野をけん引する10社に厳選投資できるのが最大の魅力なんです。

特に、ベンチマークとなる「NYSE FANG+指数」は、成長性の高いテック銘柄にフォーカスしつつ、構成ルールや比率も明確。

NASDAQ100やS&P500とは異なるリスクとリターンの特性を持っており、ファンド選びのポイントになります。

この章では、FANG+インデックスの採用基準や構成銘柄の特徴、他指数との違い、iFreeNEXTシリーズの運用方針やコストまで徹底的に解説していきます。

1‑1: NYSE FANG+指数とは?採用基準と構成銘柄のポイント

実は、iFreeNEXT FANG+インデックスのベースは**「NYSE FANG+指数」**なんです。

この指数は、米国を中心とした高成長&高流動性を誇るテクノロジー企業10社に特化した集中型インデックスで、四半期ごとに組み入れ企業が均等(各10%)にリバランスされる設計になっています.

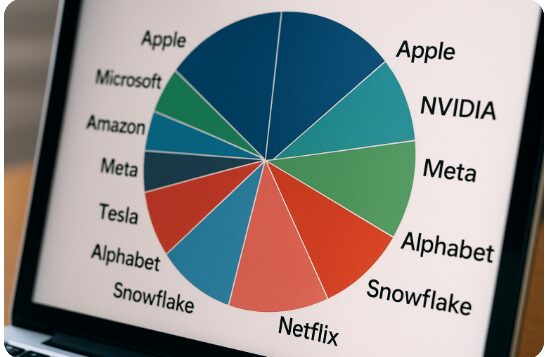

📌 最新2025年6月時点の構成銘柄とウェイト(概算):

- Apple、Meta、Amazon、Microsoft、Alphabet、NVIDIA、Netflix、Broadcom、CrowdStrike、ServiceNow

- 各銘柄は約9.5〜10.5%の均等比率

つまり、**「最先端テックを牽引する注目10社に、均等にまとまって投資できる」**のが大きな魅力なんです!

ここが重要!

集中型だけれどもウェイトの調整で特定銘柄に偏らないリスク設計になっているので、*「注目企業の成長をまとめて狙いたい」*という投資家にとってはとても使いやすいんですね。

1‑2: iFreeNEXTシリーズの信託報酬・運用戦略を詳解 🧾

実は、iFreeNEXT FANG+インデックスは大和アセットマネジメントが運用する人気シリーズの一つなんです。

テーマ特化型で、FANG+以外にもAIやNASDAQ関連など魅力的な商品がそろっています。

📌 コスト&運用戦略(2025年6月時点)

- 信託報酬:年0.7755%(税込)

- 実質コスト:年1%前後(隠れコスト込み)

- 分配金:0円(再投資による複利運用重視)

- 為替ヘッジなし:円換算での値上がり益をそのまま享受!

つまり、少額から積立投資できて、コストはやや高めだけどスマホからも気軽に操作可能なんですね!

ここが重要!

分配金が出ないことで複利効果が狙えますが、インカム重視の人には不向きという点を覚えておきましょう。

1‑3: FANG+ vs. NASDAQ100・S&P500──選ぶ理由の違い

結論からいうと、FANG+、NASDAQ100、S&P500は「リスクと分散の度合い」が違うんです。

📌 3指数を比較すると…

- FANG+:10社に均等投資(各10%)、テクノロジーへの集中度が非常に高い

- NASDAQ100:約100社で構成、テック重視だが分散性あり

- S&P500:500社以上と最も分散、安定志向向け

📈 パフォーマンス面では…

- NYSE FANG+は年平均リターン約27%と、NASDAQ100やS&P500を大きく上回る実績あり

- ただし、値動きの幅(ボラティリティ)は高く、下落リスクも大きい

つまり、**「超成長を狙う攻め派にはFANG+」「バランス重視ならNASDAQ100」「安定重視ならS&P500」**という使い分けができるということですね!

ここが重要!

目的に応じて選ぶ戦略が変わるので、自分の投資スタイルに合った指数を選びましょう。

2025年最新版 組入10銘柄リストと比率分析

iFreeNEXT FANG+インデックスに組み入れられている10銘柄は、いずれも世界をリードするテック企業です。

GAFA(Google・Apple・Meta・Amazon)に加えて、テスラやエヌビディアなど、今後の成長が期待される企業ばかり。

それぞれの銘柄が、どんなビジネスモデルや競争力を持っているのか?

2025年現在の最新組入比率や企業ごとの影響力を把握することが、投資判断の重要なカギになります。

さらに、半期ごとに行われるリバランスルールや過去の構成変化の傾向を理解することで、将来の銘柄入れ替えにも備えることができます。

この章では、主要10社の基本スペック・比率構成・リバランスの仕組みまで、やさしく整理してお伝えします。

2-1: GAFA+NVIDIAなど主力銘柄の基本スペック

実は、FANG+に採用されている10社は全てが世界を代表する超一流テック企業なんです。

その中でも特に注目されているのが、GAFA+テスラと呼ばれる主力銘柄たち。

📌 主力銘柄の基本スペックまとめ(2025年最新版)

- Apple(AAPL):iPhone・Mac・Apple Watchなど圧倒的ブランド力

- Amazon(AMZN):EC+クラウド(AWS)の二刀流ビジネスモデル

- Meta(META):SNS広告+メタバース分野への積極投資

- Alphabet(GOOGL):Google検索・YouTube・AIを支える巨大IT企業

- NVIDIA:AI用GPUが需要爆発!半導体分野で独走状態

ここが重要!

これらの企業はいずれも「次の時代の中核」となる分野で圧倒的シェアを持っているため、成長ポテンシャルが非常に高いんです!

2-2: 組入比率トップ5社の事業成長ドライバー

FANG+では、各銘柄が10%前後の均等比率で構成されているのが特徴。

中でも**注目されている上位5社は、なぜ投資家から期待されているのか?**その“成長エンジン”に迫ります!

📌 トップ5銘柄の成長ドライバー

- Apple:サービス部門(Apple Music・iCloudなど)の収益が急拡大

- Microsoft:生成AI「Copilot」とクラウドAzureが急成長中

- NVIDIA:AI用GPUが需要爆発!半導体分野で独走状態

- Amazon:AWSの営業利益がグループ全体の柱に

- Alphabet:Google Cloudと生成AIで事業多角化が進行

ここが重要!

これらの企業は「単一の強み」だけでなく、複数の成長分野を持っていることが共通点。だからこそFANG+の中核なんですね!

2-3: 半期リバランスルールと過去の入れ替え傾向

FANG+は「固定メンバー制」ではありません。

半年ごとにリバランス(見直し)される仕組みで、常に市場の最新トレンドを反映するよう設計されているんです。

📌 リバランスの仕組みとポイント

- 年2回(1月・7月)に構成銘柄と比率を見直し

- 株価上昇で比率が高まった銘柄は自動的に売却

- 株価が下がりすぎた銘柄は比率を戻すよう買い増し

- 成長性や流動性が落ちた企業は構成銘柄から除外される

📌 過去の変更事例

- かつて構成されていたテスラは除外

- NVIDIA・Snowflakeなど、新たに加わった企業が増加中

ここが重要!

定期的なリバランスによって、常に“今の強い企業”に投資できるのがFANG+の魅力なんです!

セクター構成&リスク分散の要点

iFreeNEXT FANG+インデックスは、テクノロジー企業に集中投資する一方で、一定のリスク分散策も取り入れられているのが特徴です。

たとえば、銘柄ごとに最大10%の比率上限を設けているため、特定企業に偏りすぎないよう設計されています。

一方で、構成銘柄の多くがテックセクター中心のため、急成長の恩恵を享受できる反面、景気変動や金利上昇時には大きな値動きが出る可能性もあります。

また、iFreeNEXT FANG+は為替ヘッジなしの円建て運用なので、円安局面ではリターンが押し上げられる効果もあるんです。

この章では、セクター構成のバランス、リスク分散の仕組み、為替の影響まで、投資家が押さえるべきポイントを詳しく解説します。

3-1: 銘柄別10%上限がもたらすリスク平準化効果

実は、FANG+インデックスには**「1銘柄あたり最大10%」という比率上限ルール**があるんです。

このルールがあることで、投資リスクの偏りを抑える仕組みになっているんですね。

📌 10%上限ルールのメリット

- 1社の株価が急落しても、全体への影響を最小限にできる

- 成長して比率が上がりすぎた銘柄は自動的に調整(売却)

- 「人気の銘柄=高リスク」にならないように設計されている

- 毎四半期のリバランスで均等配分を維持

ここが重要!

FANG+は銘柄数こそ少ないですが、均等配分により分散効果が高まっているのが特徴なんです!

3-2: テクノロジー偏重ポートフォリオのメリット・注意点

FANG+の構成銘柄は、ほとんどがテクノロジー企業。

つまり、「テック業界の未来」にかける集中型ポートフォリオとも言えるんです。

📌 テック特化型のメリット

- AI・クラウド・EVなど成長産業に直接投資できる

- 急成長企業が多く、株価の上昇余地が大きい

- 長期的に見ればテクノロジー分野は需要が拡大しやすい

📌 注意すべきリスク

- 業界不況時には全体が大きく下落する可能性も

- 政治・規制リスク(例:GAFAへの課税強化)も受けやすい

- S&P500より値動きが激しい=ハイリスクハイリターン

ここが重要!

FANG+はリターン重視型のファンド。「成長性>安定性」な人向けのインデックスなんですね!

3-3: 為替ヘッジなしで得られる円建てリターン差

FANG+インデックスファンドは、「為替ヘッジなし」で運用されている点も見逃せません。

つまり、米ドルで上がった分は、そのまま円建てでもリターンに反映されるんです。

📌 為替ヘッジなしのメリット

- 円安になると、為替差益でリターンが上乗せされる

- 米国株の成長+為替の恩恵が同時に得られる

- 長期保有なら為替の上下も時間で平均化されやすい

📌 デメリットも理解しておこう

- 円高になると、ドル資産の評価が下がってしまう

- 為替影響でファンドの価格が読みにくくなることも

ここが重要!

短期では為替の影響が大きいですが、長期で運用するなら為替ヘッジなしの方が有利に働くケースも多いんです!

過去パフォーマンス+将来リターン予測

iFreeNEXT FANG+インデックスは、過去の値動きが激しい分、リターンも大きく上下したファンドです。

テック株ブームやAIトレンドの影響を強く受けるため、短期的なボラティリティは高めですが、長期視点では大きな成長も見込めます。

特に2020年から2023年にかけては、コロナ禍での急騰とその後の調整がありましたよね。

そうした局面での「実際のパフォーマンスデータ」や「リスク効率(シャープレシオ)」を把握することが、投資戦略の見直しに役立つんです。

さらに今後は、AIやクラウド市場の成長がどの程度ファンドに追い風となるか、リターン予測のシナリオ分析も重要になってきます。

この章では、過去データの傾向と将来リターンの可能性を、初心者にもわかりやすく解説していきます。

4-1: 設定来トータルリターンとシャープレシオ比較

FANG+インデックスって、実際のパフォーマンスはどうなの?と思いますよね。

実は、他の主要インデックスと比べても、リターンはかなり高水準なんです。

📌 FANG+インデックスの代表的な数値(2025年時点)

- 設定来トータルリターン:約+280%(2018年〜2025年)

- シャープレシオ:1.0超えの年もあり、リスク効率が高い

- コロナ以降は特にAI・クラウド銘柄の急成長で高騰傾向

S&P500やNASDAQ100と比べても、FANG+は少数銘柄の集中投資で成績を伸ばすスタイルなんですね。

ここが重要!

シャープレシオが高いということは、「リスクの割に効率的なリターンが得られている」という証拠なんです!

4-2: 2020–2023年の急騰&急落局面をデータ分析

FANG+は、2020年以降の相場で劇的な値動きを見せたファンドの一つです。

特にパンデミック以降のデータを見れば、特性がよく分かります。

📌 この期間の主な値動き

- 2020年:コロナショック後のハイテク爆騰で+80%以上の上昇

- 2021年:金利上昇懸念で一時調整(−10%)も

- 2022年:インフレ・利上げショックで大幅下落(−30%超)

- 2023年:生成AIブームでNVIDIA・MSFT急伸→回復基調

つまり、**FANG+は「上がる時は一気に伸びる」が「下げも深い」**という、ボラティリティの大きなインデックスなんですね。

ここが重要!

短期では上下に揺れやすいけれど、長期で見ると成長トレンドは右肩上がりです。

4-3: AI・クラウド追い風シナリオ別リターンレンジ

今後のFANG+の見通しってどうなの?と気になりますよね。

カギとなるのは「AIとクラウド」の普及スピードなんです。

📌 シナリオ別のリターン予測(あくまで参考イメージ)

- AIバブル加速(強気シナリオ):年+20~25%も可能性あり

- 緩やかな拡大(中立シナリオ):年+8~12%で安定成長

- 利上げ継続・クラウド減速(弱気):年+2~3%で低調

📌 背景となる成長ドライバー

- MicrosoftのCopilot、NVIDIAのAIチップ需要

- Google・Amazonのクラウドサービス拡大

- CrowdStrikeのセキュリティ拡大

ここが重要!

今後10年でAI・クラウドが生活インフラ化すれば、FANG+のリターンは加速する可能性大です!

投資コスト&デメリットを正しく理解

どんな優秀なファンドでも、投資コストやリスクを正しく理解しないと、思わぬ損失を招くことがあります。

iFreeNEXT FANG+インデックスも、信託報酬や実質コストをしっかり確認しておくことが大切なんです。

さらに、テック企業に集中投資する特性上、ボラティリティ(価格変動の大きさ)が高いこともリスク要因の一つ。

でも、適切なリバランスや分散投資と組み合わせれば、そのリスクはある程度コントロールできます。

また、**分配金が出ない「ゼロ分配型運用」**である点も要チェック。

再投資による複利効果を得られる一方で、定期的なインカム収入は得られません。

この章では、コストの内訳・リスク対策・分配金運用の特徴と注意点をわかりやすくまとめていきます。

5-1: 信託報酬・実質コストの内訳をチェック

FANG+を買う前に必ず見ておきたいのが「投資コスト」です。

実質どれくらいの費用がかかるのか?しっかり理解しておきましょう。

📌 iFreeNEXT FANG+のコスト(2025年版)

- 信託報酬:年0.7755%(税込)

- 実質コスト:約1.0%前後(売買手数料・監査費など含む)

- 購入手数料:なし(ネット証券経由で0円が基本)

📌 他ファンドと比較した特徴

- ETFよりコストは高め

- でも少額積立・自動再投資ができる手軽さあり

ここが重要!

コストは高めだけど、使い勝手の良さを重視する人には十分に選ぶ価値ありです。

5-2: ボラティリティと集中投資リスクの解消法

FANG+は10銘柄に集中しているため、ボラティリティ(価格変動)が大きくなりがちなんです。

でも、対策次第でリスクは和らげられます。

📌 リスクを抑える方法は?

- 積立投資で購入タイミングを分散させる

- S&P500など分散型ファンドと併用する(コア×サテライト)

- 暴落時はリバランスで**“割安買い”を意識する**

📌 特に注意すべきタイミング

- 金利上昇局面・ITバブル的な過熱相場・決算シーズン直前

ここが重要!

集中投資でも、時間・商品・戦略を分散することでリスクはかなり下げられるんです!

5-3: 分配金ゼロ運用のメリット・デメリット

iFreeNEXT FANG+は「分配金なし」の運用です。

つまり、利益が出ても配当金としては受け取らず、全額ファンド内で再投資されます。

📌 分配金ゼロのメリット

- 複利運用で長期的に資産が増えやすい

- 課税タイミングが先送りできる=税金効率が良い

- 月々の再投資を自動でやってくれる

📌 デメリットや注意点

- 毎月分配型に慣れている人は収益実感が持ちづらい

- インカム(配当収入)がないため、取り崩し時は自分で判断が必要

ここが重要!

FANG+は「資産を育てるタイプの投信」。短期収入ではなく、将来の成長に重きを置いた設計です!

iFreeNEXT FANG+を活用した投資戦略アイデア

iFreeNEXT FANG+インデックスは、成長性の高い銘柄に集中しているからこそ、投資戦略の工夫が重要になります。

同じファンドでも、「積立投資」と「一括投資」ではリスクの取り方やリターンの伸び方が大きく変わるんです。

さらに、2024年から始まった新NISA制度では、成長投資枠を使って非課税で運用できるチャンスもありますよね。

これをうまく活用すれば、将来の資産形成に大きな差が出る可能性も。

また、FANG+をサテライト(攻め)として、TOPIXやS&P500など安定型インデックスと組み合わせる「コア×サテライト戦略」もおすすめです。

この章では、FANG+をどう使うべきか?投資スタイル別の戦略やNISA対応法まで具体的に紹介していきます。

6-1: 積立投資 vs. 一括投資──メリット比較

FANG+に投資するなら、「積立」と「一括」どちらが良いのか迷いますよね?

実は、どちらにもメリットがあり、自分の投資スタイルによって使い分けるのがポイントなんです。

📌 積立投資のメリット

- 毎月一定額で買い付けるため、価格変動リスクを分散できる

- 高値づかみを避け、平均取得単価を下げやすい

- 少額からコツコツ始められるので、初心者向き

📌 一括投資のメリット

- 資金があるなら長期でのリターン最大化を狙える

- リバランスや複利効果がすぐに活かせる

- タイミング次第では高パフォーマンスも期待

ここが重要!

積立は「守り」、一括は「攻め」の戦略。自分のリスク許容度に合わせて選びましょう。

6-2: 新NISA・成長投資枠での最適な組み込み方

2024年からの新NISA制度、活用してますか?

FANG+は成長投資枠で非課税対象になるファンドとして注目されているんです!

📌 新NISAでのFANG+活用法

- 成長投資枠で年間240万円まで非課税運用が可能

- 分配金ゼロ&値上がり益重視のFANG+と相性抜群

- 非課税期間無期限なので、長期保有戦略に最適

- 楽天証券・SBI証券などから簡単に購入可能

📌 具体的な組み込み方

- 月2〜3万円の積立投資で「コア資産」として育てる

- 他のインデックス(全世界株やTOPIX)とバランスを取る

ここが重要!

FANG+は“攻め”の非課税運用先にピッタリ。新NISAをフル活用するなら一候補に!

6-3: コア×サテライト戦略で他インデックスと併用

FANG+のようなハイリスク・ハイリターン型ファンドは、「サテライト(補助的投資)」として使う戦略が人気なんです。

📌 コア×サテライト戦略とは?

- コア=S&P500・全世界株など安定型ファンド(資産の70〜90%)

- サテライト=FANG+のような成長特化型(資産の10〜30%)

- 組み合わせることで全体の安定性と成長性のバランスが取れる

📌 こんな人におすすめ

- 安定資産に加えてテクノロジーの成長も取り込みたい人

- 長期投資+将来の値上がりを狙いたい人

- リスクは抑えたいけど、「FANG+を少しだけ持ちたい」人

ここが重要!

FANG+は「ポートフォリオにメリハリをつける」ためのサテライト運用に最適です!

他ファンド・ETFとの徹底比較ランキング

iFreeNEXT FANG+を選ぶ上で気になるのが、他のファンドやETFとの違いですよね。

特に、同じ「FANG+指数」に連動するGlobal X FANG+ ETF(2244)との違いは、コスト・運用方法・利回りに大きな差があるんです。

また、FANG+以外にも、米国大型テック株に特化したファンドは複数あり、それぞれにリスク・リターンの個性があります。

「長期保有向きなのはどれ?」「ボラティリティが低いのは?」といった観点から比較することが重要です。

さらに、資産配分の中でコアにするべきか、サテライトで使うかの戦略的な使い分けも検討材料になります。

この章では、人気ファンドやETFとの徹底比較を通して、FANG+の相対的な強みと最適な活用法を解説していきます。

7-1: Global X FANG+ ETF・2244とのコスト&利回り比較

「FANG+に投資するなら、ETFと投資信託のどちらがいいの?」という声も多いですよね。

実は、同じ指数に連動するGlobal X FANG+ ETF(2244)と比較するのが近道です。

📌 コスト比較(2025年時点)

- iFreeNEXT FANG+(投信):信託報酬 約0.7755%、積立◎

- Global X FANG+ ETF(2244):信託報酬 約0.495%、売買手数料がかかる

📌 利回り・使いやすさの違い

- 投信は積立やNISAとの相性が良い(初心者向け)

- ETFはリアルタイム売買が可能(上級者向け)

ここが重要!

手数料を抑えたいならETF、少額から継続投資したいなら投信が向いています!

7-2: 米国大型テックファンドとのリスク/リターン比較

FANG+以外にも「米国テック系のインデックス」はたくさんありますよね。

では、**他のファンドと比べたとき、FANG+はどう違うのか?**を見ていきましょう。

📌 比較対象ファンド例

- NASDAQ100連動型(QQQ、投信版eMAXIS NASDAQ100など)

- S&P500連動型(VOO、eMAXIS Slim S&P500など)

- iFreeNEXT FANG+

📌 リスク・リターンの違い

| ファンド | 銘柄数 | リターン期待 | ボラティリティ | 成長性 |

|---|---|---|---|---|

| FANG+ | 10社 | 高い | 高い | 非常に高い |

| NASDAQ100 | 約100社 | 中〜高 | 中 | 高い |

| S&P500 | 約500社 | 安定 | 低め | 中 |

ここが重要!

FANG+は「リスクを取って成長を狙う人」に特化したインデックスなんです!

7-3: コア・サテライト運用での位置づけと活用法

FANG+は「コアとして使ってもいいの?」という声もありますが、やっぱり“サテライト型”での活用が基本です。

📌 コアに向かない理由

- 銘柄数が少なく、分散性が低い

- テックに偏りすぎており、全体相場の影響を受けやすい

- 金利上昇など外的要因に弱い

📌 サテライトとしての活用法

- コア:eMAXIS Slim全世界株やS&P500

- サテライト:iFreeNEXT FANG+(10〜30%)

- 長期保有しながら、成長を取り込む役割に特化する

ここが重要!

FANG+は「リターンにスパイスを加える役割」。“攻めのパーツ”として上手に使いましょう!

大和アセットマネジメントの運用体制と情報開示

iFreeNEXT FANG+インデックスを運用するのは、大手の「大和アセットマネジメント」です。

投資信託を選ぶ際には、どんな会社が運用しているか、どれだけ情報を開示しているかも大事なチェックポイントですよね。

このファンドでは、マザーファンド方式を採用しつつ、運用体制のガバナンスや透明性の強化にも力を入れているんです。

加えて、毎月発行される「月次レポート」では、組入銘柄や資金動向、騰落率などの注目データをしっかり公開しています。

また、基準価額の推移や資金流入状況を把握すれば、投資家の動きや市場の評価も読み取ることができます。

この章では、大和アセットの運用体制や情報開示のポイントをわかりやすく整理し、信頼性を見極めるためのヒントを紹介します。

8-1: マザーファンド運用体制とガバナンス強化策

実は、iFreeNEXT FANG+インデックスは**「マザーファンド方式」で運用されている**って知ってましたか?

これは、1つの大きなファンド(マザー)を複数の投信が共有する方式なんです。

📌 マザーファンド方式のメリット

- 運用の効率化が進み、低コストで投資可能

- 投資家から集めた資金を一括で運用するため分配効率が良い

- プロが運用するマザーのノウハウをすべて活用できる

📌 大和アセットのガバナンス対応

- 内部監査や運用体制の見直しを継続的に実施

- ESGやスチュワードシップ責任にも対応

- 運用報告や開示資料も比較的わかりやすい(透明性あり)

ここが重要!

信頼性ある運用体制があってこそ、安心して長期投資できるファンドなんですね。

8-2: 月次レポートの読み解き方と注目指標

FANG+を買ったら、毎月の運用レポートをちゃんとチェックしてますか?

実は、月次レポートには“今後の投資判断のヒント”が詰まってるんです!

📌 注目すべき月次情報

- 基準価額の変動(当月の騰落率)

- 騰落理由(NVIDIAやTESLAの株価影響など)

- 組入銘柄のリストと比率の変化

- 資金流入・流出額(人気のバロメーター)

📌 使い方のコツ

- 過去レポートと比較しながら“傾向”を見つける

- 新規銘柄や比率変動があったらリバランス判断に使える

ここが重要!

月次レポートは「今どこに投資しているのか」を可視化するツール。

毎月チェックすれば、安心して運用できます!

8-3: 基準価額推移と資金流入状況の最新動向

FANG+の今の人気やパフォーマンスってどうなの?という人も多いはず。

その答えは「基準価額」と「資金流入の動き」に現れています。

📌 基準価額推移の見方

- コロナ後〜2021年:AIやクラウドブームで急上昇

- 2022年:金利上昇で下落

- 2023年〜2025年:NVIDIAやMSFTの業績好調で回復基調

📌 資金流入・流出のチェック方法

- 月次レポートや投信会社サイトで確認可能

- 資金が流入していれば**“買われているファンド”として注目度が高い**

ここが重要!

基準価額と資金流入は「投資家の評価」をリアルに映す指標。購入前や保有中のチェックに役立ちます!

FAQ:購入前に必ず確認したい3つの質問

iFreeNEXT FANG+インデックスが気になっているけど、実際に購入する前に「これだけは知っておきたい!」という疑問ってありますよね。

特に、「長期投資に向いているのか?」「暴落時の対応は?」「どの証券会社で買うのがスムーズか?」など、基本だけど重要なチェックポイントが多いんです。

実は、FANG+は値動きが大きいぶん、積立スタイルやリバランス方法で結果が大きく変わることも。

証券会社によっても、買付手順や使い勝手、手数料の違いがあるので、比較して選ぶことが大切です。

この章では、購入前に多くの人が気になる3つの質問にわかりやすく答えながら、具体的な判断材料や操作方法まで丁寧に解説していきます。

9-1: FANG+インデックスは長期投資に向いているか?

「FANG+って短期向けなの?」とよく聞かれますが、実は“長期投資向け”の側面が強いんです。

📌 長期投資に向いている理由

- 組入銘柄がテクノロジーの中核企業ばかりで将来性が高い

- 分配金なし=再投資による複利運用に最適

- 新NISAの非課税枠との相性も◎

📌 気をつけたい点

- 短期的には値動きが大きく、不安定

- 一時的な下落を気にせず「ほったらかし投資」が前提

ここが重要!

FANG+は「高成長企業を長期で応援する」ファンド。10年スパンで考えるのがコツです!

9-2: 暴落時の積立スタンスとリバランス戦略は?

暴落が来たらどうすれば?と不安になる方も多いですよね。

でも、FANG+こそ“積立&リバランス”が活きるファンドなんです。

📌 暴落時の対応策

- 積立は継続!下落時に多く買える=将来の利益拡大

- 含み損が出ても慌てず、ドルコスト平均法で時間分散

- 他ファンド(全世界株など)と組み合わせてリスク緩和

📌 リバランスのタイミング

- 一定の比率(例:ポートフォリオの20%)を超えたら調整

- 上昇しすぎたら利確、下がったら買い増し

ここが重要!

暴落時こそ「積立+戦略的リバランス」が威力を発揮。ルールを決めて淡々と継続することが勝ち筋です。

9-3: SBI・楽天・マネックスでの買付手順を比較

FANG+は、SBI証券・楽天証券・マネックス証券の3社で簡単に購入できます。

でも、操作性や積立設定のしやすさに違いがあるんです。

📌 3社の比較ポイント(2025年版)

| 証券会社 | 積立設定 | ポイント還元 | アプリ使いやすさ |

|---|---|---|---|

| 楽天証券 | ◎ 自動設定簡単 | 楽天ポイント対応 | ◎ 初心者向きUI |

| SBI証券 | ◎ クレカ積立OK | Vポイント還元あり | ◎ 機能充実 |

| マネックス証券 | ◯ 手動設定多め | マネックスポイント | ◯ やや中級者向け |

📌 買付の手順(共通)

- 証券口座にログイン

- 「iFreeNEXT FANG+」を検索

- 積立 or スポット購入を選び、金額を入力

- 確認して「買付」ボタンをクリック!

ここが重要!

「よく使っているポイント」や「アプリの使いやすさ」で選べばOK!どの証券会社でも買付自体はカンタンです。

結論

iFreeNEXT FANG+インデックスは、GAFAやテスラ、NVIDIAといった米メガテック企業に一括投資できる魅力的な商品です。

信託報酬が比較的低く、運用戦略も明確で、初心者でも使いやすいのが特徴です。

また、新NISAの成長投資枠との相性が良く、積立・一括投資の両方に対応できる柔軟さも評価ポイント。

NASDAQ100やS&P500とは異なる値動きだからこそ、コア×サテライト戦略での活用もおすすめです。

過去のパフォーマンス分析やリスク分散の仕組み、他ETFとの比較を踏まえた上で、自分に合った活用法を見つけることが大切ですね。

まずは証券口座を開設し、「iFreeNEXT FANG+インデックス」で未来の成長企業にコツコツ投資してみませんか?

月1万円の積立からでもOK。今日から始める行動が、5年後の資産を大きく変えてくれます。

最後まで読んでくださり、ありがとうございました!

コメント