インド株は「次の成長市場」として世界中の投資家から注目されていますよね。人口ボーナスや急速なIT産業の拡大に支えられ、インド株式市場は長期的なリターンを狙える有力な投資先になっています。特に Nifty50 や SENSEX といった主要株価指数は、インド経済の動きを映し出す重要なベンチマークとして活用されています。

実は、インド株投資は日本からでも ETFや投資信託、証券会社を通じて簡単に購入可能なんです。楽天証券やSBI証券を利用すれば、新NISAを組み合わせて効率的に資産運用ができます。

ただし、為替リスクや市場のボラティリティ、政治的リスクもあるため、正しい知識と分散戦略が欠かせません。この記事では、インド株の市場概要から投資方法、最新動向やリスク管理までを徹底解説します。

ここが重要!

インド株は「高成長×高リスク」の投資先。初心者も経験者も、正しい情報を理解して長期的な資産形成に活かすことが成功のカギです。

インド株式市場の概要と重要性【インド株/インド株式市場/見通し】

インド株式市場は、世界の投資家から「次の成長エンジン」として大きな注目を集めています。背景には 人口ボーナス、急速な経済成長、そしてIT輸出や製造業の拡大といった強力な追い風があります。これらの要素は、インド株価指数である Nifty50 や SENSEX の成長を下支えし、長期的な投資先としての魅力を高めています。

さらに、インド株市場は他国と比べて ボラティリティ(価格変動の大きさ)が高い一方で、それが高いリターンのチャンスを生む特徴でもあります。セクター構成を見ると、IT・金融・消費関連が大きな割合を占めており、経済成長の方向性を反映しています。

ここが重要!

インド株は「成長ポテンシャル」と「高リスク」を兼ね備えた市場。将来の資産形成を狙う投資家にとって、長期的な視点での分散投資先として検討する価値が大きいのです。

1-1: インド経済の成長と株式市場の関係【人口動態/IT輸出/製造業/インド株価指数】

実は、インドは今も人口増加が続いていて、世界最大の労働力を持つ国になりつつあるんです。若年層が多いため、今後の消費拡大も期待されています。

さらに、ITサービスの輸出や製造業の発展がインド経済を大きく押し上げています。その動きは株式市場の成長にも直結しており、Nifty50やSENSEXといった主要指数が経済動向を映す鏡のような存在になっています。

ポイントを整理すると:

- 人口増加 → 内需拡大につながる

- IT輸出 → 株価を押し上げる成長ドライバー

- 製造業拡大 → インド株指数に反映

ここが重要!

インド株の成長は、人口・産業・消費のトリプル要因に支えられているということですね。

1-2: インド株式市場の特徴【取引時間/休場日/セクター構成/ボラティリティ】

インド株式市場は、**ムンバイ証券取引所(BSE)とインド国立証券取引所(NSE)**の2つが中心です。取引時間は日本時間の午後から夜にかけてで、海外投資家にも比較的取引しやすい環境です。

ただし、特徴的なのは「値動きの大きさ」。政治の方針転換、原油価格の上昇、外国資金の流入出などによって、株価が急変することもあります。

つまり、インド株はボラティリティが高くリスクもあるが、その分リターンも期待できる市場ということですね!

1-3: インド株の魅力と投資機会【今後10年/長期リターン/インド株おすすめの視点】

インド株の最大の魅力は、長期的な成長ポテンシャルです。今後10年間、GDP成長率が高水準で続くと予測されており、株価も中長期的に上昇しやすい環境が整っています。

具体的にいうと、インド株は以下の点で投資機会があるんです:

- 人口増加による消費市場の拡大

- テクノロジーやインフラ投資の進展

- 新興国特有の成長リターン

ここが重要!

インド株は短期の値動きに惑わされず、10年単位での長期投資を意識するのが成功のカギです。

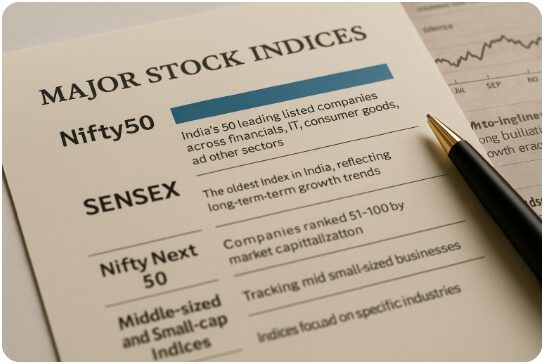

インド株式市場の主要指数紹介【インド株指数/インド株価指数チャート】

インド株式市場で投資を考えるなら、まず注目すべきは 主要株価指数 です。中でも代表的なのが Nifty50 と SENSEX であり、これらはインド経済全体の成長を映し出すベンチマークとして機能しています。

Nifty50は、インドを代表する上場企業50社で構成され、金融・IT・消費関連など幅広い産業が含まれています。一方、SENSEXはインド最古の指数で、歴史的なデータから長期的な成長トレンドを把握するのに役立ちます。

また、Nifty Next 50や中小型株指数、セクター別指数 といった補完的なインデックスも存在し、分散投資やテーマ投資の指標として重要です。

ここが重要!

指数の仕組みを理解することで、投資信託やETFを通じて効率よくインド経済全体に投資できるのです。

2-1: Nifty 50の特徴【構成銘柄/比率/楽天・インド株Nifty50/ETF・投信】

実は、インド株投資の代表的な指標といえばNifty 50です。NSE(インド国立証券取引所)に上場する50銘柄で構成されており、インド経済を代表する企業群の動きを反映しています。

Nifty50の注目ポイント:

- 金融・IT・エネルギーの比率が高い

- 「インド版S&P500」とも呼ばれる存在感

- 日本の証券会社(楽天・SBIなど)でも投信やETFを通じて投資可能

ここが重要!

Nifty50は、インド株に投資するならまず押さえておくべき基本指数です。

2-2: SENSEXの役割と影響【BSE30/歴史/相関/Nifty50との違い】

インド株のもう一つの代表指数が**SENSEX(BSE30)**です。こちらはムンバイ証券取引所の上位30銘柄で構成され、1986年から続く歴史ある指数なんです。

特徴を整理すると:

- 歴史が長く、インド株の「古参ベンチマーク」

- Nifty50と高い相関を持つが、銘柄数は30と少なめ

- 海外投資家にもよく参照される指標

ここが重要!

SENSEXは規模は小さいものの、インド株の長期的なトレンドを知るうえで重要な参考指標です。

2-3: その他の重要指数【Nifty Next 50/中小型/セクター指数/nfインド株との違い】

実は、インド株にはNifty50やSENSEX以外にも多くの指数があります。特にNifty Next 50は、次の大型株候補を集めた成長性の高い指数として人気です。

主な指数の種類:

- Nifty Next 50:準メジャー銘柄を含む成長株群

- 中小型株指数:よりボラティリティが大きいがリターンも期待大

- セクター別指数(IT・金融・エネルギーなど)

ここが重要!

幅広い指数を組み合わせることで、インド株投資のリスク分散と成長機会を両立できます。

インド株への投資手法【ETF/投資信託/個別株】

インド株に投資する方法は、大きく分けて ETF・投資信託・個別株 の3つです。それぞれにメリットとデメリットがあり、自分の投資スタイルや目的に合わせて選ぶことが大切です。

ETFは市場でリアルタイムに売買でき、低コストで分散投資が可能。Nifty50やSENSEX連動型のETFを通じて、インド全体の成長を効率よく取り込めます。

投資信託は、少額から積立できる点が魅力。iFreeNEXTインド株インデックスやeMAXIS Neoシリーズ など、多様な商品が用意されており、初心者でも始めやすい仕組みです。

一方で個別株投資は、企業の決算や成長率、PERを分析しながら銘柄を選ぶ必要があります。リスクは高いですが、その分大きなリターンも狙えるのが特徴です。

ここが重要!

ETF・投信・個別株の特徴を理解して、自分のリスク許容度に合った投資手法を組み合わせることが、インド株投資で成功するカギとなります。

3-1: ETFの利用とオープンファンド【インド株ETFおすすめ/経費率/売買コスト】

インド株をシンプルに買うなら、**ETF(上場投資信託)**が便利です。日本市場にもインド株連動ETFがあり、証券口座から直接取引できます。

ETF投資の特徴:

- リアルタイムで売買できる

- 信託報酬は比較的低め

- 為替コストや売買手数料がかかる点は要注意

ここが重要!

ETFは「気軽にインド株にアクセスしたい人」に最適な選択肢です。

3-2: 投資信託のメリット【iFreeNEXT/eMAXIS/itrust/HSBC/実質コストと評判】

投資信託を使えば、毎月の積立でインド株に投資できます。特に人気なのはiFreeNEXT インド株式インデックスやeMAXIS Slim インド株式といった低コストファンドです。

投信の魅力:

- 少額から積立可能

- 運用をプロに任せられる

- 分配金は再投資型を選べば効率的に資産形成できる

ここが重要!

長期投資を考えるなら、信託報酬の低いインデックスファンドを選ぶのがコツです。

3-3: 個別銘柄の選び方【決算/成長率/PER/指数連動との使い分け】

もっと積極的に攻めたいなら、インド個別株への投資も可能です。近年はITサービス大手「インフォシス」や金融株が注目を集めています。

銘柄選びの基準:

- 決算内容(売上・利益の成長率)

- PERやROEなどの株価指標

- インド経済のテーマと合致しているか

ここが重要!

個別株はリターンが大きい分、リスクも高め。ETFや投信と組み合わせて活用するのが安心です。

インド株のリスクと注意点【インド株やめとけ?/下落理由/対策】

「インド株はやめとけ」と言われる理由の多くは、リスク要因の大きさにあります。高い成長性が注目される一方で、市場特有のボラティリティや外部要因による急落リスクを理解せずに投資すると、大きな損失につながる可能性もあります。

例えば、政府の政策変更や資金流出、原油価格の高騰、さらには地政学リスクがダイレクトに株価へ影響します。これらは短期的な急落を招く要因となるため、長期投資を前提に冷静な判断が欠かせません。

また、日本から投資する場合は「為替リスク」も無視できません。インドルピーと円の変動はリターンを押し下げる要因となるため、為替ヘッジ型の投資信託や分散投資を活用するのがポイントです。

ここが重要!

インド株投資では、成長性だけでなくリスク要因を把握し、ファンド選定や資産配分で守りを固めることが成功のカギとなります。

4-1: 市場ボラティリティと要因【政策/原油/資金流出/地政学】

インド株は成長期待が高い一方で、ボラティリティ(値動きの激しさ)が大きい市場です。政策変更や資本規制、原油価格の変動が株価に直結します。また、海外投資家の資金流出や地政学リスクも相場に影響します。

リスク要因の例:

- 金利や金融政策の変更

- 原油価格の上昇(インドは原油輸入国)

- 海外マネーの動向(米国金利やドル高)

- 地政学リスク(周辺国との関係)

ここが重要!

短期的な値動きに左右されやすいため、長期目線での投資が前提となります。

4-2: 為替リスクとヘッジ【INR/円/為替ヘッジ型/分散】

実は、インド株のリターンは為替(ルピー/円)の影響を大きく受けます。円高になるとリターンが目減りし、円安になると利益が増える仕組みです。

為替リスク対策の方法:

- 為替ヘッジあり投信を選ぶ

- 複数通貨資産に分散する

- 長期保有で為替変動を吸収する

ここが重要!

「為替も投資リスクの一部」と理解し、ヘッジや分散で対応することが安心材料になります。

4-3: 投信・ファンド選定の注意【信託報酬/分配金/トラッキングエラー】

インド株投信やETFを選ぶときは、信託報酬やトラッキングエラーにも注意が必要です。高コストのファンドは長期的にリターンを削ります。

確認すべきポイント:

- 信託報酬は低コストか

- 分配金方針(再投資型か分配型か)

- ベンチマークにどれだけ連動しているか

ここが重要!

「手数料の差=リターンの差」になりやすいので、低コスト・高連動性のファンドを選ぶことが大切です。

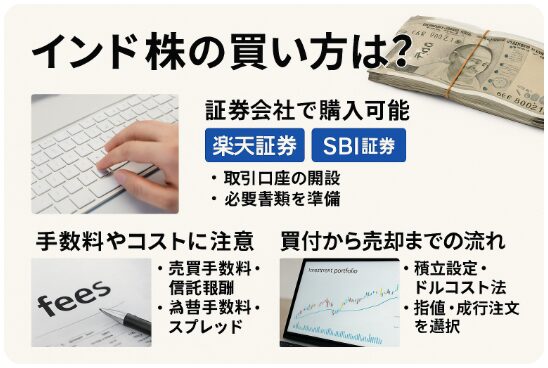

インド株の買い方と取引フロー【楽天証券/SBI証券/口座開設】

インド株に投資してみたいけれど、「どうやって買えばいいの?」と迷う方も多いですよね。実は、日本の証券会社でもインド株を手軽に購入でき、楽天証券やSBI証券を通じて取引が可能です。まずは取引口座を開設し、必要書類を揃えるところから始めましょう。

取引において重要なのが手数料やコストの仕組みです。売買手数料や信託報酬に加え、為替手数料やスプレッドが利益に影響します。これらを理解しておかないと、せっかくのリターンが目減りしてしまうこともあります。

さらに、買付から売却までの流れを把握することで、安心して投資を続けられます。積立設定を活用すれば、ドルコスト平均法で長期分散投資も可能。指値や成行注文を上手に使い分けるのもポイントです。

ここが重要!

インド株の投資は、正しい手順とコスト理解が成功への第一歩。初心者でも流れを押さえれば、安心してスタートできます。

5-1: 取引口座の開設手順【楽天証券インド株/SBIインド株/必要書類】

インド株を買うには、まず日本の証券会社で口座を開設します。楽天証券やSBI証券なら、インド株投信やETFが揃っています。

手順はとてもシンプル:

- 証券会社のWebサイトで口座申込み

- マイナンバー・本人確認書類を提出

- 開設完了後、投信やETFの商品ページから購入可能

ここが重要!

初心者はまず「投資信託」からスタートするのがおすすめです。

5-2: 手数料とコストの理解【売買手数料/信託報酬/スプレッド/為替手数料】

投資の実質的なリターンを左右するのが「コスト」です。売買手数料や信託報酬だけでなく、為替コストも見逃せません。

かかる主なコスト:

- 投資信託の信託報酬(年0.2〜1%程度)

- ETFの売買手数料+スプレッド

- 為替手数料(円⇔米ドル⇔インドルピー経由の場合あり)

ここが重要!

「低コストの商品を選ぶ」ことが長期投資では大きな差につながります。

5-3: 買付・売却の流れ【積立設定/指値・成行/約定と受渡】

実際の買付・売却の流れはシンプルです。楽天証券やSBI証券のアプリから操作できます。

流れの例:

- 商品ページから「買付」を選択

- 金額を入力(投信なら100円〜積立可能)

- 注文方法を選択(指値・成行)

- 約定後、受渡日を待って保有開始

ここが重要!

「少額積立」で始めるとリスク分散にもなり、初心者でも安心です。

インド株式市場の最新動向分析【見通し/騰落率/経済指標】

インド株式市場は、急成長する経済と人口動態の追い風を受け、世界の投資家から注目を集めています。特に2025年に向けた見通しでは、金利動向や企業利益の成長率が重要な判断材料となり、インド株価全体の方向性を左右します。

また、過去のパフォーマンスを振り返ると、Nifty50やSENSEXは先進国市場と比べても高いリターンを示してきました。これにより「新興国の成長性をポートフォリオに取り入れたい」という投資家にとって、大きな魅力となっています。

さらに直近の経済指標を見ても、インフレ率や製造業PMI、GDP成長率などが市場に強い影響を与えています。特に為替(INR/円・ドル)の動きは、日本人投資家にとって無視できないリスク要因です。

ここが重要!

インド株投資では「成長期待」と「直近の経済指標」の両方を押さえることで、長期的な投資判断がしやすくなります。

6-1: 2025年に向けた見通し【金利/成長率/企業利益/インド株価見通し】

実は、インド株は2025年に向けても成長期待が高い市場なんです。人口増加やデジタル化、製造業強化などのテーマが株価を押し上げる要因とされています。

注目ポイント:

- 金利動向:利下げが進めば資金流入増加

- 経済成長率:IMF予測で6%超の成長見込み

- 企業利益:IT・製造業を中心に増益基調

- 株価見通し:長期的に右肩上がりが期待

ここが重要!

短期の調整はあっても、長期的には「人口ボーナス+産業成長」が株価を支える大きな柱です。

6-2: 過去のパフォーマンス比較【Nifty50/SENSEX/先進国との相対】

インド株は過去10年で、米国株や日本株を上回るリターンを示してきました。特にNifty50やSENSEXは、先進国指数との比較で高い成長性を持っています。

比較ポイント:

- Nifty50:長期年率リターンは約10〜12%

- SENSEX:インド経済の成長と連動性が高い

- 先進国株との違い:ボラティリティは大きいがリターンも高い

ここが重要!

「高リスク・高リターン」ですが、分散投資の一部に組み込むとポートフォリオ全体の成長を押し上げやすいです。

6-3: 直近指標と市場影響【インフレ/製造業PMI/GDP/為替】

直近の経済指標もインド株を判断する上で欠かせません。インフレ率やGDP成長、製造業PMIは投資家が注目する重要データです。

注目すべき指標:

- インフレ率:高止まりすると金融政策に影響

- 製造業PMI:50以上なら拡大基調

- GDP成長率:世界主要国の中でもトップ水準

- 為替(ルピー/円):円安ルピー高なら日本人投資家に追い風

ここが重要!

「経済指標=市場の温度計」としてチェックを習慣化するのが投資成功の秘訣です。

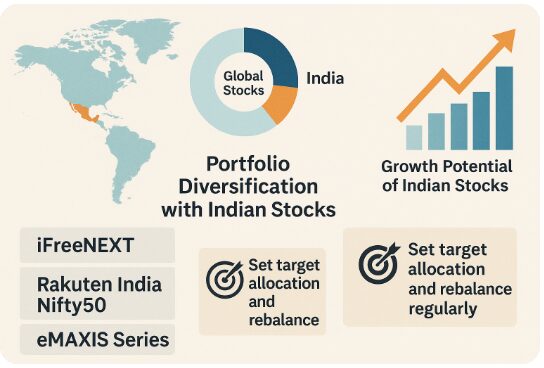

インド株を含むポートフォリオ運用【分散/インデックス/リスク管理】

インド株は高成長が期待される一方、ボラティリティが大きいため、ポートフォリオ全体の中でどう位置付けるかが重要なポイントになります。オルカン(全世界株式)と組み合わせれば、地域分散効果によってリスクを抑えながら成長の果実を取り込むことができます。

実際に運用する際は、**インデックス連動型の商品(iFreeNEXT、楽天・インド株Nifty50、eMAXISシリーズなど)**を上手に使い分けるのが効果的です。それぞれコストや対象銘柄に違いがあるため、投資スタイルに合わせた選択が求められます。

また、リスク管理も欠かせません。目標配分を設定し、定期的にリバランスすることで、急落局面でも落ち着いた投資判断が可能になります。

ここが重要!

「成長期待のインド株」と「安定分散のインデックス運用」を組み合わせることが、長期的に安定した資産形成につながります。

7-1: 分散投資の重要性【オルカン×インド株/相関低減/地域配分】

つまり、インド株だけに投資するのはリスクが大きいんです。そこで「オルカン(全世界株)」と組み合わせることで分散効果が期待できます。

分散のメリット:

- 地域ごとの景気変動リスクを低減

- 長期安定的なリターンを狙える

- 為替リスクを分散できる

ここが重要!

「オルカン+インド株」で投資することで、成長性と安定性のバランスが取れます。

7-2: インデックス連動で運用【iFreeNEXT/楽天・インド株Nifty50/eMAXISの使い分け】

インド株は個別株よりも「インデックス連動型投信」がおすすめです。複数のファンドを比較し、自分に合う商品を選ぶのがポイントです。

代表的な投信:

- iFreeNEXT インド株:低コストで長期向き

- 楽天・インド株Nifty50:初心者でも使いやすい

- eMAXISシリーズ:分散性が高く運用実績あり

ここが重要!

インデックス投資なら「初心者でも放置でOK」。長期運用に強い味方になります。

7-3: リスク管理の手法【目標配分/リバランス/ドローダウン対策】

最後に大切なのがリスク管理。インド株は成長性が高い分、リスク管理をしないと資産の振れ幅が大きくなります。

リスク管理のコツ:

- 目標配分を決める(例:全資産の10〜20%)

- 定期的にリバランス(半年〜1年ごと)

- 下落時の行動ルールを決めておく

ここが重要!

「ルールを守ること=資産を守ること」。投資前にリスク許容度をしっかり考えておきましょう。

楽天証券を利用したインド株投資【プラットフォーム/情報活用】

インド株へ投資するなら、国内投資家にとって使いやすいのが楽天証券です。投資信託やETFのラインナップが豊富で、少額から始められる点や楽天ポイントでの投資が可能な点は、初心者にとって大きなメリットとなります。さらに新NISAにも対応しており、非課税で効率よく資産形成できるのも魅力です。

取引ツールも充実しており、チャート分析・スクリーナー機能・積立設定などをスマホやPCから簡単に操作可能。これにより、リアルタイムで市場をチェックしながら効率的に投資判断ができます。

さらに、楽天証券は情報提供にも力を入れています。ニュース配信や掲示板、ファンドの目論見書・月次レポートを活用することで、投資判断の精度を高めることができます。

ここが重要!

楽天証券は「取引のしやすさ」「情報の豊富さ」「新NISA対応」の三拍子が揃ったプラットフォーム。インド株投資を始めるうえで頼れる選択肢といえます。

8-1: 楽天証券の特徴と利点【投信/ETF/ポイント投資/新NISA対応】

実は、楽天証券はインド株投資を始める初心者にとても人気のあるプラットフォームなんです。投資信託やETFだけでなく、楽天ポイントを使って投資できるのが強みです。さらに、新NISAにも対応しており、非課税での長期投資が可能になります。

主なメリット:

- 投信・ETFが豊富(iFreeNEXT、楽天・インド株Nifty50など)

- 楽天ポイント投資が可能(少額から投資スタートOK)

- 新NISA対応(積立枠と成長投資枠を活用可能)

ここが重要!

「楽天ポイント投資+新NISA」を組み合わせれば、コストを抑えつつ効率的にインド株投資ができます。

8-2: 取引ツールの使い方【チャート/スクリーナー/積立設定】

楽天証券では、初心者でも分かりやすい取引ツールがそろっています。スマホアプリやPC画面から簡単にチャート確認や積立設定ができるので安心です。

活用できるツール:

- チャート機能:Nifty50やSENSEXをリアルタイムで確認

- スクリーナー:銘柄を条件検索して比較可能

- 積立設定:毎月自動積立で長期運用をサポート

ここが重要!

「ツールの使いやすさ=投資の継続力」です。楽天証券のシステムは初心者にも直感的で扱いやすい点が大きな魅力です。

8-3: 情報提供の活用法【ニュース/掲示板/目論見書・月次レポート】

投資で失敗しないためには、最新情報のチェックが欠かせません。楽天証券では、公式ニュースや目論見書だけでなく、投資家掲示板や月次レポートも活用できます。

情報収集のポイント:

- ニュース配信:最新の経済指標や政策動向をキャッチ

- 掲示板:投資家同士の意見交換で参考情報を得る

- 目論見書・月次レポート:ファンド運用状況を確認できる

ここが重要!

「情報収集を怠らない=リスク回避に直結」。楽天証券は投資家に必要な情報をまとめて提供してくれる心強い存在です。

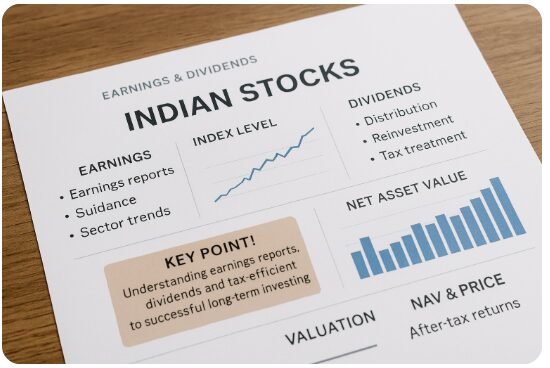

インド株の決算と利益配分【決算/分配金/税務】

インド株投資では、決算発表や分配金の仕組みを理解することが長期運用の成功につながります。各企業の決算はガイダンスやセクター動向を示し、指数全体の値動きにも大きな影響を与えます。そのため、投資家にとっては決算内容を確認し、成長性やリスクを見極めることが欠かせません。

また、投資信託やETFを通じてインド株に投資する場合は、分配金の有無や再投資の仕組みも重要です。分配金は安定した収益源となる一方で、課税対象にもなるため、新NISAや特定口座をどう活用するかがポイントとなります。

さらに、純資産の評価額や基準価額は投資リターンを左右します。評価損益や課税後の影響を理解しておくことで、効率的な資産形成が可能になります。

ここが重要!

インド株投資では「決算内容」「分配金の仕組み」「税引き後リターン」を総合的に把握することが、堅実な運用に直結します。

9-1: 決算発表の重要性【ガイダンス/セクター動向/指数への波及】

インド株投資で欠かせないのが企業決算のチェックです。四半期決算の内容は指数全体の動きにも直結します。

注目すべきポイント:

- ガイダンス(今後の見通し)

- 粗利率や成長率の変化

- セクター別の動向(IT/製造業/消費関連)

ここが重要!

個別決算が「指数全体のトレンド」を作ることもあるため、定期的にチェックする習慣をつけましょう。

9-2: 分配金の仕組み【分配方針/再投資/分配金課税】

投資信託やETFに投資する場合、分配金の有無や再投資の仕組みも大事です。

分配金の基本:

- 分配金ありファンド:収益を分配して受け取れる

- 無分配型ファンド:利益を再投資して複利効果を狙える

- 課税:分配金には20.315%の税金がかかる(特定口座なら自動処理)

ここが重要!

「分配金を受け取るか、再投資するか」で資産形成スピードは大きく変わります。

9-3: 純資産評価と税引き後の影響【基準価額/評価損益/特定口座・新NISA】

ファンドの評価を判断する際には、基準価額や純資産総額を確認しましょう。また、税制優遇制度を利用するかどうかで手取りも変わります。

チェックポイント:

- 基準価額:投資信託の1口あたりの価格

- 評価損益:自分の投資成果を数値で確認

- 特定口座/新NISA:課税有無を考慮して投資設計

ここが重要!

税引き後のリターンを意識して投資しないと、せっかくの成長市場でも利益を減らす原因になります。

結論

インド株は、人口増加・IT輸出・製造業強化といった成長ドライバーに支えられ、長期的に魅力的な投資先です。Nifty50やSENSEXなどの指数は、今後の経済成長を反映する重要な指標であり、投資信託やETFを活用することで手軽に分散投資が可能になります。

一方で、ボラティリティ・為替リスク・政策リスクといった注意点も無視できません。特に「インド株やめとけ」と言われる理由の多くは、この高い変動性や外部環境の影響にあります。しかし、為替ヘッジ型ファンドや積立投資(ドルコスト平均法)を組み合わせることでリスクを軽減できます。

さらに、新NISAを活用すれば、非課税で長期運用が可能となり、効率的な資産形成につながります。楽天証券やSBI証券を通じて手軽に投資できる点も大きなメリットです。

つまり、インド株投資はリスクを理解したうえで正しく運用すれば、将来の資産形成に強力な武器となります。今日からできることは、まず証券口座を開設し、小額の積立からスタートすることです。分散投資×長期保有×新NISA活用を実践すれば、安定した成長を取り込みながらリスクを抑えられます。

最後まで読んでくださり、ありがとうございました!

コメント