保険は一度加入すると「そのまま放置」という方も多いですが、実はライフスタイルや収入の変化に合わせて定期的な見直しが必要なんです。結婚や出産、住宅購入や定年など、大きなイベントごとに必要な保障額は大きく変わっていきますよね?

特に近年は医療費の増加や長寿化に伴い、医療保険やがん保険の重要性も高まっています。一方で、不要な特約や過剰な保障で家計を圧迫しているケースも少なくありません。

そこで本記事では、保険の見直しの基礎知識から相談の注意点、FP選びのコツや無料相談の使い方までを徹底解説します。スマホからでも読みやすい構成にしていますので、初めて保険を見直す方でも安心してチェックできますよ。

つまり、この記事を読むことで「今の保険が自分に合っているのか」「どこで相談すべきか」がはっきりわかるはずです!

保険の見直しの基礎知識【意味・必要性・頻度|保険の見直しとは/必要か/何年ごと】

保険は一度加入すると「そのままにしてしまう」人が多いですが、実は定期的な見直しが欠かせないものなんです。なぜなら、家族構成や収入の変化によって必要な保障額や内容は大きく変わるからです。

例えば、独身時代には最低限の医療保険で十分でも、結婚や子育てが始まれば生命保険や収入保障保険の見直しが必要になります。さらに、車を持てば自動車保険、住宅を購入すれば火災保険など、ライフステージごとにカバーすべきリスクは広がっていきますよね。

この記事では、保険の見直しの意味・必要性・適切なタイミングをわかりやすく解説します。初めて見直しを考えている方はもちろん、「どの保険からチェックすべきか迷っている」という方にも役立つ内容になっています。

つまり、正しい知識を持って見直しを行えば、保障を充実させながら家計の無駄を減らすことができるということです!

1-1: 「保険の見直し」とは|目的と範囲(生命保険/医療/がん/損保)

実は、「保険の見直し」とは単に契約を解約したり乗り換えることではなく、今の自分や家族の生活に合った保障内容に調整することなんです。放置していると、必要以上に高い保険料を払っていたり、逆に保障が足りなくていざという時に困ることもあります。

保険の見直しで確認すべき範囲:

- 生命保険:家族の生活費や住宅ローンをカバー

- 医療保険:入院・手術・先進医療の備え

- がん保険:高額ながん治療への対策

- 損害保険(自動車・火災など):事故や災害リスクに備える

ここが重要! 保険は「入って終わり」ではなく、人生の変化に合わせて調整する資産管理の一部だという意識を持つことが大切です。

1-2: 見直しのメリット|保障の最適化・保険料の削減・家計改善

保険を見直すメリットは意外と大きいんです。保障を減らすだけでなく、むしろ効率よく強化できる場合もあります。

保険見直しで得られる主なメリット:

- 保険料の削減:同じ保障でも新しい商品は割安なケースが多い

- 保障の最適化:医療やがんなど最新ニーズに合う補償を追加できる

- 家計改善:浮いたお金を貯金や投資に回すことで資産形成につながる

つまり、見直しは「削る」だけではなく「無駄を減らして必要を確保」すること。結果として、家計のバランスを整える最大の武器になります。

1-3: 見直しの頻度と時期|何年ごと?ライフイベント/更新/満期で判断

では、保険をどのタイミングで見直せば良いのでしょうか?実は「◯年ごと」と決めるよりも、ライフイベントに合わせて考えるのが正解です。

見直しの主なタイミング:

- 結婚や出産 → 必要保障額が一気に増える

- 住宅購入 → 団信と生命保険のバランス調整

- 子どもの進学 → 教育資金と保障の再確認

- 定年や退職 → 医療・介護を重視した内容に切り替え

また、更新型保険の更新時や満期前 は見直し必須。

ここが重要! 保険の見直しは「3〜5年に一度」+「人生の節目」で行うと失敗が少ないです。

保険の種類と特徴【選び方の要点|定期/終身/収入保障/医療/がん/損保】

保険と一口にいっても、生命保険・医療保険・がん保険・損害保険など種類は多く、それぞれ役割や特徴が大きく異なります。そのため「どの保険が自分に合っているのか?」を理解しておかないと、必要以上に保険料を払ったり、いざというときに保障が足りなかったりするリスクがあるんです。

例えば、生命保険は家族の生活保障を目的に選ばれますが、定期型・終身型・収入保障型で負担や保障内容は大きく変わります。医療保険やがん保険も、通院や先進医療に対応できるかどうかで将来の安心感が違いますよね。さらに、貯蓄型の保険は教育資金や老後資金づくりにも活用できますが、掛け捨て型との違いを理解しなければ損をする可能性もあります。

この記事では、保険の種類ごとの特徴や選び方の要点を整理し、ライフステージや家計に合わせた最適な見直し方法をわかりやすく解説します。つまり、「自分に合った保険」を知ることが、無駄を減らしつつ安心を得るための第一歩なんです!

2-1: 生命保険の見直し方|定期/終身/収入保障の使い分け

生命保険にはいくつかの種類があり、家族構成やライフステージに応じて選び方が変わります。

- 定期保険:一定期間だけ大きな保障を確保(子育て期におすすめ)

- 終身保険:一生涯の保障+貯蓄性あり(相続や老後資金対策向き)

- 収入保障保険:毎月の生活費をカバーできる仕組み(働き手に安心)

ここが重要!

定期はコスパ重視、終身は一生保障、収入保障は生活費補填という特徴を理解して組み合わせるのがポイントです。

2-2: 医療保険とがん保険の違い|先進医療/通院/特約

医療保険とがん保険、似ているようで役割は全く違います。

- 医療保険:入院・手術・通院などの医療費全般をカバー

- がん保険:がんに特化、一時金や長期治療のサポートが中心

- 特約:先進医療特約などを追加すると安心感アップ

ここが重要!

がん治療は高額になるケースが多いため、医療+がん保険のダブル備えを検討するとリスク分散につながります。

2-3: 貯蓄型(学資/養老/個人年金)と掛け捨て|利回り/解約控除

保険は「貯蓄型」と「掛け捨て型」に大きく分かれます。

- 学資保険:教育資金を計画的に積み立て

- 養老保険:保障+満期で貯蓄が戻るハイブリッド型

- 個人年金保険:老後の年金を補う資産形成手段

- 掛け捨て型:低コストで大きな保障を確保

ここが重要!

保障を重視するなら掛け捨て、資産形成を兼ねたいなら貯蓄型。家計や目的に合わせて選ぶのが賢い方法です。

保険見直し相談の注意点【無料相談の賢い使い方|どこがいい/口コミ/比較】

保険を見直すときに便利なのが、FP(ファイナンシャルプランナー)や保険ショップの無料相談サービスです。費用をかけずにプロからアドバイスを受けられるのは魅力ですが、一方で「なぜ無料なのか?」「どこで相談すればいいのか?」と不安に思う方も多いですよね。実は、無料相談にはメリットと同時に注意すべき限界やリスクも存在するんです。

例えば、相談先によっては取り扱える保険会社の数が限られていたり、自社の販売商品に偏った提案をされることもあります。さらに、契約前には告知義務やクーリングオフ制度といった重要な確認ポイントも押さえておく必要があります。

この記事では、保険見直し相談を活用する際に知っておきたい賢い使い方・比較のポイント・契約前の注意点をわかりやすく解説します。つまり、「無料だからこそ冷静に見極めること」が成功のコツというわけですね!

3-1: 無料相談のサービス内容と限界|取扱い社数/提案の偏り

無料相談の仕組みは「保険会社からの手数料」で成り立っています。

そのため「取扱い社数が少ないショップ」では、提案が偏ることもあるんです。

- 取扱い保険会社の数をチェック

- 提案が複数商品から比較されているか確認

- 無理な勧誘を感じたら一度持ち帰る

ここが重要!

無料相談は便利な入口ですが、偏りのある提案に注意。比較する目を持つことが欠かせません。

3-2: どこがいい?FP/保険ショップの選び方|評判・比較

「保険の見直しはどこがいいの?」と迷う方は多いですよね。選び方のコツはシンプルです。

- FP(ファイナンシャルプランナー):家計や資産運用も含めた総合的な相談に強い

- 保険ショップ:店舗数が多く、気軽に比較できる

- オンライン相談:時間や場所を選ばず非対面で完結

ここが重要!

自分が何を重視するか(家計全体 or 商品比較 or 手軽さ)で選び方を変えると失敗が減ります。

3-3: 契約前の必須確認|告知事項/支払事例/クーリングオフ

保険契約前に必ず確認しておきたいのが「告知事項」と「解約制度」です。

- 告知義務違反は保険金が支払われないリスク

- 実際の支払事例を確認しておくと安心

- クーリングオフ制度で契約後も見直し可能

ここが重要!

契約前に「告知」「支払実績」「解約ルール」を確認すれば、大きなトラブルを防げます。

シミュレーション活用術【保険料/保障内容/家計影響|診断ツールの使い方】

保険を見直すときに欠かせないのが、シミュレーションの活用です。実際に月々や年間でいくら払うのか、保障内容と費用のバランスはどうかを数字で確認することで、漠然とした不安が具体的な判断材料へと変わります。特に生命保険や医療保険では、年齢・契約形態(年払/月払)による差が大きく、シミュレーションを通じて将来の総支払額まで把握しておくことが大切です。

また、入院日額・がん一時金・遺族への保障といった具体的な保障額の見える化は、必要以上の保険料を避ける第一歩になります。さらに、家計全体に与える影響も診断しておくと安心です。保険料が可処分所得に占める割合や、貯蓄・新NISAなどとの両立を考慮することで、無理のない最適なプランが導けます。

つまり、シミュレーションは「数字で見える判断基準」。保険の過不足をチェックし、将来に備えるための強力なツールなんです。

4-1: 保険料シミュレーション|年払・月払・年齢別

保険料は「払込方法」や「加入年齢」で大きく変わります。

- 月払より年払の方が割安になるケースあり

- 若いうちに加入すると保険料が抑えられる

- シュミレーションで「総額」まで必ず確認

ここが重要!

「月々いくら払えるか」だけでなく「生涯でいくら払うか」を見える化することが大切です。

4-2: 保障内容の見える化|入院日額・がん一時金・遺族必要額

保険料だけでなく「どんな保障が得られるか」を確認しないと本末転倒です。

- 入院1日あたりの給付額はいくら?

- がん診断一時金はいくら下りる?

- 遺族に必要な生活費をカバーできるか?

ここが重要!

金額だけではなく「どんな時にいくら支払われるか」をシミュレーションで具体化しましょう。

4-3: 家計インパクト診断|可処分所得比・貯蓄率・NISA両立

保険料は「家計全体」にどのくらい影響を与えるかもチェックが必要です。

- 可処分所得に占める保険料比率を確認

- 貯蓄や投資(NISAなど)とのバランスを診断

- 家計アプリでシミュレーションすると一目で把握可能

ここが重要!

保険は「家計の一部」。保障と投資・貯金のバランスをとることが将来の安心につながります。

見直しのデメリットとリスク管理【乗換え注意/告知/総支払額】

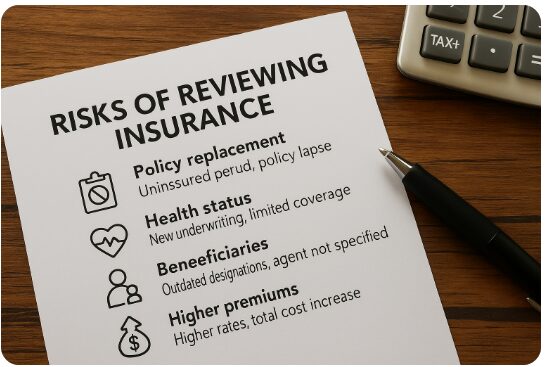

保険の見直しには大きなメリットがある一方で、デメリットやリスクも見逃せません。特に、現在の契約を解約して新しい契約に乗り換える際には、「無保険期間」が発生したり、健康告知の再提出による加入制限、さらには解約返戻金の目減りといったリスクが伴います。

また、受取人や指定代理人の設定をそのままにしておくと、相続や離婚時にトラブルが発生するケースもあります。見直しの際は、契約内容だけでなく、誰が受け取るのか、万一のときに代理請求できる人を誰にするのかも忘れずに確認する必要があります。

さらに、新しい契約では保険料の上昇や更新型の総コスト増に注意が必要です。終身から定期へ切り替える場合、インフレリスクや将来の負担増も見据えておかなければなりません。

つまり、見直しは「得する人」もいれば「損をする人」もいるため、メリットとリスクを冷静に比較することが成功の鍵になるのです。

5-1: 乗換え時の注意|無保険期間・健康告知・解約控除

乗換えの際は次の点に要注意です。

- 新旧の契約の切り替えタイミングで「無保険期間」が発生するリスク

- 健康告知に引っかかると加入できない場合もある

- 解約返戻金が少なく、損失につながるケースも

ここが重要!

「乗換え=お得」とは限りません。契約の空白や解約リスクを必ず確認してから判断しましょう。

5-2: 受取人/指定代理人の見直し|相続・離婚対策

見落としがちなのが「受取人」や「代理請求人」の設定です。

- 相続時のトラブルを避けるための受取人の変更

- 離婚や再婚で状況が変わる場合は必須の見直し

- 高齢になると代理請求人を設定しておくと安心

ここが重要!

家族構成が変わったら、保障だけでなく「誰が受け取るか」も必ず見直しましょう。

5-3: 新契約のリスク|保険料上昇・更新型の総コスト

新しい保険に加入する際は「総コスト」を見逃さないことが大切です。

- 更新型保険は年齢が上がるごとに保険料が上昇

- 終身型に乗換えると当初の保険料が高くなるケースあり

- インフレ時代は保障額の実質価値が下がるリスクも

ここが重要!

短期的な安さだけで判断せず、長期的な支払総額とインフレ影響を必ず考慮することが必要です。

見直しの具体的手続き【店舗/オンライン/必要書類|手順と流れ】

保険の見直しをスムーズに進めるためには、具体的な手続きの流れを理解しておくことが大切です。事前に必要書類をそろえ、店舗やオンライン相談での進め方を知っておくことで、相談から契約までが格段にスムーズになります。

まず欠かせないのは、保険証券や設計書、本人確認書類、場合によっては健康診断結果やマイナンバーといった提出必須の書類です。これらがそろっていないと相談内容が曖昧になり、正しい提案が受けられない可能性があります。

次に、店舗相談ではヒアリングから提案、複数社の比較を経て申込までが一般的な流れです。対面ならその場で質問ができるため、細かい疑問も解消しやすいのがメリットです。

一方で、オンライン相談なら非対面で完結でき、チャットや電子署名を活用して自宅から手軽に契約手続きが可能です。忙しい方や遠方に住む方には特におすすめです。

つまり、必要書類の準備+相談形式の理解が、見直し成功のカギになるということですね。

6-1: 必要書類の準備|保険証券・設計書・健康診断結果

見直し前に、次の書類を準備しておきましょう。

- 現在の契約内容がわかる「保険証券」

- 加入時の設計書や契約概要

- 最新の健康診断結果(必要な場合あり)

- 本人確認書類(免許証・マイナンバーなど)

ここが重要!

書類がそろっていると、相談時に保障の比較がスムーズにでき、的確な提案を受けやすくなります。

6-2: 店舗相談の流れ|ヒアリング→提案→比較→申込

店舗で相談する場合の一般的な流れはこんな感じです。

- ヒアリング(家族構成・家計・加入目的を確認)

- 提案(複数社の商品を比較しながら提示)

- 見積もりの比較・検討

- 納得できたら申込・手続き

ここが重要!

店舗相談は対面で安心感があり、複数プランを比較しやすいのがメリットです。

6-3: オンライン見直し|非対面FP/チャット/電子署名

最近は、オンラインで保険を見直す人も増えています。

- Zoomや電話でFPに相談

- チャット形式で見積り比較

- 電子署名で契約完了まで可能

ここが重要!

忙しい人や外出が難しい人には、オンライン相談が効率的。非対面でもしっかり比較できます。

保険料負担を軽くする方法【実用テク|特約/免責/終身vs定期】

保険は家計に占める割合が大きく、長期にわたる支払いが続くため、いかに負担を軽くするかがとても重要なポイントになります。実は、特約や免責の設定、終身と定期の使い分けを見直すだけで、毎月の保険料を数千円〜数万円単位で削減できるケースもあるんです。

まず見直すべきは「保障の過不足」です。必要以上に特約をつけていたり、自己負担額が低く設定されていると、保険料が割高になってしまいます。逆に最低限の保障に絞れば、保険料を大きく抑えることが可能です。

さらに「終身保険」と「定期保険」をどう組み合わせるかで、将来の総コストは大きく変わります。ライフステージに応じた必要保障額を計算し、最適なバランスをとることが節約のカギです。

また、子育て期には学資保険や収入保障、共済などを組み合わせることで、家計にやさしい保険プランを作ることもできます。

つまり、**保険料削減のポイントは「特約の断捨離」「保障期間の最適化」「ライフステージに合わせた選択」**にあるということですね。

7-1: 保障の過不足調整|特約の断捨離・免責の見直し

保険料を下げる第一歩は「特約の見直し」です。

- 使っていない不要特約を外す

- 自己負担額(免責)を上げて保険料を削減

- 本当に必要な保障だけを残す

ここが重要!

「全部入り」の保険は割高。自分に不要な特約を整理すると、無駄な支払いが減ります。

7-2: 終身vs定期の最適化|必要保障期間と総コスト比較

終身保険と定期保険、それぞれにメリットがあります。

- 終身保険:一生涯保障、解約返戻金あり。ただし保険料は高め。

- 定期保険:期間限定で大きな保障を安く確保できる。

- 家族構成やライフステージに合わせて組み合わせるのがベスト。

ここが重要!

「一生必要な保障」と「一定期間だけ必要な保障」を切り分けると、保険料を効率的に抑えられます。

7-3: 子育て期の最適化|学資/収入保障/共済の使い分け

子育て世代にとっては、教育費と生活費の両立が課題ですよね。

- 学資保険で教育資金を計画的に準備

- 収入保障保険で万一の生活費をカバー

- 共済をうまく組み合わせてコストを抑える

ここが重要!

子育て期は「保障の厚み」と「家計の負担」をバランスさせることが成功の秘訣です。

タイミング別の見直し【結婚/出産/住宅/定年/災害|年齢別・イベント別】

保険は一度契約して終わりではなく、ライフイベントや年齢に応じて見直すことが不可欠です。結婚や出産、住宅購入といった大きな出来事では、家族構成や生活費が変わるため、必要保障額を再計算する必要があります。特に住宅ローンを組む場合は、団体信用生命保険(団信)とのバランスを考えた保障設計が重要です。

また、50代・60代に差し掛かると、医療・がん・介護といったリスクが現実味を帯びてきます。この時期に適切な見直しを行わないと、老後の医療費や介護費用への備えが不足する可能性もあります。

さらに、自動車保険や地震保険といった損害保険も見直しの対象です。等級や免責、耐震割引を適切に調整することで、保険料を抑えながら必要な補償を確保できます。

つまり、結婚・出産・住宅購入などのライフイベント、定年前後の年齢、そして損害保険の更新タイミングが、保険の見直しを行う最適なタイミングなんですね。

8-1: 結婚・出産・住宅購入|必要保障額の再計算と団信調整

人生の大きなイベントごとに保障を見直す必要があります。

- 結婚 → 配偶者の生活費を考慮して死亡保障を追加

- 出産 → 教育費の積立・収入保障保険を強化

- 住宅購入 → 団体信用生命保険(団信)と重複しないように調整

ここが重要!

家族が増えると「必要保障額」も増えるため、イベントごとに再計算するのが鉄則です。

8-2: 50代/60代・定年前後|医療・がん・介護を重点

50代以降は死亡保障よりも、医療や介護の備えが重要になります。

- 医療保険 → 入院・通院・先進医療を重視

- がん保険 → 治療の長期化に備えた一時金タイプが安心

- 介護保険 → 定年後のリスクに備える選択肢

ここが重要!

高齢になるほど医療・介護費用の比重が増すので、死亡保障から重点を移すことが効果的です。

8-3: 自動車/地震保険の見直し|等級・免責・耐震割引

生命保険だけでなく、損害保険も見直しの対象です。

- 自動車保険 → 等級制度や走行距離割引を活用

- 火災・地震保険 → 建物の耐震性や補償範囲を確認

- 免責金額を上げることで保険料を削減可能

ここが重要!

損保は契約条件を工夫するだけで、保険料が数万円単位で変わることもあります。

よくある質問【ショップ/口コミ/自分で見直す|地域別・店舗情報】

保険の見直しを考えるとき、「どこで相談するのが一番いいの?」と迷う方は多いですよね。保険ショップやファイナンシャルプランナー(FP)、さらにはネット相談など、選択肢は幅広くあります。それぞれにメリットと注意点があるため、自分に合った方法を選ぶことが大切です。

また、口コミや評判を参考にするのも有効ですが、キャンペーンや商品券などのお得さばかりに目を奪われると、本当に必要な保障を見失うリスクがあります。勧誘がしつこいケースもあるため、信頼できる窓口を見極める視点が重要です。

さらに、最近は無料診断ツールやチェックリストを活用して、自分で保険を見直すことも可能になっています。費用をかけずに大まかな保障内容を整理できるため、ショップやFPに相談する前の準備としても有効です。

つまり、**保険見直しは「相談先の選び方」「口コミの正しい見極め」「自分でのチェック」**を組み合わせることで、失敗を防ぎながら効率的に進められるということですね。

9-1: どこで相談すべき?保険ショップ/FP/ネットの使い分け

相談先ごとにメリット・デメリットがあります。

- 保険ショップ → 複数社の商品を比較可能

- FP(ファイナンシャルプランナー) → 家計全体を踏まえた提案

- ネット相談 → 気軽・短時間で比較できる

ここが重要!

「幅広く比較したいならショップ」「家計全体を見たいならFP」「手軽さ重視ならネット」がおすすめです。

9-2: 口コミ・評判の見極め方|キャンペーン/商品券/勧誘

口コミをチェックする際は次のポイントを意識しましょう。

- 提案の偏りがないか

- キャンペーンや商品券など特典だけで判断していないか

- 勧誘がしつこいとの評判が多くないか

ここが重要!

口コミは参考程度に。実際に相談して「自分に合うかどうか」を判断しましょう。

9-3: 自分でできる見直し手順|チェックリスト/無料診断

自分で見直す場合の手順はシンプルです。

- 現在の契約内容を整理

- 必要保障額を計算(家族構成や生活費を基準に)

- 無料診断ツールでシミュレーション

- 必要に応じて相談先で比較検討

ここが重要!

「まずは自分でチェック→不足や疑問があれば相談」が効率的な見直しの流れです。

結論

保険の見直しは「なんとなく難しそう」と感じる方も多いですが、実は ライフイベントに合わせて保障内容を整理し、保険料を最適化する絶好のチャンス なんです。生命保険や医療保険の種類を理解し、シミュレーションで将来の家計インパクトを確認するだけでも、今の契約が自分に合っているかが一目で分かります。

特に、無料相談サービスの賢い利用 や FP・保険ショップの比較 を行えば、偏りのない提案を受けられ、無駄な保険料を削減できる可能性があります。ただし、契約前には告知内容や解約返戻金、更新型の総支払額など、デメリットやリスクも必ず確認 することが大切です。

さらに、特約の整理や終身と定期のバランス調整をすれば、同じ保障でも家計の負担はぐっと軽くなります。「必要なときに必要な保障を、無理のない範囲で備える」 これが保険見直しの最大のポイントです。

つまり、保険は入ったら終わりではなく、結婚・出産・住宅購入・定年などの節目ごとにアップデートする資産運用の一部 と考えるべきなんですね。今日からできることは、まず「保障内容を見える化する」こと。証券を確認し、チェックリストや診断ツールを使うだけでも、最初の一歩になります。

保険の見直しを実践すれば、家計の負担を減らしながら将来の安心を得られます! ぜひ行動に移してみてください。

最後まで読んでくださり、ありがとうございました!

コメント