「投資信託の分配金って、実際どうやって受け取るの?」と疑問に感じていませんか?

投資信託には、毎月や年に1回など一定のタイミングで「分配金」が支払われるタイプがあります。

しかしその仕組みは少し複雑で、「再投資とどっちが得?」「税金は引かれるの?」と悩む方も多いですよね。

本記事では、分配金の仕組み・税制・受け取り方法・再投資戦略・注意点までを完全ガイド。

さらに、NISAを活用した非課税戦略や、配当利回りの見極め方、将来の年金代わりにする際のコツも解説します。

初心者でも失敗しない、2025年最新の“分配金攻略法”を身につけましょう!

投資信託分配金とは?基礎知識と仕組み徹底解説

「分配金って結局なに?」という初心者の方にもわかりやすく解説します。

投資信託には、定期的にお金が支払われる「分配金付きファンド」が存在します。

ただし、この分配金は配当とは異なり、投資信託の“純資産”の一部を払い出しているケースも多いのが特徴です。

中には利益から支払われる「普通分配金」と、元本を取り崩す「特別分配金(元本払戻金)」もあり、仕組みを理解せずに受け取ると損をしてしまう可能性もあるんです。

この章では、分配金の基本構造・種類・毎月分配型との違いまでを、初心者にもわかりやすく徹底解説します。

1-1: 分配金とは?純資産払い出しのメカニズム

実は、分配金って「利益のごほうび」だと思われがちですが、実際には元本から払われることもあるんです。

つまり、分配金を受け取るたびに基準価額が下がる仕組みになっているんですね。

📌 分配金の基本ポイント:

- 投資信託の運用益や資産の一部を定期的に払い出すお金

- 支払い後は基準価額がその分下がる

- 分配金の正体は「運用益」か「元本」かで意味が大きく変わる

ここが重要!

分配金=お得とは限りません。**「資産を減らしていないか?」**を見極める視点が大切です!

1-2: 普通分配金 vs 特別分配金(元本払戻金)の違い

分配金には2種類あって、それぞれ税金や資産への影響がまったく違います。

「利益」としてもらえるのが普通分配金、「元本からの払い戻し」が特別分配金です。

📌 分配金の種類と違い:

- 普通分配金:運用益の一部 → 課税対象になる(約20%)

- 特別分配金:元本の一部を返してるだけ → 非課税だが資産は減る

- 表面利回りが高く見えても、特別分配金ばかりなら要注意!

ここが重要!

「分配金が多い=得」と思い込まず、分配金の内訳を必ず確認しましょう!

1-3: 毎月分配型ファンド vs 再投資型ファンドの特徴

毎月お金がもらえる「毎月分配型」か、複利で資産を増やす「再投資型」か、投資目的によって選び方が変わります!

📌 タイプ別の特徴まとめ:

- 毎月分配型:定期的なキャッシュフローが魅力/老後の生活費に活用しやすい

- 再投資型(無分配型):配当を自動的に再投資/複利効果で資産成長を狙う

- コストや税金の面でも再投資型の方が効率的なことも

ここが重要!

「今の収入を増やしたいか?将来の資産を増やしたいか?」

目的に応じてファンドのタイプを選びましょう!

分配金発生タイミングと決算月の見方ガイド

「分配金って、いつもらえるの?」と感じたことはありませんか?

投資信託の分配金は、ファンドによって年1回・年2回・毎月など発生のタイミングが異なります。

これらのスケジュールは「決算月」と呼ばれる月に合わせて設定されており、その直前の“権利確定日”が分配金を受け取るための重要な日になるんです。

さらに、分配金が支払われた翌日には「基準価額(ファンド価格)」が下がる傾向があり、チャート上でその影響が見えることもあります。

この章では、分配金の発生タイミング・確認方法・チャートの見方までを初心者向けにわかりやすく解説します!

2-1. 年1回・年2回・毎月決算ファンドのスケジュール

「分配金っていつもらえるの?」と気になりますよね。

実は、投資信託ごとに「決算月の回数」が決まっていて、そこで分配金が出ることが多いんです。

📌 各決算型ファンドの特徴:

- 年1回決算型:長期運用に向いており、分配金よりも資産成長を重視したい人向け

- 年2回決算型:半年ごとの分配金で、適度にキャッシュも得たい人に人気

- 毎月決算型:毎月分配金が出る可能性あり/老後や副収入代わりに向くが減配リスクも

ここが重要!

分配金の頻度が多いほどお得とは限りません。運用方針や資産効率を考えて選びましょう!

2-2. 分配金権利確定日(基準日)と権利落ち日の確認方法

「分配金もらえるのは保有何日目から?」と疑問に思いますよね。

そのカギとなるのが**“権利確定日(基準日)”と“権利落ち日”**です!

📌 覚えておきたい用語の意味:

- 権利確定日(基準日):この日にファンドを保有していれば分配金をもらえる

- 権利落ち日:分配金分が基準価額に反映されて値下がりする日

- 確定日を過ぎて買っても分配金はもらえません!

- 権利日情報は各ファンドの交付目論見書や公式サイトで確認可能

ここが重要!

分配金狙いなら、**“いつ買えばもらえるか”**をチェックしておくことが大事です!

2-3. 基準価額チャートで読み解く分配金影響

「分配金が出ると基準価額はどうなるの?」と不安に思う方も多いですよね。

実は、分配金の支払い=基準価額の下落なんです!

📌 チャートから読み取れるポイント:

- 分配金支払日にはチャートがストンと下がる

- 「価格が下がって損した?」と見えるが、実は分配金として戻っている

- 毎月分配型などは頻繁に下落→回復を繰り返すチャートに

- **「分配込みトータルリターン」**で全体のパフォーマンスを確認することが重要

ここが重要!

チャートの下落は損ではなく分配金の引き出しによるもの。

見かけに惑わされず、分配後の回復力を見ましょう!

分配金受け取り方法の選択肢&設定手順

投資信託の分配金、どうやって受け取ればいいのか迷っていませんか?

実は分配金の受け取り方法にはいくつかの選択肢があり、「現金で受け取る」「自動で再投資にまわす」「別口座に振替える」など、自分に合った設定を選ぶことが大切なんです。

証券会社によって設定画面や操作方法も少しずつ異なるため、受け取り方法を一度確認しておくと、将来の手取りや運用方針に大きな違いが出てきます。

さらに、受け取り忘れを防ぐにはスマホ通知の活用が便利です。

この章では、分配金の受け取り方法の違いや設定のやり方を、初心者にもわかりやすく解説していきます。

3-1. 現金受取 vs 自動再投資 vs 他口座振替の比較

分配金の受け取り方法にはいくつかの選択肢があるんです。

どれが良いかは、**「今使いたいのか」「将来に増やしたいのか」**で決まります!

📌 受け取り方法の比較:

- 現金受取:銀行口座に入金される/生活費や副収入に使いたい人向け

- 自動再投資:分配金で自動的に同じファンドを買い増し/複利効果で資産増

- 他口座振替:子供名義など別の口座に移して資産分散にも使える

ここが重要!

再投資は長期で資産を増やしたい人に最適!

目的に合わせて方法を選ぶのがポイントです。

3-2. 証券会社別設定画面と変更フロー

実際の設定変更は、「どこから変えるの?」という声が多いポイント。

証券会社によって画面は違いますが、基本の流れは共通です!

📌 一般的な設定手順(例:SBI証券・楽天証券):

- マイページにログイン

- 投資信託の保有一覧へ

- 「分配金コース」から「再投資/現金受取」などを選択

- 確認画面で「設定完了」ボタンを押す

※設定変更は決算日前までに行う必要があるので注意!

ここが重要!

投資信託を買った後も、自分に合った受け取り方に設定しておくのが大切です。

3-3. 受け取り忘れ防止!スマホアラート設定術

「いつ分配金が出るのか忘れちゃう…」という人には、スマホアラートの活用が超おすすめ!

📌 スマホでできる通知設定方法:

- 証券会社の公式アプリで「通知オン」設定(例:楽天証券アプリ、SBI証券アプリなど)

- Googleカレンダーで「決算月」や「権利確定日」を登録

- LINEリマインダーやToDoアプリでアラート設定

ここが重要!

分配金の通知は事前準備で受け取り忘れ防止&資金計画も立てやすくなります!

分配金の税金と手数料対策|手取り最大化のコツ

「分配金って、そのまま全部もらえるの?」と疑問に思ったことはありませんか?

実は、投資信託の分配金には20.315%の源泉徴収税(所得税+住民税)が自動で引かれているんです。

さらに、ファンドによっては購入時手数料や信託報酬などの**“見えないコスト”が手取りを減らす原因**にもなります。

でも安心してください。NISA・新NISAを活用すれば分配金は非課税になりますし、ファンド選びでコストは大きく差が出ます。

この章では、税金の基本知識・節税方法・ファンド選定のポイントを初心者にもわかりやすく解説し、“手取り最大化”を目指す実践テクニックを紹介します。

4-1. 源泉徴収税率と確定申告のポイント

分配金を受け取るときに気になるのが「税金」ですよね?

実は何も手続きしなくても、源泉徴収で自動的に税金が引かれているんです。

📌 税金の基本ポイント:

- 源泉徴収税率は20.315%(所得税15.315%+住民税5%)

- 自動で引かれるので確定申告は原則不要

- ただし、他の損益と通算したい・損失を繰り越したい場合は申告が必要

- 年間取引損がある人は確定申告で税金を取り戻せることも!

ここが重要!

税金が自動で引かれるから安心とはいえ、確定申告で還付が受けられるケースもあるので要チェックです!

4-2. NISA・新NISAで分配金を非課税活用する方法

「せっかくの分配金、税金で目減りするのがもったいない…」

そんな方におすすめなのがNISA・新NISAの活用です!

📌 NISAで分配金が非課税になるポイント:

- 一般NISA/成長投資枠:分配金・売却益とも非課税(上限360万円)

- つみたてNISA/つみたて枠:主に無分配型で分配金は基本なし

- 新NISAは2階建て構造なので、成長投資枠で高配当型もOK

- 証券口座開設時に「NISA口座」を設定するだけで簡単に使える

ここが重要!

NISA枠を上手に使えば、分配金がそのまま手取りで受け取れるので、節税効果は絶大です!

4-3. トータルコストを抑えるファンド選び術

分配金にばかり注目していると見落としがちなのが「コスト」。

信託報酬や売買手数料が高いと、せっかくの分配金が台無しになることもあります。

📌 ファンド選びで見るべきコスト指標:

- 信託報酬(運用手数料):年率0.1〜1.5%程度。低コストほど有利

- 購入時手数料:ノーロード(無料)型を選ぶのが基本

- 信託財産留保額:解約時のコスト。これがあると途中売却で目減りすることも

- 総合的に「実質コスト」を確認することが大切!

ここが重要!

分配金の多さに惑わされず、低コスト×安定運用のバランスを見極めるのが賢い選び方です。

分配金利回りの計算方法と高配当ファンド選定基準

「高配当ファンドってどうやって選ぶの?」と悩んでいませんか?

分配金の利回りは、「年間の分配金額 ÷ 現在の基準価額」で算出されるのが一般的ですが、これだけで判断すると落とし穴もあるんです。

利回りが高く見えても、元本が削られていたり、将来の分配が続かないケースもあるので注意が必要です。

そこで大切になるのが、ファンドの種類別の特徴を理解することと、“分配余力”と呼ばれる運用益の残高(留保益)を確認することです。

この章では、利回りの正しい計算方法・主要なファンドタイプの違い・リスク回避のための選び方のポイントをわかりやすく解説します!

5-1. 年率分配金利回りの計算式とチェックポイント

「利回りが高いって聞いたけど、実際いくらなの?」

そんなとき役立つのが分配金利回りの計算式です!

📌 年率分配金利回りの求め方:

- 計算式:(年間分配金 ÷ 基準価額)× 100

- たとえば、1万口あたり年12,000円の分配金で、基準価額が10,000円なら→利回り12%

- 毎月型の場合は「月×12」で年額換算するのがポイント

- 利回りが高くても「元本の取り崩し」ではないか要確認!

ここが重要!

分配金利回りはあくまで“目安”。高すぎるとリスクがあることもあるので、中身を見て判断しましょう!

5-2. 国内株式型・J‑REIT型・海外債券型ファンド比較

分配金狙いのファンドといっても、そのタイプによってリスクもリターンも全然違うんです!

📌 代表的な高配当ファンドのタイプ:

- 国内株式型:高配当株に投資/為替リスクなしで初心者向き

- J‑REIT型:不動産収益を原資に分配金/インフレ対策に◎

- 海外債券型:外貨建て債券で利回り高め/為替差損に注意

ここが重要!

ファンド選びでは、自分のリスク許容度と目的(安定収入or成長性)に合うタイプを選ぶことがカギです!

5-3. 分配余力(留保益)の見方とリスク回避策

分配金がもらえても、それが**続くのか?一時的なのか?**は重要な視点ですよね。

そこで注目すべきなのが「分配余力(留保益)」です。

📌 分配余力チェックのポイント:

- 「分配原資レポート」や「月報」で確認可能

- 分配余力とは=過去の運用益など、今後分配金を出せる力のこと

- 留保益が少ないと、減配や無配のリスクが高くなる

- 安定的な分配金を出しているファンドは留保益が厚めであることが多い

ここが重要!

見かけの分配金額だけで選ばず、「持続可能な分配か」を必ずチェックしましょう!

分配金再投資戦略|複利効果で資産を雪だるま式に増やす

「分配金、使わずに再投資したらどうなるの?」と気になったことはありませんか?

実は、分配金を現金で受け取るのではなく再投資にまわすことで“複利の力”を最大限活かすことができるんです。

小さな分配金でも積み重ねることで、資産が雪だるまのようにふくらんでいくのが再投資の魅力です。

さらに、分配金を再投資するタイプのファンドと、そもそも分配しない“無分配ファンド”では運用スタイルが異なり、目的に応じた選択が重要になります。

この章では、複利効果のシミュレーションやファンドタイプの違い、ドルコスト平均法との相性までを具体的に解説していきます!

6-1. 再投資による複利シミュレーション事例

「分配金って、使わずに再投資した方が得なの?」

実は、分配金を再投資することで“複利の力”が働き、資産が加速度的に増えていくんです!

📌 たとえば100万円を年5%で運用した場合:

- 分配金を受け取ると → 10年後 約150万円

- 分配金を再投資すると → 10年後 約163万円

- 20年では約265万円(再投資) vs 約200万円(受取)

ここが重要!

再投資を続ければ続けるほど“複利の差”が大きくなるので、長期運用を考える人ほど再投資戦略が有利です!

6-2. 配当再投資型 vs 無分配高成長ファンドの比較

「分配金が出るファンドと、出ないけど値上がりするファンド、どっちがいいの?」

これは迷いやすいですが、それぞれにメリットとデメリットがあるんです。

📌 両者の比較ポイント:

- 配当再投資型:毎回分配金が出て、再投資で複利効果が期待できる

- 無分配ファンド:分配せず、純資産の成長に集中/再投資の手間が不要

- 課税タイミングにも違いあり:分配金は即課税、無分配は売却時課税

- 資産管理のしやすさなら無分配型、キャッシュフロー重視なら配当型

ここが重要!

投資スタイルや目的に応じて選ぶことが大切。長期でじっくり増やしたいなら無分配型もアリです!

6-3. ドルコスト平均法との併用で効果を最大化

「再投資するタイミングって難しいですよね?」

そんなときに役立つのがドルコスト平均法との併用なんです。

📌 組み合わせのコツ:

- 分配金は毎回使わず、自動的に積立購入へ充てる設定を選ぶ

- 相場が高くても安くても一定額で買い続けるので、平均購入単価が安定

- 暴落時にはより多く買えるため、長期ではメリットが大きくなる

- 手動より自動積立が安心。証券会社の「分配金再投資設定」が便利!

ここが重要!

ドルコスト平均法と分配金再投資の相乗効果で、より効率よく資産を増やせます!

分配金減額・無配サインの見極め方と対応策

「あれ?分配金が減ったかも…」と気づいたら要注意。

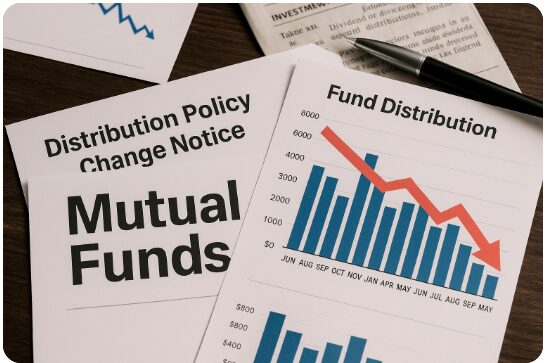

投資信託の分配金は、運用状況や方針の変更によって“減配”や“無配”になることがあります。

実際、多くのファンドでは事前に「分配方針の変更通知」などで予兆を出しており、それを見逃さないことが大切です。

また、基準価額の下落が続いているファンドでは、分配金の維持が難しくなる傾向も。

だからこそ、早めに判断して「乗り換えるか」「保有を続けるか」の見極めが求められます。

この章では、減配リスクを察知する方法・基準価額との関係・売却や乗り換えの判断タイミングを具体的に解説します!

7-1. 分配方針変更通知の読み解きポイント

「急に通知が届いたけど、どういう意味?」

実はそれ、分配方針が変更された重要なサインかもしれません!

📌 通知でチェックすべきポイント:

- 「分配金が今後どうなるか」を示す内容(増配・減配・無配)

- 「収益還元型」→「元本払い型」への変更は要注意

- 方針変更は、運用成果が悪化している可能性も

- 通知に書かれている「方針理由」に注目!

ここが重要!

通知を見逃さず、運用スタンスの変化をいち早く察知することが損失回避の第一歩です!

7-2. 基準価額下落と分配金水準の関連性

「最近、基準価額が下がってるけど大丈夫?」

実はこの基準価額の下落と分配金には密接な関係があるんです。

📌 見極めのポイント:

- 基準価額=純資産の価値/値下がりは運用不調のサイン

- 基準価額が大きく下がると、分配余力が減って減配・無配リスクが高まる

- 「高分配を維持しているのに基準価額が下落中」は危険信号

- 月次レポートで「分配原資」や「分配方針」も確認を!

ここが重要!

基準価額の推移と分配金の持続性はセットで見ることで、リスクを早期に見抜けます!

7-3. 乗り換え・売却判断の最適タイミング基準

「このファンド、売るべきか持ち続けるべきか…」

そんなときは、いくつかの判断ポイントを冷静に見極めることが重要です。

📌 売却・乗り換えのサイン:

- 分配金が連続して減額された

- 基準価額が下落し続けている

- 分配方針の変更や運用体制の変更があった

- 他により低コスト・安定性の高い選択肢が見つかったとき

ここが重要!

感情で判断せず、「継続保有の合理性」がなくなった時点で見直すことが投資リスク管理の鉄則です!

初心者向けロードマップ|購入から初回受取までの流れ

「分配金を受け取ってみたいけど、何から始めればいいの?」そんな方のための入門ガイドです。

投資信託で分配金を得るには、証券口座の開設からファンドの選び方、購入方法、そして分配金の受け取り設定までの一連の流れを理解する必要があります。

でも安心してください。初心者でもスムーズに始められるステップを1つずつ丁寧に解説していきます。

特に、少額から始められる積立設定や、初回の分配金を受け取った後にやるべきチェック項目を押さえておくことで、失敗しない運用が実現できます。

この章では、**「ゼロから分配金を得るまでの全体像」**を、やさしくナビゲートしていきます!

8‑1. 証券口座開設~ファンド選定~購入ステップ

「投資信託って、まず何から始めたらいいの?」

安心してください、基本の3ステップを踏めば初心者でも迷わずスタートできます!

📌 初心者向け3ステップ:

1. 証券口座を開設する

→ SBI証券・楽天証券など、ネット証券が便利で人気です。

2. ファンドを選ぶ

→ 「インデックス型」「毎月分配型」など自分の目的に合う商品を選びましょう。

3. 金額を決めて購入

→ 100円から買えるファンドもあるので、少額で始められます!

ここが重要!

証券口座開設さえ終われば、あとはスマホからでも簡単に投資が始められるので、行動が第一歩です!

8‑2. 少額積立設定で分配金受取を体験する方法

「分配金ってどうやってもらえるの?体験できる方法ある?」

実は、少額から積立設定するだけで、リアルに分配金を受け取ることができるんです!

📌 分配金体験の手順:

- 毎月100円~500円程度から積立を設定

- 分配金があるファンドを選ぶ(毎月決算型など)

- 設定した日ごとに自動購入&分配金が発生

- 初回分配は「少額」でも、実感としてとても大きい!

ここが重要!

実際に受け取ってみることで、投資の手応えや楽しさを体感できるので、まずは少額体験がおすすめです!

8‑3. 初回分配金受取後に確認すべきチェックリスト

「分配金もらったけど、次に何をすればいい?」

初回分配金を受け取ったら、今後の運用をスムーズにするためのチェックが大切です!

📌 初回後のチェックリスト:

- 受け取った金額がどのくらいか確認

- 普通分配か特別分配かを把握(税金がかかるかに影響)

- 再投資設定になっているか確認

- 分配金の出方が想定と違っていないか確認

- 運用報告書・分配通知を保管する

ここが重要!

最初の分配金こそ、今後の投資スタイルを決めるヒントになります。見逃さず、振り返ってみましょう!

分配金Q&A|よくある疑問と即解答集

「分配金って多い方が得なの?」「NISAだとどうなるの?」そんな疑問をまとめて解消しましょう!

投資信託の分配金については、メリットだけでなく注意すべき点や制度による違いも多く、初心者にはわかりづらいポイントがたくさんあります。

たとえば、高分配ファンドが必ずしもお得とは限らないですし、つみたてNISAではそもそも再投資型の商品しか選べないという制約もあるんです。

また、老後資金として分配金を活用したい場合の注意点も見落としがちです。

この章では、よくある3つの疑問にズバッと回答しながら、制度の仕組みと実践的なポイントをやさしく解説していきます!

9‑1. 分配金が多いほど得?損?メリットと注意点

「分配金って多いほどラッキー?」

一見お得に思えますが、実は“多すぎる分配金”には注意が必要なんです。

📌 多い分配金のメリットと注意点:

- 現金が手元に入る安心感がある

- 定期的に受け取れるので生活資金にしやすい

- でも、元本を削っている“特別分配金”の可能性も

- 基準価額が減少していれば実質損してることも…

ここが重要!

分配金が多い=得とは限らない!「分配金の中身」と「ファンドの基準価額」も合わせて確認しましょう。

9‑2. つみたてNISAでの分配金取り扱い方法

「つみたてNISAでも分配金って出るの?」

はい、ファンドによっては分配金が出ることもありますが、税制上の違いに注意が必要です!

📌 NISAでの分配金の扱い:

- 普通分配金なら“非課税”でそのまま受け取れる

- 特別分配金(元本払い戻し)は元々非課税

- NISA口座で再投資しても“課税枠の再利用”はできない

- 再投資より“無分配型”ファンドの方が人気の傾向

ここが重要!

つみたてNISAでの分配金は非課税メリットが活きる反面、「再投資型かどうか」によって運用効率が変わります!

9‑3. 老後の年金代わりに分配金を活用する際の注意

「分配金って老後の生活費に使えるの?」

確かに**“第二の年金”として活用する人も増えています**が、注意点もあります。

📌 老後活用の注意点:

- 分配金が減額・停止されるリスクがある

- 元本が減る可能性もあるので、安定収入とは違う

- インフレや税金で実質的な価値が目減りする可能性も

- 複数ファンドを組み合わせて“収入の柱”を分散するのが◎

ここが重要!

分配金は年金の“補完”にはなっても“代替”にはならない。リスクを理解して慎重に使いましょう!

結論

投資信託の分配金は「仕組みを理解して受け取る」ことで、手取り額も安心感も大きく変わります。

本記事では、分配金の種類・タイミング・受け取り方法から、税金対策や再投資戦略、無配リスクへの対応まで徹底的に解説してきました。初心者でも迷わず進められるよう、証券口座開設から初回受取までのロードマップもご紹介しました。

特に、NISAや再投資戦略を上手く活用すれば、資産形成における複利効果を最大限引き出すことができます。

✔ 分配金を“なんとなく”で選ばず、税制優遇やライフプランに合わせて最適化することが重要です。

✔ 定期的にファンドの分配方針やパフォーマンスをチェックすることで、損を未然に防げます。

今日からできるのは、証券口座の設定確認とファンド選びの見直しです。

「毎月の受取が安心」「老後資金として備えたい」など目的に合った受け取り方を選びましょう。

最後まで読んでくださり、ありがとうございました!

あなたの投資信託ライフが、分配金を味方につけてさらに充実することを願っています。

コメント