海外駐在が決まったとき、まず多くの人が悩むのが

「住民税って、いつまで日本で払うの?」

という点ですよね。

実は、海外赴任の税金は感覚ではなく、「1月1日時点でどこに住んでいるか」という明確なルールで決まります。

この判断を間違えると、住民税の二重払いや、会社との手続きトラブルにつながることもあるんです。

さらにややこしいのが、

- 特別徴収と普通徴収の違い

- 出国前・赴任中・帰任後で変わる手続き

- 年末調整で終わる人、確定申告が必要な人の分かれ道

「会社がやってくれると思っていたら、実は自分で手続きが必要だった…」

そんなケースも少なくありません。

この記事では、海外駐在者がつまずきやすい

住民税・1月1日ルール・会社の手続き(特別徴収/普通徴収)を軸に、

「いつ・何を・どうすればいいのか」を、初心者でも分かる言葉で整理します。

つまり、税金で損しない海外赴任の全体像を、最初にスッと把握するための記事です。

不安を減らして、安心して赴任準備を進めたい方は、ここから確認していきましょう。

- 海外赴任の税金はまず「居住者区分」:居住者・非居住者で課税が激変する

- 住民税・年末調整・確定申告:出国前〜赴任中〜帰任後の「手続き順」を決める

- 社会保険・医療・年金の扱い:脱退ではなく「協定・加入区分・会社制度」で最適化

- 給与・手当・銀行口座の管理:手当の税務・送金・口座維持で「詰まり」を防ぐ

- 投資商品・資産運用の扱い:海外在住で「使える制度/止まる制度」を分けて判断

- 赴任前の事前準備とスケジュール:渡航直前に焦らない「時系列チェック」

- 現地適応と生活管理:英語・文化・安全対策は「家計リスク管理」として設計する

- キャリア・企業制度の確認:海外赴任で損しない人は「規程×評価×帰任」を先に固める

- よくある悩み・Q&Aと実務チェックリスト:出発〜赴任中〜帰任までミスをゼロにする

- 結論

海外赴任の税金はまず「居住者区分」:居住者・非居住者で課税が激変する

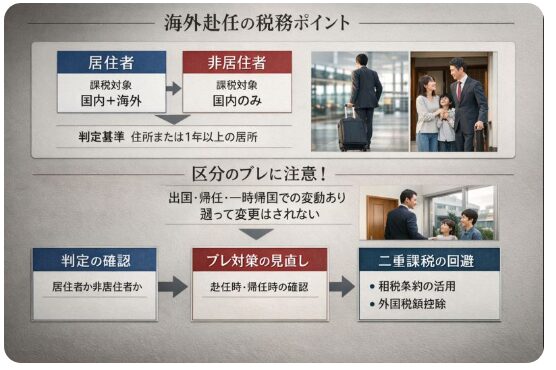

海外赴任で税金の結論が変わる最大ポイントは、まず「居住者」か「非居住者」かの判定ですよね。実はこの区分で、日本で課税される範囲(国内だけ/国内+海外)が大きく変わるんです。国税庁も、国内に「住所(生活の本拠)」があるか、または1年以上「居所」があるかで判定すると示しています。

ただし海外赴任は、出国・帰任・一時帰国などで状況が動きやすく、年末や帰任タイミングで区分がブレるのが落とし穴です。とはいえ、事情変更があれば再判定は行う一方で、区分が遡って変わるわけではない点も押さえておきたいところです。

さらに、海外で税金を払って日本でも課税されると「二重課税」になりがちです。ここで重要になるのが、租税条約(二重課税防止条約)と、実務で使うことが多い外国税額控除です。つまり、この章では「判定→ブレ対策→二重課税回避」までを、手順として整理していきます。

1-1. 居住者/非居住者の判定フロー(住所・生活の本拠・1年超の考え方)

実は、海外赴任の税金で一番重要なのは

「どの国に住んでいるか」ではなく「どこで生活しているか」なんです。

居住者・非居住者の判定は、次の流れで行われます。

判定の基本フロー:

- 日本に住所(生活の本拠)があるか

- 住所がなければ、日本に1年以上の居所があるか

- 家族の居住地・住居・勤務先など生活実態はどこか

たとえば、

- 家族も一緒に海外へ移住

- 現地で住居・仕事・生活が完結

- 赴任期間が1年以上と明確

この場合、非居住者と判断される可能性が高くなります。

ここが重要!

海外に行っただけでは非居住者にはなりません。

「生活の本拠がどこか」が判断のカギです。

1-2. 帰任・一時帰国でブレる論点(年末時点の区分/課税関係の戻り方)

「一時帰国したら居住者に戻るんですよね?」

実は、それは誤解なんです。

短期の一時帰国や出張では、

居住者・非居住者の区分は原則変わりません。

ただし、次のケースは要注意です。

区分が変わる可能性があるケース:

- 海外赴任を終えて正式に帰任

- 日本で住居を再取得

- 家族と再び日本で生活を開始

この場合、帰任日以降は居住者に戻ることになります。

つまり、

年末時点でどちらの区分かが、

翌年の住民税や確定申告に直結するということですね。

ここが重要!

一時帰国=区分変更ではありません。

「生活拠点が戻ったかどうか」で判断されます。

1-3. 二重課税の回避:租税条約(二重課税防止条約)と外国税額控除の全体像

海外赴任で一番避けたいのが、

日本と海外の両方で税金を払う「二重課税」です。

これを防ぐ仕組みが、

- 租税条約(二重課税防止条約)

- 外国税額控除

たとえば、

- 現地で給与に税金がかかった

- 日本でも課税対象になった

この場合、海外で払った税金を日本の税金から差し引くことができます。

ただし注意点があります。

外国税額控除のポイント:

- 自動では適用されない

- 確定申告が必須

- 証明書類の保存が重要

ここが重要!

申告しなければ、控除は使えません。

海外赴任では、「申告する=守る」と覚えておきましょう。

つまり、居住者区分を正しく理解することで、

住民税・所得税・確定申告・二重課税のすべてが一本でつながります。

住民税・年末調整・確定申告:出国前〜赴任中〜帰任後の「手続き順」を決める

海外赴任の手続きで、特に混乱しやすいのが

「住民税・年末調整・確定申告を、いつ・どの順番でやるのか」ですよね。

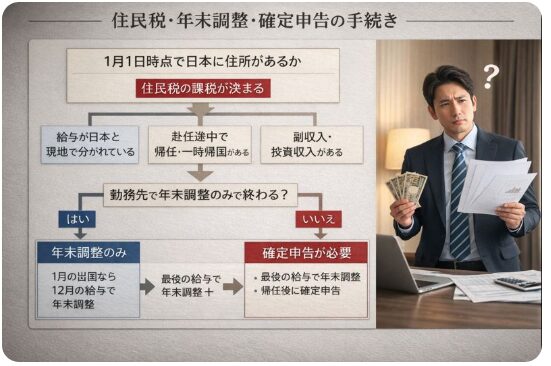

実は、住民税はその年の働き方ではなく、「1月1日時点で日本に住所があるか」で決まります。

このルールを知らないと、出国後も住民税の請求が続いたり、会社との認識ズレが起きやすくなるんです。

さらにややこしいのが、

- 給与が日本と現地に分かれている

- 赴任途中で帰任・一時帰国がある

- 副収入や投資収入がある

といったケース。

年末調整だけで終わる人と、確定申告が必要な人が分かれる分岐点を理解していないと、申告漏れのリスクも高まります。

この章では、出国前・赴任中・帰任後の時系列に沿って、

住民税の扱い、特別徴収と普通徴収の違い、必要書類と提出タイミングを整理します。

つまり、「いつ何をすれば迷わないか」を一本の流れで把握するための章です。

2-1: 住民税は「1月1日」で決まる:特別徴収/普通徴収の対応と注意点

実は、海外赴任で一番誤解されやすいのが

「住民税はいつまで払うのか」なんです。

住民税は、

その年に日本で働いたかどうかではなく、1月1日時点の住所で決まります。

住民税の基本ルール:

- 1月1日に日本に住所がある → その年の住民税が発生

- 1月1日に海外に住所がある → 原則、住民税はかからない

支払い方法は2種類あります。

- 特別徴収:会社が給与から天引き

- 普通徴収:自分で納付(一括・分割)

海外赴任では、出国後の給与がなくなるため

普通徴収に切り替えるケースも多いです。

ここが重要!

出国後に住民税の請求が来ても、

1月1日時点で日本に住所があれば正常です。

2-2: 年末調整で完結する?確定申告が必要?(日本給与・現地給与・副収入の分岐)

「会社が年末調整してくれるから大丈夫ですよね?」

実は、海外赴任では通用しないケースがあります。

判断のポイントは、どこから・どんな収入を得ているかです。

年末調整だけで終わるケース:

- 日本の会社からの給与のみ

- 副収入なし

- 海外での課税所得なし

確定申告が必要になるケース:

- 現地法人から給与を受け取っている

- 日本と海外の両方で給与がある

- 副業・投資・不動産収入がある

特に海外給与は、

会社が把握できないため自分で申告が必要です。

ここが重要!

年末調整=すべて完了、ではありません。

海外赴任では確定申告が前提になることも多いです。

2-3: 必要書類・提出時期チェック(転出届/納税管理人/源泉徴収票/現地課税証明)

手続きで詰まる人の多くは、

「書類を後回しにした人」です。

最低限、準備しておきたい書類はこちら。

主な必要書類:

- 転出届(出国前に市区町村へ提出)

- 納税管理人の届出(非居住者になる場合)

- 日本の源泉徴収票

- 現地の給与明細・課税証明書

特に現地書類は、

帰国後に入手できないケースもあります。

ここが重要!

「あとで何とかなる」は危険です。

出国前に取れる書類は必ず準備しておきましょう。

社会保険・医療・年金の扱い:脱退ではなく「協定・加入区分・会社制度」で最適化

海外赴任が決まると、税金と同じくらい不安になるのが

「社会保険・医療・年金はどうなるの?」という点ですよね。

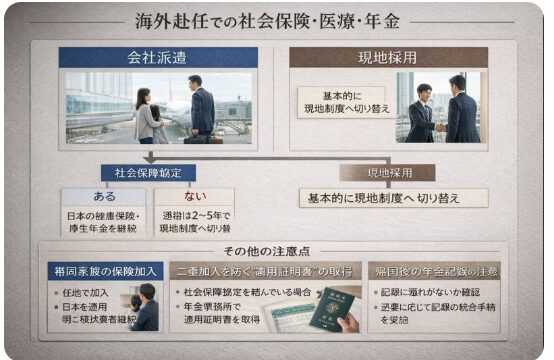

実は、海外赴任=日本の社会保険をすべて脱退、というわけではありません。

ポイントは、会社派遣か現地採用か、そして社会保障協定の有無です。

この違いだけで、健康保険・厚生年金を継続できるか、現地制度に切り替わるかが大きく変わります。

さらに見落とされがちなのが、

- 帯同家族の保険扱い

- 二重加入を防ぐ「適用証明書」の手続き

- 帰国後の年金記録の抜け・漏れ

これらを放置すると、医療費が全額自己負担になったり、将来の年金額が減るリスクもあるんです。

この章では、脱退するかどうかではなく、

協定・加入区分・会社制度をどう使えば最適かという視点で整理します。

つまり、赴任中も帰国後も困らない社会保険・年金の設計図を作る章です。

3-1: 日本の健康保険・厚生年金はどうなる?(会社派遣/現地採用/帯同家族で整理)

海外赴任と聞くと、

「日本の社会保険はやめるんですよね?」

と思われがちですが、実は違います。

扱いは、海外に行く立場で変わります。

会社派遣の場合:

- 日本の健康保険・厚生年金を継続

- 保険証も原則そのまま利用可能

現地採用の場合:

- 日本の社会保険は原則脱退

- 現地の社会保険制度に加入

帯同家族の場合:

- 被扶養者として継続できるケースあり

- 国や制度により扱いが異なる

ここが重要!

海外=脱退ではありません。

派遣か採用かで制度は別物です。

3-2: 社会保障協定で二重加入を回避(適用証明書・派遣期間・対象国の確認)

海外赴任で見落とされがちなのが、

社会保険料の二重払いです。

これを防ぐのが、

社会保障協定という仕組みです。

社会保障協定のポイント:

- 日本と協定を結んでいる国が対象

- 日本の保険を継続する代わりに現地加入を免除

- 適用証明書の取得が必須

派遣期間が決まっている場合は、

出国前に申請することで二重加入を防げます。

ここが重要!

証明書がなければ、

現地で強制加入になる可能性があります。

3-3: 帰国後に困らない年金管理:加入履歴の確認方法と受給・合算の考え方

海外赴任後に意外と多いのが、

「年金が抜けていた…」というトラブルです。

帰国後は、必ず

年金の加入履歴を確認しましょう。

確認しておきたいポイント:

- ねんきんネットで加入履歴を確認

- 空白期間がないか

- 合算対象期間があるか

社会保障協定のある国では、

海外の加入期間を将来の年金に合算できる場合もあります。

ここが重要!

年金は、後から取り戻せないケースがあります。

海外赴任後こそ、早めの確認が大切です。

給与・手当・銀行口座の管理:手当の税務・送金・口座維持で「詰まり」を防ぐ

海外赴任で意外とトラブルになりやすいのが、

「給与・手当・銀行口座まわりの実務」ですよね。

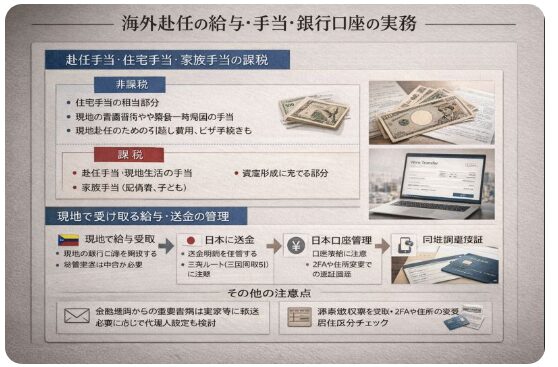

実は、赴任手当・住宅手当・家族手当は、

すべてが非課税になるわけではありません。

課税/非課税の境界を理解していないと、あとから税金を追加で払うことになるケースもあります。

さらに、赴任が始まると

- 現地通貨での給与受取

- 日本への送金

- 為替レートや手数料の差

といった「お金の流れ」が一気に複雑になります。

このとき証憑(明細・送金記録)を残していないと、確定申告や会社精算で詰まりやすいんです。

加えて、日本の銀行口座やクレジットカードをどう維持するかも重要な論点です。

2FA(二段階認証)や住所変更、源泉徴収の扱いを軽視すると、口座凍結や手続き遅延につながることも。

この章では、手当の税務・送金・口座管理を一体で整理し、

赴任中に「お金が止まらない状態」を作るための考え方をまとめていきます。

4-1: 赴任手当・住宅手当・家族手当の税務(課税/非課税の境界と会社精算の注意)

まずは、手当の税務です。

赴任手当・住宅手当・家族手当は

すべてが非課税ではありません。

会社が支給してくれるから安心、と考えるのは危険なんです。

課税のポイント:

- 赴任手当:非課税枠の範囲を超えると課税対象

- 住宅手当:支給方法によって課税判断が変わる

- 家族手当:扶養関係の確認が必要

会社精算の際、

支給根拠や証憑の有無で税務の扱いが変わるケースもあります。

ここが重要!

手当は名称ではなく、実際の支給形態で課税が決まります。

4-2: 現地銀行口座の開設・外貨管理・送金(手数料・為替・証憑の残し方)

現地で銀行口座を開設するときは、

送金・為替・証憑管理が大切です。

口座開設の基本:

- 現地での給与受取用口座を作る

- 送金手数料を比較する

- 為替差損に注意する

送金するときは、

手数料だけでなく為替レートの幅にも気をつけてください。

ウマくタイミングを取らないと、損をすることもあります。

そして、税務申告用に

送金履歴や証憑(明細)を残しておくことが必須です。

ここが重要!

送金の証憑がないと、

税務署から説明を求められることがあります。

4-3: 日本の口座・クレカ・源泉徴収の実務(国内口座維持/2FA/会社提出資料)

日本の銀行口座やクレジットカードも

放置するとトラブルになります。

注意点はこちらです。

国内の実務チェック:

- 口座維持の可否(住所変更の影響)

- クレカの2FA(二段階認証)

- 日本の給与に対する源泉徴収票の取得

住所変更をしないと、

クレカ会社からの重要通知が届かないこともあります。

ここが重要!

口座やクレカは “放置” しないこと。

特に2FAは海外で受信できないケースもあるため、

事前に設定の確認をしましょう。

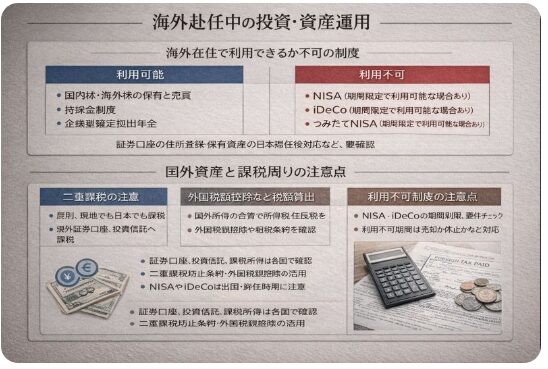

投資商品・資産運用の扱い:海外在住で「使える制度/止まる制度」を分けて判断

海外赴任中に多くの人が悩むのが、

「投資や資産運用は、このまま続けていいの?」という問題ですよね。

実は、海外在住になると

使い続けられる制度と、一時的に止まる制度がはっきり分かれます。

これを理解せずに放置すると、制度違反・課税漏れ・口座凍結といったリスクにもつながるんです。

特に注意したいのが、

- 海外証券口座や投資信託の課税関係

- 現地課税と日本課税が重なるケース

- 外国税額控除を使わないことでの税負担増

さらに、NISAやiDeCoは「海外に住んだら即アウト」と思われがちですが、

会社都合の海外赴任であれば、一定条件下で継続できる制度もあります。

ただし、期間制限や手続き要件を知らないと、思わぬ不利益を受けることも。

この章では、海外在住でも

「使える制度」と「止めるべき制度」を切り分けて判断する視点を整理します。

つまり、資産運用を止めるか続けるかを、感覚ではなくルールで判断するための章です。

5-1: 海外口座(証券・投信・株)の課税と届出:現地課税×日本課税×外国税額控除

海外赴任になると、投資口座の扱いは変わります。

まず、海外口座で得た利益には

現地課税と日本課税が別々に発生する可能性があります。

このときに活用したいのが、外国税額控除です。

ポイントは次の通り。

海外投資の課税ポイント:

- 現地で課税されるケース

- 日本でも課税されるケース

- 外国税額控除で二重課税を調整

ここが重要!

外国税額控除は、確定申告で適用しなければ使えません。

放置すると余計に税金を払うことになります。

5-2: NISAの継続利用はできる?海外赴任(会社都合)での継続適用と最長5年ルール

「NISAは海外赴任でも継続できますか?」

という質問は非常に多いです。

結論から言うと、

条件を満たせば継続できます。

基本ルール:

- 会社都合の赴任なら継続適用が可能

- 海外在住でも対象になるケースあり

- 最長**5年ルール(制度の適用期間)**の確認が必要

ただし、住所変更や証券会社の扱いによって

継続の可否が変わるケースもあるため、

事前確認が必須です。

ここが重要!

NISAは税優遇制度なので、

使えるうちに最大限使うことが資産形成で有利です。

5-3: iDeCoは海外赴任でどうなる?継続条件(年金の任意加入など)と手続き要点

iDeCo(個人型確定拠出年金)は、

海外赴任者向けに特殊な扱いがあります。

基本的な考え方:

- 赴任先の制度次第では加入継続が可能

- ただし、年金の任意加入など条件が必要

- 手続きには所定の書類提出が必要

特に注意したいのが、

海外での被扶養者転落で資格消失になるケースです。

ここが重要!

iDeCoは継続できる可能性があるものの、

条件や手続きが複雑なため事前準備が必須です。

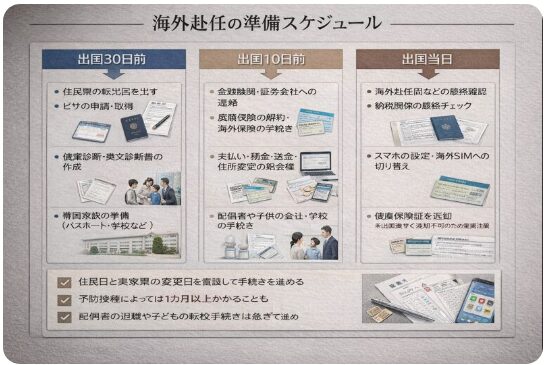

赴任前の事前準備とスケジュール:渡航直前に焦らない「時系列チェック」

海外赴任の準備で一番多い失敗は、

「何から手をつければいいか分からず、直前に全部が重なること」ですよね。

実は、海外赴任の事前準備は

出国30日前から当日までの“時系列”で整理できるものがほとんどです。

逆に、この順番を決めずに動くと、

転出届・納税・ビザ・保険・医療の手続きがバラバラになり、後戻りが発生しやすくなります。

特に注意したいのが、

- 住民票(転出届)と税務手続きの期限

- 健康診断・予防接種・英文診断書の準備

- 家族帯同時の配偶者・子どもの手続きと学校選び

これらは「思い立ってすぐできないもの」が多く、後回しにすると間に合わないケースもあります。

この章では、赴任準備を

出国30日前→1週間前→前日→当日の流れで整理します。

つまり、渡航直前に焦らず動くための“実務スケジュール表”を作る章です。

6-1: 必要書類・ビザ・住民票(転出届)・納税の手続きと期限(出国30日〜当日)

まずは手続き系です。

ここが遅れると、後から取り返すのが大変なんです。

出国30日〜当日にやること(目安):

- 出国30日〜2週間前:ビザ・パスポート・会社書類の確定

- 出国2週間前:住民票関連の確認、転出届の準備

- 出国直前:納税・住民税の支払い方法の確認(普通徴収など)

- 出国当日まで:必要書類のコピー・PDF化・保管場所の共有

特に重要なのは、

転出届(住民票の異動)と納税手続きです。

ここがズレると、住民税や公的手続きがややこしくなります。

ここが重要!

書類は「紙だけ」だと詰みます。

スマホで見られるようPDF保存しておくと、赴任後に助かります。

6-2: 健康診断・予防接種・医療体制(会社保険/民間保険/英文書類の準備)

「健康の準備は後でいいか」

実は、これが一番危ないです。

海外では、医療費が高額になったり、

受診のハードルが高い国もあります。

事前にやるべき医療準備:

- 健康診断(会社指定+現地で必要な追加検査の確認)

- 予防接種(渡航先で推奨されるワクチン)

- 常備薬の確保(処方薬は多めに)

- 英文の診断書・処方箋(必要なら用意)

保険も重要です。

会社保険だけで足りない場合は、

民間保険で補う設計が必要になります。

ここが重要!

「病気になってから」では遅いです。

海外赴任は保険と医療体制の準備が家計防衛になります。

6-3: 家族帯同の準備:配偶者の手続き/子どもの学校/住居の決め方(失敗回避)

帯同があると、準備は一気に増えます。

でも、ポイントを押さえれば迷いません。

帯同で詰まりやすいポイント:

- 配偶者のビザ・就労可否

- 子どもの学校(現地校/日本人学校/インター)

- 住居の選び方(治安・通学・通勤・医療アクセス)

住居は、家賃だけで判断すると失敗しがちです。

実は、通学・治安・病院までの距離が生活の満足度を左右します。

ここが重要!

帯同の場合は「家族の生活導線」で決めるのが正解です。

家計だけでなく、ストレスも減らせます。

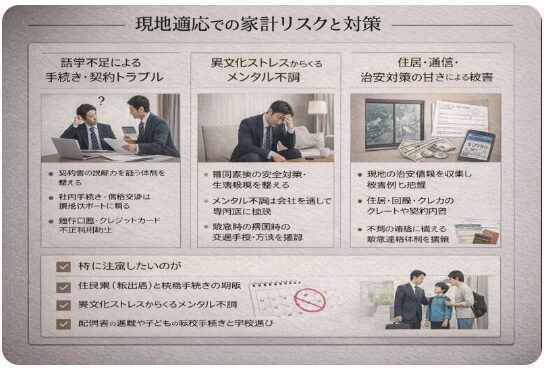

現地適応と生活管理:英語・文化・安全対策は「家計リスク管理」として設計する

海外赴任というと、語学や文化の話が中心になりがちですが、

実は見落とされやすいのが、現地適応=家計リスク管理という視点です。

英語が不安、文化が合わない、治安が心配。

こうした問題は精神的な負担だけでなく、

医療費の増加・想定外の出費・帰国判断の遅れなど、家計に直接影響します。

つまり、生活トラブルは「感情の問題」ではなく、お金の問題にも直結するんです。

特に注意したいのが、

- 語学不足による手続きミスや契約トラブル

- 異文化ストレスからくるメンタル不調の見逃し

- 住居・通信・治安対策の甘さによる被害

これらは事前に設計しておけば、防げるケースがほとんどです。

この章では、語学・メンタル・安全対策を

生活コストとリスクの管理として整理します。

つまり、現地生活を「気合」ではなく、仕組みで安定させるための考え方をまとめる章です。

7-1: 語学力の最短ルート(オンライン・無料教材・現地で伸びる学習設計)

英語が不安な人ほど、

「完璧にしてから行こう」と思いがちですよね。

でも実は、

海外赴任で必要なのは、試験英語ではなく生活英語です。

最短で効く学習のコツ:

- オンライン英会話で「毎日10分」を作る

- 無料教材で定型フレーズを暗記(病院・買い物・役所)

- 現地で使う場面を想定して練習する

特におすすめなのは、

「言えることを増やす」より「困らない型」を覚えることです。

ここが重要!

語学は才能ではなく、生活で詰まらない仕組みです。

最低限の型があるだけで、ストレスが激減します。

7-2: 異文化ストレス対策(メンタル不調のサイン/相談先/休職・帰国判断の基準)

海外赴任で一番怖いのは、

メンタル不調が「気づかないうちに進むこと」です。

異文化ストレスは、根性で解決しません。

サインを早く見つけるのが大切です。

よくある不調サイン:

- 睡眠が乱れる(寝つけない/早朝覚醒)

- 食欲が落ちる、逆に過食になる

- 急にイライラする、涙が出る

- 仕事のミスが増える

相談先は、早めに確保しておきましょう。

会社の産業医、現地の日本語クリニック、EAP(社員支援)などです。

ここが重要!

我慢して悪化すると、医療費も休職も増えます。

早めの相談が最強のリスク管理です。

7-3: 住居手配・生活インフラ・治安(盗難・カード不正・緊急時の連絡網チェック)

最後に、安全とインフラです。

ここを軽視すると、想定外の出費が一気に増えます。

最低限の生活リスク対策:

- 住居は治安とアクセスを最優先(夜道の安全)

- 通信(SIM/Wi-Fi)を早期に整備

- クレカ不正対策(利用通知ON/限度額設定)

- 盗難対策(貴重品管理/保険)

- 緊急連絡網(会社・家族・大使館・病院)をメモ化

カード不正は、海外だと特に起きやすいです。

利用通知をONにするだけで防げるケースもあります。

ここが重要!

治安対策は防犯だけではありません。

家計の損失を防ぐコスト管理だと思って設計しましょう。

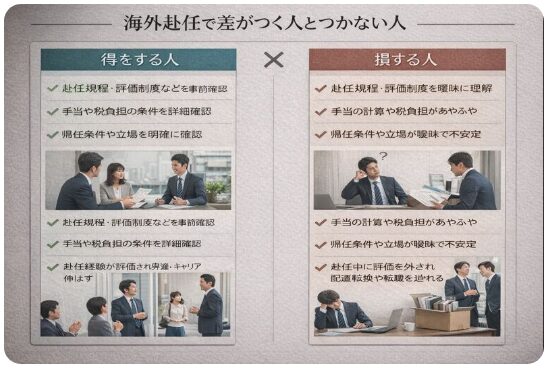

キャリア・企業制度の確認:海外赴任で損しない人は「規程×評価×帰任」を先に固める

海外赴任で「損する人」と「得をする人」の差は、

実は語学力や運ではなく、赴任前にどこまで制度と将来像を固めているかで決まります。

多くの人が見落としがちなのが、

海外赴任規程・評価制度・帰任条件を感覚で理解してしまうことです。

手当や税負担、保険の扱い、帰任後のポジションや精算ルールを曖昧にしたまま赴任すると、

「思っていた話と違う」というズレが後から表面化します。

さらに重要なのが、

- 赴任経験が評価につながるケース

- 逆に国内評価から外れてしまうケース

- 帰任後に配置転換や転職を迫られる現実

これらを知らずに進むと、キャリア面で大きな遠回りになることもあります。

この章では、規程×評価×帰任を一体で整理し、

海外赴任を「行くかどうか」「どう活かすか」を冷静に判断する軸を作ります。

つまり、感情論ではなく、キャリア設計として海外赴任を判断するための章です。

8-1: 海外赴任規程のチェックポイント(手当・税負担・保険・帰任条件・精算ルール)

まず最初に見るべきなのが、

海外赴任規程です。

「読んだことがない」という人も多いですが、

ここにお金と将来が全部書いてあります。

最低限チェックしたいポイントはこちら。

海外赴任規程の重要項目:

- 赴任手当・住宅手当・家族手当の内容

- 税金の会社負担・個人負担の範囲

- 医療・保険のカバー内容

- 帰任時期・帰任後ポジション

- 帰任後の精算ルール(税・家賃・引越費用)

特に、

税金を誰が負担するかは会社ごとに違います。

ここが重要!

「みんな同じだろう」は危険です。

規程を読まない=条件を知らずに契約するのと同じです。

8-2: 赴任がキャリアに与える影響(メリット/デメリットと評価されるスキルの作り方)

海外赴任には、

メリットとデメリットの両方があります。

よくあるメリット:

- 語学力・異文化対応力が身につく

- 海外案件の経験が評価される

- マネジメント経験を積める

一方で、

見落とされがちなデメリットもあります。

注意したい点:

- 国内の評価ラインから外れる

- 人事異動の情報が入ってこない

- 帰任後にポジションが用意されていない

だからこそ大切なのが、

「何を持ち帰るか」を決めてから行くことです。

ここが重要!

海外赴任は、

経験そのものより「説明できる成果」が評価されます。

数字・役割・実績を言語化できる準備をしておきましょう。

8-3: 「やめとけ」を回避:悩みの棚卸しと判断基準(退職・異動・帰任後転職の現実)

ネットでよく見る

「海外赴任はやめとけ」という声。

これ、実は準備不足が原因なことが多いです。

判断前に、次を整理してみてください。

事前に考えるべきこと:

- 家族は納得しているか

- 帰任後の働き方は想像できるか

- 心身に無理が出た場合の逃げ道はあるか

そして、

「合わなかったらどうするか」を

先に決めておくことが大切です。

ここが重要!

海外赴任は白か黒かではありません。

途中で修正できる前提で考えると、判断が楽になります。

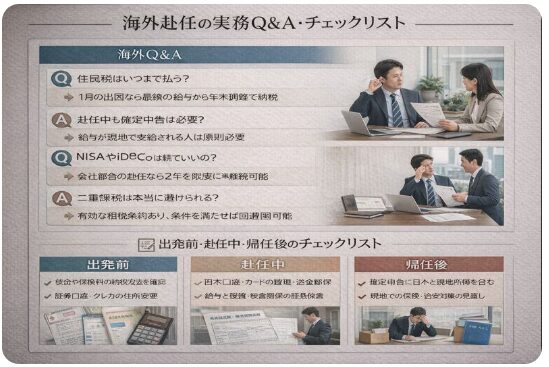

よくある悩み・Q&Aと実務チェックリスト:出発〜赴任中〜帰任までミスをゼロにする

海外赴任の情報を一通り調べたあと、

多くの人が最後につまずくのが

「結局、自分の場合はどうなるの?」という実務の細かい部分ですよね。

住民税はいつまで払うのか、確定申告は必要なのか。

NISAやiDeCoは続けていいのか、二重課税は本当に避けられるのか。

制度の説明は理解できても、自分のケースに当てはめると不安が残るのが正直なところです。

さらに海外赴任は、

短期か長期か、単身か帯同か、子どもがいるかどうかで

必要な手続きと注意点が大きく変わります。

同じミスでも、状況によって影響の大きさはまったく違うんです。

この章では、海外赴任で特に多い誤解をQ&A形式で整理し、

出発前・赴任中・帰任後に分けた実務チェックリストを用意します。

つまり、迷ったときに立ち戻れる、**「最終確認用の実践ガイド」**として使える章です。

9-1: 税金・社会保険・投資で多い誤解(住民税/確定申告/NISA/iDeCo/二重課税)

海外赴任で特に多い誤解はこちらです。

よくある勘違い:

- 出国したら住民税は払わなくていい

- 年末調整だけで税金は終わる

- 海外に行ったらNISAは即終了

- 二重課税は自動で調整される

実は、

どれも半分正解で半分間違いです。

ここが重要!

海外赴任の制度は、

「自動」ではなく「申請・申告」が前提です。

知らないと、普通に損をします。

9-2: ケース別チェックリスト(短期赴任/長期赴任/単身赴任/帯同・子あり)

海外赴任は、

期間と家族構成で注意点が変わります。

短期赴任:

- 住民税・社会保険の扱い確認

- 転出届の要否

長期赴任:

- 居住者区分の変更

- 年金・投資制度の整理

単身赴任:

- 日本の口座・住民税管理

- 家族の扶養・保険確認

帯同・子あり:

- 学校・医療・住居の優先順位

- 家族のメンタルケア

ここが重要!

「自分はどのタイプか」を先に決めると、

調べる量が一気に減ります。

9-3: トラブル事例と相談先:無料相談・専門家(税理士/社労士/FP)に依頼するタイミング

海外赴任では、

一人で抱え込むのが一番危険です。

よくあるトラブル:

- 住民税や確定申告のミス

- 社会保険の二重加入

- 投資制度の誤認による損失

こうしたときは、

早めに専門家へ相談するのが正解です。

相談先の目安:

- 税金 → 税理士

- 社会保険・労務 → 社労士

- 家計・制度整理 → FP

ここが重要!

問題が大きくなる前なら、

相談コストより損失の方が小さく済みます。

結論

海外駐在で税金や手続きに失敗しないための最大のポイントは、

「住民税は1月1日で決まる」「居住者区分がすべての起点になる」

この2つを軸に、出国前から帰任後までを時系列で整理することです。

この記事では、住民税・年末調整・確定申告だけでなく、

社会保険・年金、給与や手当、銀行口座、NISA・iDeCoなどの投資制度、

さらには赴任準備やキャリア設計までを一気通貫で整理しました。

つまり、「知らなかった」で損をしないための実務マップを手に入れた状態です。

ここが重要なのは、

感覚で判断せず、ルールと制度で判断すれば不安は減らせるという点。

正しく理解し、準備を整えれば、海外赴任はリスクではなくチャンスに変えられます。

今日からできることはシンプルです。

まずは自分の赴任スケジュールと1月1日時点の状況を整理し、会社規程と照合すること。

必要に応じて、税理士や社労士など専門家への相談も早めに検討しましょう。

最後まで読んでくださり、ありがとうございました!

コメント