生命保険、なんとなく加入したまま放置していませんか?

実は、保険は定期的に見直さないとライフステージに合わない保障内容や過剰な特約、ムダな保険料が発生してしまうことがあるんです。

さらに、インフレや老後資金問題、相続リスクなど新しい課題にも柔軟に対応できる設計が求められる時代になっています。

本記事では、保険見直しのタイミング・解約時の損益計算・必要保障額の算出法・FP活用の比較まで、必要な知識を網羅的にチェックリスト形式で解説します。

スマホからでも簡単に確認できる構成で、初心者でも「失敗しない保険見直し」ができる内容になっています。

なぜ今見直すべき?生命保険見直しの必要性と家計インフレ対策

生命保険、最後に見直したのはいつですか?

実は、保険は「契約したまま放置」がもっとも損しやすい状態なんです。

毎月の保険料が家計を圧迫していたり、すでに不要な保障にお金をかけ続けていたりするケースも少なくありません。

さらに最近は、インフレで将来の生活費や医療費が上昇傾向にあるため、「今の保障内容では足りない」可能性も高まっています。

この章では、生命保険見直しの基本と、放置リスクによる**“損失”を防ぐ考え方を丁寧に解説。

独身・子育て期・定年前後といったライフステージごとの必要保障額や、無料診断ツールの活用法**まで、今すぐ役立つ情報を紹介します。

1-1: 見直し基本概念|放置リスクと保険料損失を防ぐ方法

実は、生命保険は契約したまま何年も放置してしまう人がとても多いんです。

でも、家族構成や働き方、収入の変化に合わせて、保険の必要保障額は変わっていきます。

今の自分に合っていない保険を続けていると、ムダな出費になることも…!

放置してしまうと起こるリスク:

- 保障内容がライフスタイルに合っていないままになる

- 本来より高い保険料を長期間払い続けてしまう

- いざというときに必要なお金が足りない可能性がある

ここが重要!

保険の見直しは「入ったら終わり」ではありません。2〜3年に一度は、内容を見直すのが賢い家計術ですよ!

1-2: ライフステージ別必要保障額目安|独身・子育て・定年前後

実は、必要な保障額って「独身・子育て・老後」で全然違うんです。

つまり、「今と将来の家族構成や支出」に応じて、保険の中身を変えるのが基本なんですね!

ライフステージ別の保障目安:

- 独身時代:最低限の医療保障+葬儀費用程度の死亡保障

- 子育て期:教育費・生活費をカバーする収入保障が重要

- 定年前後:子の独立後は保障をスリム化、医療・介護特約を強化

ここが重要!

自分の今のステージに合った保険を選ぶことで、保障のムダと保険料のムダを同時にカットできます!

1-3: 無料FP相談&オンライン診断で保険見える化する手順

「見直したいけど、どこから始めればいいの?」

そんなときに便利なのが無料のFP相談やオンライン保険診断ツールなんです。

保険見える化の手順:

- オンライン診断(3分で完了)で必要保障額を確認

- 無料FP相談で複数社のプラン比較を依頼

- 不要な特約・ムダな保険料が見えてくる

- 保障の過不足をチェックして再設計へ

おすすめの見える化ツール:

ここが重要!

「よくわからないから放置」は大損のもと。

プロのFPに頼ることで、自分にピッタリの保険を、数字でしっかり見える化できます!

生命保険見直しタイミング早見表|結婚・出産・住宅購入・退職別ガイド

生命保険を見直すなら、「タイミング」がとても大切なんです。

実は、結婚・出産・住宅購入・退職などのライフイベント時こそ、保険内容を調整する絶好の機会なんです。

逆に、このタイミングを逃すと、過剰な保障や保障ギャップによる損失が積み重なるリスクもあります。

たとえば、子どもが生まれたら「死亡保障」を、マイホームを買ったら「住宅ローン対応保障」を、退職前には「医療・介護保障」の見直しが必要になりますよね。

この章では、ライフイベントごとに“いつ・どんな見直しが必要か”を早見表形式でわかりやすく整理しています。

忙しい方でも、この記事を読めば今の自分に必要な保障が一目でチェックできます!

2-1: イベント連動見直しの優位性|結婚・出産など発生時が最適

実は、生命保険の見直しは「ライフイベント発生時」がベストタイミングなんです。

なぜなら、結婚・出産・住宅購入などで、必要な保障内容や金額がガラッと変わるからですね!

イベント連動見直しのメリット:

- 保障が「今の家族構成」に最適化できる

- ムダな特約や高額な保険料を見直すきっかけになる

- 教育費・住宅ローンなど「新たなリスク」に備えやすい

ここが重要!

何か大きな変化があった時は、「保険も変える」が新常識です。放置せず、ライフイベントごとにチェックしましょう!

2-2: 結婚・出産・教育費増加時にチェックすべき保障ギャップ

「ちゃんと保険に入ってるから安心」…と思っていても、家族が増えると保障が足りなくなることが多いんです。

つまり、家族の人数と将来の支出に応じた見直しが必要なんですね!

保障ギャップのチェックポイント:

- 結婚:配偶者の生活費・死亡保障は足りている?

- 出産:子どもの教育費や医療費をカバーできる?

- 教育費増加期:大学までの学費、保障でまかなえる?

ここが重要!

**人数が増えたら、保障も増やす。**これを忘れると、いざという時に家族を守れなくなる可能性があります!

2-3: 50代〜定年前の保障リストラップ見直しポイント

実は、50代以降は「保障を増やす」よりもリストラップ(再構築)が重要なタイミングなんです。

子どもの独立や住宅ローン完済で、必要な保障が減るからですね。

50代以降の見直しポイント:

- 死亡保障は削減し、医療・介護の保障を強化

- 老後資金を確保するため、保険料を減らす工夫をする

- 終身保険・年金保険など貯蓄型への切り替えも検討

ここが重要!

60代に向けては「守る保険」から「備える保険」へ。支出を抑えつつ老後を見据えた保険設計がカギになります!

保険見直しのデメリットと避けるべき落とし穴

「保険の見直し=良いこと」だと思っていませんか?

実は、見直しにもデメリットや“落とし穴”があるんです。

たとえば、安易に解約してしまうと解約返戻金が少なくて損するケースや、特約の整理で必要な保障まで削ってしまう失敗も少なくありません。

また、更新型の保険に切り替えると、将来的に保険料が跳ね上がる可能性もあるため、総支払額のシミュレーションも重要です。

この章では、解約・払済み保険の損益分岐、更新型 vs 終身払の比較、特約の整理基準など、保険見直しでありがちな落とし穴を具体的に解説します。

後悔しないために、“見直さない方が良いケース”にも目を向けておきましょう!

3-1: 解約返戻金・払い済み一時払の損益分岐計算方法

「この保険、解約してもいいのかな…?」と迷ったら、まずは損益分岐点を計算することが大事です。

解約返戻金の額と払い済み変更の比較で、得か損かが見えてきます!

損益分岐のチェック手順:

- 現在の解約返戻金を確認する(保険会社に問い合わせOK)

- 今後の保険料支払総額と比較

- 「元が取れるのはいつか?」をシミュレーション

- 払い済み保険に変更した場合の利率・保障額も要チェック

ここが重要!

焦って解約せずに、「続けた方が得か?払い済みにするか?」を冷静に見極めるのが正解です!

3-2: 更新型 vs 終身払の保険料負担総額比較

「更新型って最初安いけど、将来どうなるの?」と思ったことありませんか?

実は、長期的に見れば終身払の方が総額が安くなるケースも多いんです。

両者の違いを比較すると:

- 更新型:最初の保険料は安いが、10年ごとに大幅アップ

- 終身払:毎月一定の支払で、老後も保険料が変わらない

- 結果として、長生きすると更新型の方が支払総額が高くなることも

ここが重要!

**短期コストか、長期安定か。**自分のライフプランに合った保険料設計がポイントです!

3-3: 特約整理基準|先進医療・三大疾病・就業不能の付け過ぎを防ぐ

「なんとなく心配だから、特約は全部つけといた方が安心?」

…実はそれ、保険料をムダに増やす落とし穴なんです!

特約の選び方の基準:

- 先進医療特約:高額な治療費に備える目的であれば有効

- 三大疾病:家系や健康状態によって必要性を判断

- 就業不能:自営業やフリーランスなら手厚く、会社員はバランスを取る

ここが重要!

「全部盛り」は逆効果!特約はライフスタイルとリスクに合わせて、必要な分だけ選ぶのが正解です!

必要保障額シミュレーション手順|収入保障・IRR・返戻率を比較

「うちにはいくらの保障が必要なんだろう…?」

そう感じたこと、ありますよね?

実は、**保険の加入や見直しで最も大切なのが「必要保障額の算出」**なんです。

過剰に加入すれば保険料のムダ、逆に少なすぎれば家族の生活が守れません。

この章では、収入保障保険・遺族年金・貯蓄のバランスをどう組み合わせるかを具体的にシミュレーションする方法を解説します。

さらに、無料で使えるシミュレーターと保険会社のツールの違い、返戻率・IRR・総コストの比較手法も紹介。

初心者でも使いやすい「見積比較テンプレート」もあわせて紹介するので、誰でも今すぐ最適な保障設計ができるようになります!

4-1: 収入保障・遺族年金・貯蓄の最適組合せシミュレーション

実は、必要保障額って「死亡保障=◯千万円」だけでは決まらないんです。

収入保障・遺族年金・手元の貯蓄をバランス良く組み合わせることがカギなんですね!

組合せシミュレーションの基本:

- 収入保障保険:月◯万円×◯年分で、毎月の生活を支える

- 遺族年金:公的制度なので、年金事務所サイトで目安確認を

- 貯蓄:預貯金や投資信託など、生活資金に使える額を見積もる

ここが重要!

**「万が一の時に何年生活できるか?」が判断基準。**各制度を重複なく活用し、過不足のない設計を意識しましょう!

4-2: 無料シミュレーター vs 会社ツールの使い分けガイド

「見直しって難しそう…」と思う方も安心!

今は無料の保険シミュレーターがネットに多数あり、誰でも簡単に試算できるんです。

シミュレーターと会社ツールの使い分け:

- 無料シミュレーター:中立性が高く、ざっくり目安を知るのに便利

- 保険会社のツール:商品に最適化されているが、ややバイアスあり

- 両方を併用することで、数値の妥当性が見えてくる

ここが重要!

最初は中立系のシミュレーターで全体像を把握し、具体的な商品は会社ツールで詳細チェックするのが賢いやり方です!

4-3: 見積比較テンプレート&優先指標:返戻率・IRR・総コスト

「どの保険が一番お得?」と迷ったら、数値で比較できるテンプレートを使うのが効果的です。

特に返戻率・IRR(内部収益率)・総コストは見落とせないポイントですよ!

比較に使える指標:

- 返戻率:払ったお金に対して、いくら戻るか(%)

- IRR:実質の運用利回り。金利感覚で比較しやすい

- 総コスト:保険期間中に支払う総額を一覧化

ここが重要!

**数字で比べれば、コスパの悪い商品が一目瞭然。**自作テンプレやExcelを使って、比較表を作るのがオススメです!

保険相談窓口と保険会社の選び方|ネット直販vs対面代理店比較

「保険を見直したいけど、どこに相談すればいいの?」

そんな悩みを抱えている方、多いですよね。

実は、相談先によって提案内容や手数料、商品の種類まで大きく変わるんです。

ネット直販型、乗合代理店、銀行窓口、独立系FPなど、それぞれ得意分野や中立性、取り扱い商品数に違いがあります。

この章では、代表的な相談窓口ごとの特徴と手数料の仕組み、選び方のコツをわかりやすく比較解説。

さらに、「見直し本舗」や「ほけんの窓口」などの店舗型サービス、独立系FPとの違いや信頼性の見極め方までカバーしています。

評判やCMよりも、“比較条件と目的に合った窓口”を選ぶことが成功のカギなんです!

5-1: ネット直販 vs 乗合代理店 vs 銀行窓口の特徴と手数料

保険に入る場所って、実はこんなにあるんです。

ネット・代理店・銀行、それぞれにメリットと落とし穴があるので要チェック!

各窓口の特徴と手数料感:

- ネット直販:中間コストなし、シンプル商品で手数料も安め

- 乗合代理店:複数社比較が可能。提案力に差が出る

- 銀行窓口:信用は高いが、選択肢が限られ手数料もやや高め

ここが重要!

**「どこで入るか」より「誰からどんな提案を受けるか」が大切。**手数料構造も含めて冷静に選びましょう!

5-2: 見直し本舗 vs ほけんの窓口 vs 独立系FPの比較ポイント

相談先によって保険の提案内容はガラッと変わります。

それぞれの特徴を知って、自分に合った相談先を選びましょう!

代表的な相談先の比較:

- 見直し本舗:訪問型中心、手厚い対応だが提携商品の縛りあり

- ほけんの窓口:対面+店舗型。複数社から選べるがFPレベルに差

- 独立系FP:完全中立だが有料の場合あり。資産設計全体を相談可

ここが重要!

**相談のしやすさと「売る側の立場」を見抜くこと。**独立性が高いほど中立な提案に期待できます!

5-3: 評判より重要!比較条件シート5項目と選定基準

「口コミで良さそうだったから…」だけで決めるのは危険!

保険選びは**「比較条件を揃えて冷静に判断する」ことが何より重要**なんです。

比較条件シートに入れるべき5項目:

- 保険料(月額・年額)

- 返戻率 or IRR

- 保障内容と期間

- 特約の有無・内容

- 解約返戻金や払済時の条件

ここが重要!

評判は参考程度。自分の条件で比較した「事実ベースの判断」がベストな選択につながります!

受取人・名義・告知事項再点検リスト|相続・離婚対策

「保険の受取人って、昔のままになっていませんか?」

実は、離婚・再婚・相続などのタイミングで受取人や名義を見直さないと、思わぬトラブルや“争族”の原因になってしまうんです。

特に保険は遺言よりも優先される場合があるため、定期的な再点検が重要です。

この章では、受取人変更の具体的な手順や注意点、名義・口座・証券管理の見直し方法、教育費や生活費の保障が重複・不足していないか確認するチェックリストまで解説します。

保険の再点検は「万一の時の家族の安心」を守る大切な一歩。

デジタル管理のコツも取り入れて、スムーズな資産移行と保障の最適化を進めましょう!

6-1: 受取人変更手順|離婚・再婚・相続対策の押さえ所

「保険の受取人って、結婚や離婚でそのままにしてない?」

実は、受取人の変更を忘れると、将来トラブルになるケースも多いんです。

こんなときに変更が必要:

- 離婚後、元配偶者のままになっている場合

- 再婚しても受取人が旧姓・旧名義のまま

- 子どもを受取人にしたい場合、年齢制限の確認が必要

受取人の変更手順:

- 保険会社に「変更届」を請求

- 新しい受取人情報を記入

- 本人確認書類を添付して提出

ここが重要!

生命保険の受取人は「遺言よりも優先される」場合もあるため、必ず見直しておきましょう!

6-2: 名義・口座・証券の家族共有&デジタル管理方法

「保険証券ってどこにしまったっけ…?」と困る前に、名義・管理・共有の仕組みを整えることが大切です。

名義・口座・証券でやるべきチェック:

- 契約者・被保険者・受取人の名義が正しいか確認

- 支払い口座が現在の通帳と一致しているかチェック

- 証券は紙だけでなく、PDFなどデジタル管理が安全

家族との共有方法:

- Googleドライブ・Dropboxに保険証券の控えを保管

- 家族LINEグループで「保険フォルダ」の存在を伝える

- 年1回は「保険棚卸し日」を作って共有確認するのがベスト!

ここが重要!

突然の入院や相続時に「どこにあるの?」とならないよう、家族で共有・管理を仕組み化しておくことが安心につながります!

6-3: 保障デッドスペース削減術:教育費・生活費を考慮

「保障が足りないと心配。でもかけすぎてもムダ…」

そんなときに使えるのが、保障のデッドスペース(ムダ・漏れ)を見直す方法です。

チェックすべきポイント:

- 子どもが独立したのに、教育費用の保障が残っていないか?

- 家のローン返済後に、同額の死亡保障を続けていないか?

- 生活費の補填額が、実態より過大・過小になっていないか?

見直し方法の例:

- 家計簿アプリで生活費を見える化

- 教育費の終了時期にあわせて定期保険の保障額を減額

- 加入中の保障を「家計リスト」と照らして棚卸しする

ここが重要!

**本当に必要な金額だけを、必要な期間だけ備える。**それがコスパ最適な生命保険の設計です!

FP活用術|独立系FP vs 募集人FPの報酬構造と中立性比較

「保険の見直しって、結局どこに相談すればいいの?」

そう感じたら、ファイナンシャルプランナー(FP)の活用が有効な手段です。

でも実は、FPにも種類があり、中立性や報酬の仕組みによって提案内容が大きく異なることをご存じですか?

「独立系FP」と「保険会社の募集人FP」では、扱う商品・得意分野・提案のバランス感覚に差があります。

この章では、2タイプのFPの違いや無料相談で聞くべき質問、提案書を読むときの注目ポイントをわかりやすく整理。

返戻率・予定利率・IRRなど、判断基準となる数字の見方も丁寧に解説します。

信頼できるFPに出会えれば、保険の見直しも老後資金の準備もグッと安心に近づきます。

7-1: 独立系FP vs 募集人FPの報酬構造と中立性比較

「同じFPでも言うことが違う…なぜ?」と思ったら、

実は“所属”によって、FPの報酬構造も提案の中立性も大きく異なるんです。

それぞれの違い:

- 独立系FP:保険会社と無関係。報酬は相談料や顧問料が中心

- 募集人FP:保険会社と提携しており、販売手数料が主な収入源

- 乗合代理店所属FP:複数社から選べるが、売上重視の傾向あり

選び方のポイント:

- 中立的に提案してほしい→独立系FPがベター

- 無料で相談したい→募集人FPが多いが、提案の裏を読む目が必要

ここが重要!

**「無料」の裏に誰が費用を払っているかを意識しましょう。**相談相手の立場を知ることが、良い選択につながります!

7-2: 無料FP相談で聞くべき質問7選とチェック項目

FPに相談するのは初めて…という方も安心!

無料相談でも、事前に「聞くべき質問」を用意しておくと成功率UPです。

必ず聞きたい7つの質問:

- 現在の保障はどのくらいありますか?

- 解約せずに減額・払い済み変更できますか?

- 特約は本当に必要なものですか?

- 保険と貯金のバランスはどう考えれば?

- 更新型と終身型、どちらが得ですか?

- 公的保障との重複はありますか?

- 提案の中で手数料が高い商品はどれ?

チェック項目:

- 提案書に返戻率やIRRが明記されているか

- 公的制度との比較をしてくれるか

- 契約を急かさないか(信頼性のバロメーター!)

ここが重要!

事前に質問を準備すれば、相談時間をムダにせず、納得の保険選びができますよ!

7-3: 提案書読解ガイド|返戻率・予定利率・IRRの見るべきポイント

「提案書、なんだか難しそう…」という方へ。

実はポイントを絞って読むだけで、本当にお得な保険か見抜くことができるんです!

見るべき3つの数値:

- 返戻率:元本に対して戻ってくる金額の割合(100%超えか要確認)

- 予定利率:保険料計算に使われる利率。高いほど将来リターンも期待大

- IRR(内部収益率):投資効率の指標。比較にとても便利!

読解のコツ:

- 数値は「長期で見て有利かどうか」で判断

- 他社の同種商品と並べて見ることで差が浮き彫りに

- 保険料総額 vs 解約返戻金・満期金の関係もチェック!

ここが重要!

**数字は嘘をつきません。**提案書は「読む」より「比べる」ことで、損を防げます!

ライフプラン連動保険ポートフォリオ設計|定期・終身・医療保険活用

「保険って、結局どれを組み合わせれば安心なの?」

そんな疑問に答えるのがライフプランに連動した保険ポートフォリオ設計です。

実は、保険も投資と同じように「分散」が大切なんです。

定期保険・収入保障保険・医療保険・終身保険などをバランスよく組み合わせることで、将来の不安を減らしながら保険料も最適化できます。

この章では、家族構成・年齢・収入・将来のイベントに合わせた保障設計をわかりやすく紹介。

老後資金や相続対策も視野に入れた、ムダのない保険の組み合わせ方がわかります。

保険は入ることが目的ではなく、「使える」ことが大切なんですね。

8-1: 定期保険+収入保障+医療保険で作る最適土台設計

実は、「何となく加入」よりも、保険は組み合わせで設計するとグッと効率が良くなるんです。

生活を守るベースとなる保険の土台、どう設計するかがカギです。

基本の組み合わせ例:

- 定期保険:一定期間の死亡保障に特化。教育資金などに対応

- 収入保障保険:万一の際に“月々の生活費”をカバー

- 医療保険:入院・手術など医療費の急な出費に備える保険

この3つの保険を**「定期+収入保障+医療」のトリオ**として構成することで、

家計と保障のバランスを最適化できます!

ここが重要!

**土台はシンプルかつ必要最低限に。**あとから足すのは簡単、でも無駄な保険料は戻りません!

8-2: 終身・がん・就業不能・介護保険の最適優先度決定方法

「保険が多すぎて、どれから入るべきか分からない…」そんな悩みありますよね。

優先度の決め方を知るだけで、スッキリ選べるようになります!

こんな基準で優先度を整理:

- 終身保険:相続・葬儀対策。40代後半〜が最適タイミング

- がん保険:家族にがん経験者がいるなら早めに検討を

- 就業不能保険:一家の大黒柱・フリーランスは要検討

- 介護保険:60代前後〜老後設計と併せて備えると効果的

目的に応じて「今必要か」「将来必要か」を分けて考えることがコツです!

ここが重要!

**今すぐ必要な保障から順に備える。**将来用の保険は「焦らず計画的に」でOKです!

8-3: 老後・相続対策:終身保険・年金保険の活用法

「老後資金が心配…」「相続税ってどうなるの?」という声、よく聞きます。

実は、終身保険や年金保険を使えば、老後と相続の両方に備えることができるんです!

活用法の例:

- 終身保険:相続税の納税資金として使える(非課税枠あり)

- 年金保険:受け取り方次第で税負担を抑えながら老後資金を確保

- 契約者・受取人を戦略的に設計すると相続対策にも有利

生命保険は「金融資産でありつつ、節税ツールにもなる」という二面性が強みです!

ここが重要!

**老後と相続の備えは“保険×税制”の合わせ技がカギ。**余裕のあるうちに準備を始めましょう!

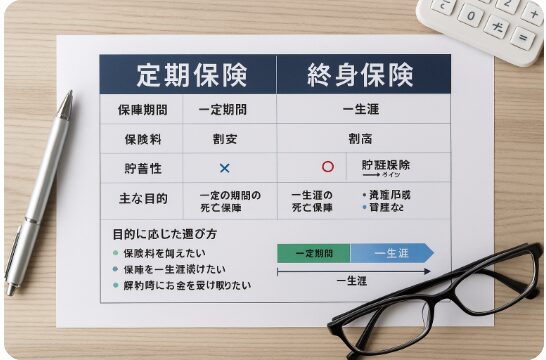

定期 vs 終身保険比較チャート|保障/貯蓄目的別最適化フロー

「定期保険と終身保険、どっちを選べば正解なの?」

そんな声をよく聞きますが、実は目的によってベストな選択は変わるんです。

定期保険はコスト重視で一定期間の保障向き、終身保険は貯蓄性や相続対策に強みがあります。

保険を「いつまで」「どの目的で」使いたいかを整理すれば、自分に合うタイプが自然と見えてきます。

この章では、目的別の比較チャート・特徴まとめ・選び方のフローを使って、

迷いやすい「保障 vs 貯蓄」のバランスをすっきり整理できます。

保険は“なんとなく”ではなく、“戦略的”に組み立てる時代です!

9-1: 定期 vs 終身保険 比較チャート|保障と貯蓄の使い分け

「定期と終身、どっちが得?」と聞かれますが、実は“目的によって使い分け”が正解です!

比較ポイントを見てみましょう:

| 比較項目 | 定期保険 | 終身保険 |

|---|---|---|

| 保険期間 | 一定期間(10年など) | 一生涯 |

| 保険料 | 安い(若いうちは特に) | 割高だが将来は一定 |

| 解約返戻金 | 基本なし | あり(貯蓄性あり) |

| 向いている人 | 教育費・住宅ローン対策 | 相続・葬儀費用準備など |

ここが重要!

**定期=一時的な保障、終身=長期的な備え。**この違いを明確にして組み合わせると、保険が無駄なく機能します!

9-2: 医療・がん・特定疾病保険の特徴比較&選定指標

病気の備え、何に入ればいいの?

それぞれの保険がカバーする範囲を理解して選ぶことが重要です。

違いをざっくり整理すると:

- 医療保険:入院・手術に備える基本の保険(短期~中期対応)

- がん保険:がんに特化。診断一時金や通院治療を重視する人向け

- 三大疾病保険(特定疾病):がん・急性心筋梗塞・脳卒中に備える幅広カバー

選び方のヒント:

- 貯金が少ない人は医療保障重視

- 家族歴にがんがある人はがん特化型

- 生活がかかっているなら一時金タイプが安心

ここが重要!

**保障範囲と一時金の有無がカギ!**必要な病気リスクにピンポイントで備えるのが正解です。

9-3: 貯蓄型保険 vs NISA/iDeCo 比較|返戻率と投資効果

「貯蓄型保険って、NISAやiDeCoより得?」と聞かれることも多いですが、それぞれメリット・デメリットがあります。

比較ポイントを見てみましょう:

| 比較項目 | 貯蓄型保険 | NISA/iDeCo |

|---|---|---|

| 元本保証 | 一部あり(終身など) | なし(価格変動あり) |

| 税制優遇 | 相続税対策に◎ | 所得控除・運用益非課税あり |

| 流動性 | 低い(途中解約に制限あり) | 比較的高い(いつでも売却可) |

| 想定利回り | 年1〜2%台(商品による) | 年3〜5%(市場平均) |

ここが重要!

**安全性なら保険、リターン重視なら投資。**目的に応じて使い分けましょう!

結論

生命保険は、一度加入したら終わりではありません。

ライフステージや家計状況の変化に合わせて、定期的に見直すことが大切です。

放置してしまうと、不要な保険料を払い続けたり、必要な保障が足りないままになってしまうこともあります。

本記事では、見直しのタイミング・保障額のシミュレーション・特約整理・保険商品の比較方法・FP相談の活用法まで網羅的に解説しました。

すべての家庭に共通する「保険の最適化フロー」を実践すれば、将来のリスクと無駄な支出を同時に回避できます。

「保険って難しい…」と感じる方でも、

無料FP相談やオンライン診断、シミュレーションツールを活用すれば、今日から行動に移せます。

まずは現在の契約内容を確認し、「見直しが必要か?」をチェックするところから始めてみてください。

最後まで読んでくださり、ありがとうございました!

コメント