近年、「ハイパーインフレ」という言葉を耳にする機会が増えていますよね。

物価が急激に上がり、お金の価値が一気に下がる――そんな事態が現実に起こった国があります。代表的なのがジンバブエと**戦後ドイツ(ワイマール共和国)**です。

これらの国では、通貨の信頼を失った結果、パン1個が数億円という極端な物価上昇が発生しました。

しかし同時に、その背景を知ることで「なぜ日本では同じことが起きにくいのか」も理解できます。

本記事では、ハイパーインフレがなぜ起こるのかを歴史的事例とともに解説し、

私たちが今後のインフレ時代にどう備えるべきかをわかりやすくまとめます。

つまり、“過去の失敗”こそが、将来の資産を守る最大のヒントになるということですね。

インフレとは?物価上昇の基本と家計・企業への影響をわかりやすく解説

「最近、いろんなものが値上がりしてる…」そう感じたことはありませんか?

その現象こそが、まさにインフレーション(物価上昇)です。インフレとは、モノやサービスの価格が継続的に上がり続ける状態のこと。つまり、同じお金で買える量が少なくなる=お金の価値が下がるということなんです。

このインフレ、実は家計・企業・経済全体に大きな影響を与えます。

給料が上がらないのに物価だけ上がると、生活が苦しくなる一方で、企業にとってはコスト上昇や利益圧迫のリスクも発生します。

しかし一方で、適度なインフレは経済を活性化させるプラス効果もあるのです。

この記事では、インフレの基本をわかりやすく解説しながら、デフレとの違い、そして私たちの暮らしに与えるリアルな影響を整理していきます。

1-1: インフレの定義とは?「物価が継続的に上がる」状態を簡単に説明

実は、「インフレ」とは一時的な値上げではなく、長期間にわたって物価が上昇し続ける状態のことなんです。

つまり、お金の価値が少しずつ下がり、同じ100円でも買える量が減っていく現象です。

主な原因は以下の3つ:

- 需要が増えて供給が追いつかない(デマンドプルインフレ)

- 原材料やエネルギーコストの上昇(コストプッシュインフレ)

- お金の供給量が増えすぎる(金融政策の影響)

たとえば、世界的な原油高や円安が続くと、輸入品の価格が上昇し、食品・エネルギー・日用品まで値上げされます。

ここが重要!

インフレは「お金の価値が下がる」現象であり、家計の実質購買力を下げる要因となるため、早めの対策が必要です。

1-2: インフレーションが経済全体に与えるプラス・マイナス効果

インフレは悪いことだけではありません。実は、適度なインフレ(年率2〜3%)は経済にとって健全なんです。

✅ プラスの影響

- 企業の売上や利益が増え、景気が活性化

- 借金の実質負担が軽くなる

- 消費マインドが上向く

⚠ マイナスの影響

- 家計の生活費が上がり、実質所得が減る

- 貯金の価値が下がる

- 貧富の差が拡大する

つまり、**「緩やかなインフレ=経済の潤滑油」**ですが、行き過ぎると「家計を直撃する負担」になります。

政府や中央銀行がバランスを取ることが重要なんですね。

1-3: インフレとデフレの違い|どちらがいいのか、局面別に評価する

インフレの反対が「デフレ(物価が下がる)」です。

物価が下がるとお得に感じますが、企業の利益が減り、賃金が上がらない・経済が停滞するという問題もあります。

📊 簡単比較:

- インフレ:モノの値段↑/お金の価値↓/景気↑

- デフレ:モノの値段↓/お金の価値↑/景気↓

つまり、どちらが良いかは「程度」の問題。

理想は、「安定した緩やかなインフレ率を保つこと」です。

日本銀行が掲げる「物価上昇率2%」の目標は、まさにこのバランスを取るためなんです。

ここが重要!

過度なインフレも、慢性的なデフレも避けるべき。

経済が安定して回る“適温経済”を維持することが、私たちの暮らしを守るカギです。

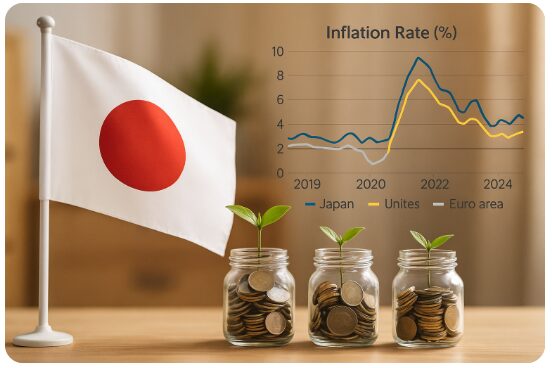

日本と海外のインフレを比較|日本だけが長く低インフレだった理由

「なぜ日本だけインフレが起きにくいの?」――これは多くの人が抱く疑問ですよね。

実は、日本の物価が長年ほとんど上がらなかった背景には、賃金停滞・デフレマインド・円高政策など、複数の要因が絡んでいるんです。

一方で、アメリカやヨーロッパではコロナ後の金融緩和とエネルギー高騰により、物価が急上昇。賃金も一緒に上がったため、「悪いインフレ」ではなく「景気回復型のインフレ」とも言われました。

つまり、日本は世界と逆の動きをしてきた珍しい国なんです。

この記事では、日本と海外のインフレ率の違いをグラフや事例で比較しながら、なぜ日本が長期的な低インフレに陥ったのかをわかりやすく解説します。

2-1: 日本のインフレ率推移と要因(賃金・円安・エネルギー価格)

日本では1990年代以降、長い間「物価が上がらない=低インフレ」状態が続いてきました。

その理由は大きく分けて次の3つです。

📊主な要因:

- 賃金が上がらない:企業がコスト削減を優先し、労働者の収入が伸びなかった

- 円高の影響:輸入品が安くなり、国内の物価上昇を抑えた

- エネルギー価格の安定:原油価格の下落や燃料補助で影響を軽減

しかし近年、円安と原油高が重なり、物価上昇(インフレ)が再燃しています。

つまり、「外的要因」が主導する形で、日本経済もついにインフレ局面に入りつつあるのです。

ここが重要!

賃金が上がらないまま物価だけ上がると、家計への負担が大きくなる。

「実質所得の減少」が今後の課題です。

2-2: アメリカ・ヨーロッパで起きた近年のインフレ事例を解説

アメリカや欧州では2022年以降、40年ぶりの高インフレが発生しました。

その背景には次のような要因があります。

🌎主な原因:

- コロナ禍での金融緩和と給付金による「お金の流通量の増加」

- ロシア・ウクライナ情勢によるエネルギー価格の急騰

- サプライチェーン(供給網)の混乱

アメリカでは一時的にインフレ率が9%を超えるほど急上昇。

FRB(米連邦準備制度)は金利を急ピッチで引き上げ、物価の安定化を図りました。

一方ヨーロッパでは、エネルギー依存度の高さから、地域によるインフレ格差が大きく出ています。

ここが重要!

インフレは「世界共通の課題」ですが、各国のエネルギー構造・政策・通貨が結果を左右するという点がポイントです。

2-3: 世界的な物価上昇トレンドと国ごとの違いから見えること

現在、世界的に「物価が上がりやすい構造」に変化しています。

その理由は、エネルギー・人件費・気候変動などの複合要因にあります。

🌍国別の傾向:

- アメリカ:金融政策の転換でインフレを抑えつつも、雇用好調で高止まり

- ヨーロッパ:エネルギー価格高騰の影響が続く

- 日本:海外要因による「輸入インフレ型」傾向

つまり、世界的に見れば「物価上昇は避けられない時代」に突入しています。

今後は、国民の所得上昇と金融政策のバランスが経済安定のカギを握ります。

ここが重要!

インフレを「敵」と見るのではなく、経済の変化を読み取り、柔軟に対応できる力を持つことが生き残るコツです。

インフレが起こるメカニズムと主な原因【需要・供給・金融政策】

インフレが起こる理由は「なんとなく物価が上がるから」ではありません。

その裏には、需要と供給のバランス崩壊や金融政策の影響といった、明確なメカニズムが存在します。

たとえば、モノの需要が増えるのに生産が追いつかないと起きるのがデマンドプル型インフレ。

逆に、原材料や人件費が高騰して価格が押し上げられるのがコストプッシュ型インフレです。

さらに、中央銀行の金融緩和や金利政策も物価変動に大きく関わります。お金の流通量が増えれば消費も活発になり、インフレ圧力が高まるという仕組みです。

この記事では、こうしたインフレの発生メカニズムを初心者にもわかりやすく整理し、なぜ原油や資源価格が世界経済を動かすのかまで詳しく解説します。

3-1: デマンドプル/コストプッシュインフレとは?需要と供給の崩れインフレには主に2種類あります。

📈デマンドプルインフレ:

消費や投資の需要が増え、モノが足りなくなって価格が上がるタイプ。

景気拡大期に起こりやすく、「好景気型インフレ」とも呼ばれます。

📉コストプッシュインフレ:

原材料や人件費が上昇し、企業が価格に転嫁するタイプ。

特に、原油高や円安時に起こりやすい現象です。

つまり、需要と供給のどちらに原因があるかで、政策対応が異なるということですね。

ここが重要!

デマンド型は「金利引き上げ」で抑制、コスト型は「補助金や価格対策」が有効です。

3-2: 金融政策・金利・マネー量が物価に与える影響を整理する

金融政策はインフレをコントロールする「ハンドル」のような存在です。

中央銀行(日銀・FRB)は金利やマネー供給を調整し、物価の安定を目指しています。

💰仕組みの基本:

- 金利を上げる → 借入が減り、消費・投資が減る → 物価上昇を抑制

- 金利を下げる → お金が回りやすくなる → 景気刺激・物価上昇へ

つまり、金利と物価はシーソー関係。

過去のアメリカ・日本の政策を見ても、インフレ対応=金融引き締めが定番です。

ここが重要!

金利上昇は株式市場や住宅ローンにも影響するため、個人投資家も金融政策の動向に注目する必要があります。

3-3: 原油・資源価格の上昇がインフレ率に直結する仕組み

最後に見逃せないのが、「エネルギーと資源価格」。

原油や天然ガスは、物流・製造・電気代などあらゆるコストの基盤です。

たとえば、原油価格が上昇すると:

- ガソリン価格が上がる

- 物流コストが増える

- 食品や日用品の価格も連鎖的に上昇

このように、**エネルギー価格はインフレの“起点”**になりやすいんです。

特に資源輸入国の日本では、円安が進むとインフレをさらに加速させます。

ここが重要!

世界情勢・為替・エネルギー価格の動きは、今後のインフレ方向を予測する最重要指標です。

インフレが家計に与える実質的なダメージと今できる対策

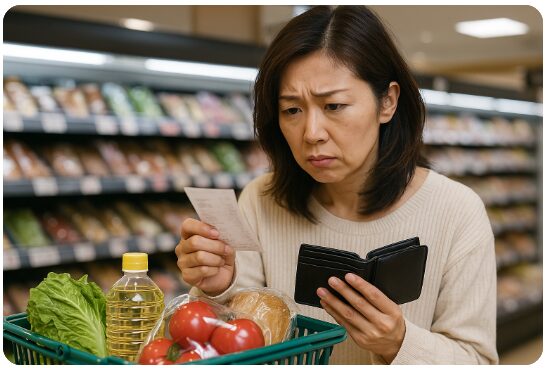

「最近、スーパーの買い物が高くなった気がする…」

そう感じている人は多いはずです。実はそれ、インフレによる家計への直接的な影響なんです。

食品・電気代・ガソリン・住宅費といった生活必需品の値上げは、毎日の支出をじわじわ圧迫します。特に日本では、**賃金の上昇が追いつかない“悪いインフレ”**が進行中。結果として、実質的な購買力が下がり、貯金が減っていく仕組みになっています。

とはいえ、対策は可能です。

この記事では、固定費の見直し・節電・ポイント活用・投資による防衛策など、今すぐできる現実的な方法を紹介。

「給料が増えない時代」にお金を守るためのヒントをわかりやすく解説します。

4-1: 食品・光熱費・住宅費など生活必需品の値上げのインパクト

最近、「スーパーでの買い物が高くなった」と感じませんか?

実はそれ、典型的なインフレの影響なんです。

📊 値上げが特に目立つ項目:

- 食品(パン・乳製品・冷凍食品など):輸入コストと円安の影響

- 光熱費:原油・天然ガス価格の高騰

- 住宅費:資材や人件費の上昇による新築価格の上昇

こうした生活必需品の値上げは、家計支出全体の約6割以上を占める部分を圧迫します。

つまり、インフレは「見えない増税」とも言えるんです。

ここが重要!

毎月の出費を「なんとなく」で放置すると、気づかぬうちに可処分所得が減っていきます。

まずは“家計の見える化”から始めましょう。

4-2: 賃金が上がらないのに物価だけ上がると何が起こるのか

インフレの最大の問題は、賃金が追いつかないことです。

給与が横ばいでも、物価だけが上がるとどうなるでしょうか?

💡 起こる現象:

- 実質的な購買力が下がる(同じ給料で買えるモノが減る)

- 貯金を取り崩す生活が増える

- 消費が減り、景気全体が停滞する

つまり、**「悪いインフレ」=スタグフレーション(景気後退+物価上昇)**のリスクが高まります。

これは過去の1970年代の日本でも経験済み。

ここが重要!

今後の時代は「お金の価値を守る」行動が必要。

ただ働くだけでなく、投資や節約のスキルを持つことが生き残りの鍵です。

4-3: インフレ局面でやるべき家計防衛:固定費見直しと値上げ対策

物価上昇が止まらない今こそ、家計の“守り方”を見直すタイミングです。

📌 すぐにできるインフレ対策:

- 固定費の削減:携帯・保険・サブスクなどの見直し

- ポイント還元やキャッシュレス活用で支出効率を上げる

- 電気・ガスのプラン比較で光熱費を節約

- 食材のまとめ買い・ふるさと納税で実質負担を減らす

さらに、値上げ前のまとめ買い・セール時の購入など、タイミングの工夫も大切です。

ここが重要!

インフレ時代は「節約+資産運用の両輪」が基本。

守りながら増やす戦略を持つことで、将来の不安を減らせます。

過去のインフレ事例から学ぶ「成功した対応」と「失敗した対応」

インフレはいつの時代にも起こり得ますが、その「対応の仕方」で結果が大きく変わります。

過去を振り返ると、成功した国と失敗した国の明暗がはっきり分かれています。

たとえば、日本の1970〜80年代は「賃金と物価の上昇が連動」し、経済が過熱した一方で、企業努力と金融政策により安定へと軟着陸しました。

一方、ドイツやジンバブエでは紙幣の大量発行が暴走し、ハイパーインフレに突入。資産価値が一夜で失われるという悲劇も。

この記事では、各国のインフレ対策の成功・失敗事例を比較し、「今の日本が同じ道をたどらないために何を学ぶべきか」を具体的に解説します。

つまり、歴史は「次の経済変動を読むための教科書」なんです。

5-1: 日本の1970〜80年代インフレの教訓:賃金と物価のスパイラル

1970年代、日本はオイルショックによって物価が急上昇(年20%超)。

しかし同時に、賃金も上昇し生活水準は維持されました。

🧭 学べるポイント:

- 企業が積極的に賃金を引き上げた

- 生産性の改善によって景気が支えられた

- 政府が物価対策を打ち出し、混乱を抑えた

つまり、「給与上昇が伴うインフレ」は経済成長型の健全な形なんです。

ここが重要!

インフレを悪化させないためには、賃金上昇と生産性のバランスが欠かせません。

5-2: アメリカの高インフレを抑えたボルカー時代の金融引き締め

1980年代、アメリカではインフレ率が13%を超える事態に。

当時のFRB議長・ポール・ボルカー氏は、金利を20%近くまで引き上げる大胆策を実施しました。

📉 その結果:

- 一時的に景気後退が起きたが、

- インフレを見事に抑制し、長期的な経済安定へ

この経験から、「短期的な痛みを伴っても、インフレ抑制が最優先」という教訓が生まれました。

ここが重要!

日本や他国の金融当局も、“ボルカーモデル”を今でも参考にしているほど影響力のある政策です。

5-3: ハイパーインフレ(ドイツ・ジンバブエ・アルゼンチン)に見るNGパターン

一方で、制御不能な「ハイパーインフレ」に陥った国もあります。

💥 代表的な失敗例:

- ドイツ(1920年代):紙幣を大量発行 → パン1個が数億マルクに

- ジンバブエ(2000年代):通貨崩壊 → 100兆ドル札が発行

- アルゼンチン(現在進行形):通貨安と財政赤字で物価暴騰

これらに共通するのは、**「財政規律の欠如」と「信用の喪失」**です。

国民の信頼を失うと、通貨は一瞬で価値を失います。

ここが重要!

お金の価値を守るには、「政府の信用」と「通貨の安定」が不可欠。

私たち個人も、円だけに頼らず資産を分散する意識が必要です。

インフレ時代の資産運用のポイント|物価上昇に強い投資先とは

インフレ時代において最も重要なのは、「お金の価値が下がるリスク」から自分の資産を守ることです。

預金をそのままにしておくと、実質的な購買力が減少してしまうため、資産運用の工夫が欠かせません。

そこで注目されるのが、インフレに強い資産。

代表的なのは、株式・不動産・金(ゴールド)・インフレ連動国債などです。これらは物価上昇局面で価格が上がりやすく、リスク分散にも効果的です。

また、インフレに強い投資先を選ぶ際には、長期的な安定性・流動性・税制面も考慮することが大切です。

この記事では、今の経済環境で有効な運用戦略と注意点を具体的に解説し、「資産を守る」から「資産を育てる」へシフトする方法をわかりやすく紹介します。

6-1: インフレヘッジとして検討すべき資産(株式・不動産・金・インフレ連動債)

実は、インフレ時代に強い資産には共通点があります。

それは「物価上昇に合わせて価値が上がる」性質を持つことです。

📊 インフレに強い代表的な資産:

- 株式:企業の売上や利益が物価と連動して上がるため、長期で見るとインフレに強い

- 不動産:家賃収入や物件価値が上昇する傾向あり

- 金(ゴールド):通貨の価値が下がる局面で買われやすく、世界共通の“安全資産”

- インフレ連動国債:物価上昇に応じて元本・利息が増える

一方で、現金や預金だけに偏るとインフレで実質価値が目減りしてしまいます。

ここが重要!

インフレ時代のキーワードは「分散」。

1つの資産に依存せず、複数の資産クラスでバランスを取ることがポイントです。

6-2: 長期で見る不動産投資の優位性と注意点

不動産は昔から「インフレに強い資産」と言われてきました。

その理由は、土地や建物が実物資産であり、物価上昇に連動して価値が上がるためです。

🏠 メリット:

- 家賃収入がインフレに合わせて上がる

- 住宅ローンは固定金利なら実質的な負担が軽くなる

- 節税・相続対策にも有効

ただし、注意点もあります。

⚠ デメリット:

- 金利上昇局面ではローン返済負担が増える

- 空室リスクや修繕費などのコストが発生

- 立地次第で資産価値が下落する可能性も

つまり、不動産は“長期目線”で保有し、収益構造をしっかり計算することが成功のカギです。

ここが重要!

インフレに強いとはいえ、「借りすぎ」「過剰投資」は禁物。

リスクを見極めたうえで、堅実な資産運用を心がけましょう。

6-3: 株価とインフレの関係を理解してリスクをコントロールする

株式市場はインフレに対して複雑な動きを見せます。

基本的には、適度なインフレなら企業収益を押し上げ、株価にもプラスです。

📈 株価が上がりやすい局面:

- 企業の売上・利益が伸びている

- 金利が低く、景気が好調なとき

📉 株価が下がりやすい局面:

- 金利が急上昇し、企業の借入コストが増えるとき

- 消費が冷え込むタイミング

つまり、「インフレ率と金利のバランス」を見極めることが大切です。

ここが重要!

短期的な株価変動に振り回されず、積立投資など長期運用を続けることが最も有効なリスクヘッジになります。

インフレと金融政策の関係|日銀・FRBが物価をどうコントロールするか

インフレを抑える鍵を握っているのが、各国の中央銀行による「金融政策」です。

日本では日本銀行(=日銀)、アメリカではFRB(連邦準備制度)が中心となり、金利や資金供給を調整して物価をコントロールしています。

特に注目すべきは、日銀が掲げる**「物価安定目標2%」**。この数値は、景気を冷やしすぎず加熱させすぎない“ちょうどよいバランス”を示す指標です。

また、金利の上げ下げは住宅ローンや株価、為替にも直結するため、家計や投資にも大きな影響を与えます。

この記事では、**「金利を上げるとなぜ物価が下がるのか」**を初心者でもわかるように解説し、中央銀行の発言が世界経済にどのように波及するのかをやさしく説明します。

つまり、金融政策を理解することが、インフレ時代を生き抜く知恵なんです。

7-1: 日本銀行の役割と「物価安定目標2%」の意味

日本銀行(日銀)は、「物価の安定」と「金融システムの健全性」を守る機関です。

その中心となるのが、**物価安定目標=2%**という指標。

これは、「年2%前後のインフレ率を維持するのが理想的な経済状態」という意味です。

📊 この目標が掲げられる理由:

- 低すぎるとデフレに陥り、企業の利益や賃金が上がらない

- 高すぎると家計の負担が増え、景気が冷え込む

つまり、2%は**「経済のちょうどいい温度」**なんですね。

ここが重要!

日銀が金融緩和を続けてきたのも、この2%達成のため。

今後は賃金上昇と物価安定の両立が課題となります。

7-2: 金利を上げるとなぜインフレが落ち着くのかをやさしく解説

金利を上げると、なぜ物価上昇が抑えられるのでしょうか?

その理由はシンプルで、「お金の流れをゆるめる」ためです。

💡 メカニズム:

- 金利上昇 → 借入コストが上がり、企業や個人の支出が減る

- 消費・投資が減る → 商品需要が落ち着く

- 物価上昇の勢いが弱まる

アメリカのFRBがインフレを抑えるために金利を引き上げたのも、この仕組みに基づいています。

ここが重要!

金利引き上げは一時的に景気を冷やしますが、長期的には経済の健全化につながるのです。

7-3: 中央銀行の発表が市場・為替・物価に与える影響

実は、中央銀行の政策は「発表」だけでも世界市場を動かします。

たとえば、FRB議長のひと言で株価や円ドル相場が急変することもあるんです。

📉 主な影響:

- 金利引き上げ予告 → 円高・株安傾向

- 金利据え置きや緩和 → 円安・株高傾向

- 市場予想とのズレ → ボラティリティ(価格変動)拡大

つまり、中央銀行の発言=市場の“未来予告”。

投資家はこれを敏感に読み取り、行動しています。

ここが重要!

経済ニュースを見るときは、「金利」「物価」「為替」の3つをセットで意識しましょう。

インフレを制御する鍵は、政策と市場心理の両方にあります。

将来のインフレを読むためのチェック指標

インフレは突然やってくるものではなく、経済指標を見ればある程度予測できるのが特徴です。

その代表的なものが、CPI(消費者物価指数)やPPI(卸売物価指数)、そして賃金統計などのデータです。これらは物価上昇の“前触れ”を示す重要なサインとなります。

また、期待インフレ率や金利、為替、資源価格の動きも見逃せません。たとえば、原油や金属価格が上昇すると、輸送コストや製造コストが高まり、物価全体に波及する仕組みがあります。

この記事では、将来のインフレを予測するために見るべき具体的な経済指標を整理し、**初心者でもわかる「インフレの先読み術」**を解説します。

つまり、データを読み解く力をつければ、家計も投資も一歩先を行く判断ができるということですね。

8-1: CPI・PPI・賃金統計などインフレ予測に使える経済データ

まず見るべきは、CPI(消費者物価指数)とPPI(生産者物価指数)。

これらは、インフレの“体温計”のような存在です。

📊 代表的な指標の意味:

- CPI(消費者物価指数):一般消費者が買うモノやサービスの価格動向。実際の生活実感に近い。

- PPI(生産者物価指数):企業が仕入れる原材料や中間財の価格。将来のCPIの先行指標になる。

- 賃金統計:賃金が上がっているかどうか。持続的なインフレ(好景気型)を見極めるカギ。

たとえば、PPIが上昇しているのにCPIがまだ低い場合、**「これから消費者物価も上がる可能性が高い」**と読めます。

ここが重要!

インフレを読むには、「CPI(結果)」より「PPI(予兆)」を重視するのがプロの視点です。

8-2: 期待インフレ率と景気サイクルの関係を押さえる

もう一つ注目したいのが、「期待インフレ率(Expected Inflation Rate)」です。

これは、人々が「今後どのくらい物価が上がると思っているか」を示す心理的な指数。

🧭 期待インフレ率を高める要因:

- 賃金上昇や好景気の持続

- エネルギー価格の上昇

- 政府の財政出動や金融緩和

この期待が高まると、企業が価格を上げやすくなり、実際のインフレを引き起こすという“自己実現型インフレ”が起きやすくなります。

つまり、インフレは「心理戦」でもあるということですね!

ここが重要!

景気サイクルと期待インフレ率は連動して動く。

景気拡大期に過熱しすぎたら、次は“金融引き締め”のサインです。

8-3: 金利・為替・資源価格から物価上昇を先読みする方法

実は、金融市場を見ればインフレの兆しをかなり早く察知できます。

📈 チェックすべき3つの市場指標:

- 金利(長期金利・10年国債利回り):上昇している=将来の物価上昇を織り込み中

- 為替(円安・ドル高):輸入コスト増で日本の物価を押し上げる

- 資源価格(原油・天然ガス・金属):供給不足や戦争などで上昇しやすい

たとえば、原油が高騰して円安が進めば、ガソリン・電気代・食品価格が連鎖的に値上がりします。

ここが重要!

ニュースを見るときは、「金利」「為替」「資源価格」をセットでチェックするだけで、物価の先読み力が格段にアップします。

物価上昇に負けない暮らし方と資産形成の考え方

インフレが進むと、現金の価値は時間とともに目減りしていきます。

たとえば、100万円を銀行に預けたままにしても、物価が上昇すれば「買えるもの」が減ってしまうのです。つまり、何もしないことが最大のリスクになる時代と言えます。

だからこそ、インフレに強い資産構成が重要です。株式・不動産・金など、物価上昇とともに価値が上がりやすい資産を組み合わせ、リスク分散を意識したポートフォリオを設計しましょう。

さらに、投資信託や積立投資を活用すれば、少額でも時間を味方につけて着実に資産を増やすことが可能です。

この記事では、「現金を減らさず、資産を育てる」ための考え方と、インフレに負けない家計運用のコツをやさしく解説します。

9-1: 現金だけで持たない理由:インフレでお金の価値は目減りする

インフレとは、モノの価値が上がり、お金の価値が下がる現象です。

つまり、同じ1万円でも将来は「買える量」が減ってしまうんです。

📉 例:インフレ率2%が10年続くと…

→ 1万円の価値は約8,200円分に目減りします。

これは、銀行に預けているだけで“実質的な損”になるということ。

ここが重要!

現金は「使うための資産」に限定し、「増やすための資産」は別に分けることが基本です。

9-2: インフレに強い資産とそうでない資産の持ち分を設計する

インフレ時代は、資産のバランスをどう取るかがカギ。

現金だけでなく、価格上昇と連動しやすい資産を持つことで価値を守れます。

💡 資産ポートフォリオの一例:

- 現金・預金:20〜30%(生活防衛資金)

- 株式・投資信託:40〜50%(インフレ連動+成長資産)

- 不動産・REIT:10〜20%(安定収益+実物資産)

- 金(ゴールド)・コモディティ:10%(通貨価値下落へのヘッジ)

つまり、「増やす・守る・備える」をバランス良く配置することがポイントです。

ここが重要!

偏りすぎた投資はリスク。

**インフレ対策の本質は、“資産を分散しておくこと”**にあります。

9-3: 投資信託・積立投資を使ったインフレ時代の長期運用術

「今から投資を始めても遅い?」と思う人もいるかもしれません。

でも、インフレ時代こそ積立投資が最も効果を発揮するタイミングなんです。

📈 理由は3つ:

- 定額で買う積立投資なら、価格が下がっても多くの口数を買える

- 長期保有でインフレの波を吸収できる

- 複利効果で、物価上昇を上回るリターンが期待できる

たとえば「つみたてNISA」や「iDeCo」を活用すれば、税制優遇を受けながらインフレ対策が可能です。

ここが重要!

焦らず・止めず・続ける。

インフレ時代の資産形成は、「長期・分散・積立」の3原則が最強です。

結論

インフレは避けられない経済現象ですが、正しく理解し、備えることで資産を守り、むしろ増やすチャンスに変えることができます。

過去の事例が示すように、ハイパーインフレは「対策の遅れ」と「過信」から始まります。つまり、経済や物価の仕組みを知ることこそ最大の防衛策なのです。

これからの時代に必要なのは、現金だけに頼らない「インフレ耐性のある家計」。株式・不動産・金・積立投資などを組み合わせ、長期的な視点でリスクを分散することが大切です。特に、積立投資は「時間を味方につける最強の防衛手段」といえるでしょう。

また、日銀やFRBの金融政策、CPIや為替などの経済データを定期的にチェックする習慣も重要です。こうした知識を持つだけで、物価上昇に振り回されず、冷静な判断ができるようになります。

今日からできることは、「貯める」よりも「備える」家計設計にシフトすること。

これを意識するだけで、インフレの波に飲まれず、安定した未来を描けるはずです。

最後まで読んでくださり、ありがとうございました!

コメント